消費者金融で借りるとローンが組めない? 【借金もダメ?】

消費者金融を利用すると銀行のローンが利用できないというイメージを持っている人も多いいのではないでしょうか?

しかし、消費者金融の利用が必ずしも審査が不利になるというわけではありません。

それは銀行の審査において、金融機関の借り入れと、消費者金融からの借入を同様に見ることがあるからです。

どのような借入が、金融機関と同様に見られるのか、どのような借入が銀行の審査で不利になるのかを知っておけば、消費者金融から借入がある人でも銀行ローンの審査に通過することができる場合があります。

消費者金融からの借入がある人は、銀行ローンの審査ポイントをしっかりと理解しておきましょう。

この記事はこんなひとにおすすめ

今回ご紹介するのは、以下の人におすすめの内容になります。

- クレジットカードのキャッシングがあり銀行ローンの審査に通過できるか知りたい人

- 消費者金融を総量規制で借りることができないので、銀行借入を検討している人

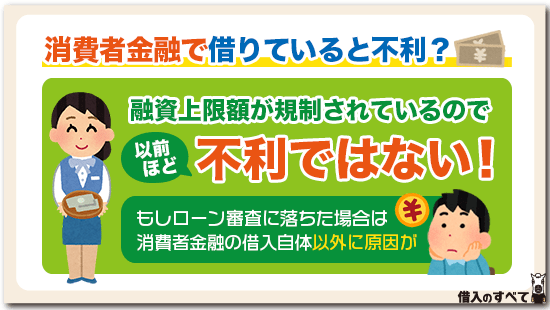

消費者金融で借りていると不利?

貸金業界では2006年に貸金業法が改正される前には審査の明確な基準がなく、金利も法律で認められている上限以上の高金利になっており緩めの審査をしていました。

しかし、現在の消費者金融は、融資の上限額が貸金業法で規制されており、申込人の年収を基準にして1/3までとなっています。

このように総量規制によって、銀行と同等かそれ以上の厳格な審査をするようになったため、消費者金融の借入履歴は以前のようなマイナス要素とはならなくなりました。

もし消費者金融を利用していて他のローンの審査に落ちた場合は、消費者金融の借入自体でなく、他に原因があるということを理解しましょう。

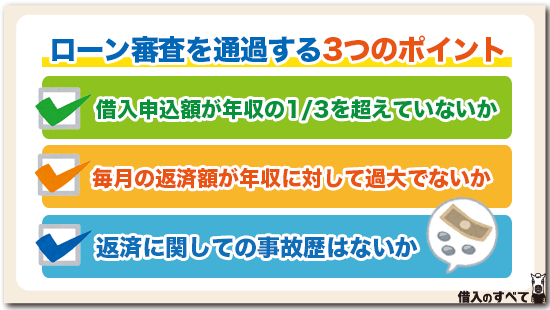

ローン審査を通過するポイント

消費者金融の借入が、金融機関の審査において特別なペナルティにはならないといっても、借入であることには間違いがありません。

したがって、借入を既にしている人が、審査でどのように判断をされるのかを知っておく必要があります。

そこで、審査のポイントを確認していきましょう。

年収と借入額の比率を確認

金融機関は申込人の借入額が年収の1/3を超える申込金額に対しては、融資が厳しくなります。

消費者金融やクレジット会社といった貸金業者は、年収の1/3までしか融資してはいけないという総量規制が法律としてあるからです。

総量規制の対象外である銀行でも、2017年より自主規制をしており、従来までは年収の1/2程度であった借入上限額を、1/3程度までに引き下げているため金融機関による申込上限金額の違いはなくなってきました。

消費者金融を利用している人は、ローンを申し込みする前に申込金額と、既存の借入額(カードローンなら借入可能枠)を合わせた金額が、年収の1/3を超えていないか確認する必要があります。

返済額は問題ないか

借入金額が年収の1/3程度に収まっていたとしても、毎月の返済額の合計が年収に対して過大であるとローンの審査は厳しくなります。

返済額は特に住宅ローンの審査に大きく影響しますので、毎月返済額が大きい人は事前におまとめローンや繰上げ返済を利用して、返済額を減らす工夫が必要となります。

また、利用していないカードローンやクレジットの枠についても、金融機関からは実際に利用しているものと見なされます。

それは、利用していないカードの返済額についても、返済があるものとして足して審査されますので、利用をしないものは事前に解約するようにしましょう。

返済の事故歴はないか

審査では必ず信用情報への照会を行なっています。

日本には信用情報機関が以下の3社存在しており、それぞれ以下のような情報を収集しています。

- CIC:主にクレジットカードの情報を収集

- JICC:主に消費者金融の情報を収集

- KSC:主に銀行や信用金庫の情報を収集

審査ではこれらの信用情報機関に照会を行い、基本的に信用情報機関は相互に情報を交換していますので、信用情報機関いずれかの情報に傷があると、審査には通過することができません。

このため、既に借入をしている人は、借入先が銀行であっても消費者金融であっても、返済に関しての事故歴があると、新たにローンを組むことが難しくなります。

主な事故歴としては以下のようなものがあります。

- 返済遅延

- 代位弁済

- 債務整理

これらの事故について詳しく解説していきます。

◎返済遅延

既存の借入の返済が遅れたら登録される情報です。

返済が遅れたことによる審査の影響は、金融機関によって若干異なりますが、延滞が返済日から1か月を超えるような、長期間になると審査は厳しくなる傾向があります。

基本的には1日でも審査に遅れると「遅延」という情報が登録されます。

遅延は事故ではありません。

しかし、例えばクレカであれば遅延の情報が61日継続すると「延滞」という事故情報になり、審査に通過することは難しくなります。

◎代位弁済

返済が3か月以上滞ると、金融機関は借入した人に代わって保証会社から返済をしてもらいます(1か月で行うところもあります)。

これを代位弁済(だいいべんさい)といいます。

代位弁済は金融事故情報ですので、代位弁済の履歴がある人は、新規での借入はまず不可能となりますので、借入の返済は遅れずに、督促状が万が一届いたときには速やかに対処しましょう。

◎債務整理

任意整理、個人再生、自己破産などをまとめて債務整理といいますが、債務整理をした人は、債務整理は金融事故情報ですので、代位弁済と同じく新規の借入は不可能となります。

信用情報を自分で確認する方法

自分の信用情報がどうなっているのかについて、誰もが気になるところではないでしょうか?

自分の信用情報は自分で確認することができます。

料金も1,000円程度で確認が可能です。

それぞれの信用情報機関の確認方法について説明していきます。

日本信用情報機構(JICC)

JICCはスマホアプリから確認することが可能です。

|

アプリから支払いと、請求はできますが、JICCは画面上での確認は不可能です。

シー・アイ・シー(CIC)

|

CICはスマホの画面から信用情報を気軽に確認することができます。

全国銀行個人情報センター(KSC)

KSCは郵送での開示しかできないため、手続きが3社の中で最も面倒です。

基本的な手続きの流れは以下のようになっています。

|

なお、本人確認書類は下記の中から2種類送付する必要があります。

|

|

CICやJICCのように気軽に照会できるとは言えませんが、銀行や信用金庫などからの借入できになる点がある人は、開示をしてみましょう。

債務整理や延滞の登録期間は信用情報機関で異なる

個人信用情報機関に登録されている情報は、情報の種類によって一定期間で抹消されます。

例えば滞納情報ですが、CICとKSCでは5年間、JICCでは1年間で抹消されます。

また、自己破産歴の情報はJICCとCICは5年間で抹消されますが、KSCでは10年間保管されます。

このように、登録される個人信用情報機関や情報内容の違いによって、抹消されるまでの期間が異なる点に注意しましょう。

また、自分の情報が消えているかどうかは、インターネットや郵送手続きで開示請求を行うと自分で確認することができます。

したがって他のローンに落ちたときは、まずは開示請求をすることをおすすめします。

ただし、自己破産をしていない人は、KSC(全国銀行個人信用情報センター)に開示請求をする必要はありません。

その理由は、KSCが他の情報機関より長く残る情報は自己破産の情報だけだからです。

自己破産以外の延滞情報は、JICCとCICを確認すればその内容を把握できますので覚えておいてください。

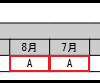

滞納はどう見分ける?「延滞」「Aマーク」に注意!

JICCとCICに開示請求をすることで、ローンの返済状況を確認することができます。

ただし、開示書は返済が滞納しているかどうかが若干分かりにくいので、その判別方法について確認してみましょう。

まず、JICCではローンを滞納すると「異動参考情報」という欄に「延滞」と記載されます。

しかし、3か月以上の遅れがあった場合に記載されるため短期間な滞納は記載されません。

また、滞りなく返済した場合も同様に空欄となりますので覚えておきましょう。

次にCICでは、毎月の返済状況が「入金状況」という欄に記されます。

また、返済状況はマークで記載されており、滞納がなく返済すると「$」、遅れて返済すると「A」と記されます。

ここで注意したいのは、JICCと違って1日でも遅れると「A」という遅延情報が登録されるということです。

金融機関によっては「A」のマークが連続していなくとも、ひとつでもあれば審査を通さないところもありますので注意しましょう。

また、返済が3か月以上遅れると、「異動」と記載され他のローンがほぼ通らなくなります。

JICCとCICの情報交流システムFINEとは

ここまで見てきたように、滞納情報が抹消されるタイミングは個人信用情報機関によって異なります。

ただ、この違いは利用者にとっては余り意味がありません。それは、3つの個人信用情報機関はお互いの情報を共有しているからです。

例えばJICCとCICは、「FINE」(ファイン)というシステムによって情報を交流しています。

したがって利用者にとって、軽微な延滞情報であろうが結局ばれてしまうということです。

全ての個人信用情報機関がCRINで情報交換される

FINEとは別に、CRIN(クライン)という情報共有システムがあります。CRINは、先ほど話しした個人信用情報機関の3つ全てが利用しています。

したがって、滞納情報の内容は個人信用情報機関ごとに違っても、結局は全ての情報が共有されることになりますので注意しましょう。

滞納情報はどのくらいの期間で消える?

ローンの滞納情報は、JICCでもCICでも2年間で抹消されます。

ただし、3か月間遅れるとJICCでは異動と記載され、その情報は5年間残ります。

さらに、JICCとCICは情報を共有しているためCICにも5年間残ることになります。

ここまでの話をまとめますと、ローンの滞納経験がある人はJICCとCICに情報を開示請求し、その延滞期間が軽微であるかどうかを確認する必要があるといえるでしょう。

意外と気づかない?信用情報機関に残る内容を確認しよう

信用情報機関に登録される情報は、銀行や消費者金融のローンだけではありません。

どのような情報が登録されるかどうかを知っておくことで、今後のローン審査に対応できますので順番に確認しておきましょう。

携帯電話の分割払は?割賦契約はローンのひとつ

携帯電話の代金支払が遅れると、個人信用情報機関に登録される可能性があります。

その理由は、本体代金の分割払は割賦(かっぷ)契約といってローンと同じ賃貸借契約だからです。

逆に本体代金を一括で購入している場合は、支払が遅れても個人信用情報には登録されません。

ただし、そのような場合でも通帳履歴で滞納が確認できるため、他のローン審査に影響する可能性はあります。

税金の滞納情報は納税証明でばれる

税金の滞納情報は信用情報機関に登録されません。

それは、信用情報機関を利用するのは銀行や貸金業者(消費者金融・クレジット会社)などの金融機関であり、国や地方自治体は利用しないからです。

ただし、住宅ローンや事業性融資などは申込時に税金の完納証明書の提出を求められます。

そこで税金の未納がばれると審査に通らなくなりますので注意しましょう。

公共料金のクレジット引き落としに注意!

公共料金の滞納についても、税金の滞納と同じような理由から、信用情報機関に登録されません。

ただし、公共料金をクレジット引き落としにしている場合はクレジットの遅延になりますので信用情報機関に登録されます。

したがって、クレジットの引き落とし日と金額については、うっかり勘違いすることのないように注意しましょう。

ショッピング枠とキャッシング枠で違う?

クレジットカードには、ショッピング枠と別にカードローンのように利用できるキャッシング枠があります。

金融機関にとって、ショッピング枠は借金とみなしません。

逆に、キャッシング枠は利用してなかったとしても限度額一杯に利用しているものと判断します。

ただし、返済が遅れた場合はどちらの枠を利用していたとしても個人信用情報機関に登録されますので注意しましょう。

滞納がローン審査に影響する!何か月が限界?

上で個人信用情報機関に登録される滞納情報の内容や、その確認方法について見てきました。

ここで気になるのは、どの程度の滞納までなら他のローン審査に通るかということでしょう。

その疑問について順番に説明します。

車のローンや教育ローンへの影響は?

どの程度の滞納が、自動車ローンや教育ローンなどの審査に影響するのかは金融機関によって異なります。

それは、1か月程度の遅延なら構わないところもありますし、たった1日でも遅れていれば審査に通さないところもあるからです。

ただし、3か月以上の遅延があればどの金融機関でもほぼ審査は通らないでしょう。

つまり、CICの開示書に「異動」と記載されている場合です。

したがって、ローンの滞納が許される期間は、長くても2か月までと考えられます。

また、滞納期間が短くても回数が多いと審査に通りにくくなりますので注意しましょう。

住宅ローンの影響は?

住宅ローンの審査では、過去の滞納を若干緩めに見られるケースがあります。

その理由は、住宅ローンは他のローンに比べて生活上の必要性が高く、また貸手である金融機関にとっても担保や保証会社といった保証があるからです。

ただし、その場合でも軽微な滞納であることが条件で、場合によっては保証人を追加しなければならない可能性もありますので注意しましょう。

また、同じ住宅ローンでも借り換えの場合は返済状況を厳しくチェックされるため、1回の遅れでも審査に通りにくくなります。

他の金融サービスにも影響?奨学金や家賃契約に注意!

過去の滞納が影響するのは、銀行や消費者金融のローンだけではありません。

実は奨学金の貸手である日本学生支援機構も、信用情報機関から情報を得ているのです。

また、アパートやマンションなどの賃貸契約に保証会社が付いている場合も同様です。

したがって、過去に長期の滞納があれば奨学金の利用やアパート契約もできなくなる可能性があります。

また、逆に奨学金の返済や家賃の支払が遅れると、住宅ローンなどに影響しますので注意しましょう。

滞納してもローン審査に通るポイント

滞納が理由で審査に落ちた場合、改善することは非常に厳しいです。

その理由は、金融機関にとって返済状況というのは最も重視する審査ポイントだからです。

つまり、どんなに高収入であっても、またどんなに担保を差し入れできるとしても、過去の遅れがあればその人にはそもそも信用がないという判断になります。

原則として待つしかない

自分の苗字(みょうじ)や住所を変えると、信用情報機関の情報と異なるためローン審査に通るのではと考える人もいます。

ただし、少しでも関連性が疑われれば、金融機関は住民票や戸籍謄本の提出を求めてきますので、結局ばれるようになっています。

したがって、滞納が原因で審査に落ちたという人は、滞納情報が個人信用情報機関から抹消されるのを待つしかありません。

情報が抹消されているかどうかは開示請求をすることで確認できます。

さらに、個人信用情報機関同士で情報共有されているため、全ての個人信用情報機関から抹消されているかを確認することが重要です。

抹消請求とは

過去の延滞情報が、個人信用情報機関の保有期限を越えているにも関わらず残っている場合があります。

それは、登録した金融機関が利用者の自己破産などの情報を認識していない可能性があるからです。

そのような場合は、金融機関に抹消請求の手続きをすることで、情報を抹消できる可能性があります。

ただし、すぐに抹消請求に応じてくれない金融機関もありますので、その場合は弁護士を通じて手続きをするようにしましょう。

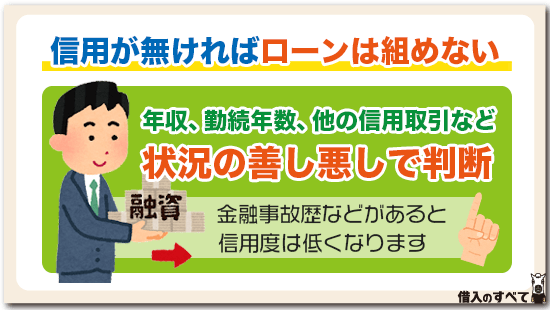

信用が無ければローンは組めない

銀行や消費者金融でお金を借りることを「ローンを組む」といいますが、ローンはその人の信用に対して融資を行います。

これを「信用取引」といいますが、ローンを組むためには何よりも信用が大事であり、信用が無い人はローンを組むことはできません。

ローンを組む際の信用とは、申込者の属性(年収や勤続年数など)や他の信用取引の状況などのことをいい、銀行や消費者金融の審査では、これらを総合的に判断して融資の可否を決めています。

ローンが組めない人の特徴

融資をするための審査基準は、各銀行や消費者金融によって異なりますが、ローンを組むことができない人の特徴には共通点があります。

- 過去に金融事故を起こしたことがある

- 延滞などで信用が低い

- 借入金額に妥当性がない

- 年収に対して借入総額が多い

以上がローンを組めない人の特徴です。

債務整理などによって、契約通りに返済できなかったことを「金融事故」といい、この情報が個人信用情報機関に登録されることを「ブラック」といいます。

ブラックになってしまうと、およそ5年~10年はローンを組むことができなくなります。

また、延滞することで返済能力がないと判断されますし、年収に対して借入総額が多い場合も返済能力に疑問を持たれますので、信用は低くなってしまいます。

借入金額の妥当性がない場合も審査をする側が不振に思いますので、年収とは釣り合わない家や車を購入するなどの場合には、ローンを組むことはできません。

クレカや携帯端末の分割も信用取引

借金ではありませんが、クレジットカードや携帯端末の分割も信用取引となります。

ですので、これらの情報も個人信用情報機関に登録され、滞納などがあれば信用が低くなってしまいます。

特に携帯端末の分割は、通信料と共に請求されますので、信用取引だと思っていない人もおり、借金の返済に問題がなくても、これが原因でローンを組むことができないことも多いです。

信用情報は一定期間で消える

各信用情報機関と、登録されている情報と、情報が記録されている期間は以下のようになります。

| 信用情報機関 | 官報記載情報 | その他の金融事故情報 | 申込情報 |

|---|---|---|---|

| CIC | 保管しない | 5年 | 6ヶ月 |

| JICC | 5年 | 5年 | 6ヶ月 |

| KSC | 10年 | 5年 | 1年 |

個人信用情報の事故歴は、返済遅延や代位弁済は5年、官報記載情報である自己破産や個人再生はKSCだけ10年保管されます。

情報が消えてからローンを申込すると審査に通るかもしれません。

また、申込情報はKSCだけが1年間保管しています。

銀行や信用金庫へ申込をしてから1年以内はローンに申し込まない方が審査では有利になるでしょう。

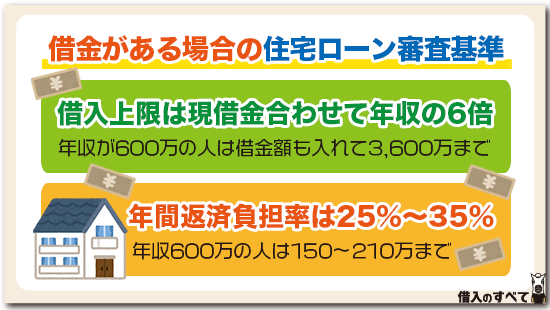

借金がある場合の住宅ローン審査基準

住宅ローンは個人が組むローンの中で最も審査が厳しいですので、「借金があっても住宅ローンは組める?」や「消費者金融から借りていても組むことはできる?」という内容のものをよく目にします。

特に消費者金融から借金をしている人が気になっていることですが、住宅ローンの審査で借入先に消費者金融があるからといって、必ずしも審査に通らないということはありません。

ただし、消費者金融から複数本の借入がある場合には審査通過は厳しくなることもあります。

借入件数が1件程度の場合の住宅ローン審査では、借入上限と返済負担率という2つの基準が重要となります。

では、これらの基準について詳しく解説していきます。

借入上限は年収の6倍

先ほど消費者金融や銀行カードローンの借入上限についてお話ししましたが、住宅ローンにも借入上限はあります。

住宅ローンの一般的な借入上限は「年収の6倍」であり、年収が600万円の人は3,600万円まで借りることができます。

しかし、住宅ローンの借入上限は、カードローンのように自主規制で決められているわけではありませんが、すでに借金がある場合にはそれも含めた総額で超えることができません。

従って、先ほどの年収600万円の人が、自動車ローンや消費者金融で400万円の借金があれば、住宅ローンは3,200万円までしか借りることができません。

返済負担率は25%~35%

返済負担率とは、これから組む住宅ローンを含めたすべての借金の年間返済額が、年収の何割を占めているのかという比率です。

返済負担率は以下の計算式で求めることができ、一般的には25%~35%以内でなければ住宅ローンを組むことができません。

| 返済負担率(%)= 年間返済額(万円)÷ 年収(万円)× 100 |

例えば、年収600万円の人が、自動車ローンで年間50万円、消費者金融で年間30万円を返済し、これから組む住宅ローンを年間120万円で返済しようとした場合、

(50万円 + 30万円 + 120万円)÷ 600万円 × 100 = 33.3%

となります。

この比率では、返済負担率の基準が25%と厳しい住宅ローンは組むことができませんが、35%と比較的甘い住宅ローンであれば組むことができます。

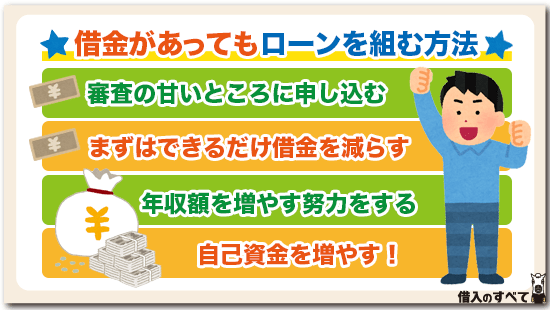

借金があってもローンを組む方法

借金がある状態でローンを組む際には、既存の借金で延滞がないことが第一条件となります。

その他にも、他社借入があっても審査に通過できるポイントはいくつかあります。

他社借入があっても審査に通過するコツをご紹介していきます。

できるだけ審査の甘いところに申し込む

審査の甘いところは、多少信用が低くても融資をしてくれます。

審査の通りやすさを最優先に考えるのであれば、このようなところに申し込むことでローンを組むことができます。

審査が甘いところを見分けるためには、金利を見ることで簡単に判別することができ、高い金利を適用するところは審査が甘いです。

ただし、金利が高いとそれだけ多くの利息負担が必要となりますので、注意が必要です。

まずはできるだけ借金を減らす

借金をできる限り減らしてからローンの申込をした方が、審査で有利になります。

できれば、毎月コツコツと返済して、十分に借入残高が減ってから申込をした方がよいことは間違いありません。

しかし、そこまで待っていることができないと言う人は、一時的にボーナスなどで他社借入の残高を減らしてしまいましょう。

一時的にでも借入残高が減少していれば審査に通過できる可能性は少しは高くなります。

ただし、この方法によって借入審査に通過してしまった場合には、くれぐれも借りすぎには注意してください。

自己資金を増やす

自己資金が多いほうが審査には通りやすくなります。

特に住宅ローンや自動車ローンなどの、特定の目的のために見積書が必要になるローンでは、自己資金が多いほうが確実に審査で有利になります。

例えば、3,000万円の住宅購入のために、自己資金が1,000万円ある場合には、借入額は2,000万円で済みます。

しかし、自己資金がない場合にはフルローンの3,000万円で審査に通過しなければなりません。

当然、3,000万円の借入の方が、2,000万円の借入よりも、年収などの多くの信用が必要ということになるので、審査通過は難しくなります。

このように、他社借入があっても、自己資金が多い方が審査に通りやすくなります。

年収額を増やす努力をする

先程から述べているように、借入額と年収は比例しています。

例えばカードローンの借入可能額は年収の3分の1が限度ですので、100万円年収が増えれば借入可能額は33万円増えることになります。

すぐに年収を増やすことは難しくても、会社の業績が突発的に良好で、一時的にボーナスが増えた翌年に、前年度の源泉徴収票を銀行に提出すれば、いつもより多い年収でお金を借りることが可能になります。

残業や副業を頑張って年収を増やすか、ボーナスなどで年収が増えたタイミングでローンに申し込みをすれば、他社借入があったとしても、審査に通過できる可能性があります。

手軽にできる借金を完済させるコツ

借金はない方が、クレジットカードの審査や各種ローンの審査に有利になることは間違いありません。

特に、審査難易度最難関の住宅ローン審査には、他社借入があると審査に通過できないこともありますし、少しでも少ない方が有利になることは間違いありません。

今借りている借金を減少させるためにはどのようなコツがあるのでしょうか?

新たな借金をしない

基本の基本が、新たに不要な借金をしないということになります。

借金の本数が多いと、借金の返済を借金から行うことになり、むしろ借金はどんどん増えてしまいます。

すでに借入がある人は、収入の中から生活をして、借金で生活をしないことが重要になります。

できる限り繰り上げ返済を行う

カードローンでも住宅ローンローンでも、毎月1回の約定返済のほかに、余裕のある時に繰り上げ返済をすると、思った以上にサクサクと借入額は減少していきます。

約定返済には元金の返済分の他にも1ヶ月分の利息の支払分が含まれているため、約定返済だけをしていても、なかなか返済は進みません。

しかし、繰り上げ返済は、返済額の大半が元金の返済に充当されます。

約定返済時に1ヶ月分の利息は払っているためです。

そして、繰り上げ返済で元金を減らしておけば、約定返済時にも利息の支払い分が減り、元金も多く返済できるという良いサイクルが生まれるので、繰り上げ返済を行うことによって、借入残高を効率よく減らすことができます。

繰り上げ返済手数料無料のローンを借りれば、インターネットバンキングから任意の金額を返済することが簡単ですので、効率よく繰り上げ返済を活用していきましょう。

固定費の見直しをする

家計の中の固定費の見直しを行いましょう。

代表的な固定費としては以下のようなものがあります。

- 家賃

- 水道光熱費

- 通信費

- 保険料

これらの固定費を削減すれば、毎月の余裕資金が生まれるため、繰り上げ返済などにお金を回すことができます。

例えば、携帯電話の契約を格安SIMに変えるとか、ネット保険を利用するなどすれば、これだけで、毎月の固定費を1万円以上節約することができる場合もあります。

自炊を増やしたりして食費を節約する

外食が多い方は自炊を増やすなどして、食費を抑えましょう。

付き合いが多く、飲食代が多いという人も、付き合いを見直し、できる限り、外食に使うお金を節約してみてはいかがでしょうか?

収入を増やす

この他、根本的に収入を増やすという方法もあります。

クラウドソーシングなどに登録して、簡単なライティングやアンケートなどをコツコツと行っていけば、毎月の収入を1万円程度増やすことはそれほど難しいことではありません。

地方に住んでいる人は、野菜などを育て、直売所などに出荷することで、月に数万円の副収入を得ている人はたくさんいます。

このように、毎月1〜2万円であれば、副収入を増やすことは難しくありません。

節約と同時に収入を増やす試みをしてみましょう。

月2万を副業で稼ぐことは誰にでも可能!?実際に稼ぐ方法を紹介します!

住宅ローンが全滅?滞納以外の原因を解説!

これまで見てきた滞納以外の原因で、住宅ローンや自動車ローンの審査に落ちる可能性があります。

この原因で落ちるケースは稀ですが、滞納の覚えがない人は一度確認してみると良いでしょう。

ブラックリストに同姓同名の人がいた

個人信用情報機関のブラックリストに同姓同名かつ生年月日が同じ人がいた場合は、金融機関に十分確認されないまま審査に落ちる可能性があります。

その場合は金融機関に調査及び修正の依頼をすることができます。

また本人申告といって、信用情報機関の情報にメモ書きできる欄がありますので、自分のこれまでの住所変更履歴などを記載することで、今後の勘違いを防ぐことができます。

販売会社が反社会勢力だった

暴力団や、その関係会社を反社会勢力といいます。

もし住宅ローンや自動車ローンを利用するときに、住宅や自動車の販売会社が反社会勢力であれば審査に落ちる可能性があります。

その理由は、金融機関にとって融資したお金が反社会勢力に流れてはいけないからです。

ただし、その場合は金融機関が教えてくれたり別の業者を紹介してくれたりする可能性がありますので大きな問題にはならないでしょう。

勤務先が融資を踏み倒していた

ローン申込者に滞納情報がなかったとしても、勤務先の会社に滞納情報があれば審査に通らないかも知れません。

当たり前の話ですが、会社の経営が危ないとローンの返済源となる給与を払えないからです。

このようなケースは極めて稀だと考えられますが、もし心あたりがある場合は会社と取引のない金融機関で申込することで審査に通る可能性があります。

家族の情報は審査に影響する?

金融機関は審査において、申込人の家族の信用情報を確認することはありません。

保証人でもない家族の情報を確認することは、個人情報保護法の違反となるからです。

ただし、金融機関独自で家族のブラック情報を持っていれば審査に影響する可能性はあります。

その場合は先ほどの例と同様に、他の金融機関での申込みを検討しましょう。

保証人になっていた場合は?

自分に滞納情報がなかったとしても、第三者の保証人になっていれば審査に通らない可能性があります。

それは、金融機関にとって借入した本人も保証人も同じ借金をしていると見られるからです。

したがって、その第三者が滞納をしていると、保証人も滞納していると判断されます。

また、保証人契約は個人信用情報機関に登録されますので心あたりがある人は確認してみるといいでしょう。

住宅ローンの審査で保証人がブラックだと通らないの?

住宅ローンの審査で、本人が審査に通っても、保証人の信用情報がブラック状態の場合は審査にどのような影響があるのでしょうか。

連帯保証人と連帯債務者、それぞれのケースで見ていきましょう。

連帯保証人がブラック状態だと審査に落ちる!

住宅ローンの審査では、申込者審査と同時に、連帯保証人の審査も行っています。

連帯保証人は、契約者がローンの支払不能となった場合、金融機関がローン残額の支払いを回収する重要な人物となるため、支払い能力のない人を審査に通すわけにはいかないのです。

そのため、申込者本人が審査に通過しても、保証人の信用情報に傷がある場合などは審査に落ちてしまう可能性が高くなってしまいます。

住宅ローンを夫婦の収入合算で組む場合は?

住宅ローンを夫の収入だけでは借入できないといった場合に、妻の収入と合算して借りることも可能です。

この場合、妻が連帯債務者となりますが、連帯債務者も連帯保証人と同じく審査があります。

そのため、妻が実はブラック状態だったという場合、審査に通らない可能性が高くなります。

このような人で、夫婦の収入合算で住宅ローンを組むことを考えているときには、配偶者の信用情報も確認しておくことをおすすめします。

住宅ローンの審査に夫が通らないときに妻名義でローンを組めるの?

マイホームを購入したいと思ったとき、夫の信用情報に問題があり、5年間は住宅ローンが組めないという事態になった場合にはどうすることもできないのでしょうか。

それでもどうしても欲しい物件があるなど、何年も待てないという場合にできることは、妻が申し込みをするという場合です。

ただし妻にも100万円以上の安定した収入があることが絶対条件となります。

注意をしたいのが、大手銀行では、妻が住宅ローンを組むことを不審に思う場合もあります。

その場合は夫が連帯保証人になる必要があり、夫の信用情報に問題があれば連帯保証人になることができません。

そこで、妻が住宅ローンを組む場合は、ネット銀行などにしておくことをおすすめです。

ネット銀行では、なぜ妻がローンを組むのかなど聞いてくることなく、手続きすることが可能となっています。

1回程度であれば問題ない

個人信用情報機関に登録されている情報について、2年間滞納がなければ審査に通る可能性があるとお話ししました。

しかし、私が現役の時に保証会社の担当者から聞いた話では、1回の滞納であればほとんど審査に影響はしません。

その理由は、いくら返済能力がある人でも、入金を忘れるなどで延滞する可能性があり、1回の滞納があるだけで審査に落してしまえば、借りられる人が限られてしまいます。

ただし、滞納をしても翌月には正常の状態に戻していることが条件であり、これによって返済能力があるかを判断しているそうです。

滞納があっても審査に通った実例

これは私が実際に担当した時の話ですが、他の銀行の住宅ローンを借り換えしたいという人がいました。

借り換えですので、現在の住宅ローンの返済予定表と返済口座の履歴が必要であり、それを確認したところ半年前に1度だけ滞納していました。

事情を聞くと、給与振込の口座と住宅ローン返済用口座を別にしており、仕事が忙しかったために入金を忘れていたとのことでした。

私は申し込みに至った経緯と共に、滞納した事情を保証会社に伝え、保証会社に審査を依頼しました。

審査の結果は「保証承諾」であり、その人はこれまでよりも有利な条件で借り換えすることに成功しました。

複数回の滞納がある場合の対処法

滞納が1回だけであれば、それほど審査に影響はしませんが、複数回滞納をしていれば審査に通ることはかなり難しいです。

では、複数回滞納をしてしまっている場合には、どのような対応をすればいいのでしょうか。

まず、既に消費者金融の借入を完済している場合には、そのまま自分が希望する銀行で借りられる可能性があります。

たとえ借入中は滞納をしていたとしても、最後まで返済できたという実績があります。

これを「完済実績」といい、この実績があるだけで信用は高くなります。

特に金利の高い消費者金融では、その分毎月の返済は多いですし、長期間の返済が必要となりますので、これを完済したということは返済能力があることを証明することができます。

ですので、完済したもので滞納があったとしても、積極的に借りたい住宅ローンに申し込むことをおすすめします。

自己資金を貯める期間にする

滞納したことがある消費者金融の借入がまだ残っている場合には、きちんと返済をしながら信用が回復するまで待ちましょう。

また、できるだけ借入金額が少なくなるように、待っている間に自己資金をできるだけ多く貯めるようにしましょう。

住宅ローンは、借入金額が少なくなるほどリスクが抑えられますので、審査に通りやすくなります。

また、審査をする側も、自己資金があれば計画的に申し込んでいると印象付けられます。

審査の甘い銀行に申し込む

滞納した場合の対処法をしたとしても、できるだけ審査には通りやすいものです。

しかし、住宅ローンはほぼすべての銀行が取扱っていますので、どこの審査が甘いのかがわからないという人も多いです。

審査の甘い銀行を選ぶためには、以下に挙げる3つのポイントを押えると、簡単に見分けることができます。

- 金利が高い

- 金利に幅があり、審査によって決定する

- 住宅ローン以外のサービスがない

まず、金利が高い銀行の住宅ローンは、より多くのリスクに備えることができますし、金利に幅があれば、多少信用の低い人にも融資をすることができます。

また、住宅ローン以外のサービスを実施しているところでは、それを維持するためにも費用がかかりますので、その分を住宅ローンの金利で補う必要があります。

そうすることで、リスクに備えることができなくなり、審査は厳しくなります。

楽天銀行がおすすめ

楽天銀行の住宅ローンで適用される金利は以下のようになっており、他の銀行よりも高く、最低金利と最高金利に大きな幅があります。

| 変動金利 | 0.527%~1.177% | |

|---|---|---|

| 固定金利 | 2年 | 0.895%~1.545% |

| 3年 | 0.905%~1.555% | |

| 5年 | 0.934%~1.584% | |

| 7年 | 0.998%~1.648% | |

| 10年 | 1.120%~1.770% | |

また、カードローンであれば、条件を満たすことで楽天スーパーポイントを貰うことができますが、住宅ローンにはこのようなサービスはなく、融資以外に特別な特典はありません。

このように、楽天銀行の住宅ローンは、審査が甘い3つのポイントすべてを満たしていますので、信用が低い人でも通る可能性があります。

住宅ローンが通らない職種ってあるの?

住宅ローンの審査では、年収の他にも職業の安定性を重視しています。

そのため、安定性に欠ける職業である場合は審査では不利になってしまいます。

具体的に審査で不利になる職業は何か、見ていきましょう。

自営業・個人事業主はかなり不利になる

収入が安定していない職業といえば、自営業や個人事業主でしょう。

今年度の年収が高くても、来年度にはどうなっているのか先行きが不明だというのが自営業や個人事業主の弱みです。

それでも、住宅ローンに通るためにはどうすればいいかというと、なるべく自己資金を貯めて頭金を多くすることです。

借入額が少なければ金融機関にとってもリスクが少なくなるため、少しでも審査に通りやすくなるでしょう。

建築関係や営業マンも不利になる?

自営業や個人事業主ほどではないですが、審査で不利になる職業は建築関係と営業マンです。

建築関係は、危険を伴う場合や、仕事がきつくて体を壊しやすいという点が審査で不利に働きます。

また、意外に会社の営業マン、特に給料が歩合制になっている営業マンが審査で不利になります。

やはり、自分ががんばらなければ給料が上がらないという不安定さがあるためです。

建築関係では、とび職、又は建築と関係ないものの運送会社なども比較的に審査が厳しくなっています。

また、保険の営業マンは、自営業として見られることもありますので、審査も厳しくなることがあります。

まとめ

ここまで話したように消費者金融の借入がある人でも、審査基準を満たせば銀行から借入することは可能です。

注意したいのは消費者金融から借りているから審査に影響するのではなく、あくまで一般的な借入があるから審査に影響しているという点で、これは銀行借入していても同じということです。

消費者金融を利用している人は、引け目を感じる必要は全くありませんが、審査のポイントを把握してから銀行ローンを申し込みするようにしましょう。

タグ:お金の知識