日本では、JICC、CIC、全国銀行協会という3つの個人情報機関があるのをご存知ですか?

個人信用情報機関の違いは以下2点です。

すでに金融商品を利用している人が新規でローンを組む際、信用情報が重要になるため、個人信用情報機関ごとの違いを理解しておく必要があります。

信用情報がローン審査に与える影響についても詳しく解説しているので参考にしてください。

「審査に不安を抱いているけど金策しなければいけない」という人は、銀行が発行するものではなく、消費者金融が発行するカードローンの利用を検討しましょう。

以下ページにパートタイマーやフリーターでも審査を受けられるカードローンをまとめました。

目次

個人信用情報機関ごとに加盟している金融機関が違う

JICC、CIC、全国銀行協会の1つ目の違いは、登録している金融機関が異なるという点です。

それぞれに加盟している業者をまとめました。

| 業者 | JICC | CIC | 全国銀行協会 |

|---|---|---|---|

| 消費者金融 | 〇 | 〇 | ー |

| クレジット会社 | 〇 | 〇 | ー |

| 信販会社 | 〇 | 〇 | ー |

| 保証会社 | 〇 | 〇 | ー |

| リース会社 | 〇 | 〇 | ー |

| 銀行 | 〇 | ー | 〇 |

| 保険会社 | ー | 〇 | ー |

| 携帯電話会社 | ー | 〇 | ー |

| 信託銀行 | ー | ー | 〇 |

| 信金用金庫 信用組合 |

ー | ー | 〇 |

| 農協 | ー | ー | 〇 |

利用している金融機関がどこの個人信用情報機関に加盟しているかはそれぞれ異なり、上記表とは違ってくる場合もあるため注意が必要です。

ここでは、代表的な金融機関の加盟している個人信用情報機関がどこであるか、自分が利用している金融機関の加盟先の調べ方などの情報を解説します。

個人信用情報機関と加盟している業者の特徴

銀行、消費者金融、クレジットカード会社ごとに加盟している個人信用情報機関が異なりますが、中には複数加盟している業者もあります。

そこで、各業者がどの個人信用情報機関に加盟しているのかを確認してみましょう。

| 業者(カードローン) | JICC | CIC | KSC |

|---|---|---|---|

| プロミス | ○ | ○ | ー |

| SMBCモビット | ○ | ○ | ー |

| アイフル | ○ | ○ | ー |

| アコム | ○ | ○ | ー |

| オリエントコーポレーション | ○ | ○ | ー |

| JCB | ○ | ○ | ー |

| クレディセゾン | ○ | ○ | ー |

| セディナ | ○ | ○ | ー |

| 三井住友銀行 | ー | ー | ○ |

| 三菱UFJ銀行 | ー | ー | ○ |

| みずほ銀行 | ー | ー | ○ |

| りそな銀行 | ー | ー | ○ |

| オリックス銀行 | ○ | ー | ○ |

| 楽天銀行 | ○ | ー | ○ |

| じぶん銀行 | ○ | ー | ○ |

| ソニー銀行 | ○ | ー | ○ |

消費者金融や信販会社はJICCとCICの両方、銀行は全国銀行協会のみ、もしくは全国銀行協会とJICCに加入しています。

そのため、これから消費者金融に申し込む場合は、JICCとCICに登録されている個人情報の照会が行われます。

加盟先の調べ方は申込前の同意事項を確認

紹介した一覧表に記載されていない業者に申し込む場合、「申込み前の同意事項」を確認すれば加盟先を調べることができます。

同意事項の「個人情報の取扱い」という項目の中には「信用情報の利用・登録」という部分があります。その中に加盟先機関が書かれているので、気になる人は調べてください。

加盟している業者は違っても3社は情報を共有している

個人信用情報機関ごとに取り扱っている情報は異なりますが、一部の利用者の情報は3社の垣根を越えて共有されます。

どのような仕組みや条件で共有されるか確認していきましょう。

画像引用元:他信用情報機関との情報交流 |日本信用情報機構(JICC)指定信用情報機関

ブラックリストはCRINで共有

3機関での情報の共有をCRIN(クリン)と言い、以下の情報が共有されます。

- 個人情報:氏名や電話番号等

- 契約内容:契約日、契約額等

- 支払い状況:異動発生日、契約の終了状況等

- 申告した内容:身分証の紛失等

この中で最も注意しなければならないのは異動情報でしょう。

異動というのは債務整理や長期延滞などの金融事故のことで、俗にブラックリストと表現されるものです。

異動情報が登録されていると、ローン審査においてもクレジットカード審査においても、非常に大きなマイナスとなります。

CRINによって、金融事故を起こしたという事実はすべての信用情報機関で共有されているので、別の信用情報機関に加盟している業者で申し込めば問題ないという考えは通用しません。

FINEでは貸付残高も共有

CICとJICCの2機関では、CRINでは共有されない情報についても交流を行っており、この共有システムのことをFINEと呼びます。

FINEではCRINで共有される情報に加えて、登録者への貸付残高や短期の延滞、申し込み情報も共有されます。

CICやJICCにはクレジットカード会社や信販会社、消費者金融等の貸金業法が適用されている業者が加盟しており、CRINでは共有されない貸付残高に関する情報も共有しています。

申し込みをしたという情報はほぼリアルタイムで信用情報機関に登録され、登録されるとすぐにFINEで共有されるので、短時間で複数の業者に申し込みをすることはおすすめできません。

トラブルがあった場合は同じ加盟先の金融機関を避けよう

軽いトラブルが発生した場合には、同じ個人信用情報機関の加盟先にはトラブルの内容が伝わる可能性があります。

新規でのキャッシングやクレジットカードの申し込みは、違う個人信用情報機関に加盟している金融機関に行った方が良いです。

軽いトラブルには、数日の支払遅れ、クレジットカードやカードローンの利用停止などがあります。

ただし、先ほども紹介したようにCICとJICCはFINEでつながっているため、全国銀行協会に加盟している業者を優先して利用してください。

社内ブラックに注意

個人信用情報は保有期間が定められているため、いずれその情報は消されます。

しかし、社内情報といって企業が独自に保有している情報は半永久的に消えることがないと言われています。円滑な経営をするためにもこれは必要不可欠なものなので、致し方ありません。

金融事故を起こしている場合には要注意人物として社内ブラックにされている可能性が高いため、その金融機関はやはり避けた方が無難ということです。

個人信用情報が記録される期間も違う

2つ目の個人信用情報機関ごとの違いは、記録される個人信用情報の保管期間です。

具体的な保管期間は以下のとおりです。

| ー | JICC | CIC | 全国銀行協会 |

|---|---|---|---|

| 延滞の有無・発生日 | 延滞解消から1年 | 延滞解消から5年 | |

| 自己破産 | 5年 | 10年 | |

| 個人再生 | 5年 | 登録されない | 10年 |

| 任意整理 | 5年 | 登録されない | |

| 申込 | 6ヶ月 | ||

| 契約・借入・返済 | 5年 | ||

3機関とも、申し込みは6ヶ月、契約・借り入れ・返済に関しては5年と、保管する期間は同じです。

しかし、債務整理に関する情報は10年間もの長期に渡って登録する機関もあります。

同じトラブルでも「CICには登録されているけれどもJICCには登録されていない」「JICCには登録されているけれども全国銀行協会には登録されていない」という事態になることもあるのです。

CICや全国銀行協会は個人再生と任意整理が直接は登録されませんが、重要事項に事故情報として記録されてしまうため、何らかの金融事故が起こったことが分かる仕様です。

ローン審査と個人信用情報の関係を解説

ローン審査を受けるときには、個人信用情報の内容を十分に考慮してから、申し込みを行います。

そこで気になる点は、どのような個人信用情報が審査に大きく影響を与えるかです。

ここでは影響の大きい以下の3点を中心に解説します。

異動の記録があると審査に通らない

CRINの説明でも紹介しましたが、ローンやクレジットカードの異動の情報は審査に大きく影響をします。

基本的に異動情報にあたる債務整理や代位弁済などの情報がある場合には、ローン商品の審査にはとおりません。

もしも、異動に関する情報が残っているときは、個人信用情報から消えるまで待ってから申し込みを行ってください。

利用状況を詳しく確認される

個人信用情報を確認するときには、利用状況に関しても詳しくチェックされます。

カードローンを契約している場合は、定期的に借り入れを行い、毎月欠かさず返済を行っていると審査で良い評価をもらえます。

逆に契約しているが全く利用していなかったり、返済に遅れてしまう月がでたりすると審査に悪影響を与えるため注意が必要です。

借入先と借入額・借入可能額もチェックされる

すでに他社から借り入れを行っている人は、借入先や借入額、借入可能額も審査の対象です。

特に消費者金融では総量規制の対象となるため、他社借入額がいくらであるかを必ず確認します。

総量規制とは、貸金業者は年収の3分の1を超える金額を消費者に貸し付けてはいけないというルールです。他社借入金額と希望額の合計が総量規制を超えている場合は、審査には絶対に通りません。

個人信用情報を開示して現在の状況を確認できる

自分の個人信用情報がどのようになっているか知りたい人は、個人信用情報機関に申し込みをすることで情報を開示してもらえます。

「昔に債務整理をしたけど、その情報ってまだ残っているのかな?」といった疑問がある場合は開示請求を行うことで解決が可能です。

ただし、個人信用情報機関ごとに開示請求の行い方が異なるため、それぞれの方法を事前に確認しておいてください。

CICで信用情報を開示する方法

CICでは、インターネットでも郵送でも情報開示ができますし、CICに直接出向いて情報開示を申請することもできます。

最もスピーディに情報開示できるのはパソコンかスマートフォンで行う方法です。

|

CICの信用情報開示報告書の見方

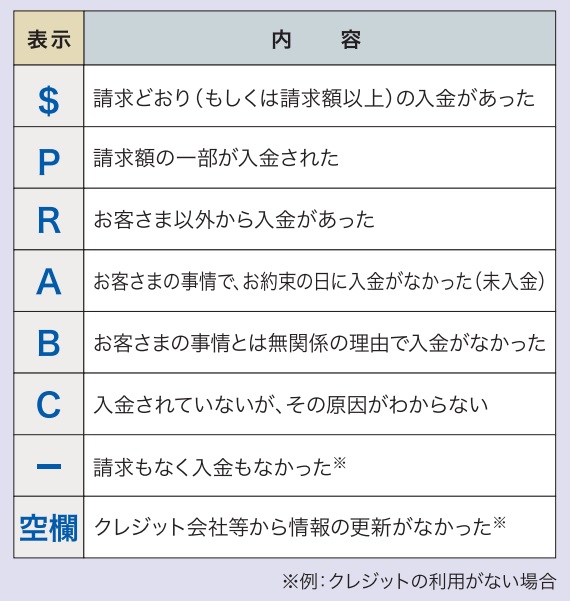

CICの信用情報開示報告書で分かりづらい箇所が「入金状況」のマークです。

マークの意味は下記画像のとおりですが、「$」「-」「空欄」以外のマークは少々注意が必要です。

画像引用元:CIC|信用情報開示報告書の見方

さらに詳しく知りたいという人は、下記リンクのCIC公式資料にて分かりやすく解説されているので参考にしてください。

JICCで信用情報を開示する方法

JICCでも、スマートフォンと郵便、窓口の3つの方法で情報開示申請が可能です。

ここでは手軽に情報開示申請できるスマートフォン経由の方法を紹介します。

|

全国銀行協会で信用情報を開示する方法

全国銀行協会では信用情報の管理や開示をするために「全国銀行個人信用情報センター」を設置・運営しています。

全国銀行協会では、情報開示の申し込みは郵便のみで受け付けています。

|

登録情報開示報告書の見方については、以下公式資料にて分かりやすく解説されています。

⇒ 全国銀行個人信用情報センター|登録情報開示報告書の見方について

開示申請するときは保証会社にも注意

信用情報の開示申請をするときは、申込先会社が加盟している信用情報機関に問い合わせるだけでは不十分な場合があります。

例として、三井住友銀行自体が加盟する信用情報機関は全国銀行協会だけです。

しかし、三井住友銀行カードローンの保証会社はプロミスを展開するSMBCコンシューマーファイナンス株式会社が務めているため、プロミスが加盟しているCICとJICCにも信用情報の照会が行われるのです。

結局すべての個人信用情報機関で照会されることになるため、三井住友銀行カードローンに申し込むからといって、全国銀行協会だけ確認すればいいというわけではありません。

銀行カードローンは銀行とは別に保証会社を立てているので、必ず保証会社が加盟している信用情報機関にも問い合わせるようにしてください。

以下の記事では、各カードローンの保証会社をまとめています。

3機関に開示請求するときの手数料に注意

「3つすべての信用情報機関に開示請求しなければならない」という場合には、3,000円もの手数料が必要です。

CIC、JICCは窓口での情報開示を受け付けているので、その場合には500円(税込)となり、少しでも節約したい人は足を運びましょう。

すぐに信用情報を手にしたいという人も直接出向くことをおすすめしますが、手間や交通費を考慮すると郵送やオンライン請求を活用したいところです。

郵送された報告書に誤りがあった場合はどうすればいい?

開示請求を行って郵送されてきた報告書に誤りがあった場合には、訂正や削除することが可能です。

あくまで事実と異なっている場合に限るので、虚偽の訂正申し立てなどは不可能です。

基本的には登録元(ローン会社など)に訂正依頼をしますが、事実と異なっているにもかかわらず解決できない場合には、信用情報機関から登録元に調査を実施してくれます。

不明点がある場合には、各信用情報機関に問い合わせると安心です。

まとめ

JICCやCIC、全国銀行協会の違いは、加盟している金融機関と個人信用情報の保管期間の長さです。

金融機関ごとに加盟している個人信用情報機関は違うため、自分が利用している金融機関がどこに加盟しているかを把握することが大切です。

債務整理や長期滞納、代位弁済などの異動情報は、個人信用情報機関の枠を超えて共有されます。無関係の個人信用情報機関にも登録されている点には気を付けてください。

異動情報などが残っているかが気になる人は、開示請求を行うことをおすすめします。