ローンが通らない理由を調べるには信用情報開示が一番

ローンに申し込んで審査に落ちても、落ちた理由を教えてくれることはありません。

ローンが通らない理由を知りたいと懇願しても、審査基準はブラックボックスとなっているため、教えてくれることはないのです。

しかし、ブラックボックスになっている審査基準でも、ある程度推測することは可能です。

ローンの審査基準は、確かに金融機関や商品によって異なりますが、基本的にチェックするポイントに大きな変わりはないためです。

何も基準を知らずにローンに申し込んで、審査落ちになってがっかりするよりも、審査に不安がある人は事前に審査基準を理解し、審査に通過するためにはどうすれば良いのかご説明します。

この記事はこんな人におすすめ

この記事は以下のような人におすすめの記事になります。

- カードローンの審査に落ちた理由を知りたい人

- 審査に落ちないためにはどうすればいいか知りたい人

- 信用情報に不安がある人

ローン審査のポイントや信用情報の開示方法について詳しく解説していますので、ぜひご覧下さい。

- 執筆者の情報

- 名前:梅星 飛雄馬(55歳)

- 職歴:地域密着の街金を30年経営

ローンが組めない理由

ローンの審査には、半分以上の人が落ちているというのが現実です。

審査に落ちるには原因があり、それは、そのローンの審査基準を満たすことができないことに原因があります。

ローンの審査基準は会社によって微妙に異なりますが、審査内容は金融機関によって大きく変わるわけではありません。

審査に落ちてローンが組めない場合に考えられる理由は、主に以下のようなものです。

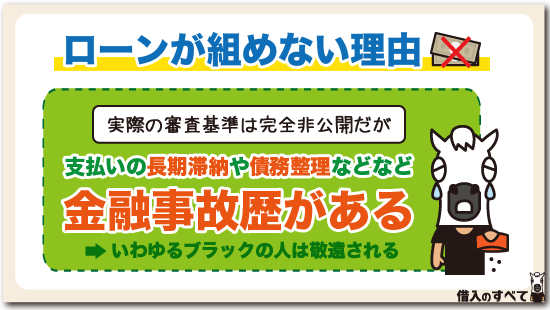

異動情報があると確実に通らない

ローンの審査では、信用情報と呼ばれる情報をチェックしますが、この信用情報に「異動情報」が登録されていると、確実に審査落ちになってしまいます。

異動情報は、ローンの返済やクレジットカードの支払いを延滞したり、債務整理を行ったりした場合に登録される情報です。

平たく言えば、「当初契約したとおりに支払いや返済を行わなかった」ときに登録される情報なので、金融機関としてはできるだけ避けたい情報と言えます。

「決められたとおりに支払い・返済を行わなかった人」をローンの審査に通過させるほど、金融機関は甘くはありません。

他社借り入れ件数が多い

ローン審査では、申し込み者の返済能力が重視されます。

返済能力には、年収や雇用形態などが大きく影響を与えますが、その他に他社借り入れ件数も関わってきます。

他社借り入れ件数が多いと、他社に返済をしなければならない分だけ、返済能力を引き下げて考えなければならないからです。

そのため、他社借り入れ件数が多い場合は、審査落ちになってローンが組めない可能性が高いです。

無事審査に通過できたとしても、他社借り入れがある分だけ利用限度額は抑えめになるでしょう。

申込書に不備がある

ローン審査の第一段階は、申し込み者から提出された申込書に基づいて行われるため、申込書の内容は非常に重要です。

そのため、審査に少しでも有利になるように虚偽の情報で申し込みを行う人もいるようですが、虚偽情報で申し込みを行ったことがバレてしまえば、即審査落ちとなります。

「バレてしまえば」とお伝えしましたが、申し込みに際しては本人確認書類や収入証明書類を提出しなければならない以上、申込書に不備があった場合はほぼ確実にバレます。

自身の収入や雇用形態に不安があるからと言って、虚偽情報で申し込むことは絶対に避けましょう。

相手は審査のプロですから、ごまかした情報が見抜かれないなんてことはありえません。

過去の金融トラブル

過去に以下のようなお金のトラブルを起こしている場合、信用情報に金融事故情報が登録されています。

|

これらの情報は、過去に借りたお金を踏み倒したか、長期間延滞した人ですので、信用情報機関では注意喚起のために、一定期間これらの信用情報を保管しているのです。

ポイントとしては、一度金融事故を起こすと、その情報を信用会社は5〜10年間保管するという点です。

この間は、いわゆるブラックという状態ですので、キャッシング枠はおろか、クレジットカードのショッピング枠の審査にも通過できなくなります。

ローンの審査に通らない時には、まず自分の信用情報に「金融事故情報がないか」ということを疑ったほうがよいでしょう。

ブラックの場合には、まず何をしても審査に通過することは難しいでしょう。

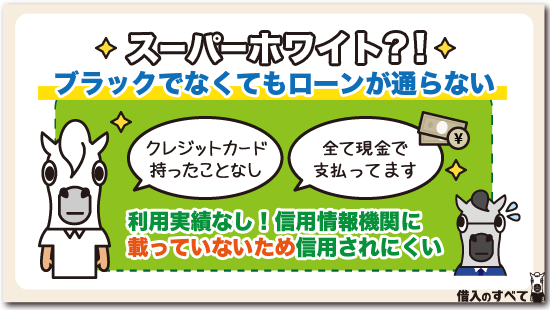

ブラックでなくてもローン通らない

信用情報ブラックの場合には、ほぼ確実に審査に通過できないことが、注意点として挙げられます。

しかし、反対に、信用情報から何も情報を得ることができない人は、クレジットカードや他社借り入れの返済履歴すら情報がないことになるので、審査材料が何もないことになってしまいます。

このような人を「スーパーホワイト」と言いますが、スーパーホワイトの人も審査に通過することはかなり難しいと考えられます。

審査不利なスーパーホワイト

カード審査を行う時には、個人信用情報機関で管理されている信用情報をもとに、「この人は貸したお金を返済できる人かどうか」ということを審査し、申込者の信用力をチェックします。

この審査はカード審査だけでなく、消費者金融、メガバンク、ネット銀行、地方銀行など、ありとあらゆる審査で行われる審査です。

ここでは、金融事故情報の有無の他、ローンやクレジットカードの申し込み情報、利用状況、支払状況など、あらゆる金融履歴をチェックして、信用力を審査します。

ここで何も情報がないスーパーホワイトの人は、単に「金融事故情報がない」ということ以外に、審査材料がありません。

本来であれば、クレジットカードを持っていたり何らかのローンを組んでいたりしていておかしくない30代~40代の人が、何の金融履歴も残していないというのは、ある意味では異常です。

もしかしたら、お金の返済にルーズな人かもしれませんし、そもそもそれを判断する材料すらないので、安全のために審査に落とされてしまう可能性があるのです。

ローンの申し込みをする前には、少額でもよいので、クレジットカードを契約しておき、返済実績を作ってから申し込みをしたほうがよいでしょう。

何も過去の支払いでトラブルがないのに審査に落ちてしまう人は、信用情報がスーパーホワイトになっている可能性がありますよ。

申し込み属性が良くない

銀行の審査を行うのは、保証会社です。

保証会社は、信用情報だけでなく、勤務先、年収、勤続年数など、申込者のあらゆる情報をチェックしています。

住宅ローンなどの団信加入が必要なローンでは、健康状態まで審査に影響します。

金融機関側の審査基準によって異なるものの、信用情報に問題がなくても、このような申し込み属性が悪いことによって審査落ちになってしまうケースも、少なくありません。

不安定な収入は不利

借りたお金は返済していかなければなりません。

保証会社の仮審査や事前審査では、信用情報から申込者のお金の支払いに対する性格をチェックし、収入面で負担に耐えられる返済能力を有しているのかどうかということを、チェックしています。

そのための具体的な指標が、返済負担率です。

返済負担率とは、ローンの年間返済額が年収の何%なのかということを示す指標で、たとえば住宅ローンであれば返済負担率30%程度が限度になります。

このため、年収が高ければ高いほど審査では有利になり、具体的には安定して高い収入を期待できる、公務員や上場企業会社員が審査では有利になります。

反対に、パートやアルバイトの人は審査では不利で、住宅ローンなどの高額低金利のローンになると、審査通過はほぼ不可能でしょう。

万が一審査に通過できたとしても、借り入れ可能額が希望額通りになることは、ほぼありません。

勤続年数が短いと不利

ローン審査で求められることは、収入の高さよりも安定性です。

特に住宅ローンなどは、返済が何十年も継続していくことが前提となっているローンですので、「現在の収入水準が今後も継続していく」という見通しが重要になります。

一般的に、勤続年数が短い人のほうが離職率が高く、勤続年数が長い人のほうが離職率が低い傾向にあります。

そのため、勤続年数が長い人のほうが審査では「安定性がある」と判断されるのです。

具体的には、勤続年数1年未満では審査で不利になります。

住宅ローンなどの審査難易度の高いローンでは、勤続年数は3年以上あったほうがよいでしょう。

金融機関によっては詳細に聞かれる

これら細かい属性の審査については、金融機関や、購入する物件、審査担当者の判断など、銀行側の事情によって異なります。

金利の低いローンに申し込みをする場合には自ずと審査は厳しくなり、銀行側が求める属性も厳しくなります。

また、住宅ローンで中古住宅を購入するような場合には、多くの場合で担保割れするため、年収や勤務先がそれなりに高属性でないと、審査に落ちてしまうこともしばしばです。

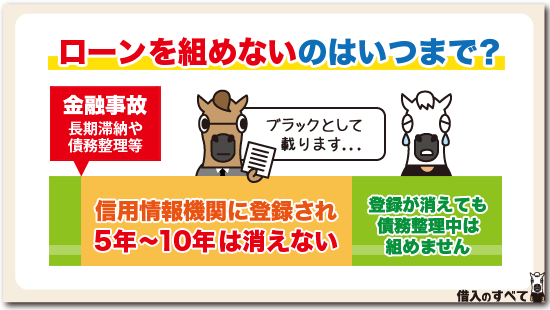

ローン組めないのはいつまで

一度審査に落ちてしまったら、その後は2度と審査に通過できないのでしょうか?

そのようなことはありません。

審査落ちの原因が「申し込み情報が多すぎる」というものでしたら、半年から1年経過して申し込み情報が信用情報上からなくなれば、問題なく審査を受けられます。

金融事故情報があるブラックの人でも、5年〜10年経過すれば審査に通過できるようになります。

ローン組めない考えられる理由は?

どの程度で審査に通過できるようになるのかを知るためには、自分がどんな理由で審査に落ちてしまったのかについて、しっかりと把握しておくことがもっとも重要です。

クレジットカード審査やカードローンなどの比較的審査が緩く、借り入れ金額が少額のローンでの審査落ちであれば、信用情報に問題があって審査に落ちた可能性が高くなります。

この場合には、信用情報が回復するまで、一定期間待たなければなりません。

一方、住宅ローンのような借り入れ額が大きなローンの審査落ちでは、属性が問題で審査に落ちることもあります。

この場合には、返済比率を下げるために借り入れ額を減らす、他社借り入れを返済する、返済期間を延ばすということで審査に通過できる場合もあります。

会社員のかたで勤続年数が短い人は、勤続年数3年を経過してから再申し込みをすれば、審査に通過できる場合もあります。

担保評価額が低くて希望借り入れ額に審査通過額が満たない場合には、自己資金を用意することで、住宅ローンを利用できる場合もありますよ。

このように、まずは自分の審査落ちの原因をしっかりと把握して、その原因を解決できれば、一度審査落ちしても、再び審査に通過できる可能性は十二分にありますよ。

ローン組めない原因を調べる

審査では、信用情報が非常に重要です。

審査に落ちるかどうか心配な人は、ローンの申し込みの前に自分の信用情報を確認するという方法があります。

自分の信用情報を調べれば、自分に金融事故情報があるかどうか、返済履歴はどうなっているのか、前回の申込情報はまだ信用情報に残っているのかどうかということを、知ることができます。

そして、問題がありそうなら、その問題点を改善もできるのです。

信用情報開示の方法について、詳しく解説していきたいと思います。

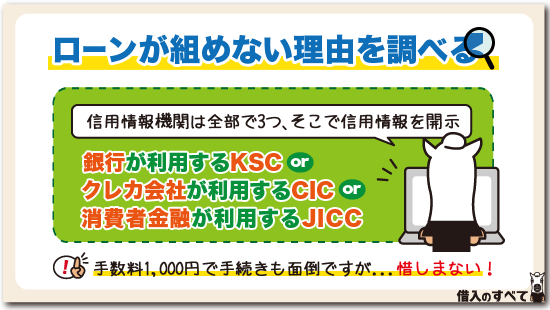

信用情報機関に開示請求する方法もある

信用情報期間は国内に3社あり、それぞれ役割が異なります。

主にクレジットカードの情報を集めるCIC、主に消費者金融の情報を集める日本信用情報機関(JICC)、主に銀行の情報をあつめる全国銀行個人信用情報センター(KSC)の3社です。

このうち、全国銀行個人信用センター(KSC)は書類での開示請求しか行うことができません。

郵便為替を同封して、書面にて開示請求を行う方法でKSCは信用情報を開示するので、手続きは少々面倒です。

一方、CICとJICCは、インターネットの画面上で信用情報開示報告書を確認できます。

1,000円程度の料金が掛かりますが、すべてネット上で確認ができ、料金はクレジットカードで支払うことができるので、CICとJICCはかなり気軽に自分の信用情報を確認できますよ。

審査に落ちることが心配な人、審査に落ちてしまった人は、是非とも信用情報の本人開示を行ってみて下さい。

Q&A

最後に信用情報と審査について、よくある質問をご紹介していきます。

基本的にはありません。親に借金があるかどうかは信用情報からは分からないので、基本的に審査に影響することはありません。

本人の信用情報に問題さえなければ審査通過できます。

しかし、親の借金を相続したり、親の借金の連帯保証をしており、その返済請求が子供に行われてあるような特別な場合には審査に通過できないこともあります。

また、親が借金の返済を期日通りに行っていない銀行では、子供も親と同列と見なされて審査に通過できないこともあります。

自営業者や個人事業主は、事業規模が小さく、不安定なので審査に通過できないことも少なくありません。また、事業と生活が一体になっているので、生活費を事業の経費に織り込んで、意図的に所得を低くしている人が多いので審査にはやはり不利です。

しかし、このようの属性の人でも、ある程度事業が安定しており、信用情報に問題なく、総量規制の範囲内で(消費者金融からの借り入れの場合)、収入から考えて無理のない返済である場合には、審査に通過できる可能性は十二分にありますよ。

配偶者の信用情報に問題がなく、属性も審査通過に足るものであれば、審査通過の可能性はあります。ただし、過去に契約者である夫の連帯保証人となっている場合には配偶者本人もブラックになっている可能性があるので、この場合には審査に通過できません。

最近は配偶者まで連帯保証人とする融資はほとんどありませんが、過去の住宅金融公庫などの住宅ローンでは、配偶者も当たり前のように連帯保証人としていましたので、このパターンで借主に金融事故がある場合には審査に通過できない可能性があります。

そうでない場合には、信用情報から得られる情報はあくまでもローンの申込者の情報だけですので、本人の信用情報や属性情報に問題がなければ、夫がブラックでも問題なくお金を借りることができますよ。

まとめ

審査に落ちる人には、必ず原因があります。

審査では申込人の年収、勤務先、勤続年数などの属性情報がチェックされ、この属性情報が原因で審査落ちになることもあります。

しかし、ここはローンや金融機関によって審査基準は様々です。

各金融機関で共通してチェックする項目は、信用情報です。

信用情報に金融事故情報が記録されているブラックの人はまず審査に通過できませんし、クレカは他社借り入れの返済に遅れが多い人は、審査に通過できない場合があります。

自分の信用情報がどのようになっているのかは、開示請求を行えば確認できます。

審査に落ちない自分を作りたいのであれば、信用情報を確認し、問題点を把握しておきましょう。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。