バンクイックの借入方法まとめ【振込入金とATM】

バンクイックは三菱UFJ銀行が行っているカードローン商品です。銀行カードローンならではの低金利、安心感などから人気があります。

バンクイックはメガバンクである三菱UFJ銀行のカードローンですので、借入方法も多彩でかなり便利に利用することができるローンです。

借入方法や、コンビニATMは使えるのか、振込キャッシングはできるのかなどご説明していきます。

- 執筆者の情報

- 名前:梅星 飛雄馬(55歳)

職歴:地域密着の街金を30年経営

バンクイックの借入方法

まずはバンクイックの借入方法とバンクイックの概要についてご説明していきます。

バンクイックは、カードローンの中でも最も信頼のできるカードローンということができ、借入方法に関しても地方銀行のカードローンや中小の消費者金融と比較して利便性が高いということができます。

バンクイックとは

メガバンクが発行している銀行カードローンということで圧倒的な安心感や信頼感があって、 その割にはそれほど審査に厳しくないという理由から、非常に人気の高いカードローンのひとつです。

インターネットやスマホから申し込むだけで借入審査が行われます。

グループ傘下にアコムを持っている強みから、申し込みはWeb上で24時間申込受付対応しています。

銀行カードローンと消費者金融の良い面だけを取ったハイブリッド型カードローンと言っても過言ではありません。

使い勝手の良さはバンクイックの借入方法が消費者金融並みにフレキシブルであるという点に現れています。

金利と利用限度額

三菱UFJ銀行カードローン「バンクイック」の金利は、「年1.8%~14.6%」となっています。

この金利は、消費者金融の平均的な上限金利と比較しても、年3.0%以上低い金利で借りることができます。

金利は支払利息や総返済額に大きな影響があるので、少しでも低い金利で借りられることは大きなメリットと言えます。

また、バンクイックの借入限度額は10万円~500万円(10万円単位)です。

この限度額は銀行カードローンの中では、それほど高い方ではありません。

しかし、最高額の500万円の限度額で、審査がとおるのはかなり高年収の人のみです。

そのため、それほど高額の借入れをしないなら、限度額500万円という金額はあまり気にする必要はないと言えます。

口座なしで申し込み可能

バンクイックの特徴のひとつに、三菱UFJ銀行の口座なしでも、申込みができるという点が挙げられます。

というのも、他社では自行の口座を持っている人でなければ、カードローンの申し込みができないというところが多いからです。

口座がなければ申し込みできないという条件があると、カードローンの申し込みと同時に口座を作成する必要があり、融資までに時間も手間もかかってしまいます。

そのため、バンクイックのように口座なしで申し込みできるカードローンは、口座を所有していない人にとっても気軽に申し込みできるという利点があります。

利用条件

バンクイックは誰でも申し込めるわけではなく、申し込み条件が決まっています。

バンクイックに申し込みできるのは、下記の条件を満たした人です。

- 年齢が満20歳以上65歳未満の国内に居住する個人の方で、保証会社(アコム株式会社)の保証を受けられる方

- 原則安定した収入がある方

申込み条件を確認してみると「原則安定した収入がある方」であることが、大きな条件となっていますが、年収や雇用形態に制限がないため、派遣社員やアルバイトでも審査にとおる可能性はあります。

必要書類

バンクイックの申し込みには、本人確認書類が必ず必要です。

本人確認書類として認められるのは、下記のような書類です。

- 運転免許証(現住所の記載があるもの)

- 健康保険証(現住所の記載があるもの)

- 個人番号カード(現住所の記載があるもの)

- 在留カード/特別永住者証明書(変更事項がある方は裏面コピーも必要)

- パスポート※日本国内で発行のもので顔写真のページと所持人記入欄(お名前・現住所等、記入箇所)の両方のコピー※2020年2月4日以降に申請された所持人記入欄がないパスポートの場合、現住所が確認できる「住民票の写し」等が必要

また、50万円超の利用限度額をご希望の場合、本人確認書類にプラスして収入証明書が必要です。

収入証明書とは下記のような書類です。

- 源泉徴収票

- 住民税決定通知書

- 納税証明書その1・その2(個人事業者の方)

- 確定申告書第1表・第2表

上記のうち必ず1点を用意する必要があります。

バンクイックの借り入れ方法は2つ

バンクイックの借入方法は次の2つです。

- ATMでの借入

- 振込キャッシング

ATMでの借入は三菱UFJ銀行に限らず、コンビニATMを利用することが可能です。

また、後述しますが、提携ATMに関しても手数料無料で利用することができますので、この点は大手消費者金融カードローンよりも優れていると言えます。

また振込キャッシングは、ATMを利用することなく自宅からパソコンやスマホから申し込むことで、バンクイック会員の口座にお金を振り込ませ借入することを可能とするものです。

振込キャッシングについては地方銀行カードローンは取り扱いを行なっていない場合が少なくありません。

銀行カードローンでありながら、振込キャッシングに対応しているのはバンクイックのメリットと言えます。

口座に振り込まれたあとは銀行のキャッシュカードで預金口座からお金を引き出す感覚ですから、誰かに見られたとしてもバンクイックから借入しているとは思われません。

前置きはこのくらいにしておき、それぞれの借入方法についてご説明していきましょう。

バンクイックはこんな人におすすめ

バンクイックがおすすめなのは、下記のような人です。

- 低金利で借りたい人

- 自宅にカードの郵送があると困る人

- 銀行カードローンでもなるべく早く融資を受けたい人

- 時間がかかっても来店不要で手続きしたい人

バンクイックは下限金利も、上限金利も低金利です。

そのため、少額借入れでも高額借入れでも、低金利で借りることが可能です。

また、バンクイックは自宅にカードが郵送されると困る人は、テレビ窓口でカードを受け取ることができます。

逆に、カードが郵送でも構わない人の場合は、来店せずにカードローンを申込むことができるというメリットもあります。

このように、他社の銀行カードローンにはない、利点もあるのがバンクイックの特徴です。

利用の流れ

ではバンクイックの新規申込みの流れを確認してみましょう。

申込み方法によって多少流れは違ってきますが、今回はインターネットで申込んだ場合の流れを紹介します。

1.申込み

パソコンやスマホ、携帯などから申込み可能です。

またスマホアプリからも申込みできます。

2.書類提出・審査

本審査では本人確認書類が必要です。

また、50万円超の利用限度額をご希望の場合は収入証明書が必要です。

WEBアップロードまたは郵送、FAXで提出できます。

3.審査回答・契約

申込後にEメールまたは電話で審査結果の連絡があり、その後契約となります。

審査結果の連絡は9時~21時(土・日・祝日は9時~17時)までとなっています。

4.カードの受取り

カードの受取は自宅に郵送、またはテレビ窓口でも受取り可能です。

自宅にカードが届くのを避けたいという人は、テレビ窓口の利用をおすすめします。

ただし、テレビ窓口でのカード受取りには運転免許証(現住所の記載があるもの)が必要です。

カードの受取りを郵送にすれば、一度も来店せずに契約することができます。

忙しくて来店する時間がないという人や、近くに三菱UFJ銀行がないという人にはおすすめです。

ただし、郵送にする場合はカードが届くまで、借入れができないため注意が必要です。

バンクイックの借入方法【ATM】

バンクイックの審査に通ったらテレビ窓口でバンクイックカードを発行させるか、またはバンクイックカードが自宅に郵送されるまで待つようにします。

できるだけ早く借りたいという人は、三菱UFJ銀行各支店にあるテレビ窓口を利用すると即日バンクイックカードを手に入れることができますよ。

1,000円単位で利用できる

バンクイックからATMを利用して借入する場合は1,000円単位で行うことができます。

無駄に多くの金額を借りることはないので、利息の負担を最小限に防ぐことができます。

ただし、ATMでは硬貨を引き出すことはできないので、1,000円未満の単位ではお金を借りることはできません。

最少1,000円から借りることができると覚えておきましょう。

ATMの手数料がゼロ円!

ATM手数料を気にして、本当は5,000円あれば十分なのに万が一足りなかった場合、再度ATMから借入してしまうと手数料が二重にかかってしまってもったいないと思いますよね。

そうなると、念のために1万円借りておくか、となってしまいます。 これは無駄遣いとなってしまう要因ですね。

バンクイックはどこのATMで借入を行っても手数料はゼロ円です。1日に何度借入を行っても手数料はかかりませんので、必要最小限のお金を借りておけば良いのです。

手数料がかからず必要な金額だけ借入できる自由さが、よりバンクイックの人気を押し上げる要因となっているようです。

大手消費者金融では、借入と返済時に1万円以下110円、1万円超220円の手数料がその都度発生しますが、バンクイックでは手数料がかかりませんので、こまめに必要な金額だけ引き出すことができます。

返済時は場合により手数料が必要

続いては返済時の手数料に関してです。

バンクイックで返済を行う方法は、口座引き落としで返済する、ATMでバンクイックカードを用いて返済する、マイページやATMから振り込みで返済するの3つです。

返済に関しても手数料が必要ない場合がほとんどですが、唯一ATMから振り込みで返済する場合のみATMを利用する時間や利用するATMの種類によっては、所定の手数料が必要になる場合があります。

その場合に必要な手数料がいくらになるかに関してはそれぞれのATM次第なので、ATMを利用して振り込みで返済を行おうと思っている場合には、あらかじめそのATMの手数料設定を調べておくといいでしょう。

なお、バンクイックが利用できるATMは、三菱UFJ銀行のATM・セブン銀行ATM・ローソンATM・イーネットATMの4種類となっています。

手数料以外に必要な諸経費はある?

クレジットカードの場合だと毎年年会費が発生したり、カード更新のタイミングで更新手数料が必要になったりしますが、バンクイックではそういった諸経費等は一切必要ありません。

ATMで振り込みを行う形での返済を行わない限りは、余計な費用は一切発生しないので安心して契約・利用していただくといいでしょう。

上乗せで必要になるのは利息だけ

あえてバンクイックで必要になる「経費」を挙げるとするなら、借り入れ金額と契約時に適用された金利によって算出される利息になるでしょうか。

ただ、利息はバンクイックに限らずカードローンを利用する場合は100%発生するものなので、利息を支払わずにすむ方法というものはありません(消費者金融等の無利息期間を利用する場合を除く)。

そのため、手数料に関しては使い方を工夫することで抑えることができますが、利息に関してはバンクイックを利用する限りはかならずついて回るものになります。

利息の支払いをできるだけ抑えることが、バンクイックを含めたカードローンを利用する際の重要なコツの1つと言えるでしょう。

バンクイックが利用できるATM

バンクイックで借入できるATMは数多く存在し、コンビニATMでは以下のATMを使用することができます。

- 三菱UFJ銀行

- セブンイレブン(セブン銀行)

- ローソン(ローソンATM)

- ファミリーマートなど(E-netのATM)

近くに三菱UFJ銀行の支店がなければ、コンビニATMを利用すれば24時間365日借入することができますよ。

しかも手数料は0円ですから、ATM手数料のことなど全く気にする必要がないのです。

ただしコンビニの店舗によっては地元地方銀行のATMやゆうちょ銀行、及びJAのATMが設置されていることもあります。

バンクイックの会員になったらどこのコンビニで借入ができるのか確認しておきましょう。

三菱UFJ銀行のATM

三菱UFJ銀行のATMは営業時間内いつでも手数料無料で利用することができます。

セブン銀行のATM

全国のセブンイレブンに設置されている、セブン銀行ATMでバンクイックは手数料無料で借入と返済を行うことができます。

ローソンATM

セブンイレブンがない場合には、ローソンATMでも手数料無料で利用することが可能です。

E-net提携のコンビニATM

セブンイレブンやローソン以外のコンビニは、E-netに対応したATMがほとんどの場合設置されていますので、バンクイックが利用できないとなることはまずありません。

E-netは主にファミリーマートに設置されていますので、セブンイレブン、ローソン、ファミリーマートと全てのATMで利用することができますので、バンクイックはコンビニがあるところであれば日本全国24時間365日手数料無料で利用することができます。

ATMの利用可能時間

ほとんど24時間365日利用できる三菱UFJ銀行ATM、及びコンビニATMでも、どうしても利用することのできない時間帯があります。

利用できない時間帯はメンテナンスタイムであることが多く、たまたまタイミングが悪いと借入することができません。

バンクイックを利用できる時間帯を以下にご紹介しておきます。

- 通常0時10分から23時50分まで

つまり23時50分から翌日の0時10分までの20分間はバンクイックで借入することはできません。

わずか20分のことですから、その間コンビニ内でショッピングをするなどしていればそれほど気にする必要はないでしょう。

またメンテナンス時間として次の時間も借入することができませんのでご注意ください。

- 毎週月曜:1時から5時まで

- 毎月第2土曜:21時から翌日7時まで

それほど気にする必要はないかもしれませんが、常に24時間利用することができるわけではないということは頭に入れておきましょう。

バンクイック借入のATM操作方法

三菱UFJ銀行のATMなら、画面に表示されている「お引き出し」や「お借り入れ」をタッチしてからバンクイックカードを挿入します。

コンビニATMだと先にカードを挿入するか、または取引開始ボタンをタッチしてからカードを挿入するなど若干操作に違いはあってもそれほど迷うことはないでしょう。

銀行ATMでもコンビニATMでも、その後表示された画面の通りに暗証番号や借入希望金額を入力することで借入することができます。

借り入れした後に発行される明細書保管しておくと、次回の支払日を確認することができますので、捨てずに財布の中などに入れておくと役に立ちますよ。

引き出し上限額に注意

なおバンクイックで借り入れできる上限額は、デフォルト設定で1日当たり50万円までに設定されていますのでご注意ください。

ただし設定金額を変更すること可能です。

変更する場合は以下の窓口まで連絡してください。

- 三菱UFJ銀行第二リテールアカウント支店:電話番号0120-76-5919

振込で借入する方法

振込で借入をする場合には、インターネットか電話から申し込みをする必要があります。

振込で借入をする場合の手続きについて説明していきたいと思います。

会員ページの振込サービス

バンクイックも会員ページを持っており、会員サイトにログインすることで振込キャッシングの申し込みをすることができます。

うまくログインすることができたら会員ページの「振込サービス」をクリックし、画面の指示にしたがって借入希望金額を入金することで手続きは終了です。

- 平日の申し込み:14時までに申し込めば当日中のうちに銀行口座へ振り込まれます

- 土日祝日の申し込み:時間に関係なく振り込まれるのは翌銀行営業日となります。

なお申し込み時間は24時間行うことができますので、明日のうちにお金が必要だと言う場合は、前日の夜間に振込予約をしておけば万全です。

電話で振込を依頼する

パソコンの操作がよく分からないと言う人は電話で振込キャッシングの申し込みをすることも可能です。

- 電話番号:0120-76-5919

- 受付時間:平日9時から21時まで/それ以外9時から17時まで

電話で申し込む場合はバンクイックのカードや、振込先の口座番号を分かるように用意しておきましょう。

なお振り込まれる名義はカードローン契約者本人名で振り込まれますので、誰かに通帳を見られてもそれほど怪しまれることはありませんね。

振込手続きから入金までの必要時間

振込手続きから入金までには平日14時までであれば即座にお金が振り込まれます。

平日14時以降や休日に振り込みを依頼した場合には、翌営業日まで入金まで待たなければなりません。

ただし、振込依頼が殺到している時などは、当日中に着金しないこともありますので、確実に即日で振込を受けたい場合には平日午前中のうちには振込依頼を完了させておきましょう。

振込キャッシングのメリット

振込キャッシングにはATM借入にはないメリットがいくつかあります。

メリットをよく理解して、振込キャッシングの長所を活かすことができるように活用してください。

誰にも知られずに借りられる

バンクイックの振込キャッシングを利用するメリットは、何と言ってもバンクイックカードでお金を借りているところを誰かに見られる心配がないということです。

口座にお金が振り込まれたら、キャッシュカードで預金を引き出すのと同じなのですから、たとえコンビニATMを利用したとしても、後ろを気にしてこそこそ操作する必要がありません。

口座引き落としの入金処理が省ける

また三菱UFJ銀行口座を利用して、公共料金の支払いやクレジットカードの利用代金、携帯電話料金の引き落としなどしている場合は、振込キャッシングを利用することで簡単に入金処理することができます。

お金を借りた後にわざわざ引き落とし口座にお金を入れる必要がありません。

給料日の前なのに生命保険料金が引き落とされてしまうという場合でも、バンクイックの振込キャッシングを利用すれば残高不足となることもないのです。

いつでもどこでも借入できる

振込キャッシングは、いつでもどこでも借入可能です。

スマホからでもマイページにログインすることができるので、例えば電車で通勤中に「今日、家賃の引き落としだ」と気づいた場合には、その場で借入をすることができます。

ATMでの借入の場合には、わざわざATMに行かなければならないので、振込キャッシングはこの手間を省くことができるのです。

バンクイックの借入【 追加借入の場合】

バンクイックはカードローンですので、一度借りた後でも追加で融資を受けることができます。

バンクイックで追加借入をする場合の注意点などについて解説していきたいと思います。

追加借入は借入上限の範囲で可能

バンクイックはカードローンですので、限度額を設定します。

この限度額の範囲内であれば、追加借入が可能です。

例えば限度額100万円でバンクイックを契約した場合、10万円を借りるのであれば残り90万円までは自由に追加借入が可能です。

さらに借りたいなら増枠を申し込む

限度額に借入額が達してしまったらそれ以上追加借入をすることはできません。

この場合には限度額を増やす増額申込を行うことで、限度額が拡大し、追加借入が可能になります。

ただし、増額には審査があります。

増額審査に通過するためには半年以上バンクイックを利用し、遅れなく返済をしていく必要があります。

審査に通過して初めてバンクイックの追加借入が可能になります。

バンクイックで借入できなくなる原因

昨日までは何事もなく借入できたバンクイックカードが突然借入不能となることがあります。

借入できなくなる理由は様々ですが、借り手側に問題がある場合と、不可抗力で利用することができなくなる場合の2つのケースがあります。

それぞれの理由について詳しく解説していきたいと思います。

借り手に問題がある場合

借り手側の問題でバンクイックを利用することができない理由は主に4つあります。

- 返済滞納をしてしまった

- 1、2回返済しては利用限度額まで借入した

- 途上与信で信用情報に問題が発覚した

- 増額申請で審査に引っかかってしまった

上記の4つの理由は明らかに借り手側に問題がありますね。

返済期日までにきちんと返済しないと返済滞納となり、借入停止処分を受けることは避けられません。

滞納していることがわかったらすぐに返済するようにしましょう。

また1、2回返済しただけで利用限度額いっぱいまで借入することを頻繁に繰り返してしまうと、お金に困っているのではないか、返済することが大変なのではないかと判断されてしまい、一時的に借入停止となることがあります。

バンクイックカードで借り入れすることを一時止めて、数カ月間返済のみを繰り返していればそのうちには借入停止解除になりますよ。

銀行や消費者金融などの金融機関は、3カ月から6カ月の短いスパンで信用情報からデータを取得し、他社借入状況や金融事故がないかどうか途上与信を行います。

バンクイックの返済だけをきちんとを行っていても、他社借入返済を滞納してしまうと、もしかしたらバンクイックも滞納するのではないかと不安になってしまい、借入停止をしてしまいます。

もちろん途上与信や増額申請によって金融事故の登録が発覚してしまうと、もうお金を借りることはできませんね。

それ以外の原因

他にも借り入れできない理由として、バンクイックカードの破損やATMのメンテナンス時間だったということもあります。

バンクイックカードをパンパンになった財布の中に入れておくとカードが曲がってしまい、ATMでうまく読み取れないことがあります。

カードの保管はカードホルダーなどで管理するのが良いでしょう。

バンクイックの返済方法は3つ

次にバンクイックの返済方法についても確認しておきましょう。

バンクイックの返済方法は3つあります。

口座引き落とし

口座引き落としで返済をする場合には三菱UFJ銀行の普通預金口座を保有している必要があります。

他の銀行の預金口座から支払うことはできません。

ATM

三菱UFJ銀行ATMとコンビニATMからも返済を行うことができます。

手数料はかかりませんので、ローンカードをATMへ挿入し、約定返済額以上の金額を入金するだけで、簡単に返済することができますよ。

振込

三菱UFJ銀行のインターネットバンキングにログインして、振込をするという方法もあります。

この場合には手続きが15時以降になってしまうと、翌営業の振込となってしまうので、できる限り早い時間に振込手続きをしましょう。

バンクイック返済のポイント

バンクイックの返済について注意しておきたいポイントを説明していきます。

返済日は自由に決められる

バンクイックは1ヶ月の中で返済日を自由に決めることができます。

このため、給料日の翌日をピンポイントで指定することなども可能です。

また、バンクイックは毎月指定日に返済してきく方法と、35日毎に返済していく返済方法を選択することができます。

35日毎の返済では、前回の返済日から35日以内の好きな日に返済すればよいという返済方法ですので、自営業やフリーターなどの収入が不定期の人にはメリットある返済方法です。

このように、バンクイックは返済日に関してはかなり柔軟なローンということができるでしょう。

返済金額は1000円から

バンクイックの返済は1,000円単位からとなっています。

1,000円未満の単位での返済はできません。

バンクイックを解約する場合には1円単位まで借入残高を0円としなければなりませんが、この場合には三菱UFJ銀行へ電話を掛け、口座番号と返済金額を確認し、1円単位までピッタリと返済する必要があります。

臨時返済や一括返済も可能

約定返済は毎月1回または35日に1回、決められ金額を返済しなければならない方法です。

この約定返済とは別に、返済したい分だけ返済を行う臨時返済や借入残高全てを返済する一括返済も行うことができます。

約定返済時に1ヶ月分の利息を支払っているため、臨時返済などでは返済した金額の多くが元金返済に回りますので、借入残高がサクサク減少していきます。

バンクイックはATMや振込などによって比較的簡単に臨時返済をすることができるので、できる限りこまめに臨時返済をしていくことをおすすめします。

バンクイック返済のQ&A

バンクイックの返済についてよくある質問をご紹介していきます。

バンクイックの返済に遅れたらどうなる?

バンクイックの返済に遅れた場合には翌日か翌々日には携帯電話へ督促があります。

ここで返済しないと自宅へ電話や督促状が来ることがあり、それでも返済しないと、保証会社のアコム株式会社に代位弁済請求が行われてしまいます。

代位弁済請求になった時点で、信用情報はブラックになり、バンクイックの契約も解約されます。

ATMで返済できない。どうして?

ATMのメンテナンス中や、カードの故障の可能性があります。

このような理由でATMで返済できない場合には詳細な理由を現場で知ることはできませんので、詳しいことは、三菱UFJ銀行へ電話で問い合わせを行うしかありません。

1000円以下を返済したいときはどうすれば良い?

1,000円以下を返済したい場合には振込によって返済しましょう。

ATMからは硬貨の入金ができませんが、振込であれば1円単位まで振込をすることができますよ。

テレビ窓口を利用する場合の流れ

まずは、バンクイックをテレビ窓口で申し込む場合の流れについて触れていきましょう。

テレビ窓口で申し込み

まずはテレビ窓口が設置されている三菱UFJ銀行の本支店まで足を運んで、申し込み手続きを進めていきましょう。

オペレーターの人と話をしながら手続きを進めていくことができるので、何か分からないことがあっても適宜確認しながら進めていけばいいでしょう。

その場でカード受け取り

必要な手続きが済み次第、その場でバンクイックカードが発行されるので、それを受け取ればOKです。

ここまでの流れは基本的に一本道なうえ、オペレーターのかたとやり取りをしながら進めていくことができるので、こちら側に不備(必要書類を持ってきていないなど)がない限りはつつがなく進んでいくと思います。

時間に間に合っても即日融資は不可

新規申し込みの場合、即日融資を受けるために何とか当日中に契約を完了させたいと思っている人もいるのではないでしょうか。

先にお断りしておくと、残念ながら現在バンクイックでは即日融資には対応していません。

2018年1月より銀行カードローンに対する規制が強化され、審査プロセスが即日で完了できるようなものではなくなってしまっているのです。

そのため、必死の思いで営業時間中に手続きを終えたとしても融資を受けられるのが最短翌日だと分かってガックリ…ということになってしまいかねません。

幸いなことに今回規制が強化されたのは銀行カードローンだけなので、消費者金融では以前と同じように即日融資も可能なままです。

今後規制がどのように変化していくかは未知数ですが、現段階では銀行カードローンに対する規制強化の方向性に変わりはないと思いますので、しばらくの間は即日融資を希望している場合には消費者金融を利用するべきでしょう。

テレビ窓口を利用する際の注意点

テレビ窓口を利用する場合の注意点をいくつか挙げていきましょう。

受付時間内に利用すること

まず1つは、テレビ窓口は24時間営業ではないため必ず受付時間内に利用することです。

テレビ窓口の受付時間は平日9時~20時、土曜祝日10時~18時、日曜10時~17時30分となっており、銀行休業日の土日祝日にも営業はしていますが、平日よりも受付時間が短くなっています。

土日祝日に利用する場合には、必ず事前に受付時間を確認してから行くようにしないと空振りに終わってしまう可能性もあります。

また、テレビ窓口は各本支店に1つしか設置されていないため、混み合う可能性も否定できません。

時間に十分な余裕があるときに利用することを心がけましょう。

運転免許証(現住所の記載があるもの)を忘れず持って行くこと

2つめは、テレビ窓口を利用する際には運転免許証(現住所の記載があるもの)を忘れずに持っていくということです。

テレビ窓口で申し込み手続きを進めていく際には必ず本人確認書類が必要になりますが、その場でカードを受け取るためには本人確認書類として運転免許証(現住所の記載があるもの)を提出する必要があります。

本人確認書類としては運転免許証(現住所の記載があるもの)の他に、パスポート※日本国内で発行のもので顔写真のページと所持人記入欄(お名前・現住所等、記入箇所)の両方のコピー※2020年2月4日以降に申請された所持人記入欄がないパスポートの場合、現住所が確認できる「住民票の写し」等が必要・健康保険証(現住所の記載があるもの)・個人番号カード(現住所の記載があるもの)などが利用できますが、これらの書類を本人確認書類として利用した場合はカードはその場で発行ではなく、後日自宅に郵送という形になります。

テレビ窓口を利用するからには、その場でカードを発行してもらうことを目的としているはずでしょうから、きちんとカードを受け取れるように運転免許証(現住所の記載があるもの)は忘れずに持って行くようにしましょう。

他の必要書類も忘れずに

テレビ窓口でカードを受け取るためには、運転免許証(現住所の記載があるもの)以外にも勤務先の情報(住所・電話番号・社員数・入社年月)が必要となります。

テレビ窓口での手続きの際にそれらが分かる書類を持ってくるか、事前にそれらの情報をメモなどにまとめたうえで持ってくる必要があります。

また、人によっては源泉徴収票などの収入証明書類が必要になるケースもあります。

これらの書類は忘れてしまうとそこから先の手続きが進まなくなってしまい、一度家なり会社なりに取りに戻らなければならなくなるため、完全に無駄足となります。

手続きを1度で終わらせるためにも、テレビ窓口に行く前に必要書類が揃っているかどうかを今一度確認してから向かうようにするといいでしょう。

バンクイックの借入審査は厳しい?

バンクイックの審査は厳しいのでしょうか?

結論的に言えば、銀行カードローンの中では比較的審査は緩めですが、そもそも銀行カードローン審査が甘くはないので、審査自体は甘くはありません。

審査基準などについて、詳しく見ていきましょう。

| チェックポイント | とおりやすさ |

| 保証会社はアコム株式会社 | 5 |

| 属性に関わらず申し込み可能 | 5 |

| 対象年齢は満20歳以上65歳未満※ ※外国人の方は永住許可を受けている方が対象となります。 | 3 |

| 収入証明は200万円まで不要 | 2 |

| 生活地域や三菱UFJ銀行の口座は不問 | 2 |

| 金利の上限は年14.6% | 4 |

審査の基準は甘くない

バンクイックはメガバンクのカードローンの中でも比較的審査に通りやすいカードローンとして人気があるのですが、必ずしも審査に通るとは限りません。

カードローンの審査に通らない理由は消費者金融も銀行もほとんど変わりがなく、信用情報に金融事故がなければ、後は他社借入金額との関係、及び他社返済状況で審査されます。

比較的審査に通りやすいカードローンでも、やはり銀行カードローンですから審査基準は甘くはありませんよ。

現在の借入金額が合計して年収の1/3近くになっていると、総量規制のない銀行カードローンだとしても審査に通ることは厳しいです。

最近銀行カードローンの過剰貸付が問題になっているだけに、余計に神経質にならざるを得ません。

バンクイックの審査に通るためには、他社借り入れがあっても総量規制該当額の半分以下にしておくことです。

また他社借り入れがある場合は返済滞納をしていないか、短い返済期間で繰り返し借入をしていないかも重要なチェック項目です。

もちろん返済能力がなければバンクイックの審査に通ることはありませんので、年収は300万円以上で正社員、または準社員が有利です。

バンクイックの借入審査はカードローンの返済だけでなく、クレジットカードの返済状況、自動車ローンの返済状況など、各種ローンの返済をきちんと行っているかどうかも審査項目となります。

保証会社はアコム株式会社

バンクイックの保証会社はアコム株式会社です。

アコムと過去にトラブルを起こした経験があると言う人は、バンクイックの審査に通ることは難しくなってしまいます。

金融事故起こしていなくても、過去にアコムからお金を借りて返済滞納を繰り返したことがあることや、現在アコムのカードローンを利用しているのも少なからずバンクイックの借入審査に影響を与えます。

現在アコムのカードローンを利用している人なら、バンクイックではなくて他の銀行カードローンに申し込むと意外にあっさり審査に通ることもあります。

信用情報に特段問題がないなら他行のカードローンに申し込んでみるのも良い方法です。

なお、バンクイック保証を行なってアコム株式会社に入る保証料収入は金利の半分が限度ですので、いくら多くてもアコム株式会社は年7.3%程度の保証料しか得ることができません。

アコムカードローンであれば年18.0%もの利息収入が得られるので高いリスクをとることができますが、バンクイックは審査を行うアコム株式会社へのリターンが少ないので、リスクをとることができず、審査も厳しくなります。

審査にとおる人はこんな人

バンクイックの審査にとおるためには、一定の条件が必要です。

審査に通過しやすい条件の人は下記のような人です。

- 勤続年数が長い人

- 他社での延滞がない人

- 他社借入がない、または少ない人

- 安定した職業に就いている人

- 年収が高い人

上記の条件に該当していると、審査通過率は上がります。

しかし上記の条件ひとつに該当するだけでは、審査に確実にとおるとは言えません。

例えば年収がいくら高い人でも他社での返済を延滞している、と審査に落ちる可能性もあるからです。

カードローンの審査で重要なのは、その人が「どれだけ信用できるか」につきます。

そのため、たとえ年収が低くても長期間安定して働いていて、他社での借金も延滞もないという人であれば、十分審査に通過する可能性があると言えます。

審査に落ちる人はこんな人

では、審査に落ちる人とはどのような人なのでしょうか。

バンクイックの審査に落ちやすいのは下記のような人です。

- 勤続年数が1年未満の人

- 他社借入の返済を延滞している人

- 他社借入が多すぎる人

- 借入件数が4件以上ある人

- 過去にバンクイックで金融事故を起こした人

- 個人信用情報に事故情報の記録がある人

審査にとおる人の条件でも解説したように、金融機関が重視するのはその人の「信用度」です。

そのため、他社での返済を期日に払わずに、延滞している人は「お金にルーズな人」と判断される材料となります。

ほかにも他社での借金が多すぎる人、何社からも借金をしている人なども常に借金をしている印象が強く、「お金に困っているのではないか」と見られる可能性が高いです。

また、個人信用情報に債務整理をしたなどの、「金融事故」情報の記録が残っている人は、まず審査にはとおりません。

ただし個人信用情報から記録は消えていても、過去にバンクイックで長期延滞や強制解約、債務整理などしたことがある人は、三菱UFJ銀行の社内データによって審査にとおらない可能性があることも覚えておきましょう。

職場への在籍確認はある?

カードと勤務先への電話に注意

三菱UFJ銀行カードローン「バンクイック」でも、職場や家族にばれずに借りることは可能です。

ローンカードの自動発行機がありますので、自宅へ郵便物を送られたくない方は、三菱UFJ銀行内にあるテレビ窓口に出向くことができます。

また、利用明細書が定期的に自宅に郵送されることもありませんので、郵便物に注意する必要もありません。

それに加え、返済方法を口座からの自動引き落としか、ローンカードにATMで直接入金するかを選択できますので、通帳にカードローンの返済履歴を残したくない方はATM入金を選択することができるでしょう。

ですが、次のタイミングで、ばれてしまうかも知れません。

- 在籍確認が電話で行われる

三菱UFJ銀行カードローン「バンクイック」では、職場への電話によって在籍確認が行われます。

書類提出等で代替できませんので、ほとんどの方の職場に電話がかかってきます。

- カードに「バンクイック」と記載されている

ローンカードには「ローン」の文字は記載されていませんが、三菱UFJ銀行の文字と「バンクイック」という文字が記載されています。

店舗やテレビ等で「バンクイック」という名前を頻繁に宣伝していますので、カードを見れば、ローンカードであることに気付かれてしまうかも知れません。

会社や家族に内緒で借りたい人向け

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

SMBCモビット | 3.0%~18.0% 即日融資 ※申込曜日、時間帯によっては翌日以降の取扱 | ・事前審査結果最短10秒 ・契約機で土日も融資可 ・WEB完結なら電話連絡、郵送物なし ※収入証明を提出していただく場合があります。 |

バンクイックを他社と徹底比較!

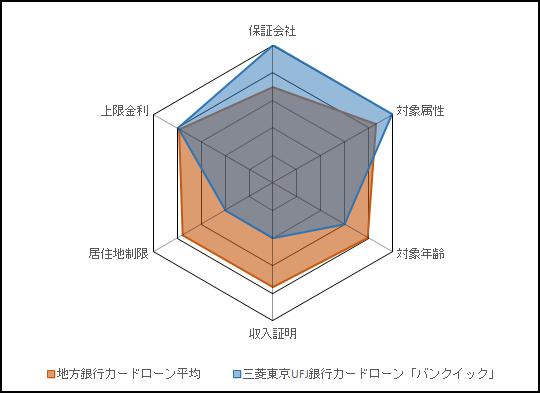

三菱UFJ銀行カードローン「バンクイック」の金利は、他社と比べてどうなっているのか比べてみました。

三菱UFJ銀行カードローン「バンクイック」の金利は、借入限度額100万円ごとに5段階に設定されています。

ただし、審査結果によって、借入限度額が同じであっても、適用金利が異なることがあります。

400万円以上のときには、最低金利の年1.8%が適用される可能性もあり、非常な低金利で利用することが可能と言えるでしょう。

1.金利

三菱UFJ銀行カードローン「バンクイック」の金利が、限度額ごとに幾つに設定されているのかは下の表をご覧ください。

| 最高限度額 | 金利(実質年率) |

|---|---|

| 10万以上100万円以下 | 12.6%~14.6% |

| 100万円超200万円以下 | 9.6%~12.6% |

| 200万円超300万円以下 | 7.1%~9.6% |

| 300万円超400万円以下 | 6.1%~7.1% |

| 400万円超500万円以下 | 1.8%~6.1% |

バンクイックとその他の金融機関での金利や手数料を表にまとめたので参考にしてください。

| 業者名 | 金利(実質年率) | 無利息期間 |

|---|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 年1.8%~14.6% | なし |

| アイフル | 年3.0%~18.0% | 初めての方なら契約日の翌日から最大30日間 |

| アコム | 年3.0%~18.0% | 契約日の翌日から最大30日間※ |

| プロミス | 年4.5%~17.8% | 初回借入の翌日から30日間※ (プロミスとはじめてご契約の方で、メールアドレスをご登録いただき、書面の受取方法で「プロミスのホームページにて書面(Web明細)を確認」を選択いただいた方) |

| レイク | 年4.5%~18.0% | 契約日の翌日から60日間無利息(Web申込み限定)※or契約日の翌日から5万円まで180日間無利息※ |

| レディースアイフル | 年3.0%~18.0% | 30日間無利息 |

<アコム>※アコムが不適当と判断した場合は対象外となる可能性があります。/無担保カードローンが対象です。その他の契約(クレジット・借換えローンなど)は対象外となります。/金利0円適用期間終了の翌日から通常金利(借入利率[実質年率]3.0%~18.0%)が適用されます。金利0円適用期間中のご返済金額は、全額元金のご返済に充てさせていただきます。ただし、ATM等手数料があった場合は、「ATM等手数料」「元金」の順に充当します。

<プロミス>※無利息期間中にご返済期日が到来した場合、借入残高に応じた金額のご返済が必要となります。この場合、ご返済金額のすべてが元金に充当されます。無利息期間中であっても、ご返済期日に遅れた場合、その他の事情によりサービスの提供を停止することがあります。

<レイク>60日間無利息:※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可。初回契約翌日から無利息。無利息期間経過後は通常金利適用。ご契約額1~200万円の方。

180日間無利息:※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可。初回契約翌日から無利息。無利息期間経過後は通常金利適用。ご契約額1~200万円の方。

審査通る?無利息カードローン

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

| 業者名 | 借入できない属性 |

|---|---|

| 三菱UFJ銀行カードローン「バンクイック」 | 無職 |

| アイフル | *無職、専業主婦 |

| アコム | *無職、専業主婦 |

| プロミス | *無職、専業主婦 |

| レイク | 無職、専業主婦* 1 |

| レディースアイフル | 無職、専業主婦 |

※属性は、正社員、自営業、派遣社員、パート・アルバイト、専業主婦、学生(満20歳以上)、無職に分類しています。

2.借入限度額

金利に続いて、借入限度額を比較してみましょう。

| 金融機関(カードローン) | 最高借入限度額 |

|---|---|

| 三菱UFJ銀行「バンクイック」 | 500万円 |

| みずほ銀行カードローン | 800万円 |

| プロミス | 500万円 |

| アイフル | 800万円 |

| アコム | 800万円 |

| レイク | 500万円 |

| SMBCモビット | 800万円 |

バンクイックの限度額は、他社と比較しても、平均的な限度額だということが分かります。

3.毎月の返済額

毎月の返済額は他社と比べて、どうなのでしょうか。

借入残高10万円以内の最小返済額で比較してみましょう。

| 金融機関(カードローン) | 最小返済額(借入残高10万円以内) |

|---|---|

| 三菱UFJ銀行「バンクイック」 | 2,000円 |

| 楽天銀行スーパーローン | 2,000円 |

| プロミス | 4,000円 (50,000円以内で2,000円、20,000円以内で1,000円) |

| アイフル | 約定日制4,000円、サイクル制5,000円 |

| アコム | 月々1000円~ |

| レイク | 4,000円 |

| SMBCモビット | 4,000円 |

消費者金融と比べても、バンクイックは最小返済額が少ないことが分かります。

ただし、返済額が少ないと返済期間も延びて、総返済額が増えてしまいます。

余裕があれば追加で、返済することが大切です。

4.審査時間

次はカードローンの審査回答時間で比較してみましょう。

| 金融機関(カードローン) | 審査回答時間 |

|---|---|

| 三菱UFJ銀行「バンクイック」 | 最短当日※ ※審査結果のご連絡は9時~21時(土・日・祝日は9時~17時)までとなります。お申し込みの受付時間、審査状況によっては、審査結果の回答が翌日以降になる場合があります。 |

| プロミス | 最短3分※ ※お申込時間や審査によりご希望に添えない場合がございます。 |

| アイフル | 最短18分※ ※お申込み時間や審査状況によりご希望にそえない場合があります。 |

| アコム | 最短20分※ ※お申込時間や審査によりご希望に添えない場合がございます。 |

| レイク | Webで最短15秒※ ※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込が可能です。一部金融機関および、メンテナンス時間等を除く。 |

| SMBCモビット | 最短30分※ ※お申込の曜日、時間帯によっては翌日以降となる場合があります。 |

バンクイックは銀行カードローンのため、審査結果を即日に回答できません。

そのため、消費者金融と比較すると、どうしても審査回答時間が遅くなってしまうというのが現状です。

5.ATMの手数料

次は借入れや返済時のATM手数料で、比較してみましょう。

| 金融機関(カードローン) | 借入・返済時ATM手数料 |

|---|---|

| 三菱UFJ銀行「バンクイック」 | 提携ATMで無料 |

| プロミス | 1万円以下:110円 1万円以上:220円 (プロミスATMは無料) |

| アイフル | 1万円以下:110円 1万円以上:220円 |

| アコム | 1万円以下:110円 1万円以上:220円 (アコムATMは無料) |

| レイク | 提携ATMで無料 |

| SMBCモビット | 1万円以下:110円 1万円以上:220円 (三井住友銀行ATMは無料) |

消費者金融各社では手数料がかかることが多いですが、バンクイックではコンビニなどのATMでも無料で利用可能です。

6.店舗数

最後に店舗数で比較してみましょう。

| 金融機関 | 店舗数 |

|---|---|

| 三菱UFJ銀行 | 国内754店舗 海外79店舗 |

| プロミス | 941店舗 |

| アイフル | 887店舗(うち有人店舗25) |

三菱UFJ銀行はメガバンクということもあり、有人店舗だけでかなりの店舗数があります。

一方で、消費者金融は基本的に自動契約機が多く、有人店舗が少ないということが分かります。

オペレーターの質、対応レベル

カードローンを利用中、もしくは利用しようか考えているとき、オペレーターに電話で問い合わせをすることもあります。

今回、三菱UFJ銀行に電話をして色々質問しましたので、そのとき対応してくれたオペレーターの感想を書きたいと思います。

オペレーターに電話してみて

40代と思われる女性オペレーターに担当してもらいました。

- 待たされずに詳しく答えられるか

どのような質問に対してもスムーズに答えてもらえ、非常に明るい声で親切に教えてもらえました。

ただし、「三菱UFJ銀行のキャッシュカードでローンカード代わりに利用することができますか」と尋ねたところ、「口座をお持ちなのですね。口座をお持ちの方は、銀行に来ていただくよりも、振り込み融資のお手続きを取っていたがく方が便利にお借り入れできます」と、尋ねていないことも教えてくれました。

よく質問されることを前もって教えてくれたのだと思われますので、非常に熟練したオペレーターだと感じることができました。

- 対応が親切、丁寧か

言葉遣いも丁寧で、落ち着いた話し方が好印象でした。

質問が多くなってしまいましたが、最後まで親切に情報を伝えてくれました。

- 断っても申込を勧めてくるか

申し込みについては一切話されませんでした。

女性専用ダイヤルがあるか

三菱UFJ銀行では女性専用ダイヤルは用意されていません。

バンクイックの口コミを要約すると…

バンクイックは、メガバンクが取り扱っている人気のカードローンだけあって、非常にたくさんの口コミが投稿されています。

そのため、その内容も多種多様なのですが、いい口コミ・悪い口コミそれぞれを要約すると、概ね以下のような内容になっています。

いい口コミ

・審査終了までスムーズに終わった

・オペレーターのかたが丁寧だった

・他がダメでも借りることができた

悪い口コミ

・否決の場合の連絡が遅い

・在籍確認の対応が悪い

・希望した金額を借り入れられなかった

以下では、それぞれの口コミについて、詳しく説明していきたいと思います。

いい口コミ

それでは、まずはいい口コミから見ていきたいと思います。

審査終了までスムーズに終わった

多くの人の口コミで見られたのが、「審査結果の連絡がすぐに来た」「申し込んで結果が分かるまでに1時間もかからなかった」というような内容でした。

バンクイックを利用できるかどうかで、その後の予定に影響が出るような場合もあると思います。

そのようなときは、審査結果を待っている間の時間は気が気でないでしょうから、審査結果がすぐに分かるのは利用者としてはありがたいと言えます。

ただし2018年1月より、審査の際に申し込み者の情報を警察庁のデータベースに照会することが義務付けられたため、今まで通りの早さで審査が終わることは考えにくくなりました。

それでも、全体として審査を早めに終えるという方針は貫かれると思われるので、利用しやすいカードローンであることに変わりはないでしょう。

オペレーターのかたが丁寧だった

オペレーターのかたの対応の良さに触れている口コミも、数多く見られました。

バンクイックに申し込む際には、コールセンターだったりテレビ窓口だったりで、オペレーターのかたとやり取りを行うことがあります。

その際のオペレーターのかたの対応で、バンクイックに対するイメージがある程度つくことになってしまいますが、その点は心配ないようです。

もちろん、対応してもらうオペレーターのかたは毎回同じ人というわけではありませんが、全体的に丁寧な対応をしてもらえると分かっていれば安心できますよね。

他がダメでも借りることができた

また、「他に申し込んでダメだったのにバンクイックでは借り入れができました」という口コミもちらほら見かけました。

本来、銀行カードローンは比較的審査が厳しい傾向にあります。

そのため、これらの口コミをまるまる鵜呑みにすることには多少のリスクが伴いますが、他で審査落ちになってしまった人にも、わずかながら希望の光が差し込む内容と言えるでしょう。

属性や信用情報に自信がないからという理由で、銀行カードローンへの申し込みを避けていたという人でも、バンクイックへの申し込みを検討してみてはいかがでしょうか。

審査時のイライラを軽減している?

審査や手続きに関しては、総じて好意的な口コミが多いような印象を受けます。

スムーズに審査が終わる点やオペレーターのかたの対応などは、申し込みを行う際に利用者が感じるイライラを、できるだけ軽減させることを意図しているのでしょう。

審査段階でイライラが募ってしまえば、「別のところを利用したほうがいいかも」という気持ちになってしまいますからね。

そういった点では、バンクイックは優先的に検討すべきカードローンと言えるのではないでしょうか。

悪い口コミ

続いては、悪い口コミを見ていきましょう。

否決の場合の連絡が遅い

悪い口コミで目立ったのが、「審査通過時は連絡が早いが否決の場合の連絡は遅い」という内容です。

審査通過の場合は、それこそ30分や1時間ほどで連絡が来るようですが、審査落ちの人の中には1週間経っても連絡が来なかったという人もいるようです。

銀行側からすれば、審査に通過した人には早く借り入れを行ってほしいから早めに連絡をするけれど、審査落ちの人は借り入れを行えない以上、連絡は後回しでいいという扱いなのでしょうか。

あくまで口コミであり、この内容の真偽は確かめかねますが、もし本当ならば審査落ちになってしまった場合のことを考えて、申し込みを躊躇してしまうかもしれませんね。

在籍確認の対応が悪い

仮審査は通過したが本審査では落ちてしまったという人を中心に、「在籍確認の対応が悪い」という意見も数多く見られました。

「後ほど電話をすると言いながら結局電話は来ずに審査落ちになった」「会社の代表番号の電話が見つからないため電話ができないと言われて審査落ちになった」など、本当だとするとひどいとしか言いようがありません。

在籍確認は、申し込み者にとって審査の中で最も緊張する過程と言っても過言ではないため、在籍確認は丁寧に行ってほしいものですね。

希望した金額を借り入れられなかった

上記2つは、主に審査落ちになった人からの口コミでしたが、審査に通過した人からの悪い内容の口コミとしては、「希望していた金額を借り入れられなかった」という意見が見られました。

ただし、これはバンクイックが悪いというよりは、申し込み者の属性等が低く希望している金額を融資してもらうだけの信用が得られなかったのが、主な原因だと思われます。

バンクイックは三菱UFJ銀行が取り扱うカードローンなので、総量規制を気にする必要はありません。

しかし、審査過程で警察庁のデータベースへの照会を義務付けられたことなど、銀行カードローンに対する規制は強まってきています。

そういった流れを受けて、三菱UFJ銀行が自主的に融資金額を制限する可能性があるかもしれないということは、覚えておくべきでしょう。

審査落ちの人の対応は適当?

悪い口コミを総合的に判断すると、審査落ちが決まった人に対する対応は適当になってしまうのかな、という印象を受けるというのが正直なところです。

三菱UFJ銀行といえば、日本を代表するメガバンクです。

お客様に対する対応などもしっかり研修を行っているはずなので、そんなぞんざいな扱いを受けるとは考えたくないのですが、そういった口コミが一定数あるのが事実ですからね。

属性や信用情報の点で審査落ちの可能性がありそうな人は、他のカードローンの利用を検討したほうがいいかもしれません。

バンクイックに関するSNSの口コミ

バンクイックはSNSなどでの口コミはどうなのでしょうか。

Twitterの口コミをまとめました。

消費者金融を1日滞納すると、損害遅延金というものが加算される。

俺は三菱UFJのバンクイックってところから100万円を13.6%で借りているのだけど、それで損害遅延金は一日あたり367円だそうだ。これでも安い方らしい。

それでも10日延滞したら、3670円。金ない奴が手を出してはいけない。

— なっす (@nassu0000) 2019年2月8日

#バンクイック (三菱UFJ銀行カードローン)の毎月最低額をリボ払い返済しました!

💸返済額→38,000円

【内訳】

💸元金返済→22,166円

💸利息支払→15,834円利率9.6%でも、この惨状です…

大手消費者金融なら、200万円借入したら、利率15%ぐらいでしょう

もっと悲惨な内訳になります

💸💸💸 pic.twitter.com/rnn3Uzg5qq

— tad@借金500万・タイ移住願望 (@tad20160724) 2018年12月22日

教えてくれて、ありがとうございます。

— DAIBOUCHOU (@DAIBOUCHO) 2018年11月11日

100回くらいバンクイック申し込んでるけど審査通らない

— あずにゃん (@AZnyan_pero2) 2016年3月19日

審査通過かどうかで評価が変わりそう

いい口コミと悪い口コミの双方をまとめると、バンクイックは申し込み手続きのスムーズさやそのときの対応などでは、高評価を得ていると言えるでしょう。

しかし審査落ちになってしまった人からは、一転して悪い評価がたくさん集まっています。

人間は、自分に有利に振る舞ってくれるものは好意的にとらえて、そうでないものに対しては否定的にとらえるという傾向がありますが、口コミでもそのような傾向が出てしまっているのかもしれません。

審査落ちしない自信がある人にとっては、オススメできるカードローンと言えるのではないでしょうか。

バンクイックのその他のローン

三菱UFJ銀行のカードローンといえば、ここまで紹介してきたバンクイックが有名なのですが、三菱UFJ銀行にはもう1つカードローンがあります。

そのカードローンを「マイカードプラス」といいます。

マイカードプラスの特徴は、通常のカードローンとしての機能はもちろん、口座が残高不足の際に自動融資してくれることです。

バンクイックが専用のローンカードが発行されるのに対し、マイカードプラスでは手持ちのキャッシュカードに借入機能を追加するだけですので、ローンカードが発行されません。

公共料金の引き落とし日に残高が不足していると引き落としできないのですが、マイカードプラスをセットしておくことで滞納する心配がありません。

基本的には残高不足で引き落とし不能となることを防ぐためのカードローンですので、利用限度額は30万円で金利は年14.6%なのですが、必要以上に借りたくない人にはぴったりです。

Q&A

ここでは、三菱UFJ銀行カードローン「バンクイック」について、皆さんが疑問に思っていることにお答えしていきます。

Qバンクイックに自動融資サービスはある?

Aバンクイックには自動融資サービスはありません

バンクイックは専用のローンカードが発行され、三菱UFJ銀行に普通預金口座がなくても利用できるカードローンです。

そのため、自動融資サービスはなく、借り入れはATMまたは振り込みのいずれかで行うことになります。

自動融資サービスによって残高不足でも引き落としできるようにしたい場合は、もう1つのカードローン「マイカードプラス」を利用しましょう。

マイカードプラスでは、バンクイックのようにATMや振り込みで借り入れできることはもちろん、口座が残高不足の際には自動融資してくれます。

Q増額審査のときに在籍確認の電話連絡はある?

A在籍確認の電話連絡はあると思っておくことが無難です

利用限度額を増額する際にも、在籍確認の電話連絡を行うカードローンは多くあります。

そのため、バンクイックにおいても増額審査時には在籍確認があると思われますが、三菱UFJ銀行では増額時の在籍確認について言及していません。

増額についての口コミやネット記事を見ていると、在籍確認があるとしているものもいれば、在籍確認なく増額できるとしているものもあります。

アコムは新規申込時に原則、在籍確認を行っていません※が、バンクイックの場合、三菱UFJ銀行やアコムでなければわからないことであり、利用者としては在籍確認があると思って増額申込みすることが無難です。

※原則、電話での確認はせずに書面やご申告内容での確認を実施

Q審査結果の連絡が来ないときは?

A間違ったメールアドレスを登録しているか、設定によってパソコンからのメールが届かないようになっている可能性が高いです

バンクイックの審査結果がメールで届く場合、申込時に間違ったアドレスを登録していれば届きません。

また、メール設定においてパソコンからのメールを拒否する設定にしている場合も三菱UFJ銀行からのメールは届きません。

審査結果の連絡が来ない場合、大半はこうしたことが原因です。

しかし、バンクイックの審査連絡はメールまたは電話ですので、メールが届かなければ電話が来るはずです。

それでも来ないということは、審査が長引いている可能性もあります。

銀行によっては否決の場合に連絡をしないところもありますが、三菱UFJ銀行では否決の場合も連絡が来ます。

審査は最短当日※となっていますが、審査の状況によっては3~4日かかることもあります。

※審査結果のご連絡は9時~21時(土・日・祝日は9時~17時)までとなります。お申し込みの受付時間、審査状況によっては、審査結果の回答が翌日以降になる場合があります。

申込みから3~4日間は連絡が来るまで待つようにし、それ以上経っても来ない場合は三菱UFJ銀行に連絡してみましょう。

Q自宅や勤務先に書類は来る?

A書類が自宅に届くことがあります

まず、カードローンの利用にあたって在籍確認で勤務先に電話がいくことはあっても、郵送物が勤務先に届くことはありません。

ただ、自宅へは書類が届くことがあります。

バンクイックをインターネットやテレビ窓口から申込み、カードの受け取りをテレビ窓口で行えば、郵送物なしで利用できます。

しかし、申込みを郵送で行う場合やカードの受け取りを郵送にした場合は自宅に書類が届きます。

また、正常に返済しているうちは郵送物がないのですが、延滞をすれば督促状が郵送されます。

家族に内緒でバンクイックを借りる場合は申込方法やカードの受け取り方法に注意し、返済が遅れないように利用しましょう。

Qバンクイックから借入中でも三菱UFJ銀行の口座は解約できる?

A解約は可能ですが、その前に返済方法を変更しましょう

バンクイックを借入中であっても、三菱UFJ銀行の普通預金口座を解約することはできます。

しかし、返済方法を口座引き落としにしている場合は、先に返済方法の変更を行いましょう。

返済方法は、第二リテールアカウント支店専用ダイヤル(0120-76-5919)に電話することで変更できます。

おまけ:バンクイックの豆知識

最後にバンクイックを利用するなら知っておきたい豆知識をご紹介していきます。

バンクイックカードを紛失したら

バンクイックカードを紛失した場合にはすぐに以下の窓口に電話をかけて、カードの利用を止めてもらいましょう。

喪失受付センター電話番号:0120-544-565または03-5637-0875

紛失受付センターはいつカードを無くしても対応ができるように、24時間365日営業しています。

不正利用を防ぐために、とにもかくにもまずはカードの利用を止めましょう。

その後、警察にも届け出るようにして下さい。

カードが見つからない場合には再発行が可能です。

郵送かテレビ窓口で再発行手続きを行うことができます。

バンクイックの解約方法

バンクイックを解約するためには、三菱UFJ銀行へ電話をして、解約書類を郵送してもらう必要があります。

郵送された解約書類に記入を行い、三菱UFJ銀行へ返送すると、契約を解約することができます。

なお、借入残高を完全に0円にしないと解約はできませんので、最初に三菱UFJ銀行へ電話をするときに利用残高を確認し、残高があるのであれば1円単位まで振込にて返済をする必要があります。

※レイク借入条件●極度額/1万円~500万円●貸付利率(実質年率)/4.5%~18.0%●遅延損害金(年率)/20.0%●返済方式/残高スライドリボルビング方式、元利定額リボルビング方式●返済期間・回数/最長5年・最大60回●担保・保証人/不要●必要書類/運転免許証※収入証明(契約額に応じて、レイクが必要とする場合)●要審査タグ:銀行カードローン

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。