【馬太郎が】CICの信用情報開示申請~報告書の見方も徹底解説~

信用情報ってよく聞く言葉ですが、実際どんなものでしょうか?

今回は私(馬三郎)と馬太郎のCICの信用情報を開示し、情報の意味など画像つきで見方を説明します。

CICにスマートフォンで開示申請してみた

契約に使用したスマートフォンなら、それ1台で全ての手続きが行えるのでお持ちの方にはスマートフォンでの申請をお勧めします。

手数料1,000円の支払いのためにはクレジットカードが必要なので、お持ちでない方は郵送か窓口での開示を行ってください。

ではスマートフォンでの開示の方法を説明します。

スマートフォンを使用しての開示の流れ

スマートフォンでの開示は、

- ご利用前の確認

- 受付番号の取得

- お客様番号の入力

- 開示報告書の表示

の4段階です。

CICに開示申請するためにはスマートフォンの他に

- 手数料の支払いを行うクレジットカード

- 契約時に番号を記入した電話

- メモ帳と筆記用具

の3つを用意してください。

結果の閲覧やデータの扱いやすさを考えると申請はパソコンやスマートフォンで行うことをお勧めします。

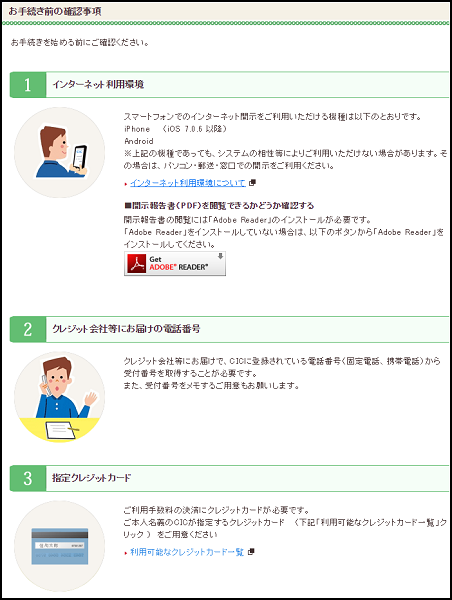

1.ご利用前の確認

まずはCIC公式WEBサイトに記載されている、以下の「お手続き前の確認事項」を確認してください。

これは簡単に言うと以下のような内容です。

- 使用するスマートフォンがiOS7.0.6以降のiPhone、もしくはAndroidであること

- 契約時に番号を記入した電話で発信すること

- 使用するクレジットカードが手数料支払いに対応していること

これらの条件を満たしていることが確認できたら開示手続きに入ります。

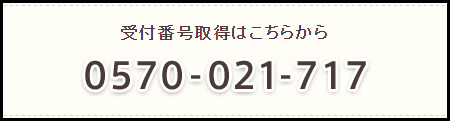

2.受付番号の取得

まずは受付番号を取得する必要があります。

契約時に申請した電話から以下の番号にかけてください。

この番号に電話を掛けると自動音声から以下の質問を受けます。

- 初回開示と再開示のどちらか

- 利用規約を読んだか読んでいないか

- クレジットカードの有効期限(月/年)の4桁

3つの質問にダイアル番号を押して答えると受付番号が伝えられますので、忘れないようにメモしましょう。

開示結果のPDFを開くパスワードとして必要なため、申込みで入力しても捨てずに、結果を確認するまで取っておいてください。

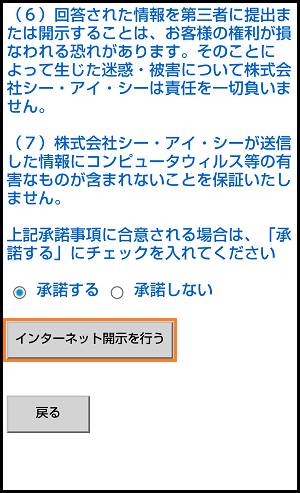

3.情報の入力

受付番号を取得したらスマートフォンでCIC公式WEBサイトにアクセスし、トップページにある「スマートフォンで開示」を選択します。

移動先の一番下に「スマートフォンでの開示手順へ」とあるのでタップしてください。

続いて表示される「ご利用前の最終確認」、「スマートフォンで開示を行う」を選びます。

表示される承諾事項を読んだら、「承諾する」にチェックを入れ、「インターネット開示を行う」を選択してください。

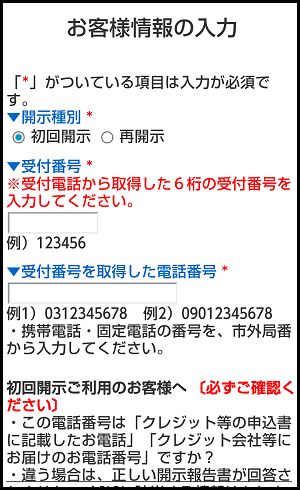

次の画面では以下の個人情報を入力します。

|

|

※初回開示の場合、運転免許証番号以外は必須項目です。再開示のときは郵便番号、住所、クレジットカード番号、セキュリティコードは不要です。

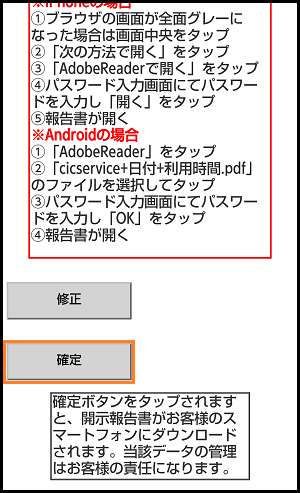

情報の入力が完了したら、入力に誤りがないか確認を行い、確定ボタンをタップします。

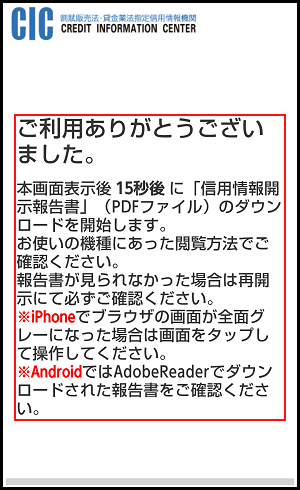

確定をタップすると開示手続きが完了し、完了画面に移ります。

完了画面が表示されたら15秒で信用情報開示報告書のダウンロードが自動的に開始します。

4.開示報告書の表示

ダウンロードした報告書はPDF形式ですので、PDFに対応したAdobeReaderなどで閲覧します。

では早速ダウンロードした開示結果を見てみましょう。

ファイルの場所などはお使いのスマートフォンによって異なりますので詳しく説明はできませんが、おそらく保存しているファイルがまとめて閲覧できるアプリがあると思いますのでそこから開いてください。

「cicservice日付時刻の8桁」というPDFファイルが保存されていると思います。

開く際にはパスワードの入力が必要です。

パスワードは、私の場合は以下のようになっていました。

初回開示:受付番号6桁とクレジットカードの有効期限(月/年)4桁を合わせた10桁の数字

《例》受付番号が123456,有効期限が02月/17年の場合は1234560217

再開示:受付番号6桁と0000を合わせた10桁の数字

《例》受付番号が789012の場合は7890120000

パスワードを記入してファイルを開くと、いよいよ自分の信用情報が確認できます。

では私の信用情報を確認してみましょう。

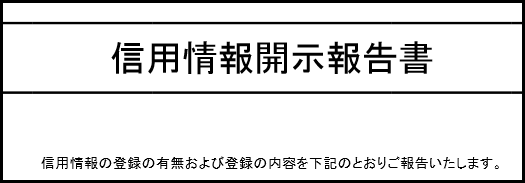

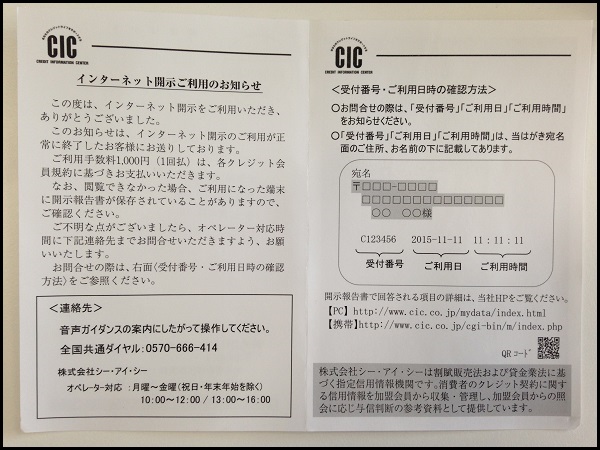

まずは1枚目、信用情報開示報告書の案内です。

これはおそらく皆さん共通だと思います。

左上に請求者の名前があり、CICの業務説明や報告書に関することが書いてあるだけで、信用情報が書かれているわけではありませんのでタイトルだけを抜粋します。

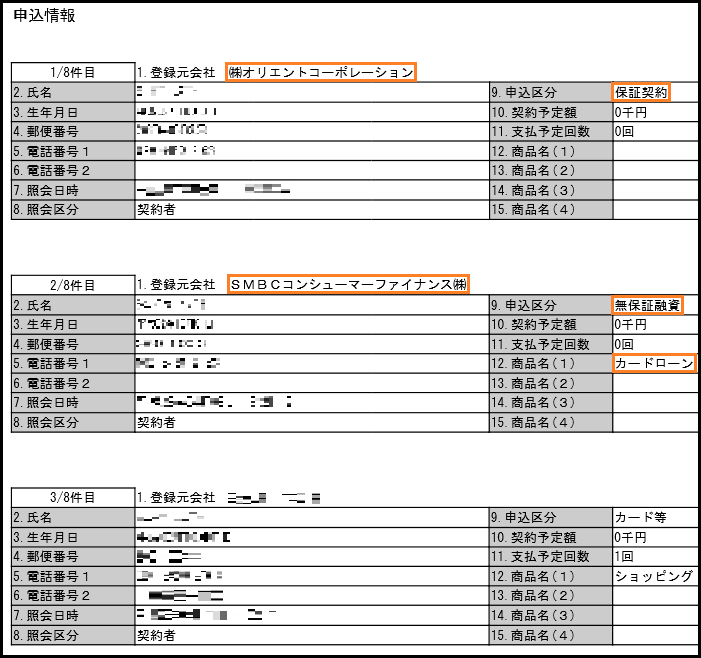

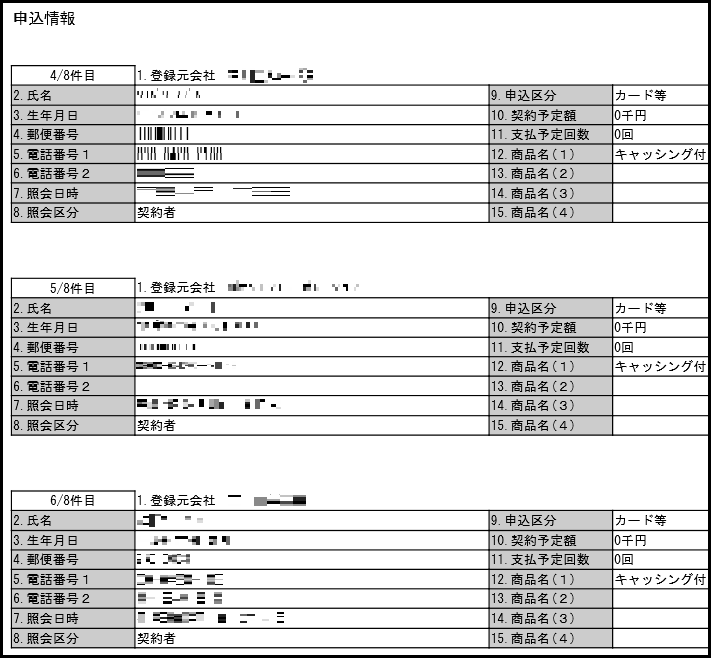

続いて2枚目には申し込み情報が載っていました。

皆さんにも紹介したSMBCコンシューマーファイナンス(プロミス)とオリエントコーポレーション(福邦銀行カードローン「ベスパ」の保証会社)の名前があります。

1件目がもっとも新しく、2件目,3件目となるにつれて古い情報となっています。

オリエントコーポレーションは保証会社なので申込区分は「保証契約」ですね。

SMBCコンシューマーファイナンスへの申し込み情報を見てみると、申込区分は「無保証融資」、商品名は「カードローン」と記載があります。

申し込み時に希望した契約予定額と支払い予定回数も記録されています。

3件目以降は個人的に申し込んだクレジットカードのものです。

商品名は「ショッピング」と記録されるようですね。

3枚目、4枚目も同じく個人的なクレジットカードの申し込みです。

3件目と違いキャッシング付きのクレジットカードの申し込みだったためか、商品名が「キャッシング付」と表示されているのでしょう。

とりあえずクレジットカードを1枚作る必要があったので結構申し込んでます。

ですが、これは審査に悪影響を与えますので皆さんは同じ時期に複数社に申し込むのはやらないようにしてください。

以上です。

「・・・え?これだけ?」と思われたかもしれません。

私もそう思いました。

実は今までカードローンだけではなく、クレジットカードも作ったことがなかったので、四月になってから個人的に申し込んだクレジットカードと皆さんに紹介するために申し込んだカードローンの履歴しか載っていなかったのです。

それ以外の部分も空欄になっているだけで項目はあるのかと思っていたのですが、そもそも記載がありませんね。

本当はそれを掲載してどこに何が記録されるのかを説明しようと考えていました。

とりあえず今回は申し込み情報の記載だけ紹介しました。

しかし私の信用情報では他の項目の見方の説明ができませんので、次回は私の知り合いの馬太郎の信用情報を開示してそれを元に紹介しようと思います。

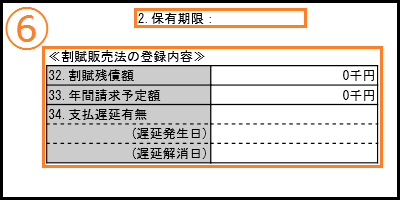

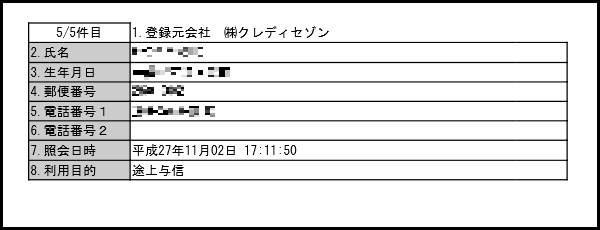

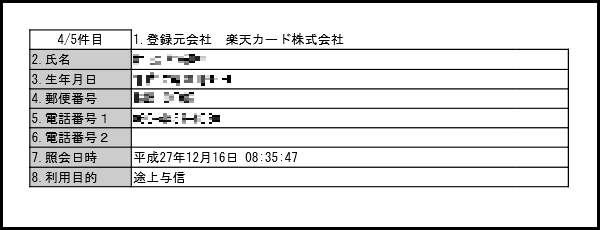

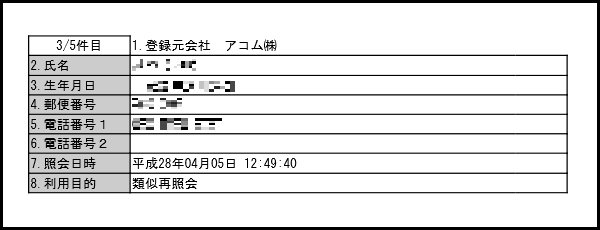

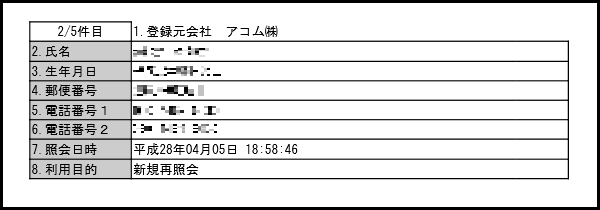

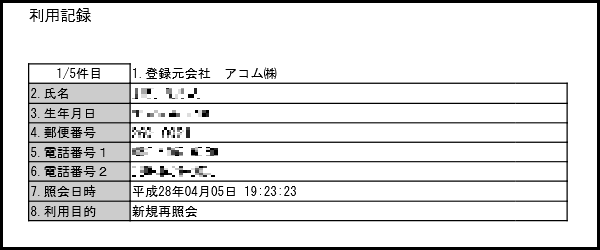

金融機関が契約の際に照会

金融機関(クレジットカードやカードローン含む)に申込をすると、申込者の審査をするために信用情報の照会が行われます。

また、契約中にも他社で問題が発生していないかを確認するために信用情報の照会を行っており、これを途上与信と呼びます。

自分の信用情報を開示すれば、金融機関が信用情報の照会を行った日時まで、利用記録で確認することができるのです。

ここには個人情報のほかに、照会を行った会社名と照会日時が書かれています。

馬太郎の場合は、クレディセゾンと楽天カードの利用記録は目的の欄に途上与信と書かれていました。

クレジットカードは契約を結んだ後もたまに信用情報の照会を行って、問題がないかを確認しています。

その場合に利用目的が途上与信となるのです。

もし途上与信を行った際に他社で大きな金融事故を起こしていることが判明した場合にはカードローンやクレジットカードが借入停止となることもあり得ます。

CICの信用情報は3種類

私こと馬太郎の信用情報にはクレジット情報と申込情報、利用記録(上で説明済み)の3種類が、合計16ページありました。

| クレジット情報 | 契約や支払に関することが書かれている |

|---|---|

| 申込情報 | 過去に行った申込に関することが書かれている |

| 利用記録 | 金融機関が信用情報を参照した記録が書かれている |

ここからはクレジット情報を解説しようと思います。

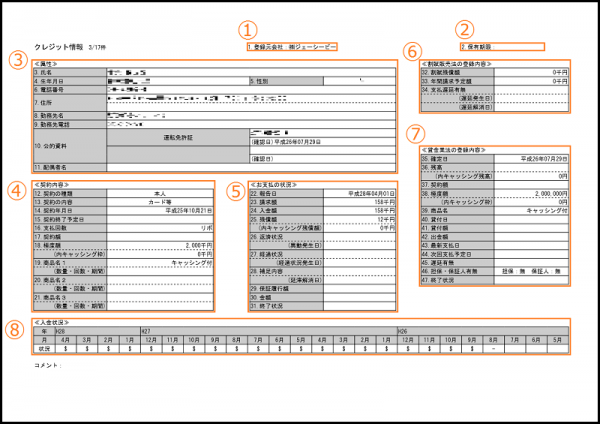

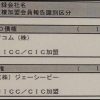

クレジット情報はこう記載される

こちらが私のクレジット情報のページです。

※事業用のクレジットカードのため、一般よりは限度額が高いかもしれませんが、実際に馬太郎が開示した信用情報です。

ちょっと見づらいかもしれませんが、クレジット情報には大きく分けて以下の8個の項目があります。

各項目を選択すればそれぞれの説明までジャンプすることができますので、気になる部分がある人は利用してください。

①登録元会社

②保有期限

③属性

④契約内容

⑤お支払の状況

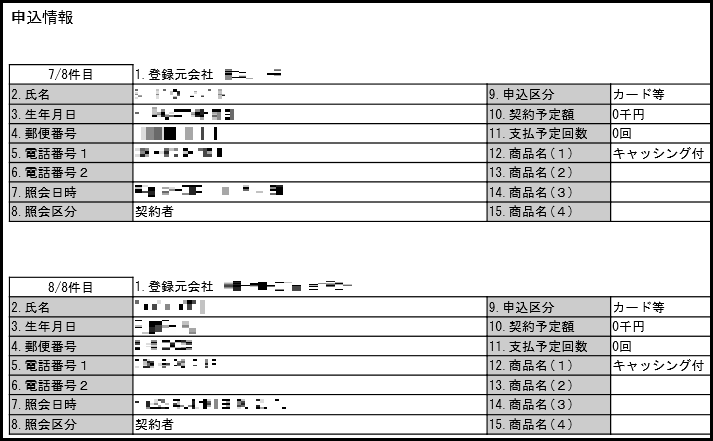

⑥割賦販売法の登録内容

⑦貸金業法の登録内容

⑧入金状況

それぞれ、上の画像①~⑧の番号のところにのっています。

クレジット情報は契約ごとにページがわかれています。1つの会社と複数の契約を結んでいれば契約の数だけページがあるのです。

この画像では各項目に何が書いてあるのかわからないと思いますので、項目ごとに抜粋して説明しようと思います。

①登録元会社~金融機関だけではなく携帯会社も登録~

登録元会社のところには文字通り情報を登録した会社が書かれています。馬太郎はジェーシービーのクレジットカードを持っているので、クレジット情報にジェーシービーのページがあるわけですね。

クレジットカード以外には、次のようなものが記載されます。

- カードローンの契約

- 携帯電話を分割で買った場合

2は、端末代金のことです。つまりソフトバンクやドコモの情報も記録されるわけです。

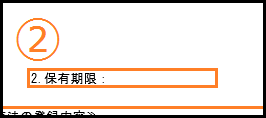

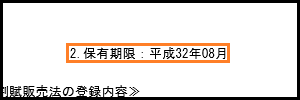

②保有期限~期限が来るまで消すことはできない~

保有期限のところにはこの情報がCICでいつまで保存されるのかが書かれています。掲載したジェーシービーとの契約はまだ続いていますので保有期限が定まっていません。

なので保有期限の欄は空白になっています。契約が終了すると終了の5年後が保有期限となって、以下のようにここに記載されます。

馬太郎の別の契約は、平成32年の8月になったら信用情報から消滅するようです。カードローンの場合、返済が終了しても解約手続きをしないと保有期限が定まらず、いつまでも情報が残るので注意してください。

CICの信用情報の保有期限についてはページの最後で詳しく説明していますので、気になる方は信用情報保有期限についてまでジャンプしてください。

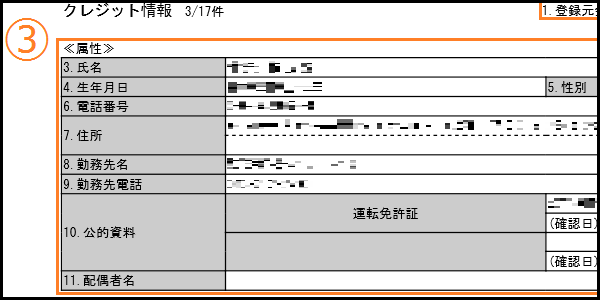

③属性~勤務先も確認可能~

ここには氏名や生年月日などのいわゆる個人情報が記録されています。残念ながら光や闇とは書いていません。ちなみに私は草が好きです。

悲しいことに馬太郎の場合は空欄ですが、配偶者がいる場合は配偶者の名前も記載されます。早く馬太郎のこの欄が埋まるように、皆さんも応援してください。

属性の欄では勤務先も確認できるため、申請した勤務先と信用情報に登録されている勤務先が異なると怪しまれてしまうので、正直に答えるようにしましょう。

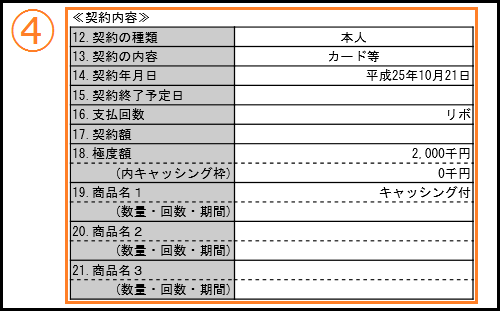

④契約内容~極度額の合計が大きすぎるとマイナス~

契約日や契約終了予定日など、会社と結んだ契約内容についての情報が書かれています。この表では契約の内容がクレジットカード契約を表す「カード等」になっています。

ここには契約したものが書かれるのですが、他には以下のものが入ります。

|

|

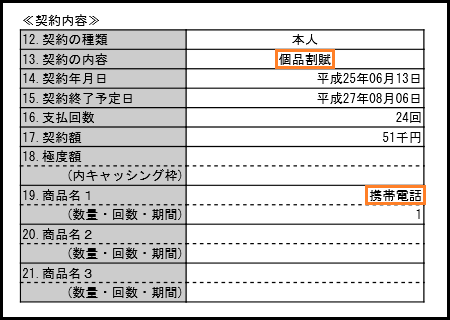

商品名はキャッシング付やショッピング、携帯電話を分割購入した場合は以下のように携帯電話と記載されます。

ソフトバンクとの契約内容ですが、契約の内容が「個品割賦」、商品名が「携帯電話」になっていますね。

また、ここでは実際の借入額だけではなく極度額を確認することもできます。

実際に借入を行っていない場合でも、極度額の合計が大きい場合はそれだけ借入を行うことができる状態ということですから、大きすぎると危険と判断されて審査に不利にる可能性もあります。

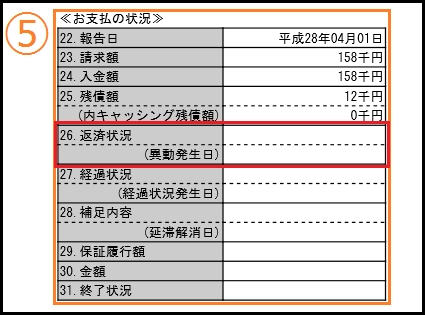

⑤お支払の状況~返済状況の異動記録はブラックリスト~

会社からの請求額や入金額、残債額が記載されています。

審査に中々通らない人は、真っ先に赤枠で囲まれている「26.返済状況」の部分に異動が記録されていないかを確認しましょう。

馬太郎は空欄になっていますが、人によってはここに「異動」と書かれている場合があります。

これはいわゆるブラック状態というものであり、異動が登録されている場合は記録が消えるまでローンやクレジットカードなどの金融商品を利用することができません。

CICでは以下のどれかの条件を満たしてしまうと移動が記録されるので気を付けましょう。

- 3ヶ月以上または61日以上の延滞

- 保証会社による代位弁済

- 自己破産

ブラック状態になってしまうと自力で消すことはできず、5年間が経つまで待つしかありません。

補足内容には、延滞が解消されれば「解消」、破産の手続きを行えば「法的手続き」と記載されます。

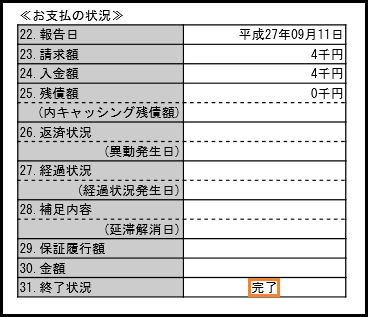

支払いが終わったり、解約を行った場合は以下の通り、終了状況が「完了」になります。

終了状況には完了以外に以下のものがあります。

- 移管終了:おまとめローンなどで一本化した場合

- 法定免責:破産手続きが行われた場合

- 本人以外弁済:保証会社や保証人が支払った場合

- 貸倒:会社が貸倒れと判断した場合

⑥割賦販売法の登録内容~携帯機種代金やリボ払い~

例えば携帯電話の機種代金や、リボ払いなどが割賦販売に含まれますので、割賦販売を利用しているつもりがない人でもしっかり確認しなければなりません。

分割払の契約を行っている場合は、ここに割賦残債額、年間請求予定額、遅延の有無が記録されます。

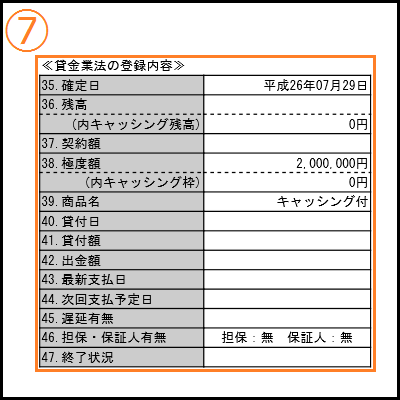

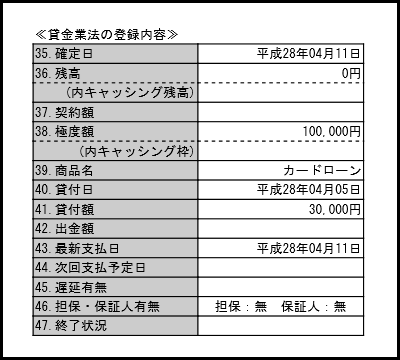

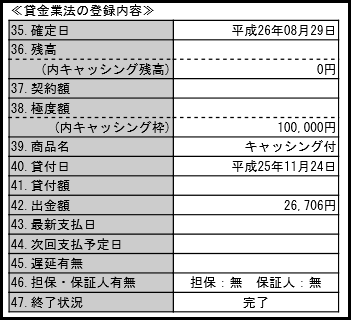

⑦貸金業法の登録内容~終了状況に注意~

ここにはカードローンやキャッシング付クレジットカードなどによるキャッシングの情報が書かれています。

ローンやクレジットカードの審査を行うときには貸付額も重要な要素になります。

特に消費者金融カードローンでは年収の3分の1以上の貸付が禁止されているので、他社からの借り入れをチェックしなければなりません。

借り入れ(会社側から見て貸付)を行っている場合には、以下のように貸付日や貸付額などが記録されます。

こちらは以前紹介した、馬太郎がアコムから借り入れをしたときの記録です。平成28年の4月5日に30,000円の借り入れをしたと載っていますね。その後全額返済したので残高は0円です。

4月11日に返済したので最新支払日、確定日はその日付になっています。完済しても、解約していないので終了状況は空欄のままになっています。再び借り入れを行えば確定日と残高、貸付額が更新されるはずです。

遅延の有無も記入する欄があるので遅れないようにしましょう。

また、カードローンだけでなく、クレジットカードのキャッシング枠を使用した場合も下のように記録されます。

この場合も日付と金額が記載されていますね。

ちなみに、これは以前フィリピンでお金がなく、しかたなくクレジットカードを使ってキャッシングを行った時の記録らしいです。

お金がなくなり、キャッシュカードも使えなかった馬太郎はタクシーの運転手に銀行へ連れて行ってもらったそうです。

この情報を開示するまで馬太郎も忘れていたのに、今となってはいい思い出と言っていました。

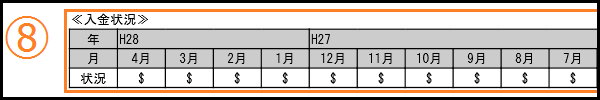

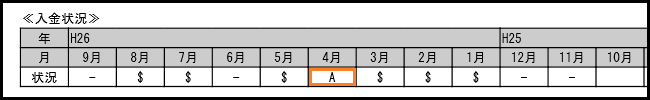

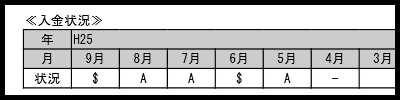

⑧入金状況~全て「$」が理想~

入金状況には、最後の情報更新からさかのぼって過去2年間分の毎月の支払状況が記号で記録されています。

左端が直近の情報で、右に行くほど古い情報ということです。

それぞれの記号の意味を下の補用にまとめましたのでご覧ください。

| 記号 | 意味 |

|---|---|

| $ | 請求額が期限日に支払われた |

| A | 契約者の事情で請求額が期限日に支払われなかった |

| B | 契約者の事情以外の理由で請求額が期限日に支払われなかった |

| C | 請求額が期限日に支払われず、理由がわからない |

| P | 請求額の一部だけ支払われた |

| R | 契約者以外から請求額が支払われた |

| — | クレジットカードを使用していない場合などで請求も入金もなかった |

| 空欄 | 情報が更新されなかった |

実際に記録されている物を使って説明します。

一番多い「$」マークですが、これは請求どおりの額を期限日にちゃんと支払ったという事を表しています。

仮に全て「$」マークならその金融会社に対しては完璧な返済を行っているということですので、全く問題はありません。

次に数の多い「-」マークは、請求も支払もなかったという意味です。

請求がなかったということは支払いをする必要もありませんので、この場合も特に問題はありません。

右端の空欄は会社から情報の更新がなかった場合です。

この表の場合は契約する前だったためですが、契約中でも空欄になることはあります。

以上の$,-,空欄の三種類の状態であれば支払いには問題がないと判断されます。

それ以外の記号はマイナス評価

上記の入金状況を見ると、「A」の文字がありますね。

これは先ほどの表で説明した通り、期日に入金がなかった、つまり支払いの延滞を意味し、これが多いと審査に悪影響を及ぼします。

しかし、うっかりなどもありますので、1回くらいは翌月にきちんと支払えばあまり問題はないとは一般的には言われています。

馬太郎は過去に4ヶ月で3度延滞しているものがありましたので、遅れても返済することが重要です。

馬太郎の信用情報にはありませんが、Rが記録される場合というのは、保証会社などによって代わりに支払われた場合です。

これは代位弁済と言って、信用情報の中ではかなり重いマイナスとなり、いわゆるブラック状態となります。

$,-,空欄以外の記録が残らないように気をつけて下さい。

入金状況の記録は最後の更新から過去2年分まで残っているので、契約が終了したものはその年月で更新がストップします。

また、契約したまま長期間使用していないと、会社が情報の更新を行わなくなり、契約終了と同じように年月の欄が過去のもののまま変わらなくなります。

クレジット情報に記録される項目はこれで全てです。

アコムは手続き中に信用情報照会

もう1社利用履歴が残っている会社がありました!以前、カードローンを契約したアコムです。

最初の4月5日12時49分は馬太郎が申込を行った頃だと思います。

その日の夜、契約のためにアコムの自動契約機(むじんくん)に行っていましたが、19時頃でした。

つまり、オペレーターは自動契約機を通して馬太郎と話しながらCICで信用情報を照会していたみたいですね。

アコムでは最初に申込を受けたときの仮審査と、書類を確認して行う本審査時の両方で信用情報の照会を行うようです。

信用情報保有期限について

信用情報機関に登録される情報は、前項でご説明したように保有期限が定められています。

CICに限らず、消費者金融業者が主に利用する株式会社日本信用情報機構(JICC)においても、登録内容に応じて一定期間登録された後、自動的に削除されることになっています。

審査においてとくに気になるのは以下の項目でしょう。

- 支払いの延滞

- クレジットの強制解約

- 債務整理

一般的に金融事故情報という異動情報を含め、通常は5年をめどに削除されることになっています。

ただし自己破産や個人再生の官報情報に限っては、銀行系列の金融機関が利用する全国個人信用情報センター(KSC)において10年間保存されます。

ただし全国個人信用情報センターとCIC及び、日本信用情報機構のデータ共有は5年を超えて行われることはありません。

したがって自己破産や個人再生を行ってから5年を経過してしまうことで、CICや日本信用情報機構ではデータの参照ができなくなります。

よって銀行が直接契約しないクレジットカードやカードローンなら、ノンバンクで手続きすることにより契約することは可能です。

上記でご説明してあるように、クレジットカードやカードローン契約する上で、最も気にする金融事故情報は基本的に5年で消えますので、「みそぎの期間」を終えてしまえば見た目ではデータを照会しても何も表示されない「ホワイトデータ」となります。

ローン契約情報などのないホワイトデータは嫌われる傾向にはありますので、信用情報データが消えてしまった人は携帯電話や電化製品のショッピングローンなど利用し履歴を作っておくことが重要となります。

返済状況履歴について

ここで注意しておきたいのは、返済状況データが更新される期間です。毎月正常に利用料金を支払っているのならとくに気にする必要はありません。

たまに返済の遅れがある程度なら、24カ月を過ぎれば古い順にデータは消えていきます。「$」や「-」 以外の「A」や「P」があったとしても時期が来れば次第に見ることができなくなります。

ただし長期の返済滞納は「異動情報」として登録されてしまうことがあり 、金融事故情報と同じ扱いを受けてしまいます。つまり滞納解消をしたとしても異動情報からデータが消えることがなくなってしまいます。

そうなると必然的に審査に影響を与えることになってしまいます。

信用情報保有期限の終了条件

ただし5年を過ぎても金融事故情報のデータが残っている場合があります。信用情報の保有期限を終了(つまりデータが消えること)させるには以下のような条件があったのではいつまでたっても残っていることになります。

そのため信用情報の保有期限は契約が終了すれば最長5年で消えることになりますが、中には5年以上残っていることがあります。

信用情報の保有期限が残っているケースとして主に以下のものがあります。

解約しても利用残高がある場合

もうクレジットカードは利用しないと、カード会員が自発的に解約するケースがありますね。会員が申請しカード会社が了解することで、カード解約自体をすることは可能です。

カードを解約すればそれ以上カード決済はできません。しかし未払のカード利用料金や年会費など利用残高が残っているケースでは、信用情報保有期限は登録されません。

5年経過する時計の針を動かすための保有期限登録は、利用残高がゼロになっていなければ登録されることはありません。

カードが強制解約されて利用残高が残っている

クレジットカードの利用料金を3カ月以上滞納すると、規約によって会員資格を失い、カードの強制解約の処理をされてしまいます。

これも解約と同じ考え方で、カードが使えなくなったというだけですから滞納してある利用料金はそのまま残っていることになります。

カードが利用できないのだから5年経てばデータが消えるのではないか、という考えは甘いです。利用料金を支払わない限り信用情報は保有され続けます。

保証会社による代位弁済

クレジットカードには保証会社がついていることが多いですね。カード会員が利用料金を支払わないなど不良債権になってしまった場合、保証会社はカード会員に代わりカード会社へ債務の弁済を行います。

確かにこのケースではカード会社との契約は終了することになり、保有期限が登録され、5年経過することで信用情報データが消えるのではないかと考えてしまいます。

残念ながら初めから「保証契約」も一緒に登録されているため、保証会社へ債務を弁済完了しない限り信用情報が残ることになります。

破産免責情報が残っている

自己破産をした場合免責が決定すれば、その旨が裁判所からカード会社へ通知されます。カード会社は契約終了の処理(保有期限登録)を行い、5年が経過すればデータは消えることになります。

ただし悪意があるのかどうかはともかく、何らかの事情でCICへ契約終了のデータを登録しないこともあります。

このケースがあるといつまでたっても自己破産をした旨の情報が残り続けてしまうということがあります。これでは一生自己破産のデータ情報が保有されてしまい審査に悪影響を与えてしまいます。

正常にカード利用残金を完済し、会員によってカード会社へ解約の申し出、またはカードの更新をしない意思を明確に伝えることでカード契約は終了となり、5年を経過することで全ての情報保有データがクリアされます。

信用情報保有期限が空欄なのは?

前項でご説明のように正常にクレジットカードの解約や契約が終了すれば最低5年間は信用情報が保有されます。

用情報の保有期限欄はカードの契約が終了したことを意味するもので、契約が終了しない限りその欄に日付が登録されることはありません。

簡単に言えばクレジットカードを利用している限り信用情報保有期限欄は空欄のままです。現在進行形で利用しているか、利用残高が残っていて契約を終了することができないということを意味しています。

契約終了を意味する移管終了

複数あるクレジットカード債務や、ローン返済などを一本化する「おまとめローン」を利用すると基本的には契約が終了したことになるため、信用情報保有期限にいつまで保存されるのか日付が登録されます。

このように契約をまとめた場合、「原契約は移管終了」という言い方をします。

移管とはその名の通りデータを移動することを意味し、金銭債権はA社からB社へ債権が移動することでA社のデータは移管終了となります。

当然移管終了すればA社の契約は終わったわけですから、信用情報保有期限欄に日付が登録されます。

ただし債権を移管するのは単におまとめローンなどの一本化以外にも、保証会社や債権回収会社へ債権譲渡された場合もあるわけです。

審査において「移管終了」となっていると、「もしかしたら保証会社や債権回収会社へ債権が譲渡されたのではないか」と疑う向きもあり、審査に良い影響を与えないこととなる場合があります。

そのためCICのデータを照会する場合は、債権が移管された状態や、どこへ移管されたのかということまで調査することになっていますので心配する必要はありません。

2日後、CICからはがきが届く

CICで信用情報を開示した2日後、馬太郎が家に帰ると、一通のはがきが届いました。

どうやらCICではインターネットを使って開示を行うと、後日はがきが送られてくるようです。

はがきを送らないようにできないか問い合わせましたが、できないということです。

信用情報を開示したことも知られたくないという方、馬太郎の場合は開示の二日後に届いたので注意してください。

ちなみに、開示後にはがきが送られてくることはCIC公式WEBサイトの開示利用規約や開示手順の説明にも書かれています。

まとめ

今回の記事でCICの信用情報の見方と、どこに何が書いてあるのかというのは大体わかったと思います。

CICの信用情報を開示した際にチェックするべき部分をまとめると、以下が重要となります。

- お支払の状況に異動が記録されていないか

- 終了状況に貸倒しや代位弁済が記録されていないか

- 入金状況に$,-,空欄以外が記録されていないか

次回はJICCの信用情報を再び馬太郎に開示してもらい紹介しようと思います。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。