【馬太郎はブラックリスト?】JICCの信用情報を開示する方法と見方を教えます

こんにちは、馬太郎です。今回はJICCへスマートフォンで開示申請をしたので、その情報を紹介します。

ちなみにCICの信用情報を開示をした時の記事はこちら。

JICCへの開示申請は以下の方法があります。

- スマートフォン(PC・携帯不可)

- 郵送

- 窓口(東京・大阪のみ)

ちなみに申請はスマホでできても、開示自体は郵送(書類)ですので、開示まで数日かかることを覚悟しておきましょう。

スマートフォンや郵送で開示申請を行う場合は、開示手数料1000円の支払いが必要(クレジットカード・コンビニATMなどからの振り込み)です。

唯一、窓口は500円で当日開示されますので、東京や大阪に住んでいる人は行ってみてもいいかもしれません。

この記事はこんな方におすすめです

この記事は以下のような人におすすめの記事になります。

自分の個人信用情報がブラックでないかどうか心配な人

JICCの開示方法を知りたい人

JICCの開示内容の見方を知りたい人

JICCの信用情報の開示方法や開示内容の見方などについて徹底的に解説していますのでぜひご覧ください。

JICC(日本信用情報機構)について

JICCというのは、日本信用情報機構のことです。

消費者金融等が加盟する信用情報機関のひとつで、貸金業法により指定信用情報機関に指定されています。

日本にはJICCの他にもCICとKSCという3つの指定信用情報機関があり、JICCはそのうちの1つです。

個人信用情報機関とはなぜ3社存在?

個人信用情報機関は国内に3社あり「CIC」「JICC」「KSC」と分かれていいます。

「KSC」の正式名称は「全国銀行個人信用情報センター」で、銀行に申込みをした場合に用いられます。

「CIC」「JICC」は消費者金融や信販会社、ネット銀行での申込みが主になります。

中には「CIC、JICCの両方とも加盟している」という消費者金融も珍しくはありません。

個人信用情報は信用情報機関に加盟しないと見られない情報です。

もし銀行取引で何かしらのトラブルがあった場合「KSC」に登録されますが、KSCの情報はKSCでしか知ることができません。

このようになると他の信用情報機関の情報が伝わりにくくなりますし、融資のときに貸倒れのリスクも高まります。

そのため信用情報機関に2社加盟し、情報の取りこぼしがないようにしている金融機関が多いのです。

クレジットカードやローンなどの信用取引に関する信用情報を、管理・保管し、提供しているのがJICCで、主に消費者金融が加盟していることが多い信用情報機関になります。

JICCの窓口

JICCには、窓口でも信用情報の開示請求をすることができるのですが、その受付窓口は、大阪と東京にあります。

- JICC大阪開示センター

[所在地] 〒530-0003 大阪府大阪市北区堂島1-5-30 堂島プラザビル6階

[アクセス] JR大阪駅から徒歩10分、地下鉄四つ橋線西梅田駅から徒歩5分、JR東西線北新地駅から徒歩5分

- JICC東京開示センター

[所在地] 〒101-0042 東京都千代田区神田東松下町14 東信神田ビル2階

[アクセス] JR「神田駅」東口から徒歩7分・北口から徒歩9分、東京メトロ銀座線「神田駅」3番出口から徒歩6分、都営地下鉄新宿線「岩本町駅」A1またはA5出口より徒歩3分

これら大阪と東京の窓口であれば、窓口で開示請求を行うことができ、即日でJICCの個人信用情報を確認することができるので、すぐに自分の個人信用情報を知りたい人は大阪か東京の窓口へ来店して開示請求を行うようにしましょう。

登録されている情報の保有期間

JICCに登録されている情報の保有期間は情報ごとに以下のようになっています。

| 情報 | 内容 | 登録期間 |

|---|---|---|

| 本人を特定するための情報 | 氏名、生年月日、性別、住所、電話番号、勤務先、勤務先電話番号、運転免許証等の記号番号等 | 契約内容に関する情報等が登録されている期間 |

| 契約内容に関する情報 | 登録会員名、契約の種類、契約日、貸付日、契約金額、貸付金額、保証額等 | 契約継続中及び完済日から5年を超えない期間 |

| 返済状況に関する情報 | 入金日、入金予定日、残高金額、完済日、延滞等 | 契約継続中及び完済日から5年を超えない期間 (ただし、延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間 |

| 取引事実に関する情報 | 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 | 当該事実の発生日から5年を超えない期間 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間 |

| 申込みに関する情報 | 本人を特定する情報(氏名、生年月日、電話番号及び運転免許証等の記号番号等)、並びに申込日及び申込商品種別等 | 申込日から6ヵ月を超えない期間 |

| 電話帳に記載された情報 | 電話帳に記載された氏名、電話番号等の情報 | 電話帳に掲載されている期間 ※掲載を取り止めた場合は更新されるまで |

| 本人申告コメント情報 | 本人から申告された本人確認書類の紛失・盗難等の情報 | 登録日から5年を超えない期間 ※本人から削除依頼があった場合はその時点まで |

| 貸付自粛依頼情報 | 日本貸金業協会または全国銀行個人信用情報センターに貸付自粛依頼を申入れたことを表す情報 | 登録日から5年を超えない期間 ※本人等から削除依頼があった場合はその時点まで |

このように、JICCではどのような情報も5年以内には削除されます。

一般的に「ブラック」と言われる情報は取引事実に関する情報の部分で「債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等」があった場合には、当該事故の発生から5年を超えない期間、つまり5年以内は当該事故情報を保管します。

また、ローンなどへの申込が多すぎる人を「申し込みブラック」などと言いますが、JICCでは申し込みに関する情報は申込日から6ヶ月を超えない期間しか保管しませんので、最後の申し込みから6ヶ月超経過すれば前回の申し込みの情報がJICCに保管されなくなり、問題なく審査を受けることができるようになります。

この他、JICCでは電話帳に記載された情報なども保管していることが分かります。

JICCの信用情報はどんな時に便利か

JICCに加盟しているのは主に消費者金融です。

そのため、「消費者金融からの借入で延滞が多いのだけれども、自分の信用情報はどうなっているのだろう?」と不安になった際にはJICCの個人信用情報を確認することが最も便利です。

CIC、JICC、KSCの3つの指定信用情報機関はそれぞれ信用情報を共有していますので、消費者金融で事故を起こしたかもしれないと不安になれば、JICCの信用情報を確認してみましょう。

何も問題がなければCICとKSCの審査でも問題がないことになります。

JICCに金融事故情報があるのであれば、CICとKSCに照会を行う他のローンやクレジットカードでも「信用情報ブラック」と判断されて審査に通過できない可能性が高くなります。

中小消費者金融という選択肢

JICCの信用情報を確認して、債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等の情報があるのであれば、最初から大手消費者金融などは諦めて中小の消費者金融だけに申し込みを絞った方がよいかもしれません。

大手消費者金融や銀行は信用情報ブラックであれば確実に審査に通過することができません。

中小の消費者金融であれば信用情報ブラックでも審査に通過することができる可能性はあります。

JICCの信用情報の開示にかかる費用

JICCの信用情報の開示はスマホ・郵送・窓口の3つの方法で開示請求を行うことができますが、開示請求の方法によって費用や支払方法などが以下のように異なります。

| 開示請求方法 | 費用 | 支払方法 |

|---|---|---|

| スマートフォン | 1,000円(税込) |

|

| 郵送 | 1,000円(税込) |

|

| 窓口 | 500円(税込) | 現金のみ |

スマホで請求する場合には、クレジットカード以外の支払方法を選択すると、1,000円以外にも決済手数料が発生します。

郵送の場合には、郵送代金が必要になり時間もかかるので、できればスマホかそもそも開示手数料が安い窓口での開示請求を行なった方がよいでしょう。

開示請求時の注意

転居をしている人は、前住所の情報を忘れずに持って行きましょう。

また、転居していたとしても、1件分の手数料でOKですが、氏名変更している場合には旧姓と新姓とで、氏名ごとに手数料が必要となりますのでご注意ください。

JICCの信用情報開示に関するメリットとデメリット

JICCの信用情報開示を行うメリットとデメリットとしては以下のような点を挙げることができます。

- メリット

メリットとしては、自分の信用情報を知ることができるので、ローンに申し込む前に悪い部分を確認すれば、問題を修正してから申し込みができるという点を挙げることができるでしょう。

また、どのような情報が個人信用情報に記録されるのかを知ることができるので、日頃のクレジットカードの支払いやローンの返済について「期日を守ろう」という意識を高めることができるという点を挙げることもできます。

- デメリット

デメリットとしては費用が発生することくらいでしょう。

自分の個人信用情報を確認することでそれほどマイナスになるようなことはほとんどありません。

信用情報の開示は今後の借入審査に影響するのか

信用情報の開示を行なっても、今後の借入審査に影響するようなことは全くありません。

自分の信用情報を確認しているだけで、どこかに借入申込などを行なっているわけではありませんので、借入審査の際にマイナスになるようなことは全くありません。

心配する必要はありませんので、信用情報が気になる人は積極的に開示をするようにしましょう。

JICCの信用情報開示方法

馬太郎はスマートフォンを使用して開示を行いましたので、その時の画面を見ながら開示申請のやり方を説明します。

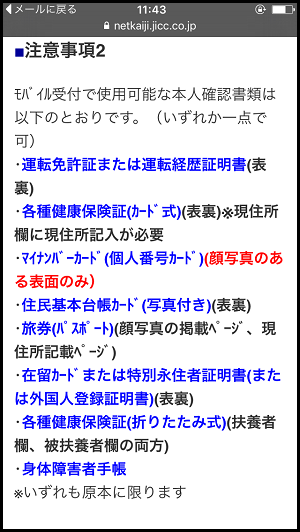

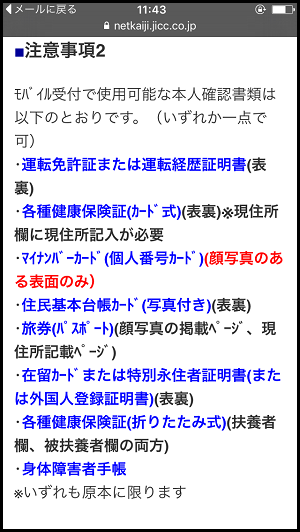

申請には本人確認のために以下のいずれか一点が必要ですので準備しておいてください。

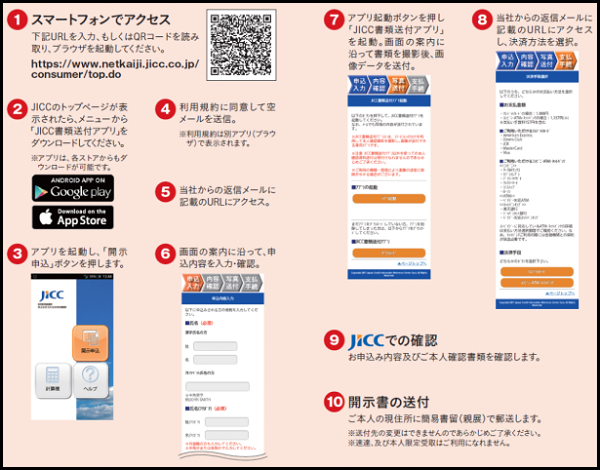

スマートフォンを使用しての開示の流れ

スマートフォンで開示するながれをまとめました。

|

CICと大きく異なるのは

- 開示用のアプリをダウンロードしなければならない

- 結果は郵送される

という点だと思います。

なお、1~4のアプリのダウンロードから本人確認の画像を送信については、スマホの操作に慣れている人は簡単だと思います。

念のため記事の最後「アプリのダウンロード」の項で、画像付きで説明しますので、後程ご覧ください。

ここではその説明を飛ばして、5の決済手続きから説明します。

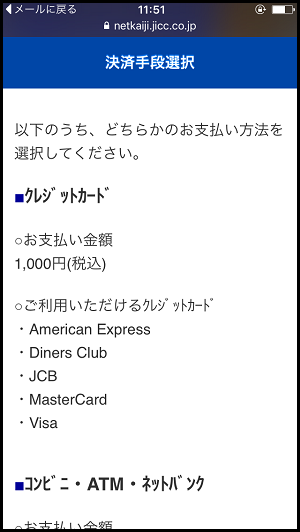

【5.決済手続き】を解説

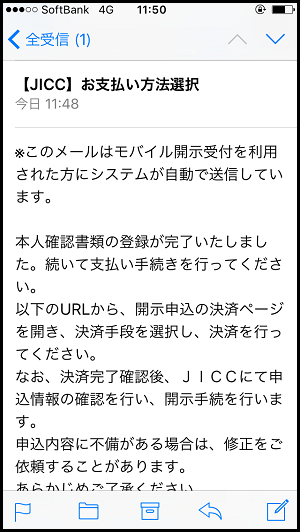

本人確認の確認書類を送信すると、支払方法選択のメールが送られてきます。

メールに記載されているURLから手数料支払方法の選択画面に移動し、希望する方法を選びます。

支払い方法ですが、以下の4択となります。

- クレジットカード(1回払いのみ)

- コンビニ払い

- 銀行や信金のATM(ペイジー対応)

- オンラインバンキング(ペイジー対応)

クレジットカード以外の支払い方法では、1000円の開示手数料とは別に、決済手数料がかかります。

クレジットカードは、アメリカンエキスプレス・ダイナーズクラブ・JCB・マスター・VISAに対応しています。

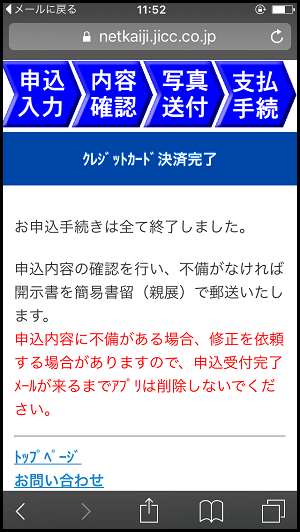

【6.開示結果を郵送】を解説

支払方法の選択したら、開示申請の手続きは完了です。

決済と同時に郵送手続きが完了です。あとは待つばかり…。JICCはCICと異なり、開示結果は郵送のみなのです。

通常7日から10日ほどで送られてくるそうですが、馬太郎の場合は申請した翌日に郵送されてきました。

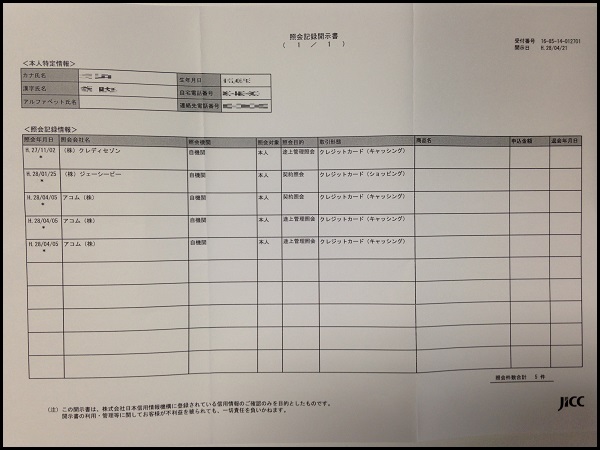

JICCから送られてきた信用情報を見てみると、以下の3種類に分かれていました。

| ファイルD | 借り入れに関する情報が記載される |

|---|---|

| ファイルM | クレジットに関する情報が記載される |

| 照会記録開示書 | 金融機関が顧客の信用情報を照会した履歴が記録される |

それぞれの詳しい内容と見方を説明します。

他にも郵送や窓口で申し込める

前述したように、JICCの信用情報の開示はスマートフォン以外にも窓口や郵送で行うことができます。

窓口での申し込み方法

大阪でも東京でも、窓口で信用情報開示請求をする際の手順、請求の際に必要なものは同じです。

|

窓口での受付時間は以下の通りです。

- 月~金曜日: 10:00~16:00

- 土日祝日・年末年始: 休み

郵送での開示方法

郵送で開示請求を行う場合には以下の書類を揃えましょう。

|

これらの書類を下記まで郵送します。

| 〒530-0003 大阪府大阪市北区堂島1-5-30 堂島プラザビル6階 株式会社日本信用情報機構 開示窓口宛 |

書類到着後に簡易書留でJICCから開示報告書が郵送されてきます。

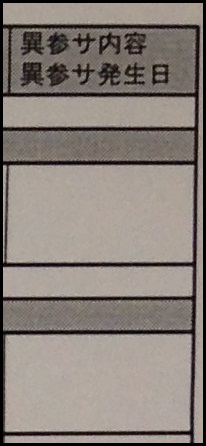

「信用情報記録開示書」6項目について解説

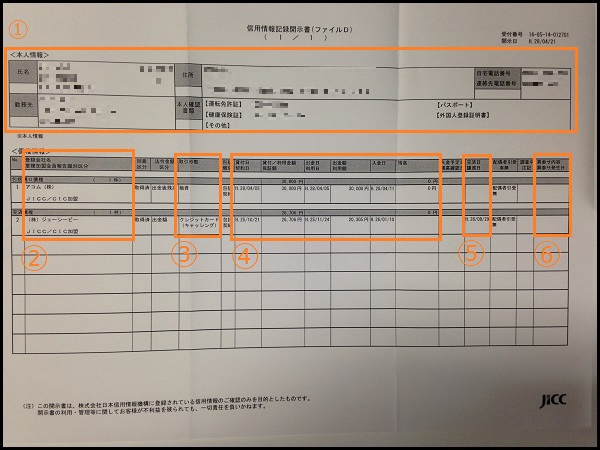

こちらが馬太郎の借り入れ情報、ファイルDです。

ファイルDに記載されている内容の内、以下の6つの項目を、拡大しながらそれぞれ説明します。

- 本人情報

- 登録会社

- 取引形態

- 借り入れ状況

- 完済日

- 異動情報

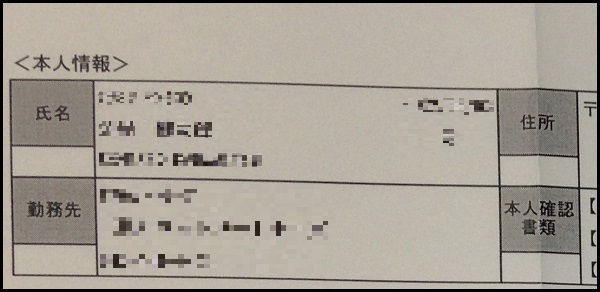

①本人情報

ここには消費者金融や銀行に申し込んだ氏名、住所、勤務先住所などが記載されます。

CICとは違い、配偶者名の欄はありませんでした。

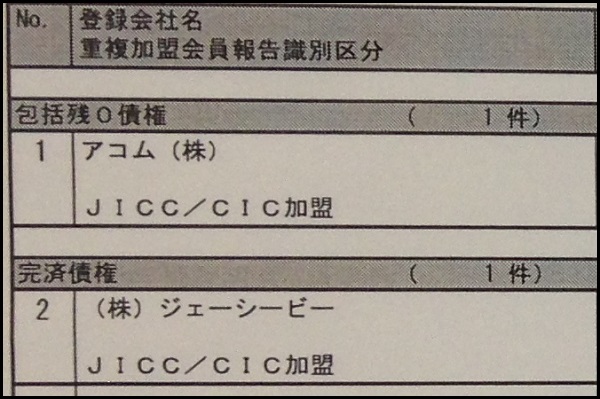

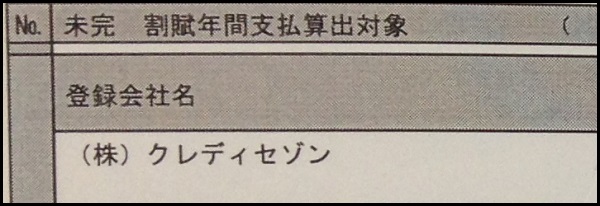

②登録会社

現在借り入れを行っている会社や、以前借り入れを行っていた会社が記載されています。

下にはその会社が加入している信用情報機関(JICCやCICなど)がのっています。

アコムとジェーシービーの上に、それぞれ「包括残0債権」、「完済債権」と書かれていますね。馬太郎に現在債務がないことを示しています。

JICCでは借り入れしている契約条件によって以下のように債権が分類されています。

| 総量規制対象貸金債権 | 総量規制の対象となる借り入れ |

|---|---|

| 総量規制対象外貸金債権 | 総量規制の対象とならない借り入れ |

| 総量規制対象配偶者貸付引受債権 | 情報開示者の同意を得て、配偶者が行っている借り入れ |

| 物販債権 | 携帯電話などの分割購入の情報 |

| 保証履行債権 | 返済できず、保証会社が代わりに返済した情報 |

| 保証契約債権 | ローンの契約でJICCに加盟している他の会社が保証を行っているという情報 |

| BL連帯保証人引受債権 | ビジネスローンで、法人の代表者として連帯保証人になっているという情報 |

| 非会員譲渡債権 | JICCに加盟している会社が非加盟の他社に債権を譲渡した情報 |

| 包括残0債権 | カードローンなどで借り入れを完済し、解約が行われていない契約 |

| 完済債権 | 支払を完済した契約 (カードローンの場合は完済した上で解約が行われた契約) |

馬太郎の情報でいうと、アコムは借り入れは完済していますが、解約していないので「包括残0債権」となっています。

ジェーシービーは完済後に解約したので「完済債権」です。

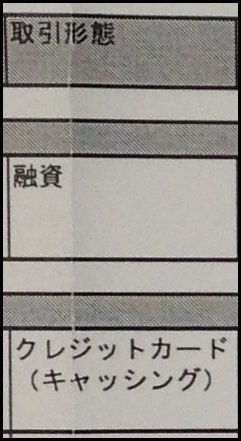

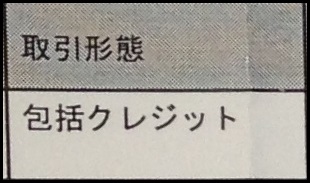

③取引形態

取引の種類が記載されています。

アコムは「融資」、ジェーシービーは「クレジットカード(キャッシング)」と書かれています。

他の取引形態は保証、リース、ショッピングといった種類があります。

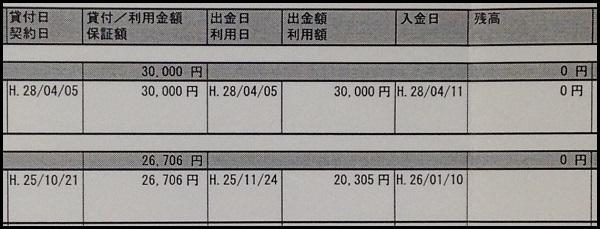

④借り入れ状況

この欄には貸付日や貸付日や貸付金額、入金日、残高などが書かれています。

ちゃんと返済を行っているのかや、現在いくらの借り入れがあるのかここを見ればわかりますので、信用情報を照会する会社も重視している部分です。

馬太郎はアコム、ジェーシービーともに現在借り入れ残高はありません。

⑤完済日

欄の名前は完済日となっていますが、カードローンは限度額内であれば何度も借り入れが可能ですので、完済しても解約しなければここに日付が記録されることはありません。

ジェーシービーは解約していますので解約した日付が記載されています。

⑥異動情報

この欄には延滞や債務整理などの情報と、その発生日が記録されます。

この欄が空欄になっていないと審査においてはかなり不利になります。

具体的にここに記録され情報は以下のものがあります。

| 延滞 | 入金が予定より3ヶ月以上遅れた |

|---|---|

| 延滞解消 | 延滞していた分が支払われた |

| 債権回収 | 金融機関が貸付を回収するために法的手続きを行使した |

| 債務整理 | 債務整理を行った |

| 保証履行 | 契約者に代わって保証会社が金融機関へ支払いを行った |

| 保証契約弁済 | 金融機関が保証会社から支払いを受けた |

| その他 | 連帯保証人が支払った場合やカードの強制解約など |

以上が借り入れ情報が記載されているファイルDの主な内容です。

次はクレジット情報のファイルMの説明を行います。

「クレジットに関する情報」11項目について解説

次はクレジット情報が記録されている、ファイルMの説明を行います。

ファイルMはこのように記載されています。

会社ごとにページが分かれていたCICとは異なり、JICCの信用情報は1ページに複数の会社が記載されています。

その分会社ごとの情報はCICよりも少ないです。

ファイルMにのっている情報は主に以下のようなものがあります。

| ①本人情報 ②登録会社名 ③取引形態 ④重複加盟会員 ⑤支払サイクル ⑥重複債権 | ⑦調査中注記 ⑧支払遅延の有無情報 ⑨注意情報 ⑩確認日 ⑪契約終了日 |

①本人情報

本人情報はファイルDと同じ内容で、氏名や住所の個人情報です。

申込みをした情報で記載されるため、馬太郎の場合は勤務地がファイルDの内容とは異なっていました。

②登録会社名

クレジット契約を結んだ会社名が記載されています。

ファイルMに記載される会社も契約の状態によって以下の2種類に分類されます。

| 未完 | 契約中で残高がある状態 |

|---|---|

| 成約残0完済 | 残高が0もしくは契約が終了した状態 |

さらに契約の内容ごとに以下の4種類があります。

| 割賦年間支払算出対象 | 年間支払見込み額 (年収から生活費や借り入れの返済額を除いたもの)を調査する必要のあるもの |

|---|---|

| 割賦年間支払算出対象外 | 年間支払見込み額を調査する必要のないもの |

| ローン | 貸金業法が適用されないローン |

| 保証・リース・法連 | 保証契約・リース契約・法人連帯保証人の情報 |

馬太郎のクレディセゾンとのクレジット契約は、まだ残高があり、年間支払見込み額を調査する必要があるものなので「未完 割賦年間支払算出対象」となります。

③取引形態

ファイルDと同じく取引の形態が記録されます。

ファイルMに記録される取引形態は他に以下のものがあります。

- 貸金債権以外のローン

- 保証

- リース

- 法人連帯保証人

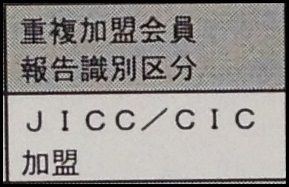

④重複加盟会員

登録会社が加盟している信用情報機関が記載されています。

クレディセゾンはJICCだけでなくCICにも加盟しているのでJICC/CIC加盟と書かれています。

加盟していても全国銀行個人信用情報センター(JBA)はここには記載されません。

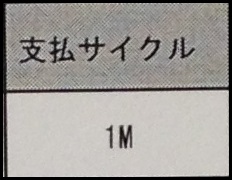

⑤支払サイクル

支払いの間隔がどのように契約されているのかがのっています。

Yは年、Mは月、数字だけの場合は日を表します。

ですので1Mは1ヶ月毎の支払いという意味です。

2Mであれば2ヶ月毎、1Yは1年毎、100であれば100日毎の支払いとなります。

また、支払間隔が決められていない場合はFRと記載されます。

⑥重複債権

ファイルDにも同じ情報が登録されている場合はここにその旨が記載されますが、馬太郎の個人情報にはありませんでした。

⑦調査中注記

信用情報開示後に開示者から登録内容に関して調査の依頼があった場合に調査中であることを表すそうです。

馬太郎は特に調査の依頼はしていませんので、何も書かれていません。

⑧支払遅延の有無情報

契約している支払日から61日以上、あるいは3ヶ月以上支払が遅れた場合はここに記録されます。

元本遅延、手数料遅延、元本・手数料遅延の3種類の表記があります。

その後、請求額支払いを行えば遅延解消が記録されます。

CICでは過去2年分の支払い状況が月毎に記録されていましたが、JICCではそこまで細かい記録はありませんでした。

⑨注意情報

ここには以下のような情報が記録されます。

| 保証履行 | 契約者が支払いを行わなかったため、保証会社が代わりに支払った |

|---|---|

| 代位弁済 | 契約者からの支払いを受けられずに、保証会社から支払いを受けた |

| 強制解約 | 支払いを行わなかったなどの理由で契約を取り消した |

| 延滞後貸倒 | 支払が行われず、会社が貸倒と判断した |

| 債権譲渡 | 会社が債権を他社に譲渡した |

| 債権回収 | 会社が督促のために法的手続きを執行した |

| 支払抗弁中 | 支払いの拒否や、支払の延期を要求している |

| 破産申立 | 破産の申し立てを行っている |

| その他 | 契約者の死亡や契約を否認している |

どれもいわゆるブラックな情報ばかりですね。

簡単にいうと登録会社が他の金融機関に注意を促すための情報がここに記載されるのだと思われます。

支払遅延の有無情報と注意情報は審査で重点的にチェックされる部分です。

馬太郎の注意情報は全て空欄になっていました。

⑩確認日

登録会社が最後に登録している信用情報を確認した日付です。

特別なことがなければクレディセゾンは毎月25日に確認して、情報を更新しているのでしょう。

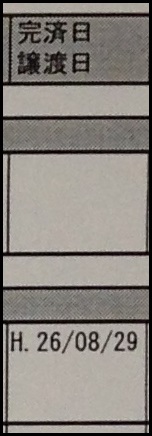

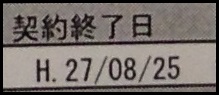

⑪契約終了日

クレディセゾンはまだ契約中のため契約終了日は空欄になっていますが、解約済のポケットカードはこのように解約を行った日付が契約終了日に記録されています。

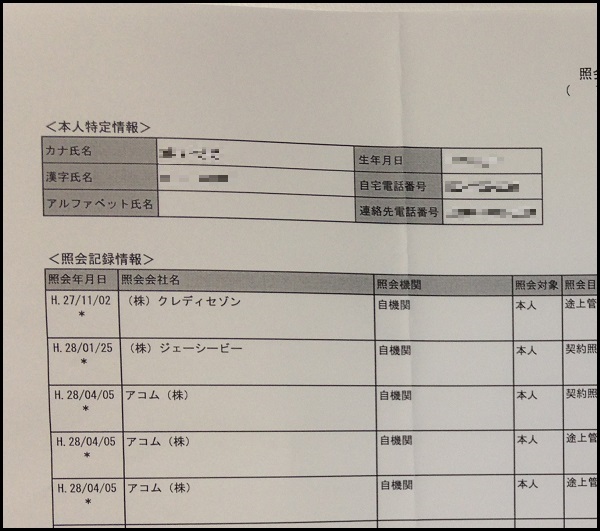

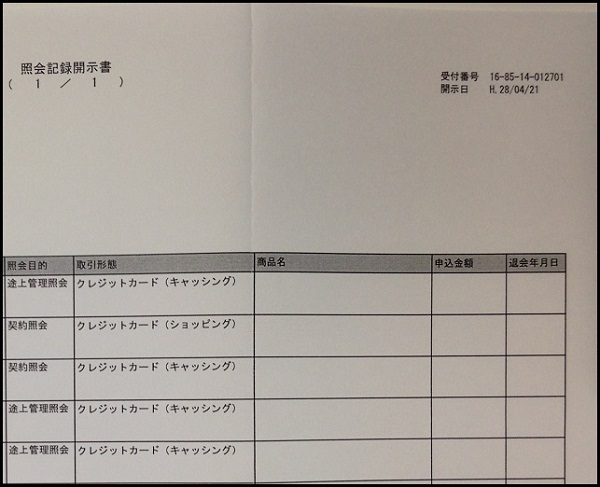

ちょっと面白い!?「照会記録開示書」について解説

最後に照会記録開示書の見方です。照会機関は、どこの信用情報機関に紹介を行ったかの記録です。

これを見ると、どこの会社が信用情報を見たか一目瞭然です。

馬太郎の場合は、クレディセゾン、ジェーシービー、アコムが信用情報を照会しています。

拡大してみましょう。こんなふうに、いつどこの会社が照会したか明記されております。↓ちょっと気になることが…

JCBは契約時に照会しているのみですが、クレディセゾンとアコムは、契約してからも「途上管理照会」をかけているようです。

契約してからも、返済能力に問題がないか、チェックされているということですね…。

まとめると、これらの項目が記録されています。

|

|

全てJICCに対しての照会なので自機関と書かれています。ここにCICの名が入ることもあるようです。

照会対象とは、信用情報の持ち主が申込者本人、保証人、配偶者のどれなのかという情報です。

照会した会社が後にJICCを退会した場合は、その退会した日が退会年月日の欄に記録されます。

アプリのダウンロード

JICCの個人信用情報をスマホで開示請求する際には、専用のアプリを使用します。

1.アプリをダウンロード

JICCは信用情報開示のためにわざわざアプリを作っているようです。

何か理由があるのかもしれませんが、私にはよくわかりませんでした。

まずはこのアプリをダウンロードしましょう。

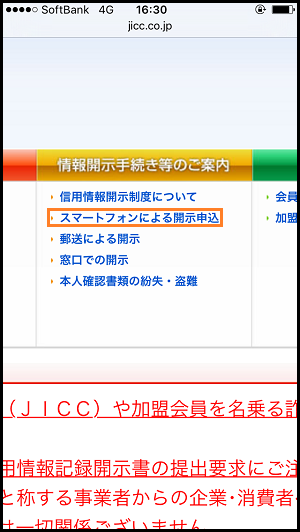

WEBサイトのトップページで「スマートフォンによる開示申込」を選択します。

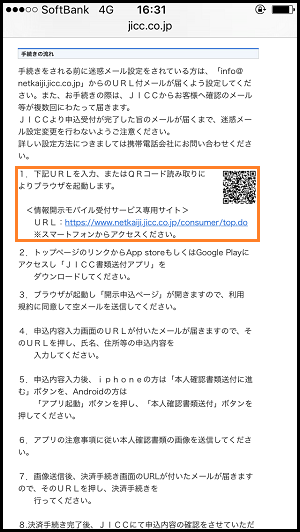

続いて表示されるQRコードかURLから開示用アプリをダウンロードします。

2.空メールを送信

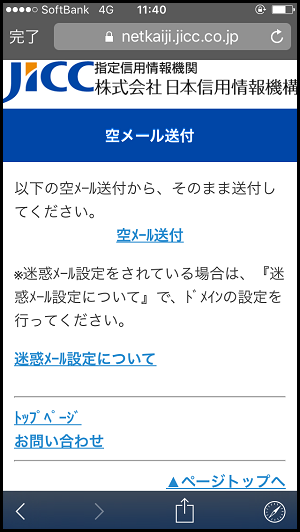

ダウンロードしたアプリを起動し開示申込ボタンをタップすると、空メール送付画面が表示されますので、送付してください。

3.返信してきたURLから申込内容を入力

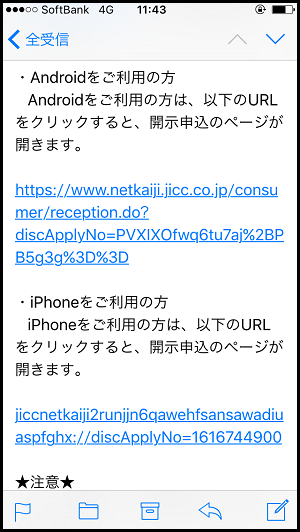

空メールを送付すると、JICCから「開示申込URL通知が届きます。

AndroidとiPhoneでURLが異なりますので、皆さんがお使いのスマートフォンのURLを選択して下さい。

表示された申し込み内容入力画面で以下の情報を入力します。

- 氏名

- 生年月日

- 住所

- 電話番号

※全て必須項目です

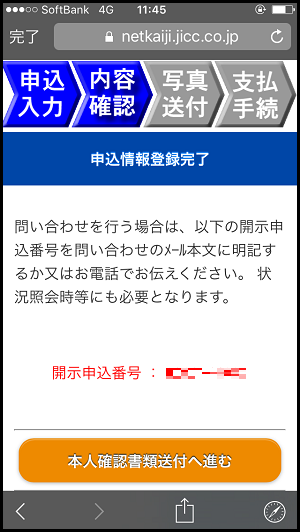

情報を入力したら間違いがないか確認し、申込が完了すると開示申込番号が表示されます。

この開示申込番号は問い合わせの時に必要となりますので、忘れずに記録しておきましょう。

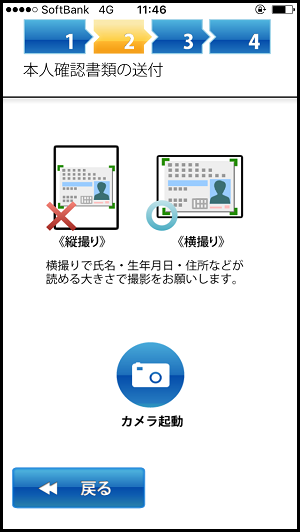

4.本人確認書類の画像を送信

続いて本人確認書類を送信します。

本人確認書類としてJICCで認められているものをもう一度紹介します。

これらの内のいずれか一点を撮影して送ります。

アプリから直接カメラを起動し、横向きに撮影します。

情報がしっかりと読めるように、裏面も必要なものは撮り忘れずに送ってください。

誤った信用情報が登録されていたら

JICCから郵送されてきた開示報告書に謝ったブラック情報が登録されていたら、すぐにJICCに対して異議申し立てを行いましょう。

異議申し立てをするとJICCは金融機関に確認した後に直ちに情報が訂正されます。何もしないといつまでも謝ったブラック情報のままになっていますので、何もいいことはありませんよね。

自分の信用情報は情報開示して自分で確認するということを定期的に行うことによって、誤った信用情報が登録されていないかどうか見ることができるのです。

CICの開示報告書の見方

CICの開示報告書についても説明します。

CICの開示報告書で確認する点は、「入金状況」と「返済状況」です。

入金状況は利用者からクレジットカード会社などへの、毎月の支払い状況が過去2年分記載されています。

入金状況の欄に「$」や「〇」や「-」、空欄が並んでいれば自分の信用情報は問題ないでしょう。

それ以外のアルファベットの記載がある場合は、支払いの延滞を意味するため、信用情報は大きくマイナスとなっています。

それではCICでの情報開示報告書の見方を見てみましょう。

入金状況「E」

入金状況「E」と言っても、先に話した異動情報のように、「E」が何らかの異動情報だということではありません。

CICへ情報開示を行う際に見本として、「E」表記されている箇所が、毎月の入金状況を記しているのです。

記載されている入金状況は過去2年分ですが、何も問題がない月には「$」や「〇」や「-」もしくは空欄です。

何かしらの理由で遅れが生じている場合には、「P」「R」「A」「B」「C」という記号が記されています。

ちなみに記載されている記号は以下の意味です。

| P…請求金額の一部入金 R…契約者以外からの返済 A…本人都合で支払い延滞 B…本人都合以外の理由で延滞 C…理由不明の延滞 |

請求されている金額を通常どおり支払わなかった(支払えなかった)場合に、このような記号が記されますので、ブラックリストに入っていると同じ意味があると認識しておきましょう。

返済状況「D」

入金状況「E」同様、返済状況「D」も、CICでの開示見本での記号です。

返済状況「D」にあたる箇所は、返済状況の中でも「異動」と言われる信用情報の中でも、最も致命的な金融トラブルの有無を占める部分です。

もしブラックリストに載っている状態であれば、返済状況「D」の欄に「異動」という文字が記されています。

返済状況に「異動」と記載がある場合はブラックリストに載っていると考えましょう。

異動のケースとしては、返済日より61日以上または3か月以上の支払い遅延や延滞があったもの、保証会社が利用者に変わって返済したもの、裁判所が破産を宣告または破産手続きが開始したもの、の3つがあります。

一度表示されると消えるまでに、5年はかかります。

その間は新しいクレジットカードが作れない、自動車や住宅ローンが組めない、分割払いで商品の購入ができないなど、信用取引ができません。

終了状況と保有期限

一度、異動情報が記載されると、5年が消えません。

5年を経過すれば自動的に異動情報は消えますので、特に何かしらの手続きをしなくてはいけない、ということはありません。

また「いつから数えて5年なのか」という起算日ですが、長期延滞であれば延滞解消された日、代位弁済であれば代位弁済が行われた日、自己破産であれば破産の免責が決定した日になります。

自己破産意外の債務整理(任意整理や特定調停、個人再生)は、完済した日から5年ですから、結果的に5年以上異動情報が記載されることになります。

KSCの開示報告書の見方

KSCは、複数業者が加盟しているCICやJICCとは異なり、銀行のみが会員になれる信用情報機関です。

とはいえ、異動などの重要な情報については、他信用情報機関と情報を共有していますので、記載されている内容に大きな違いはありません。

KSCも開示報告書にアルファベットが使用されているので、記載されているアルファベットの意味、そして開示報告書の見方を見てみましょう。

残債額と入金区分履歴

KSCの開示報告書の場合は、「残債額・入金区分履歴」の項目に「〇」「P」「-」が並んでいれば、自分の信用情報に問題はありません。

しかし、「△」「×」が並んでいると、支払いを延滞したということになって、信用情報はマイナスとなってしまいます。

延滞の判断は金融機関ごとに違っていて1日の遅れで延滞となったり、延滞となるまで1週間の猶予がもらえたりする場合などがあります。これは、過去2年分の記載がされています。

返済区分、延滞解消日、完了区分の中の返済区分に、「延滞」という表示がある場合は返済日を過ぎても、一定の期間において支払いがなかったということになります。

この場合ブラックリストに入っていると考えましょう。

一度延滞の表示が載ったら、返済が遅れた分をすべて返して延滞解消日に付が表示されます。しかし、その日付は5年の経過をしないと消えません。

返済区分・完了区分・延滞解消日について

完了区分に代位返済、保証履行、強制回収手続、保証債務未履行、移管の表示がある場合もブラックリストに入っています。

なおKSCで開示請求を行うときに、以前の住所についても漏れがないように記入する必要があります。

数回引っ越しをしている場合はすべての住所を記入しないと、該当のデータがあっても住所の記入漏れによって開示の対象にならずに、結果として情報が不足してしまいます。

ブラックリストの登録期間はどのくらい?

信用情報機関で記載されている「異動」という情報があれば、審査にとおることが難しくなるので、一般的にこの情報を「ブラックリスト」と呼んでいます。

ブラックリストの登録機関ですが、信用情報機関によって登録機関が異なります。CIC、JICCは5年、KSCは10年が登録機関です。

仮に5年前に自己破産を行ったとしましょう。

「5年経過したしその情報が消えただろう」と銀行カードローンに申込みをしても、銀行カードローンの信用情報機関はKSCなので、まだ過去の破産記録は残っています。

したがって、審査に通過するのは厳しいでしょう。

過去にあったCCBはJICCに吸収合併された

以前は、株式会社CCBという名前の信用情報機関も存在しました。

しかし、信用情報機関であるCCBは審査する上で必要な項目が少なく、またリアルタイムで更新されないなど問題点を抱えていたこともあって、2009年8月本信用情報機構に吸収合併されています。

株式会社CCBは同時に解散し、現在では会社自体が存在していません。

CCBが保有していた信用情報は全て日本信用情報機構に情報移管、その後の情報管理は日本信用情報機構が全て行なっています。

なお日本信用情報機構はCCBを吸収合併する前に、全国信用情報センターを主軸としてネットを吸収していますので、現在の日本信用情報機構が保有している信用情報は3社の情報を統合したものです。

馬太郎の開示内容まとめ

今回はJICCの信用情報を紹介しました。

JICCは複数の会社の情報がまとめられているので、個別にページが分かれているCICよりも各会社の情報量は少なかったです。

各金融機関によって加盟している信用情報機関が異なるため、CICには記録されていてもJICCには記録されていない会社もありました。

開示までの時間や情報量などはCICの方が優れているので、自分の信用情報に不安があって一度試しに確認してみようという方はJICCよりも、CICで開示してみるといいでしょう。

これでCIC、JICCの信用情報を開示して説明しましたので、次は全国銀行個人信用情報センターの信用情報を開示します。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。