2社目,3社目からOK!他社借入ありでも借りれるカードローン

「すでに銀行や消費者金融のカードローンで借り入れしているけど、お金が足りなくてもう少し借り入れがしたい。」

この記事を読んでいるのはそういう人だと思います。

「他社借入があると、審査に通らないって聞いたことがあるんだけど…」、「他社借入があっても審査に通るところはあるの?」

そんなことを考えていませんか?

そこで、このページでは、

- 他社借入があってもカードローンで借り入れできるのか

- 他社借入のある人がさらにお金を借りる方法

を紹介したいと思います。

おそらく皆さんは「他社からの借入があっても借りれるカードローン」を知りたいのだと思いますが、「○○のカードローンなら他社借入があっても借りられます!」と答えることはできません。

なぜなら、どこのカードローンであっても、他社借入のある人が追加で借りられる可能性はあるからです。

ただし、他社借入がある人が一番借りられる可能性が高いのは中小消費者金融なので、とにかく早く借りられるところが知りたいという人は「おすすめの中小消費者金融」を読んでください。(クリックでジャンプできます。)

しかし、全員に中小消費者金融がおすすめかというとそういうわけではありません。

「他社借入がある」と一言で言っても、人によって借入の件数は異なりますよね。

借入件数毎に追加借入をする際の注意点は違いますので、借入件数別に説明を行いたいと思います。

こちらの表は、現在の借入件数と追加借入をする際の審査担当者の評価をまとめたものです。

借入件数の数字をクリックすれば、借入件数毎の追加借入方法の説明にジャンプできます。

借入件数と審査担当者の評価

| 借入件数 | 担当者の評価 | おすすめの借入先 |

|---|---|---|

| 1件 | 全く問題ない | 銀行 |

| 2件 | 返済状況が良ければ問題ない | 銀行 |

| 3件 | 要注意 | 大手消費者金融 |

| 4件 | 属性が良くない人は審査通過困難 | 中小消費者金融 |

| 5件以上 | 新規の借入はほぼ不可能 | 金融機関以外でお金を用意 |

まずは新規契約よりも増額を考えよう

皆さんは、追加でお金を借りるために新しくカードローンを契約しようと考えているのだと思います。

しかし、実は新規でカードローンを契約しなくても、現在利用中のカードローンを増額すれば、現在の限度額以上のお金を借りることができるようになります。

新規で他社と契約するよりも増額このようなメリットがあります。

借入件数が増えないので返済の管理がしやすい

借入件数は少なければ少ない方が、借金の合計も分かりやすいですし、返済の管理もしやすいですよね。

返済日が異なるカードローンをいくつも利用していると、うっかり返済し忘れてしまうかもしれません。

利用中のカードローンの増額であれば、今まで通りの返済でOKですので、借入件数が増えたせいで返済に失敗するということがありません。

また、借入件数が少ない方が新規で契約する際の審査に通りやすいので、将来他社に申し込むことを考えても借入件数は出来るだけ増やさない方がよいでしょう。

審査に通る可能性が高い

返済状況に全く問題がない人であれば、新たに他社借入申込を行うより増額の方が簡単です。

銀行や消費者金融は、個人信用情報に記録されている情報以外でも過去の返済取引などという社内情報を持っています。

返済状況が良好な人は、個人信用情報だけでなく社内情報も良好であるため、増額審査に通過する可能性が高いのです。

カードローン会社からすれば、「初めてお金を貸す相手」よりも「すでにお金を貸したことがあり、しっかり返済してくれている相手」の方が安心して契約できます。

皆さんが貸す立場になって考えてもらえれば、わかりやすいのではないでしょうか。

もちろん正しく返済を行っていることが条件ではありますが、遅れることなく返済を続けてきた人には審査は有利になります。

金利が低くなる可能性がある

カードローンの金利は、限度額が上がるにつれて低くなります。

こちらはみずほ銀行カードローンの限度額と金利の表ですが、限度額が100万円あがるごとに金利は低くなっています。

みずほ銀行カードローンの金利

| 限度額 | 金利 |

|---|---|

| 10万円~100万円未満 | 年14.0% |

| 100万円~200万円未満 | 年12.0% |

| 200万円~300万円未満 | 年9.0% |

| 300万円~400万円未満 | 年7.0% |

| 400万円~500万円未満 | 年6.0% |

| 500万円~600万円未満 | 年5.0% |

| 600万円~800万円未満 | 年4.5% |

| 800万円 | 年2.0% |

※みずほ銀行公式サイトより引用

みずほ銀行だけではなく、どこのカードローンであっても限度額が上がれば金利が低くなることに変わりはありません。

新規でカードローンを契約する場合と比較すると、限度額100万円のカードローンを2社契約するよりも、限度額200万円のカードローンを1社契約した方が低金利で借り入れが可能です。

金利は低ければ支払う利息も少なくて済みますので、新規契約よりも増額の方がお得に利用できる可能性があるということです。

このように、皆さんの目的は借入件数を増やすすことではなく、追加で借り入れをすることだと思うので、まずは現在利用中のカードローンを増額できないか試してみましょう。

カードローンの増額に挑戦したい人のために、こちらの記事で増額の方法や注意点を説明していますので、興味のある方はご覧ください。

1件なら問題なし

まずは現在の他社借入件数が1件だけという皆さん。

借入件数が1件であれば新規借り入れは問題なくできるでしょう。

比較的審査が難しいと言われている銀行カードローンでも1他社借入件数が1件だけなら、審査に通る可能性は十分にあります。

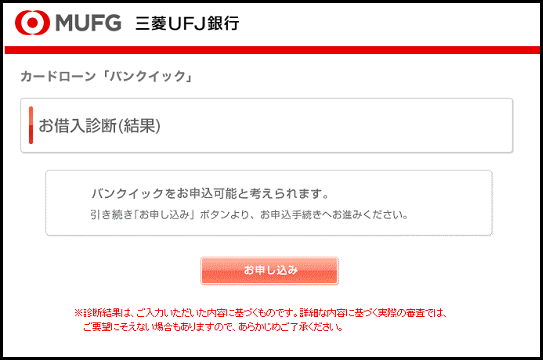

三菱UFJ銀行カードローン「バンクイック」のお試し診断を利用してみると、他社借入1件と入力した場合は申込可能と表示されます。

返済状況が悪いと審査落ち

他社借入が1件なら審査に通りやすいとは言っても、条件があります。

それは、現在借りているローンを正しく返済しているということです。

金融機関は返済期日の翌日から61日目までに返済しないと延滞として金融事故情報欄に登録されますし、一年の間に3回返済滞納してしまう滞納常習者も金融事故として登録されてしまいます。

金融事故は審査で最も重要な項目ですから、現在借りているローンに遅れることなくきちんと毎月返済しているかによって、新規申し込みの審査に通るかどうかが決まってしまいます。

そのようなことがなければ、銀行消費者金融でも、新規借り入れをすることはそれほど難しいことではありません。

銀行の方が消費者金融よりも金利が低く、お得に借り入れできますので、借入が1件なら、まずは三井住友銀行やみずほ銀行のようなメガバンク、もしくは皆さんがお住まいの地域の地方銀行に申し込んでみましょう。

不安な人は消費者金融

しかし、銀行カードローンは審査が厳しく、他社借り入れがあるとあまりいい返事をしてくれないこともありえます。

それは既にカードローン契約をしていると返済能力が落ちてしまうからです。

できるだけカードローンの返済を銀行一本にしてほしいと言うのが本音ですね。

銀行カードローンに追加で申し込むのが不安だという人や銀行カードローンに申し込んだら落ちてしまったという人は消費者金融に申し込みをしましょう。

2件の人は返済状況次第で借り入れ可能

他社借入が2件ある方も十分に新規で借入することは可能です。

ただし、金融機関の見る目は厳しくなりますので、他社借入が1件の場合よりも返済を遅れずに行っている必要があります。

銀行カードローンに新規で申し込む場合は、借入件数を2件までに抑えておいたほうが良いでしょう。

銀行カードローンは消費者金融よりも他社借入件数には厳しいですが、他社借入が2件であれば審査通過は可能です。

他社借入が2件の人も、1件の場合と同じように、まずは銀行カードローンで借りられないか試してみることをお勧めします。

3件までが現実的な借入件数

銀行カードローンにも消費者金融カードローンも、審査項目に「他社借入〇社まで」などという項目は存在せず、他社借入が3件でも審査に通過する可能性はあります。

収入や勤務先などから総合的に返済可能であるのかを審査し、金融機関で返済能力に問題ないと判断されれば審査に通ります。

しかし、現在のカードローンで、長期の延滞はもちろん短期間の返済遅れがあるだけでも新規契約は難しいです。

3件から借入中の場合は完ぺきな返済状況が必要となります。

また、借入件数が多い=借入上限設定額が低いとみなされるのは間違いありません。

一社の限度額が低い人はまだ借入をして日が浅い、若しくは何かしらの問題があって限度額が低く設定されているということです。

その結果、金融機関には余り返済能力が高くない、信用度が低いと考えられてしまうのです。

属性や借入金額などにもよりますが、3件までが追加借り入れ可能な現実的な借入件数と考えてください。

3件になると審査は厳しくチェックされますので、大手消費者金融に申し込むのがおすすめです。

4件なら中小消費者金融

4件の借り入れがある場合は、かなり属性の良い方でなければ新たにカードローンと契約をすることは難しいでしょう。

属性が良いというのは、例えば公務員や一部上場企業の社員のように安定した職についている方、勤続年数が長い方のことです。

こういった方々は突然職を失う危険性が低いので、金融機関からも返済能力が高いと判断されますので、他社借入が4件でも審査通過の可能性はあります。

そうでない場合は、銀行や大手消費者金融との新規契約は難しいでしょう。

実際に三菱UFJ銀行のお借入診断を試してみると、借入件数を4件にした場合は借入金額がいくらでもあっても「ご利用が可能かどうか判断できませんでした。」と表示されてしまいます。

このように他社借入4件からは新規契約が難しくなりますが、「それならしょうがない。あきらめよう」というわけにはいきませんよね。

他社借入が4件あってそれでも借りたい人は、中小消費者金融に申し込んでみることをおすすめします。

中小消費者金融なら借りられるかも

中小消費者金融なら大手では審査に通らない人でも借りられるかもしれません。

中小消費者金融は申込者の数が大手金融機関よりも圧倒的に少ないため、大手のように利用者を厳しく選択することができません。

また、申し込んでくる人も、大手で審査に通らなかった人がほとんどになるので、どうしても他社では借りられない人が多くなってしまいます。

その中から貸す相手を選ばなければなりませんので、大手では通らない人でも審査に通ることがあるのです。

「じゃあどこの中小消費者金融がいいの?」そんな方のために、「おすすめの中小消費者金融」をまとめました。

クリックでジャンプすることができます。

5件以上は追加借入困難

他社借入が5件以上の皆さんは、残念ですが追加借入はほぼ不可能と考えたほうが良いでしょう。

例えばレイクの借入診断では、借入件数を5件以上にするとその他の条件に関係なく「ご入力いただいた情報ではお借入れ可能か判断できませんでした。」と表示されてしまいます。

また、中小消費者金融のフクホーでも、借入件数の選択肢は「4件以上」までしかなく、借り入れ可能と表示されることはありません。

このように、他社借入件数5件の方はどこの消費者金融でも敬遠していることが分かりますね。

借入5件以上の人は返済を優先

既に5件以上の業者から借り入れをしている人は、返済に苦労している場合がほとんどではないでしょうか。

そういう人は、追加借入よりも現在の借金を返済することをお勧めします。

効果的な返済方法には、おまとめローンや債務整理などがありますが、すべて説明すると非常に長くなってしまいます。

どうしてもお金が必要な人は国から借りる

「返済した方がいいのはわかるけど、どうしてもお金が必要なんだよ」という人も中にはいますよね。

それなら「国からお金を借りる」など、金融機関からの借り入れ以外の方法がおすすめです。

金融機関では借りられないけどそうしてもお金が必要な人はこちらのページを読んでください。

他社借入件数の嘘はNG

ここからは、新規で申込を行おうという人が注意することを解説します。

「他社借入が多いと審査に通らないから、実際より少なく申告しよう」と考えているあなた、件数や金額を誤魔化しても必ずバレますのでやめておきましょう。

消費者金融や銀行は、1人1人の借入や返済状況が記録されている信用情報という物を使って、申込者が現在何件借入しているのかを調べることができるからです。

借入3件の人が二人いた場合、正直に他社借入3件と申告した人と、他社借入2件と申告していたのに信用情報で3件と判明した人では、審査担当者からの印象が大きく変わります。

自分の借り入れ状況を正しく把握していることは審査でプラスになりますので、嘘をつくことはもちろん、間違って申請しないように気を付けましょう。

借入件数だけではなく返済状況も重要

金融機関が審査の時にチェックするのは借入件数だけではありません。

借入件数と同じくらい、これまでの返済状況も重要になるのです。

毎月の返済状況が良ければ借入件数が多くても審査に通りやすくなりますし、逆に返済遅れが多い人は借入件数が1件でも審査に通りにくくなります。

返済状況は信用情報によって100%確認されますので、借入件数だけではなく毎月の返済を遅れずに行っているかどうかにも気を付けてください。

信用情報を記録しているCICという機関には過去2年分の返済状況が残っています。

過去に返済遅れが多かった人は出来れば2年、そんなに待てないという人もできるだけ長い期間返済を遅れずに行ってから申し込むようにしましょう。

ちなみに、これまでに債務整理や3カ月以上の延滞をした人は一般的に「ブラックリスト」と呼ばれるものに登録され、5年から10年間は情報が消えません。

総量規制をオーバーしたら追加借入不可

借入件数は、多いと審査に通りにくく、少ないと審査に通りやすいというだけですが、絶対に審査に通らなくなる条件が一つあります。

それは総量規制という法律に触れる場合です。

総量規制によって、消費者金融からの借入は年収の3分の1以下に制限されています。

つまり、消費者金融からの借入が年収の3分の1に達している場合、追加借入は不可能になるということです。

銀行カードローンも3分の1に自主規制

総量規制は消費者金融だけに適用されるルールです。

消費者金融は無理でも銀行からなら借りられんじゃないかと期待している人はいませんか?

近年銀行カードローンでの借り過ぎが増えているため、金融庁は銀行に対しても貸付を年収の3分の1以下に抑えるように指示を出しています。

そのため、銀行でも年収の3分の1を超える借入を行うことはできません。

ちなみに、総量規制には例外や除外といって、計算に含まなくても良いものがあるのですが、一般的な交際費や生活費に使用する中では該当することはあまりありませんので、ここでは省略します。

もし、緊急の医療費や住宅ローン等で使用される場合は、総量規制の例外・除外になりますので、気になる方はコチラをご覧ください。

申し込むときのポイント

他社借入件数が少ない方が良いので、少しでも審査を有利にするために以下の3点に注意しましょう。

1.他社借入に入れなくてよいものがある

もしかしたら他社借入に含む必要がないものまで件数としてカウントしているかもしれません。

例えば、奨学金やクレジットカードのショッピング枠、分割購入の代金などが勘違いしやすい項目です。

| 他社借入に含まれるもの | 他社借入に含まれないもの |

|---|---|

| カードローン | 住宅ローン |

| フリーローン | クレジットカードショッピング枠 |

| 自動車ローン | 奨学金 |

| 教育ローン | 事業性ローン |

| クレジットカードキャッシング | 携帯電話や家電の分割払い |

| ブライダルローン | 親族や知人からの個人的な借入 |

これらは他社借入件数には含まれませんので、本来の他社借入は1件なのに2件と勘違いしていたということがあります。

その場合は、実際の借入件数はもっと少ないので、自分が考えている以上に審査に通る可能性は高くなります。

ただし、金融機関は信用情報で確認を行いますので、あまり心配しすぎる必要はありません。

自分で思っているよりも借入件数は少ないかもしれないということです。

「自分の正確な借入件数が知りたい」そんな人はこちらのページをどうぞ。

2.使用していないカードローンは解約する

契約はしたけど全く使用していないカードローンある人はいませんか。

例えば、限度額が高くないから別のカードローンを高限度額で契約したいという場合、使っていないカードローンは解約してしまいましょう。

実際に借入はしていなくても、契約しているだけで審査への影響があるので、必要がないカードローンは申込前に解約しておいた方が良いでしょう。

3.借入件数は出来るだけ減らす

アコムから30万円、プロミスから5万円借りている場合、借入金額の少ないプロミスは全額返済するのがおすすめです。

余裕があればアコム30万円、プロミス0円の状態にするのが一番ですが、追加で借り入れがしたいのにそんな余裕はありませんよね。

その場合はアコムから5万円を追加借入して、プロミスの返済に回しましょう。

借入の合計は35万円で変わっていませんが、借入件数は2件から1件に減りますので、審査にプラスに働きます。

新規で契約をした後でプロミスから再度借り入れを行えばよいのです。

もし、一時的にでも全額返済が可能なカードローンがあれば、返済してから申し込むようにしましょう。

連続で申し込むのはやめておこう

「たくさん申し込んでどこか一つでも審査通過すればいいや」

そんな風に考える人もいるかもしれません。

ですが、先ほど解説した信用情報では、他社への申し込み履歴も確認することができます。

それを見た金融機関は「この人はよっぽどお金に困っているんだな」あるいは、「こんなに申し込んで審査に通っていないということは、何か問題があるんじゃないか」そんな風に考えてしまうかもしれません。

一度に大量に申し込むことは大きなマイナスになるので、申し込みは1社ずつ行うようにしてください。

おすすめの中小消費者金融

他社借入件数が多く、なかなか審査に通らないとなれば次に申込み先として検討するのが、中小消費者金融です。

銀行や大手消費者金融と比較すれば、金利は高く、サービス面でも物足りなさを感じることもあるでしょう。

しかし銀行や大手消費者金融にはない「独自の審査」を展開してるのが、中小消費者金融の特徴です。

そのため他の金融機関では断られてしまった人でも、まだ融資の可能性は残っていると言っても過言ではありません。

それではどのような中小消費者金融があるのか、特徴も踏まえて見てみましょう。

セントラル

「新しい中小消費者金融は、少し不安」というならば、昭和48年創業の老舗消費者金融「セントラル」がおすすめです。

金利は4.80%~18.0%、貸付上限金額は最大300万円です。

また全国どこからでも申込み可能なWEB申込みを採用していますので、申込みのタイミングさえ間に合えば即日融資も期待できます。

ニチデン

「大手消費者金融のように初めての人には無利息キャンペーンが欲しい」と言うならば、初めての人に限り最大100日間無利息キャンペーンを行っている「ニチデン」がおすすめです。

展開している金融商品は、フリーローン、不動産担保ローン、事業者ローン、学生ローンと幅広いので、申込者の属性にあった内容で申込みを行えます。

金利はフリーローンであれば7.3%~17.52%、借入上限金額は最大で50万円までです。

金額だけ見ると少し少ないかなと感じてしまいますが、融資金額が少ないということは返済金額も少なくて済むということにも繋がります。

借入金額が10万円以下であれば、返済金額は毎月4,000円ですからさほど家計を圧迫する金額ではないでしょう。

審査は最短10分ですので、こちらも申込みのタイミングが合えば即日融資が可能です。

フクホー

「家族には借入れを内緒にしているから契約書が送られると困る」と言うことならば、全国のセブンイレブンのマルチコピー機から契約書を受け取れる「フクホー」がおすすめです。

フクホーはその他、「貸金業法に基づく借り換えローン(おまとめローン)」や「レディースキャッシング」にも対応していますので、少し借入れが多い人や女性に対応してほしいなどの要求にも応えられます。

金利は7.30%~18.0%、貸付上限金額は200万円までです。

WEB申込みも可能ですが、仮審査に通過したあとには必ず契約書にサインをしなくてはいけません。

セブンイレブンで受け取れますが、記載後再度フクホーに送り、そこから契約振込という流れなので、即日融資を希望するのならば、午前中の段階ですでに申込みを終えておかないと厳しいでしょう。

キャレント

「お金を借りるのはいいんだけれども、できるだけ早めに完済したい」と言うことならば、元金均等払いを設定している「キャレント」がおすすめです。

多くの消費者金融では、リボ払いもしくは毎月定額の元利均等払いを採用しています。

確かに毎月同じ金額を返済するので、楽ではありますが、なかなか借入れ元金までに充当せず返済回数が増えてしまうというデメリットがあります。

キャレントの場合は、元金均等払いを採用していますので、毎月決まった金額が必ず元金に充当しますから、返済回数が短くて済みます。

金利は7.8%~18.0%、借入上限額は500万円、WEB完結が可能なので最短で即日融資も不可能ではありません。

スカイオフィス

「とにかく融資スピード重視」となれば、最短30分融資の「スカイオフィス」がおすすめです。

当日9時~14時までの間に申込みを行えば即日融資も可能です。

ただし申込みから融資までの流れを確認すると、必ず契約書への記載が求められます。

自宅にFAXがあれば問題ありませんが、ない場合にはほかに受取り可能な場所はどこなのかなど探さなくてはなりません。

申込み時間がギリギリならば、その手間で即日融資ができない可能性も出てきますから、必ず申込みは時間に余裕をもたせて行うようにしましょう。

金利は15.0%~20.0%、借入上限金額は50万円に設定されています。

ライフティ

「無金利キャンペーンも即日融資もどちらも欲しい」と言うことならば「ライフティ」がおすすめです。

新規に限り35日間無金利キャンペーンを行っていますし、当日13時までの申込みであれば即日融資も期待できます。

金利は8.0%~20.0%、借入上限金額は500万円までと高額です。

もちろん初回から500万円融資してもらえることはありませんが、「高額融資希望」ということならば検討の余地はあります。

まとめ

新規で申し込む前に、まずは現在利用中のカードローンの増額を試してみましょう。

増額には新規契約よりもお得なポイントがたくさんあります。

もし新規で申し込む場合、借入件数とおすすめの申込先は以下の通りです。

- 1件:銀行

- 2件:銀行

- 3件:大手消費者金融

- 4件:中小消費者金融

- 5件:金融機関以外

ただし、これはあくまで一般論で、返済状況が良ければ借入件数が3件でも銀行に申し込んだ方が良い人もいますし、逆に返済状況が悪ければ他社借入1件でも新規契約ができない人もいます。

借入が5件まで増えている人は新規の借入よりも返済に重点を置くことがおすすめですが、どうしてもお金が必要なら金融機関では借り入れが難しいので、それ以外の方法で準備しましょう。

どんなに審査に通りたくても申込で嘘をつくのは大きなマイナスにしかなりませんので絶対にやめてください。

不要なカードローンは解約する、借入件数は出来るだけ減らしておく、連続で申し込まない等、できるだけ審査に通りやすい状態を作っておくことも重要です。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。