借金完済した人の特徴とは?やるべきことってなに?

借金を返せなくて悩んでいる人も多いですよね。借金を全て完済した人の特徴が知りたい、できれば真似したいと思っている人もいるのではないでしょうか。

住宅ローンに車のローンなら全部支払い終われば自分のモノになるために借金を返すモチベーションも高まります。

しかしカードローンやクレジットカードのキャッシングなど、すでに消費してしまった借金返済はなかなか返済できません。さてどのようにすれば借金を全て完済することができるのでしょう。

- 執筆者の情報

- 名前:梅星 飛雄馬(55歳)

職歴:地域密着の街金を30年経営

即日OK!審査通る?カードローン

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

SMBCモビット | 3.0%~18.0% 即日融資 ※申込曜日、時間帯によっては翌日以降の取扱 | ・事前審査結果最短10秒 ・契約機で土日も融資可 ・WEB完結なら電話連絡、郵送物なし ※収入証明を提出していただく場合があります。 |

借金完済した人の特徴

借金ブログなど読んでいるとこうすれば借金を返済することができる。私はこのようにして800万円の借金を返済しました、など真偽のほどはともかく情報を得ることができます。

どうすれば借金を完済することができるのか知りたいのであれば、借金ブログを参考するのも悪くはありません。

しかし借金の返済方法や借金に対する考え方は、必ずしも借金ブログを書いた人と同じとは限りませんよね。

10人借金している人がいれば10通りの返済方法がある、のと同じです。

しかし借金を完済した人で唯一共通している点があるとすれば、それは借金から逃げない、ことです。

そして借金に対して楽天的に考える人が多いですね。

借金していることをあまり深刻に考えてしまうと身動き取れなくなってしまいますので、返済してればそのうちには借金完済できるだろう、と前向きに考えているようです。

借金していても命までは取られることはない。

借金していても仕事を奪われることはない、と借金と上手に付き合っていくことができる人が借金を完済した人の特徴です。

また借金完済することを最終目標とするのではなく、借金完済した後にやりたいことができると考えるのも借金完済できる人の特徴ですね。

お金を借りるのは一瞬ですが、借金を返済するのはかなりの時間がかかります。

借金を完済した後に何をしたいのかはっきり目標を立てることができれば人は頑張れます。

借金返済を債務整理で済ます

借金を抱えて返済できなくなって、任意整理や自己破産など法的に借金を整理する人もいるでしょう。

信用情報にキズがついても、10年程度で消えますからその間だけ現金主義の生活を送って行けば、今まで借金返済に回していたお金が全て生活費として使うこともできます。

もちろん貯金をすることもできますね。

でも債務整理はあくまでも最終手段であって、債務整理を目的として借金をしてはいけませんよね。

自宅は借家で車は中古車、生命保険にも入っていなければ貯金もない。毎月もらう給料では楽しいライフ生活が送れない。

それならいっそのこと借金して贅沢三昧をしてやろうと、カードローンでお金を借りることやクレジットカードのキャッシング枠をめいっぱい使ってしまう、またはショッピング枠も全部使い切ってしまう。

その挙句返済不能になってしまって自己破産。

今の裁判所は甘いですからね。

たとえ借金の原因が浪費だとしても、裁判官の裁量で免責決定です。

免責が認められれば溜まりに溜まった借金は全てチャラです。最近の借金返済は債務整理で済ませてしまう人が多くなっています。

自己破産が2回できるのはおかしい

借金完済と自己破産を同じベクトルで考えている人は、自己破産は10年の間をおいて2回できることを知っているのかもしれません。

10年と言うとちょうど信用情報機関から自己破産をした金融事故情報が消える頃です。

そもそも自己破産は借金返済できなくなり、死ぬしかないところまで追い込まれた人を救うためにできた法律です。

それを逆手に取って、信用情報機関から金融事故情報がなくなった!また借金できる!とカードローンやクレジットカードのキャッシングで返済できなくなるまで借金をしてしまうのはちょっとおかしいですよね。

車のシートベルトと同じように、シートベルトをしていなければ罰金が科せられるとなった途端にシートベルトの着用率が上がりました。

自己破産も1回しかできない、金融事故情報も30年くらいは登録されるとなればおいそれと自己破産する人はいなくなるでしょう。

自己破産できないとなったら何としても借金を完済しようと、必死になるのではないかと思うのですがいかがでしょうか。

借金返済方法のコツ

債務整理せず、金融機関にも迷惑をかけずに借金返済をしている人は、それこそ爪に火をともすくらいの生活を送っているはずです。

節約できるところはすべて節約し、子供のいる家庭であれば児童手当や児童扶養手当など国や地方自治体が支給している手当は全部もらう。

当然ご飯は貧乏メシです。

貧乏メシに我慢が出来なくなったら、スーパーの食品売り場の試食コーナーで空腹感を満たすなど一生懸命ですよ。

車は売却し中古のバイクで通勤する。もし勤務先が近いなら自転車で通う。

携帯電話は全部契約をやめる。生命保険も必要最低限の県民共済くらいにしておく。

生活費を切り詰める方法はいくらでもインターネットで調べることができます。

それよりも大事なのは借金に対する考え方です。

借金返済方法にコツがあるとしたら次のような考え方にしなければなりません。

・借金を完済すれば自由になれる

・借金を完済すれば何が出来るのか想像する

究極的に借金返済することを考えるのであれば、以上の考えを持たなくてはなりませんね。

借金があるということは逆から言えば借金を返すために自由を束縛されると言うことです。

借金さえなければあれができる、これができるのに借金があるだけで自由に行動することができないのは苦痛以外の何者でもありません。

苦痛から逃れたいから借金を返済する、の考え方は借金完済するために必要なモチベーションを高めるための自己啓蒙ですね。

借金をしている人は自由をお金で売ってしまったことです。そして借金を完済するとは売ってしまった自由を買い戻すことだと考えることです。

そして借金を完済すれば何ができるのか楽しいことを想像することです。

借金は返済すれば今まで苦労してきた分をすべて取り返すことができる、と思うことができれば何ができるのか、どれだけ楽しいことができるのか想像するだけでもワクワクしませんか?

しかし漠然と借金を返済していたのでは返済疲れが必ずやってきます。

借金返済に疲れてしまうと借金を完済使用とするモチベーションがガクンと下がりますね。

モチベーションが下がらないようにするには、いつになったら借金返済が終わるのか具体的な年月日をシミュレーションすることです。

借金を完済できるかどうかの目安

借金を完済するには金額に限度があります。

ちょっと工夫すれば借金を完済できるのか、それともいくら頑張ったところで借金を完済することができないのかによって決断しなければなりません。

借金を完済できるかどうかの目安について簡単に言えば、収入と支出のバランスを見れば一目瞭然です。

サラリーマンでも自営業者でも同じことで、収入よりも支出の方が多ければ生活が成り立っていきませんね。

サラリーマンはボーナスによって穴埋めすることができたとしても、自営業者はボーナスがありませんから、毎月の生活費が赤字であれば借金を完済することはできません。

たとえサラリーマンがボーナスによって生活費を穴埋めすることができたとしても、複数借金を抱えている人は、借金を借金で返すような回し返済をしているのではないでしょうか。

回し返済を行なっていると、支払っているのは利息だけで元金が減ることはありません。利息だけ払っていたのでは、いつまでたっても借金の完済をすることは不可能です。

そのような状態で借金を完済するには複数ある借金をまとめるか、または生活費を見直すか、収入を増やすかなどの対策を考えなければなりません。

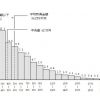

貸金業法改正によって多重債務者が減ったのではないか

貸金業法が改正されてから多重債務者は改正以前の1/10までに減ったと言われています。

銀行除く消費者金融やクレジットカード会社のキャッシング、カードローンで契約することのできる金額は年収の1/3までと定められたからです。

年収が300万円なら100万円まで、年収が600万円ならは200万円までが借金できる総額になります。

法律改正時に年収の1/3程度の借金であれば返済することが可能だろうと、数理モデルを駆使しての結果です。

しかし総量規制は消費者金融やクレジットカード会社など、ノンバンクの貸付に対してのみ適用されるものですから、銀行が貸付する住宅ローンや自動車ローン、目的ローンやフリーローンなどは総量規制とは関係がありません。

これが結局大きな落とし穴です。

銀行カードローンの借入も総量規制と関係がないことから、消費者金融業者やクレジットカード会社は信用情報機関のデータの共有によって、金融事故などの重大事案を確認することができても、銀行が貸付する商品や金額についてのデータまでは共有されません。

銀行は消費者金融やクレジットカード会社でいくら借りているのか調査することができても、その逆ができないため結果として、年収の1/3以上超えて借金をしてしまう人が多いのです。

せっかく作った総量規制に抜け道があったため、借金で首が回らないという状態に陥ってしまう人が少なくないのが現状です。

住宅ローンや自動車ローンを抱え、なおかつクレジットカードを利用し、消費者金融カードローンまで利用しているとなると、サラリーマンの平均的な年収ではとてもではありませんが借金を完済するまでにはいかないでしょう。

複数借金は利用停止になることも

複数借金を抱えている状態で借金を借金で返す回し返済を繰り返していると、金融機関によっては返済能力がないと判断されてしまい、カードローンが利用停止になってしまうことがあります。

回し返済をするには追加借入が出来ないと困ってしまいます。カードローンの利用停止をされたのでは一気に借金を返済することができなくなってしまいます。

平均的な生活費を考えてみる

サラリーマンの平均年収は、調査するモデルとなる母体によって算出される金額が異なってきますが、概ね500万円前後と考えることができます。

例えば年収が500万円なら総量規制枠は166万円ですね。消費者金融カードローンなら利用限度額50万円のカードが3社と契約できる金額です。

50万円の返済額は平均的に1万3,000円ですから、3社に対して返済するには3万9,000円が必要です。

親の家に同居している独身者なら、食費や水道光熱費として5、6万円程度毎月入金すれば住宅ローン分やアパートの家賃など支払う必要はありませんね。

年収500万円からボーナス分を差し引き、残った金額を12カ月で割れば、約33万円が給料の総支給額、手取額はおよそ27万円といったところでしょうか。

車のローンとして毎月5万円返済していたとしても、カードローンの返済額や食費及び水道光熱費の負担などを合計したとしても約15万円。この時点で12万円が手元に残ります。

クレジットカードを利用していても、5万円以内に収めていれば7万円程度の金額は自由に使えるお金として残すことができます。

もちろんボーナスは貯金に回すことも、何かに使うことも自由です。

このような状態なら150万円程度の借金を完済することは苦労することなくできるでしょう。

妻帯者で住宅ローンがある状態で借金150万円は返済できない

しかし妻帯者で子供がいる、住宅ローンやアパートの家賃を抱えているとなるとそう簡単には行きません。

手元に残った7万円だけで住宅ローンやアパートの家賃を支払うことはできませんよね。

年収500万円をもらっていたとしても毎月の生活費は赤字で、子供の教育費や食費、その他生活費などはボーナスから充当しなければとても間に合いません。

そうなってくると3社50万円ずつの返済は自然と、借金を借金で返す回し返済になることが予想できます。

カードローンでお金を借りていることを家族に内緒にしているのなら、なおのこと回し返済をせざるを得ない状態になります。これでは元金を返済することはできませんね。

配偶者にパートで仕事をしてもらってようやく住宅ローンの返済に充てることや、またはアパートの家賃、生活費に充当することができるのです。

しかしボーナスで充当しなくてはいけない、配偶者のパート収入に頼らなくてはいけないとなったらすでに家計は債務超過だと思って間違いはありません。

もしも勤務している会社の経営状態が思わしくなく、ボーナスが出なくなったらどうしますか。配偶者のパート収入が入らなくなったらどうしますか。

借金を完済するには全て良い方向で考えるのではなく、常に最悪の状態を想定しながら考えるべきです。

現状の借入状況を把握する

借金を完済するために、最初にやらなければいけないことは、ご自身の借入状況や、契約内容を把握することです。

借入状況をリスト化して整理する訳

借入の状況が解っていないと、対策を立てても、中途半端なものになってしまったり、漏れてしまったりする可能性があります。

ここで、借入状況の把握が必要ですと言うと、自身の借入だから、そんなことしなくても解っていると言われる方がいます。

しかし、リスト化することで、思った以上に見えてくるものがあります。

借金も1~2件程度であれば記憶しておくことも、それほど難しいことではありません。

しかし、これが、3件、4件と増えていくにつれ、記憶では把握できなくなったり、混乱してしまうことがあります。

例えば、それぞれの返済日がいつで、どの日にいくら返済が必要なのか、それぞれの借入残高がいくらあるのか、借入金利がいくらで、どの借入の金利が高くて、どれが低いのか、といったことが、件数が多くなってくると解らなくなってしまいがちです。

ひどい方になると、ご自身で管理が出来なくなってしまい、督促されたものから支払うような状況に陥ってしまっている方もいます。

これでは、個人信用情報に事故歴が記載され、借り換えや、おまとめなどの選択肢が失われてしまうといった問題が発生する可能性があります。

そうならないために、まずは、ご自身の借入状況を、リスト化して、しっかりと整理しましょう。

その際に、リストに盛り込むべきポイントは以下の通りです。

- 借入先名

- 借入残高

- 返済日、返済額

- 金利(利率)

- (カードローンの場合)借入極度額

- (カードローンの場合)有効期間

以上のような項目を整理し、リスト化して把握する必要があります。

リスト化による効果

借入状況を整理し、リスト化すると、以下のような効果や、気付きが得られる可能性があります。

- 今後支払う必要のある支払総額を把握できる

- 毎月の返済日、返済額が一覧で確認できるようになり、返済漏れ、遅れを防ぐことができる

- 借入金利の高いもの、低いものが把握できる

- 追加借入の可否(極度額の空き)を確認できる

本来、複数の借入を負っている場合は、金利の高いものを優先的に返済し、金利の低いものを後回しにするほうが、支払い総額は少なく、効率的に返済が行えます。

もし、金利の低いカードローンに空き枠があるのなら、金利の高い借金を、借り換えすることも、検討できます。

借入状況をリスト化することで、状況を把握できるのはもちろん、効率的に、返済が行えているかどうかの確認も行えるようになります。

自分の収支を把握する

次に大切なのは、ご自身の収入と、支出(食費、住居費などの生活費、税金など)を、しっかりと把握する必要があります。

収入は、給与所得者の場合は、給料の手取り額を把握できていれば良いので、それほど手間は掛からないでしょう。

その他の自営業者の方などは、毎月の収入が安定していないということもありますので、その場合は、過去数ヶ月の収入(手取り)を平均で捉えたり、今後の見込みの収入額を推測するなどの過程が必要となります。

次に、重要なのは、支出を把握することです。支出額をしっかりと把握することは、収入の把握以上に重要です。借金を完済するためには、今後の返済余力を増やしていく必要があります。

そして、そのためには、現在の収支を変えていく必要がありますが、収入は容易に増やすことができないのに対して、支出は努力で削減することが可能です。

現在の支出状況を整理して、どこに、いくら、何のために支払っているのかを、整理することで、以降で行う、収支見直しの効果を、高めることが出来ます。

なお、支出を把握するにあたっては、その支出の性格に応じて、以下の3つの区分に分けて把握することをお薦めします。

- 必ず発生する固定費(住居費、食費、水道光熱費、税金など)

- それ以外の費用(交際費、趣味・娯楽など)

- 借入返済

という、3段階に分けて、現状を捉えておくことが必要です。

整理にあたっては、家計簿のように、数か月の支出の状況を書き出して、網羅しておくのが良いでしょう。

書き出すことで、発生している費用を視覚化して、見直すことが可能となります。

無駄な出費を削減する

現在の支出の状況が整理できれば、その後は、それぞれの費用を、項目毎に、その支出の内容を見直し、削減できるものを洗い出していきます。

ここで支出の削減に取り組むことで、返済に回せる資金余力を高めることができます。

なお、費用を見直ししていくうえでのポイントは、以下の2点です。

①その支出が本当に必要か

②必要だとしても金額が多すぎないか(削減できる余地がないか)

上記のポイントを意識して、各支出を見直しながら、削減可能な部分を探し出し、支出金額を減らす必要があります。

固定費は、現在の住居の賃料水準や、食費の内容に削減余地がないか、その他固定的に発生している費用(保険など)があれば、それが本当に必要かという確認を行っていきます。

項目自体を無くすことが難しくても、その金額が過剰ではないかという点から、、金額自体を減少させるための見直しを行っていきます。

それ以外の費用については、①その支出が本当に必要か、という観点から見直ししていき、可能な限り、項目ごと削減していきます。

この費用区分に含まれるものは、基本的に絶対必要という支出ではないと思われますので、削減できる可能性が高く、大幅に削減していきたい項目となります。

返済余力から返済計画を作成する

支出を見直しした結果、ご自身の返済余力がどの程度あるのか(≒手取り収入―見直し後の支出)が把握できたと思われます。

なお、見直し後の支出には、借入金の返済を含めずに計算するものとします。

ここからは、返済余力から、今後の返済計画を作成していきます。

返済計画を作成していく際に検討するポイントとしては、おもに以下の2点となります。

①計算した返済余力と、実際の返済額を比較して、どちらが大きいか

②返済余力で、借入金全額を返済するのに、どれだけの期間がかかるか。

返済余力と実際返済額を比較する

①は、返済余力が、実際の月額返済額を上回る場合には、追加で返済を行い、前倒しで借入金を返済していくことが検討できます。

カードローンなどは金利の額も大きいので、極力、前倒しで元本の支払いを行っていくことが大切です。

毎月の返済額自体を変えなくても、数か月(3~6ヶ月)毎に、繰り上げ返済を行うということも可能です。

その際は、整理した借入状況を参考にして、金利の高い借入から、優先的に支払っていくことが望ましいでしょう。

逆に、実際の返済額より、返済余力が少ない場合には、返済方法を見直ししていく必要があります。

後述する返済計画の結果を踏まえ、おまとめローンなどを活用した借り換えを行って、返済負担を軽減するか、債務整理を行うなどの対応を検討することになります。

返済計画を作成する

現在の借入残高を、返済余力で返済していくのに、どれくらいの期間が必要かを計算します。

金利の支払いが必要となることを考慮して、年間の返済余力(月毎の返済余力×12ヶ月)の8割程を元本に対する返済余力として計算します。

簡易的な返済計画としては、借入残高(元本)÷ 年間の返済余力の8割で計算します。

この計算により、そもそも返済余力がほぼ無いという方や、返済期間が長期になる(おおむね5年以上)方は、債務整理を視野に入れて検討していく必要があります。

もし、返済期間が5年未満となるのであれば、債務整理を行わなくても返済は可能となりますが、この場合は、おまとめローンを活用するなど、返済負担を減少するための方法を検討することが必要です。

収入を増やして返済に充てる

生活の見直しをしたにもかかわらず、まだ家計収支が赤字の場合は収入を増やす方法を考えてみましょう。

Wワークのアルバイトも体力があれば会社の休みの日に働くことで月額4、5万程度稼ぐことができます。しかしそれではからだを休める暇がありません。

そこでオススメなのが自宅にいながら毎日コツコツ稼ぐ、クラウドソーシングのサイトに登録して仕事をすることです。

会社から帰宅した後、毎日2時間から3時間働くことで、同じくらいの金額を稼ぐことも可能です。

土日にはからだをゆっくり休めるようにし、本業に差し支えのないよう十分英気を養いましょう。

高収入の仕事に転職する

現在よりも収入を増やすには資格を取るなどしてスキルアップ転職が有効です。

クラウドソーシングで毎日働いているなら、土日を資格を取るための勉強時間とすることができますね。

専門性の高い資格を取得すれば好条件で転職することもできますよ。後はあなたのやる気次第というところでしょう。

不用品を売却して現金化する

他にも家庭内でほとんど使っていないようなゲーム機やゲームソフト、CDやDVD、小説やコミック、専門書などタンスの肥やしになっているモノを買取専門店やリサイクルショップに売却します。

1品あたりの単価が安くても数を揃えればそれなりの金額になりますし、衣類や靴、オーディオ製品なども使わないようであれば現金化しましょう。

家具もついでに処分してしまえば部屋がすっきりして広々としていい感じになります。

借金を返済するまでの金額にすることはできなくても生活費の足しにすることならできますね。

借入の一本化も有効な選択肢

前述の返済計画を作成した結果、5年以内で返済が見込まれる方は、引き続き、定例的な返済を継続していくことになります。

この場合、返済を継続するにしても、銀行や消費者金融などのおまとめローン、フリローンなどにより、現在の借入金の支払利息を減少できないかを検討してみるのが良いでしょう。

既存借入を1本化するにあたっては、現在の金利に対して、借り換え後の金利が低下することが大切です。

金利が現状維持、もしくは上昇する借り換えで、元本返済を後ろ倒しにして、返済額を減少させる借り換えは要注意です。

こういった借り換えは、足もとの返済負担は低下しますが、最終までの総支払額は増加してしまうことになるため、極力避けるほうが良いでしょう。

返済シミュレーションを活用する

返済シミュレーションを活用すると具体的にいつになったら借金返済が終わるのか、借金の終わりの日が確実に見えてきます。

借金完済するまでに5年かかる、など漠然とした数字しかわからないといつまで頑張れば良いのか不安に襲われてしまいます。

確実に借金完済する日が分かっていれば、目標を持って借金を返済し続けることができますね。

人と言うのは面白いもので、目標があると目標に向かって進んでいく性質があるようです。

借金を完済するのにどの程度生活水準を落とせば良いのか、いつまで生活水準が落ちた状態になるのかはっきり分かれば、人は借金返済に耐えることができるのです。

債務整理は専門家に依頼

返済計画を作成した結果、完済までの期間が5年超となっていたり、そもそも、現状の返済額を、返済余力が下回っており、このままの返済を継続できないという方は、債務整理を選択肢に含めて検討されるのがよいでしょう。

債務整理の種類

債務整理とは、通常の返済が困難になった方が、債権者との交渉や、法的な手続きによって、返済方法や、返済すべき金額を変更するための手続きとなります。

そして、債務整理にはいくつか種類がありますので、こちらでは、以下の3種類をご説明いたします。

- 任意整理

- 個人再生

- 自己破産

- 任意整理

任意整理とは、「任意」の通り、法律的な手続きではなく、債権者との個別の交渉によって、返済方法を見直すことです。

法律的な方法で、「強制的」に行う債務整理と違い、個別に交渉して、返済方法を見直すことになります。

任意整理の場合、大抵は、返済方法を見直す(期間の長期化など)ことで、現実的に継続可能な返済額に変更することになります。

任意整理の場合、返済方法の見直しですので、減少させた分の元本は、後回しで返済するといった内容の契約を締結します。

②個人再生

個人再生は、裁判所を介して、借金額(利息や、元本)を減らすための制度で、最大で8割程度の借金減額も可能となります。

但し、個人再生を申込するにあたっては、裁判所に対して、借金返済計画を提出して、認められる必要があります。

個人再生の手続きがうまく行くと、返済すべき利息や、元本が減少する可能性がありますので、抜本的な解決につながります。

③自己破産

自己破産も裁判所を介して行う債務整理の1種となります。

その時点で保有している財産を強制的に売却し、その売却代金や保有する現預金から、債権者に対して、返済することとなります。

その時点の売却代金で支払いを行っても、返済できずに残ってしまう借入金があれば、その分を免除してもらうことができます。

弁護士などの専門家を活用

それぞれの債務整理では、そもそも法律的な手続きであったり、任意整理であっても、複数の銀行や、消費者金融と、交渉するのは、不慣れな素人には困難となります。

そのため、債務整理を行うにあたっては、いずれの場合も、弁護士などの専門家に相談し、支援を受けるほうが良いでしょう。

債務整理を専門家に依頼することで、返済方法の見直しや、借入の一部を免除など、資金繰りを楽にさせる効果が期待できます。

一方で、弁護士などの専門家に依頼するには、追加的な費用(弁護士費用など)が必要となりますので、注意しておく必要があります。

完済後に取り組むべきこと

これまでにご説明してきた方法にしたがって、借金を完済できた後は、再度、借金への依存が高まってしまわないように、ご自身の金銭感覚を変えていく必要があります。

そのために大切なことは、毎月の支出内容をしっかりと認識したうえで、余計な支出が増えないように意識しておくことです。

特に、住居費(賃借料など)や、食費、保険料など、毎月発生する費用(固定費)を、増加させないように注意しておく必要があります。

これらの固定費を、低く抑えることで、お金が貯まりやすい、収支構造にすることができます。

自殺の勇気があるなら死ぬ気で働く

借金していることをあまり深刻に考えると目の前真っ暗、お先も真っ暗、生きていても楽しくないからいっそのこと死んでしまおうと自殺を考える人がいますね。

でも自殺するくらいの勇気があるなら、死ぬ前に一度で良いから死ぬ気で本気になって働いてみませんか。

生活の見直しで節約生活も借金完済するためには必要ですが、収入も増やさなければ全く楽しみがないじゃないですか。

本業の給料は借金返済に回したとしても、副収入で得た収入はちょっとだけ楽しみに使うようにすると、もっとラクに借金完済へ頑張ることができますよ。

何もコンビニやスーパーで深夜に働くとか、会社の休みの日に働くことだけではありません。自宅にいながらだって在宅ワークで仕事ができる時代です。

在宅ワーク者を募集しているクラウドワークスやランサーズに登録して、できる仕事から少しずつやって行くようにしましょう。

最初のうちは月額1万円や2万円にしかならないこともあります。

しかし慣れてくると収入は次第に増え始め月額5万円や6万円、または10万円くらいになることだって普通にあります。

会社から帰ってきて2、3時間バラエティ番組を見ているくらいだったら、その時間を有効的に使って働くのです。

土日も2、3時間働くようにすればもっと収入を増やすことが出来るでしょう。

収入が増えた分を借金返済に回しても良いですが、少しはストレスを解放するためにお金を使うことも借金完済する人には共通した特徴なのです。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。