総量規制とは?年収3分の1の計算方法や個人事業主の場合も解説

カードローンを複数社借入している、大きな金額を借入している場合に、必ず聞くのが「総量規制」という言葉です。

総量規制とは、貸金業法の改正により2006年に段階的に施行され、2010年に完全施行された法律(規制)のことです。

この総量規制について、年収が基準となっていることはわかっている人が多く、年収に対して3分の1までしか借りられないというところまでも知っている人も多いです。

しかし、実際にどのような借入が規制の対象となるのか、どのように計算すればいいのか、ということがわからない人は少なくありません。

この記事では、そんな疑問を持っている方に、総量規制について詳しく解説していきたいと思います。

この記事はこんな人におすすめ

今回紹介する記事は、

- 総量規制についてさらに詳しく知りたい人

- 総量規制の計算方法について知りたい人

- 総量規制以上に借りられる方法を知りたい人

という方におすすめです。

総量規制における年収の3分の1とは?

総量規制において、絶対に覚えておかなければならないことは、「年収の3分の1まで」しか借りられないということです。

冒頭でもお話しましたが、総量規制は法律ですので、基本的にはこの上限を超えることができません。

具体的には、年収が120万円の人であれば40万円まで、年収600万円の人であれば200万円までが借りられる上限、ということになります。

ただ、総量規制を超えて借入をしたところで、個人に何らかの罰則が来るわけではありません。

しかし、貸付をした業者は罰せられてしまいますので、個人が「もっと貸してくれ」「なんでもっと貸してくれないんだ」と言ったところで、業者側が貸してくれることはありません。

総量規制の目的とは

総量規制によって年収の3分の1までしか借りられなくなっていますが、そもそもなぜ総量規制というものができたのでしょうか。

簡単に言いますと、借入上限を定めることで、多重債務となることを防ぎ、借金苦による自殺者を少なくさせるためです。

総量規制が定められる前までは、貸付をする側の判断によって年収と同等やそれ以上の借入が可能でした。

しかし、借入額が多くなると、それに比例して返済額も増えることから、徐々に返済できなくなって借金苦に陥ってしまいます。

そうなると、自分の収入だけでは足りずに新たな借金で返済をする「自転車操業」で乗り越えようとし、それでも解決できなければ最終的に最悪の形で幕を下ろしてしまう人が多くなってしまいました。

これを防止するために総量規制を定め、必要以上の金額を借りれなくさせて多重債務となる可能性を少なくさせようと考えたのです。

総貸出額はチェックされている

新たなローンへの申し込みや、利用中の途上与信など、貸金業者や金融機関ではあらゆるタイミングで信用情報を照会します。

この信用情報には、他社で借り入れている金額や契約しているカードローンの限度額(極度額)も記載されており、そこで総貸出額をチェックしています。

消費者金融などにカードローンを申し込んだことがある人ならばわかると思いますが、申し込みの際に他社借入の件数や金額を申告する項目があります。

そのため、借入総額は申告制だと勘違いしてしまう人もいるですが、実際には信用情報から総額を確認しているのです。

申込書の他社借入欄は、どちらかというと「自身の借入をきちんと把握しているのか」「総額を偽って申告して借りやすくしようとしているのか」という、申込者の人間性や管理能力などを見るためにあります。

「少なく申告してもバレることはない」とタカをくくって申し込む人もいるのですが、それは自分の首を自分で締めてしまうことです。

借入総額は信用情報で必ずチェックされており、嘘の申告をしたからといって総量規制以上の借入ができるわけではありません。

なお、貸金業者や金融機関は、それぞれが1社または複数の信用情報機関に加盟しており、加盟していない信用情報機関へは信用情報を照会することができません。

しかし、総量規制に影響する融資額や限度額は情報交流によって共有されていますので、タイムラグはあるものの、借入総額については把握することができます。

総量規制の対象 or 対象外?

総量規制には、「規制の対象となる借入」と「規制の対象にならない借入」があります。

総量規制の対象となるかどうかは、基本的に借入先がどこになるのかによって決まります。

では、どのような借入であれば対象となる、または対象外となるのかということを、紹介していきます。

総量規制の対象になる貸金業者

そもそも総量規制というは、貸金業者のみに適用される法律です。

そのため、以下のような貸金業者からの借入は、基本的に総量規制の対象となります。

- 消費者金融

- 事業者ローン

- クレジットカード会社

クレジットカードのショッピング枠は対象外

クレジットカードには、「ショッピング機能」と「キャッシング機能」があります。

これらは、どちらもクレジットカードを利用しますので、同じ法律が適用されているように思えます。

しかし、実際には、ショッピング機能には割賦販売法が適用され、キャッシング機能には貸金業法が適用されます。

そのため、ショッピング機能については、総量規制の対象外となり、キャッシング機能は総量規制の対象となります。

また、キャッシング機能がクレジット会社からお金を「借りる」ことに対して、ショッピング機能はクレジット会社にお金を「立替えてもらう」ことになります。

つまり、ショッピング機能はお金を借りているわけではなく、あくまでも立替えてもらったお金を後で支払うことにより、総量規制とは無関係となります。

引用:ヤフー知恵袋

銀行カードローンも対象外

また、総量規制が制限する貸金業者に、銀行は含まれません。

そのため、銀行からの借入は、総量規制の対象外ということになります。

以前は、銀行のカードローンであれば、総量規制の対象外として、消費者金融のカードローンで制限に達してしまい、借入できなくなった方でも、借入することができました。

しかし、最近は、「銀行が貸し過ぎているために破産する人が増加している」と批判を浴びるようになってしまい、銀行も総量規制の対象に含めるべきという意見が強くなっています。

そのため、銀行では、「自主規制」として、総量規制に準じた取り扱いを行うようになっています。

現在は、銀行で借入しようとしても、実質的に「年収の3分の1」に収まるように制限されてしまいますので、総量規制の限度額を超えて借り入れすることは難しくなっています。

つまり、通常の借入をするのであれば、消費者金融や、銀行のどちらであっても、「年収の3分の1」に制限されてしまうことになります。

早わかり!総量規制の一覧表

ここまで、総量規制は主に借入先によって対象となるかが決まることをお伝えしてきました。

ですが、一口に「借入」といっても、世の中には借入するための商品が数多く存在します。

ここでは、どのような借入が総量規制の対象となるか、対象外となるのかを、一発で判別できるように整理しました。

〇が総量規制の対象、×が総量規制対象外となります。

| 各ローン (借入) | 総量規制対象 |

|---|---|

| 消費者金融のカードローン、キャッシング | 〇 |

| クレジットカードキャッシング | 〇 |

| 携帯電話割賦購入 | × |

| 銀行カードローン | × |

| マイカーローン | × |

| 住宅ローン | × |

| 事業用貸付 | × |

| 教育ローン | △ |

| 銀行フリーローン | × |

| ブライダルローン | △ |

| クレジットカードショッピング枠 (リボ払い含む) | × |

| 奨学金 | × |

| 親族や知人からの個人的な借入 | × |

| おまとめローン | × |

※△貸金業者による借入の場合

対象業者でも年収3分の1以上借りれるケース

総量規制により、貸金業者からの借入は「年収の3分の1」が上限となります。

しかし、必ずしも上限を超える借入ができないというわけではありません。

総量規制では「除外」と「例外」というものも定めており、除外となる借入はそもそも総量規制外となり、例外に該当する借入は借入総額には含められるものの、例外的に総量規制外となります。

これらの借入に限っては、原則である「年収の3分の1」を超えて借りることができるのです。

では、どのような借入であれば、総量規制の上限を超える借入をすることができるのでしょうか?

総量規制の除外、例外

先ほどもお話しましたが、総量規制には「除外」と「例外」というものがあります。

総量規制の「除外」とは、そもそも総量規制の対象とはならない借入であり、「例外」とは、通常であれば規制の対象となるが、例外的に規制の対象外としている借入のことです。

そのため、総量規制の「除外」は、年収の1/3の中に入りませんが、総量規制の「例外」は年収の1/3の計算に含まれます。

具体的に、どのような借入が「除外」または「例外」となるのかを、紹介していきます。

| 除外となる借入 | 例外となる借入 |

|---|---|

| 不動産の購入、改良 | 顧客に一方的有利となる借り換え※1 |

| 自動車購入時の自動車担保 | 緊急の医療費 |

| 高額な医療費 | 社会通念上緊急で認められる費用のための貸付 |

| 有価証券担保の貸付 | 配偶者と合わせた年収1/3以下の借入 |

| 不動産担保の貸付 | 個人事業主に対する融資 |

| 売却見込みのある不動産資金の貸付 | 金融機関から借入するまでのつなぎ融資 |

| 手形割引 (融資手形を除く) | – |

| 金融商品取引業者の500万円を超える借入 | – |

| 貸金業者が債権者となる金銭賃借契約の媒体 | – |

※1:債務者に取って大幅に有利な取引が行われ、返済が圧倒的に有利になる場合は総量規制の例外となり、消費者金融の「おまとめローン」がこれに該当します。

総量規制から除外の借金はいくらあっても関係なし

除外とは、完全に総量規制の計算から完全に無視しても構わない借金のことです。

銀行や信用金庫からの借金は総量規制と無関係ですが、それと同じように考えてもらえれば分かりやすいと思います。

総量規制対象の借金が年収の3分の1あっても除外の借金は可能で、さらに、除外の借金がいくらあっても総量規制対象の借金を行うことができるというわけです。

不動産費用のための貸付けと担保がある貸付け全般は総量規制から除外されるという点は多くの人に関係があると思いますので覚えておいてください。

除外の借金の中にいくつか意味が分かりにくい項目がありますので説明します。

手形の割引

手形は期限になれば現金に換えることができますが、利息や手数料を差し引いてそれよりも早く現金化することができます。

これは経理上は借金として扱われるのですが、総量規制からは除外されます。

金融商品取引業者が行う500万円超の貸付け

証券会社などから借金を行って証券を購入することができるのですが、その場合は借金の金額が500万円を超えていれば総量規制から除外されます。

他の借金に影響を与えることはありません。

貸金業者を債権者とする金銭貸借契約の媒介

債権者とは借金の貸主のこと、金銭貸借とはお金の貸し借りのことです。

貸金業者A、仲介人B、実際に借金を行うCがいたとします。

Bが間に入ってA→B→Cという形で借金を行うとき、AからBに対する借金は総量規制から除外されます。

例外の借金は総量規制を超えても可能

例外の借金は除外とは異なり、総量規制に関わる借金として計算されるのですが、場合によっては総量規制をオーバーして借金することもできます。

例えば、先ほどと同じように年収300万円の人が消費者金融から総量規制対象の借金を100万円利用しているとき、除外の借入同様例外の借入も行うことができます。

この点は除外と同じなのですが、除外の借金がいくらあっても総量規制対象の借金には関係ないのと異なり、例外の借金が100万円を超えるとその後で総量規制対象の借金をすることはできなくなってしまいます。

除外と違い、例外の借金は無視することができないのです。

例外の貸し付けでわかりにくいのは以下の3つでしょうか。

- 顧客に一方的有利となる借換え

- 社会通念上緊急に必要と認められる費用を支払うための資金の貸付け

- 預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け

顧客に一方的有利となる借換え

おまとめローンのように借金返済を目的としたものは総量規制の例外となることがあります。

他社への返済を目的とした借金であれば借金の総額が増えることもなく、複数社からの借金よりも1社から高額の借金の方が金利も低くなりますので返済総額を抑えることが可能です。

金利が低いところからなら規制を超えて借金できるというわけではなく、他社からの追加の借金によって現在の借金を返済することで将来の返済総額が低くなる場合に限り、「顧客に一方的に有利」として例外的に認められます。

- 毎月の返済金額が安くなる

- 支払総額が安くなる

このふたつの条件を満たしていなければなりません。

社会通念上緊急に必要と認められる費用を支払うための資金の貸付け

非常にあいまいな表現ですが、これは主に葬儀の費用を意味する場合が多いようですね。

親族に不幸があった場合の葬儀費用のための借金は例外的に総量規制を超えて借金することができます。

他には旅行中にトラブルが起きた場合などもこれに含まれることがあるようです。

預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け

「預金取扱金融機関」とは銀行や信用金庫のことです。

総量規制を超えた借金を銀行から行うことができますが、銀行は借入までに時間がかかることが多いため、それより早くお金が必要な時は例外として貸金業者から借金することが可能なのです。

銀行から借金できることが決定していなければこれを利用することはできません。

年収は収入証明書で確認

貸金業法には、借入希望者から申込を受けた貸金業者が、どのように総量規制を順守すべきかが、細かく決められています。

貸金業者としては、「年収の3分の1」を超えてしまわないためには、「借入希望者の年収」と、「既存借入額」の両方を確認する必要があります。

これらは基本的に借入希望者の自己申告となるのですが、一定条件を超える借入の場合は収入証明書類を提出してもらい、正確な年収を確認することもあります。

また、既存借入額については信用情報で正確な金額を確認できますので、申告金額だけで総量規制の基準内になっているかということを判断していわけではありません。

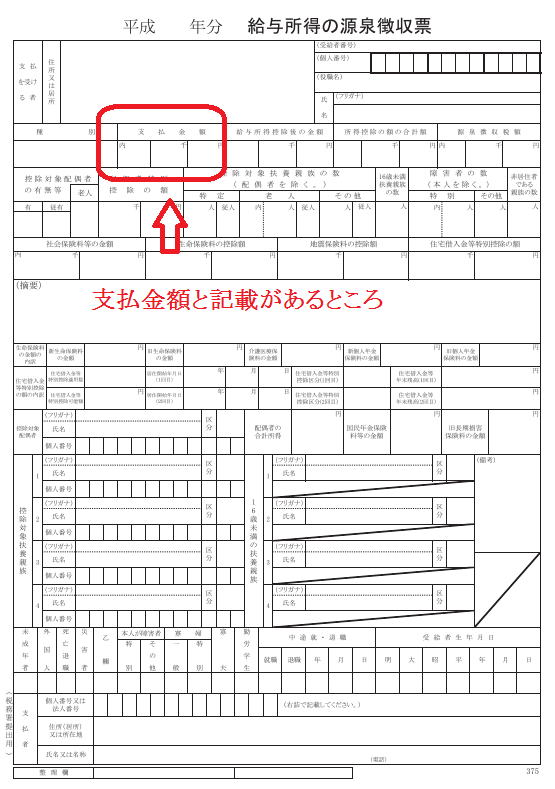

年収は天引き後の手取り額?

「年収」といっても、それが源泉徴収票や給与明細書に記載されている総支給額なのか、それもとも社会保険料などが天引きされたあとの金額(いわゆる「手取り額」)なのかがわからない人もいるでしょう。

結論を言いますと、総量規制における「年収」は、社会保険料などが天引きされる前の「総支給額」を指します。

そのため、実際に給与振込されている金額で総量規制の上限を計算するのではなく、あくまでも控除される前の金額に対して「年収の3分の1」というのが適用されます。

総支給額と手取り額とでは、結構な金額差がありますので、ここを間違ってしまうと実際よりも借入上限を低く見積もってしまうことになります。

申告は原則自己申告

上述しましたが、既存借入額に関しては申込書において借入希望者からの自己申告でも確認しますが、それとは別に、個人信用情報でも確認できます。

そのため、かなり正確に既存借入額は確認することができます。

また、年収も一定条件に満たない場合は自己申告による金額を基にして計算します。

つまり、一定条件に満たない場合は年収を偽ったとしてもそれがバレる可能性は低く、場合によっては実際の年収の3分の1以上借りられることもあります。

ただし、貸金業者も完全に自己申告を信用しているわけではありませんし、これまで積み重ねてきたデータから、業種や勤続年数による一般的な年収は把握しています。

貸金業者が把握している一般的な年収よりも高い年収が申告された場合には、一定条件に満たなくても収入証明の提出を求め、正確な貸付上限を確認するようになっています。

また、信用情報にも年収などの勤務先情報は登録されていますので、そこから申告に嘘がないかをチェックしています。

どんな時に収入証明が必要になる?

年収を確認するためには、申込人から「収入証明書」をもらう必要がありますが、常に収入証明書が必要だと、申込人の手間暇が大きくなってしまいます。

そのため、「50万円を超えるの借入」または「他社借入と申込金額の合計が100万円を超える借入」という一定の決まりを設け、それに該当する場合は収入証明書の提出が義務付けられているのです。

もし、条件に該当する場合でも収入証明を提出しない場合は、それ以上の審査は行われず、一定期間提出されなければ審査落ちまたは申し込みの取り消しという措置がとられることになります。

なお、収入証明書として認められるものとしては以下のようなものがあります。

- 源泉徴収票

- 住民税決定通知書

- 確定申告書

- 給与明細

- 所得証明書(納税証明書)

複数の場所から所得を得ている場合には、役所で取得することができる所得証明書を提出するのが最も確実です。

新入社員の年収はどう申告する?

新入社員の場合、前年はその会社で働いていませんので、源泉徴収票はありません。

また、ボーナスがある場合、それを含めた正確な年収を確認することができません。

このような新入社員の場合は、給与明細を基準に「みなし年収」で申告します。

みなし年収の計算は簡単で、単純に「給与明細に記載の総支払額×12」だけで計算すれば良いです。

しかし、この計算ではボーナスを含めることができませんので、ボーナスが支給されているのであれば賞与明細も一緒に提出しましょう。

こうすることで、正確な年収とまではいかなくても、ある程度の年収で借りることができるようになります。

なお、転職をして前の会社の源泉徴収票しかない場合も、今の会社の給与明細と賞与明細からみなし年収を計算して申告することになります。

源泉徴収票があるからといって前の会社のものを提出しても、書類不備として再提出を求められることになります。

「年収」には何が含まれる?

年収に含まれる収入は課税対象として申告している所得になります。

つまり、会社から受け取っている給料や、投資によって利益を得た所得や、確定申告をしている事業の所得、不動産の所得、年金収入などです。

個人間で仕事を受け、お小遣いを数万円もらった場合などの所得はローン審査の際の所得にはカウントされません。

また、学生でよく勘違いをする人が多いのが、仕送りです。

仕送りは親の所得の中から支出されたお金ですので、受け取っている人は所得ではありません。

あくまでも、国に申告している収入が所得となりますので、節税のために隠した所得やお小遣いなどは審査の対象外になります。

50万円以下でも総量規制の対象

所得証明書の提出が必要であろうが、無かろうが、借入額の上限は「年収の3分の1」です。

そのため、本来は、50万円未満の借入申込で、所得証明書の提出が不要になったとしても結果は変わりませんし、総量規制の制限を超えて借入できることにはなりません。

50万円以下なら収入証明書が不要

貸金業法では、収入証明書の提出基準について以下のような決まりがあります。

- 1度に50万円を超える借入をするとき

- 他社との合計で100万円を超える借入をするとき

このため、50万円以下の借入であれば収入証明書を提出する必要がありません。

この理由によって「50万円以下の借入であれば、総量規制以上も借りることができる」と勘違いしている人が多いようです。

しかし、収入証明書の提出が必要であってもなくても、総量規制は法律で決められたルールですので、守る必要があります。

もしも後から年収の3分の1を超えてることがバレてしまった場合には、一括返済などを請求される可能性もあります。

収入証明書の提出をする必要がないからと言って絶対に年収の3分の1を超える借入を希望しないようにしましょう。

嘘の申告は犯罪

50万円未満の金額で借入申込して、嘘がばれなければ、総量規制の範囲を超えて借入できるかもしれません。

しかし、この方法は、おすすめできませんし、やるべきではありません。

「年収を偽って」、銀行や、消費者金融から借り入れすると、「犯罪」になる可能性があります。

「私文書偽造」や、「詐欺」として訴えられる可能性もあります。

所得証明書を提出しないから、「ばれる」はずが無いと思っていても、ばれてしまうこともあります。

例えば、銀行や、消費者金融のカードローン審査では、勤務先への電話連絡、書類提出などから在籍確認を行います。

そのため、勤務先を偽ることはできません。

審査する側の銀行などは、勤務先と年齢から、ある程度の所得水準を推測できます。

それに対して、申告額が大きすぎると疑いを持ちます。

所得証明書の提出が法律上不要だとしても、銀行などが必要と考えれば、提出を求められることもあります。

また、提出は求めないけども、怪しいと判断して、そのまま審査で不承認とすることもあります。

金融機関は属性からある程度の年収を推測できる

そもそも金融機関はこれまでの膨大な審査情報から、勤務先や勤続年数などの属性情報からある程度の年収を推測することが可能です。

例えば、入社1年目で初任給が20万円の会社に勤務している人が「年収500万円」などと申告した場合には、金融機関は明らかに虚偽であると判断します。

このため、いくら収入証明書の提出が必要ないと言っても、総量規制よりも多くの金額を借りようと思っても、「本当に勤務しているのか」の確認は必ず行いますので、年収の嘘はバレてしまうと考え、絶対に虚偽申し込みをしないようにしてください。

年収の3分の1の計算①年収とは

総量規制の基準となる「年収」とは、1年間で会社などから支払われた報酬の合計金額のことを言います。

当然、ボーナスも年収に入ります。

また、その年収から保険費や年金、税金費用がひかれたのち、私たちの口座へ支払われる金額を、「手取り金額」と言います。

数式にすると以下のようになります。

年収-(雇用保険費+健康保険費+年金+所得税)= 年間の手取り金額

なお、年収と似た言葉として「所得」があります。

所得とは、年収から給与所得控除を差し引いた後の金額のことであり、年収や手取り金額とは別の意味があります。

年収は「総支払額」や「支払い金額」のこと

自分の年収を確認する場合、多くの人は源泉徴収票で確認します。

しかし、源泉徴収票には「年収」と記載されていませんので、どの金額が自分の年収なのかがわからない人もいると思います。

源泉徴収票で確認する場合、以下の赤枠で書かれた「支払金額」が年収になります。

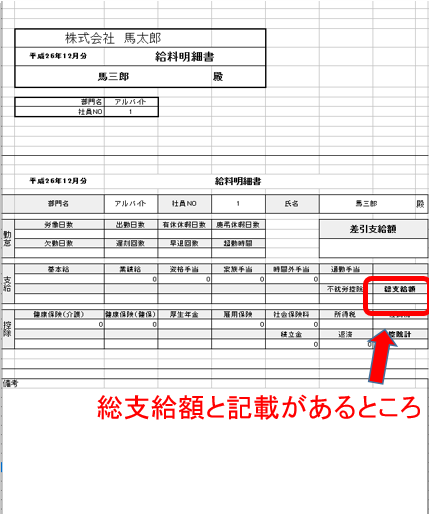

また、仕事をして間もない場合などのときには、その仕事での年収がわからず、借入申込書にどう記入したら良いかがわからないこともあります。

この場合は、「給与明細に記載されている金額×12」を年収とすることができます。

毎月の給与明細でみなし年収を確認する場合には、以下の「総支給額」と記載のある個所が計算の基になります。

※給与明細のフォーマットで多少異なる場合がございます。

なお、一般の方にはあまり関係ありませんが、もしも個人としての不動産の賃貸収入がある場合、それは年収に含まれますし、個人事業主として所得がある場合も、その所得から必要経費を除いたものを事業所得と言い、こちらも年収に含まれます。

給料以外の収入も含まれる

年収は、「1年間でどれだけ収入があったのか」ということであり、何も給料だけが収入となるわけではありません。

先ほどの賃貸収入もそうですし、それ以外にも収入となるものがあります。

貸金業協会のHPの「年収」の記載は、以下の通りになっております。

総量規制の基準となる「年収」には、定期的な収入として法令に定められている以下のものがあります。

(1)給与

(2)年金

(3)恩給

(4)定期的に受領する不動産の賃貸収入(事業として行う場合を除く。)

(5)年間の事業所得(過去の事業所得の状況に照らして安定的と認められるものに限る。)

上記以外の収入(例えば、宝くじや競馬等による一時的な収入)は、貸金業法上、年収には含まれません。

恩給とは退職、もしくは死亡したときに支給される一時金のことをいいます。

記載のあるように、パチンコなどの一時的な収入は年収には含まれません。

コチラの文言だと少し理解が難しいので、サラリーマンの場合、源泉徴収と給与明細で確認するのが一番いいでしょう。

一時所得や雑所得は事業所得ではない

一年間の収入の内、一時所得や雑所得は年収として含めることができません。

一時所得や雑所得とは、どのようなものなのでしょうか?

一時所得とは懸賞金や保険金など、一時的に所得したものであり、毎年安定して得られないものと考えていただければよいでしょう。

雑所得は副収入という考えで、ネットで稼いだ収入や印税などが該当します。

一時所得も雑所得も安定して得られるものではない為、これらは年収に含めることができないこととなっています。

しかし、一つだけ例外があります。

それは、雑所得に分類される「年金」です。

年金は国が支給する最も安定した収入です。

極端に言えば、勤務者の給与より安定しており、日本が破綻しない限り支給されるものと言っても過言ではありません。

以上のことより、一時所得と雑所得は年収に入れることはできませんが、「年金」のみは年収に入れることができます。

ただし、あくまでも年金は生活していく為に支給されているものなので、年金の収入に頼るのは良い事とは言えません。

年収3分の1の計算②計算式

ここまで年収と総量規制の対象となる借入を確認しました。

これらがわかると、あとは年収の3分の1の計算方法をしっかりわかれば、自分がどれだけ借りられるのかを知ることができます。

まず、以下の計算式に当てはまる場合には、総量規制の範囲内となり、消費者金融などの貸金業者からでも借入が可能です。

新たに借り入れする予定の金額+既に借入している金額≦年収の3分の1

ですが、もしも以下のようになる場合には、借入金額が年収の3分の1を超えることになるので、消費者金融などの貸金業者からは借入することができません。

新たに借り入れする予定の金額+既に借入している金額>年収の3分の1

ただし、ここでいうところの「既に借入している金額」は、実際に借入している金額ではなく、契約している「利用限度額(枠)」や「極度額」となります。

そのため、カードローンやクレジットカードのキャッシングにおいて、限度額30万円、実際の借入額10万円となっている場合は、限度額の30万円で計算しなくてはなりません。

【基本】電卓でできる3分の1の計算方法

自分の年収と、総量規制の対象となる借入がわかれば、電卓を使って簡単に借りられる金額を計算することができます。

では、年収が250万円の人が消費者金融からお金を借りる場合を例に挙げて計算していきましょう。

まず、年収250万の3分の1を計算すると、以下のようになります。

250万÷1/3≒83万円

カードローンの利用限度額は、10万円単位が基本ですので、年収が250万円の人は「80万円」が借りられる上限だということになります。

年収が違う場合でも、同じ計算式で行い、それを10万円単位にすることで、総量規制の上限金額を簡単に計算できます。

他社借り入れがある場合の計算方法

先ほど挙げた例は、あくまでも総量規制で借りられる全体的な上限額です。

もしも、先ほどの人が、既にクレジットカードのキャッシングで利用可能枠を30万円で契約している場合には、

① 250万×1/3≒80万

② 80万-30万=50万

となり、消費者金融からは50万円までしか借りることができないことになります。

なお、当サイトの執筆者の中に、大手消費者金融にて審査を担当した経験があるものがおります。(馬吉先生)

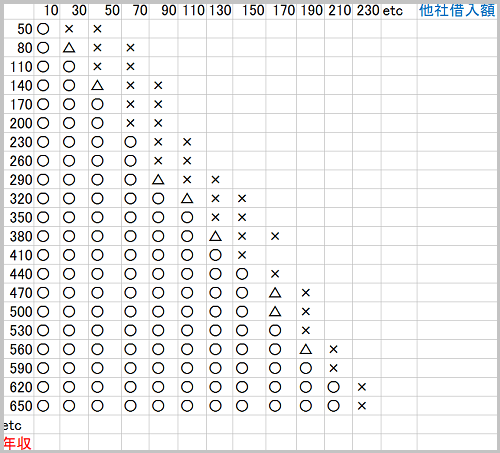

審査担当当時、年収の3分の1を把握しやすくするために、以下のような表を参考にしていたそうです。

縦軸が申し込み者の年収です。

そして、横軸が他社借り入れ額です。(あくまで数字上の目安です。)

このように、年収200万円の人なら、他社借り入れが70万以上あったら、新規の融資は不可…という具合です。

さらに詳しい借入の限度額

年収3分の1は、あくまで総量規制の上限の額であって、必ずこの上限額まで実際に融資を受けられるとは限りません。

特に、初回の融資に関しては、年収の1割程度とされる傾向があります。

つまり年収500万円でも、初回融資は50万円が相場ということです。

以上のことを踏まえて、借りられる額を表にしてみました。

| 年収の額 | 総量規制の額 (他社借入含む) | 初回融資額の目安 |

|---|---|---|

| 年収100万 | 33万 | 10万前後 |

| 年収300万 | 100万 | 30万前後 |

| 年収500万 | 166万 | 50万前後 |

こうして表にしてみると一目瞭然ですが、初回融資で1社から借りられる額は、多くはありません。

年収100万円で、仮に30万用意したいと考える場合、理論上は3社から10万円ずつ借りる必要があります。

しかしながら、申し込みの履歴は落ちても個人信用情報に記録され、半年間は履歴が残されるため、借入先は慎重に選ぶ必要があります。

短期間に複数社へ申し込みすると、よほど金策に困っていると判断され、次々に審査に落ちる申し込みブラックという状態に陥ることも考えられます。

こうした事態を避けるためにも、総量規制の除外や例外を正しく理解し、貸金業者以外で借りることも検討しなくてはなりません。

実際に年収3分の1を借りれるのはまれ

初回融資では少額しか借りられないが、実績を積んでいけば上限いっぱいまで借りられるのではと考えてしまいます。

しかし、実績をいくら積んだとしても、実際に上限まで借りられるのは稀であり、ほとんどの人は7割~8割程度、多くても9割程度までしか借りることができません。

その理由には2つあり、まず1つめは、貸金業者が融資額を抑えていることにあります。

何度も言いますが、総量規制は法律で定められているものであり、これを超える融資を行った業者は罰せられることになります。

そのため、万が一にも上限を超えることがないように、少し余裕を持たせる必要がり、これが原因で上限いっぱいまで借りることができないのです。

2つめは、債務者の返済能力が関係しています。

返済能力とは、借りたお金をきちんと返すことができる能力のことであり、総量規制の上限いっぱいまで借りると、返済していくのが難しくなってしまう人もいます。

例えば、年収300万円の人であれば、月の手取り金額は20万円程度です。

この中から、家賃や食費、水道光熱費、損害保険、生命保険などの固定費を支払うと、およそ4万~5万円が残ることになります。

このような人が、総量規制の上限額である100万円を消費者金融から借りた場合、毎月の返済は3万円程度必要となります。

つまり、手取りで20万円をもらっていたとしても、余裕なお金は1万~2万円しか残らないことになります。

これでは少し贅沢な買い物や食事をすると、すぐに金欠になりますし、急な出費があっても対応できません。

貸金業者にしてみると、返済されないリスクが高くなることは避けなければなりませんので、家賃や住宅ローンがない、家族と同居しているなど、返済能力が非常に高い人でなければ上限まで融資することができません。

年収の三分の一以上借りる方法

総量規制がある以上は、基本的に年収の3分の1を超えてお金を借りることはできません。

しかし、借入先や借入方法によっては、年収の3分の1を超える借入が可能です。

もちろん、闇金などの違法業者から借りることや、法律の抜け道を使って借りるわけではなく、正規の方法で規制以上に借りることができます。

ここでは、どうしても総量規制の上限以上借りたい人のために、それができる方法を紹介していきます。

銀行カードローンなら年収の1/3以上の借入が可能

銀行は総量規制の影響を受けません。

消費者金融などの貸金業者に適用されるのが「貸金業法」であるのに対し、銀行に適用される法律は「銀行法」です。

この銀行法には、総量規制のような融資上限を定めている規制はありませんので、銀行であれば合法的に年収の3分の1以上の借入が可能となります。

銀行でも自主規制で対応

同じお金を融資する会社で、貸金業者だけに規制があることは不公平です。

そのため、銀行では「自主規制」という規制によって、融資上限を定めています。

しかし、この規制は、それぞれの銀行が自主的に規制するものであり、法的な拘束力はありませんので、

銀行によっては、「年収以上」や「年収の2分の1」までをカードローンで融資しているところもありました。

ですが、最近では銀行による過剰な融資が問題視され、自主規制の強化を迫られました、

これにより、それまで年収以上や年収の2分の1まで融資していた銀行の多くが、総量規制に準じて「年収の3分の1」を上限としています。

法律上は、これまでのように年収の3分の1以上借りられるものの、規制の強化によって実質的には銀行でも年収の3分の1までが一般的に借りられる金額となっています。

法律の見直しの可能性がある

自主規制の強化により、メガバンクをはじめとする多くの銀行では、過剰な融資とならないよう規制しています。

しかし、銀行によっては規制を強化せずに、これまでと同じように融資を行っているところもあります。

そもそも、なぜ銀行には法的な融資上限がないのかというと、銀行は公共性が非常に高く、法律で定めなくても適切な融資業務を行うことができるという考えがあるからです。

実際には、収益を求めることばかりを追求し、総量規制が施行されてからは右肩上がりにカードローンの貸出残高が伸びています。

これにより、それまでは貸金業者が原因で多重債務となっていた人が、今度は銀行が原因で多重債務となっています。

自主規制の強化は、こうした状況を改善するためのものであり、現在はその効果の経過を見ている段階です。

もしも、自主規制を強化したのにも関わらず、カードローンの貸出残高が伸び続ける、または横ばいに推移するようであれば、将来的には銀行法が見直しされ、総量規制のような法的拘束力がある規制ができる可能性もあります。

銀行のおまとめローンを利用する

銀行によっては、消費者金融のようにおまとめ専用のローンを提供しているところもあります。

銀行のおまとめ専用ローンを利用することのメリットは、貸金業者からの借入だけではなく、銀行ローンやクレジットカードの分割・リボ払い分までもまとめられることです。

また、消費者金融よりも低金利で借りられますので、利息負担も軽くすることができます。

さらに、おまとめ専用ローンがない銀行でも、フリーローンやカードローンをおまとめローンとして使うこともできます。

総量規制の対象となる借入を、対象外の銀行ローンでまとめると、規制対象の借入がなくなることになります。

つまり、理論上は、その後に消費者金融などから再度お金を借りることもできるのです。

ただし、「借りられる」のと「審査に通る」は別の意味であり、借りられるからといって申し込みをしても、審査に通ることができないこともあります。

消費者金融のおまとめローンを利用する

消費者金融には、総量規制の「例外」となるおまとめローンがあります。

おまとめローンであれば、たとえ年収の3分の1以上であっても借りることができます。

しかし、消費者金融のおまとめローンは、基本的に貸金業者からの借入しかまとめることができません。

そのため、このローンで年収の3分の1以上を借りるためには、現状で既に総量規制の上限以上を借りていなければりません。

最近、消費者金融から借りたという人は、既に総量規制の影響によって上限以上借りることができませんので、年収の3分の1以上をおまとめローンで借りられる人というのは、昔から貸金業者を利用している人となります。

消費者金融の配偶者貸付とは

配偶者貸付とは収入のない専業主婦が総量規制の抜け道として、専業主婦でも消費者金融から借入できる仕組みのことを言います。

配偶者貸付の考え方は、夫婦の年収を合算することによって、合計した年収を総量規制の計算対象とするものです。

例えば主婦の年収が100万円で夫の年収が500万円だった場合、主婦が借りれる限度額は総量規制によって約33万円まで、夫は約166万円までとなりますが、お互いの年収を合計すれば600万円になるわけですから、総量規制の額は200万円まで広げることが可能です。

もちろん主婦または夫が既に他社から借り入れしている場合は、借入相当額を総量規制の額から差し引かなければなりませんが、前述した例で言うと夫が消費者金融から66万円借りているとすれば、総量規制までまだ100万円余裕がありますね。

その余った100万円も妻に分け与えることで、妻はすでに33万円借りていたとしてもあと100万円まで借入することが可能です。

以上の考えを専業主婦に当てはめて考えることも可能で、専業主婦に収入がなくても夫に安定継続した年収があれば夫の年収を総量規制対象として計算することができ、その額を専業主婦である妻に分け与えてやることができます。

わかりやすくまとめてみると以下のような感じですね。

①妻の年収:0円

②夫の年収:600万円

③妻と夫と共に利用できる総量規制額は200万円

他にもこんな使い方もできます。

①妻の年収:100万円

②夫の年収:500万円

③妻と夫と共に利用できる総量規制額は200万円

まるで携帯電話のパケット通信分け合えるサービスと同じです。

妻が200万円借りることもできれば妻が100万円、夫が100万円と別々に借りることも可能です。

もちろん配偶者貸付を利用するには、収入のある配偶者の同意書と婚姻を示す住民票や戸籍抄本が必要で、消費者金融によっては配偶者の収入証明書を求めるところもあるようです。

ただし残念なのは配偶者貸付を導入している消費者金融が少ないということですね。

大手消費者金融は配偶者貸付を認めていません。

配偶者貸付を行っているのは中小消費者金融です。

消費者金融の総量規制を抜け道で回避する方法

消費者金融の借金が既に年収の1/3程度あると、新たな借入はできませんよね。

それは貸金業法第13条の2にある、年収に1/3を乗じた金額を超える貸付は過剰貸付となるため貸してはいけない規定があるからです。

これを一般的に総量規制と呼んでいますね。

総量規制の考え方は貸金業法が改正された2010年6月から盛り込まれたもので、貸金業法が改正されるそれ以前は総量規制の考え方はありませんでした。

しかし多重債務者が多く発生してしまい、自己破産が増えることや借金苦による自殺が増えることが社会問題化したため、これ以上多重債務者を発生させない観点に基づいて総量規制が導入されたのです。

ところが貸金業法が改正される直前までは年収の1/3以上を借りている人は当たり前のようにいたわけで、突然今日から年収の1/3以上は借りれませんよとなっても返済困難者が続出することは容易に推測することが可能でした。

消費者金融にとって貸したお金が返ってこないのは死活問題です。

利息だけ返ってこないと言うならまだなんとかなったとしても、元金さえも返済されないのはどうしても避けたいですよね。

もちろん総量規制には返済困難者を救済する抜け道を用意してあります。

すでに多くの方がご存じの通り、借金額が年収の1/3を超えていても借金をまとめる「おまとめローン」を消費者金融でも契約可能として、返済できない困窮状態の人でもラクに返済できるようにしたのです。

ただし消費者金融のおまとめローンは返済専用ローンですから返済が終わらない限り借入することはできません。

でもここだけの話、中小消費者金融のなかにはおまとめローンでも、返済によって枠ができればおまとめローンの再契約でお金を貸してくれるところもあるようです。

総量規制は法人向けの融資でも借入れ可能か

総量規制は年収の3分の1以上の借入れを制限する法律ですが、一般的には消費者金融で融資を受けるときに適用されるイメージがあります。

消費者金融の中には法人向けの融資としてビジネスローンを扱っているところもありますが、個人向けのカードローンと同じように総量規制の対象となってしまうのでしょうか。

総量規制や元の法律である貸金業法の情報を混ぜながら、具体的に解説していきたいと思います。

総量規制は法人向け融資の対象外

そもそも総量規制は個人向けの無担保融資を規制する法律であるため、ビジネスローンのように法人を対象にした融資は対象外となります。

したがって、借入れをするときに、代表者の年収の3分の1以上借入れができないといった制限はありません。

個人事業主の場合でも申込時に事業用の契約を行えば、個人ではなく法人として扱われるため、総量規制の対象にはなりません。

また総量規制は、消費者金融や信販会社を対象とした法律「貸金業法」の一部であるため、銀行法に基づいている銀行からの借入れや、割賦販売法の対象となるクレジットカードのショッピング枠は、個人であったとしても対象外です。

貸金業法では融資は4分類される

貸金業法において、消費者金融の融資は大きく4種類に分けられています。

「個人向け貸付け」「個人向け保証」「法人向け貸付け」「法人向け保証」ですが、この中で総量規制の対象となる融資は、「個人向け貸付け」です。

個人向け貸付けと言えば、代表的なものではカードローンやフリーローン、おまとめローンがあります。

以上のことから、消費者金融のカードローンやフリーローンは総量規制の対象となります。

ただ、おまとめローンだけは違います。

おまとめローンは「顧客に一方的有利になる借換え」として、総量規制の例外とされています。

そのため、消費者金融で総量規制の対象となる融資はカードローンやフリーローンがほとんどなのです。

法人向け融資は法律で規制されていない

ビジネスローンなどの法人向け貸付けが、総量規制の対象外であることは分かりましたが、総量規制以外にビジネスローンを制限する法律は存在しないのでしょうか。

結論から先に言わせてもらうと、ビジネスローンの借入金額を抑制する法律はありません。

したがって、代表者の収入や売上げ、年商などの金額にかかわらず借入金額を設定することができます。

しかし、法律で規制されていないと言っても、自社の返済能力を考えずに借入金額を設定してしまうと、返済ができずに困る可能性が高まります。

会社の運営資金として融資を受ける場合には、個人での借入れ以上に綿密な返済計画を立てることが重要です。

決算書や経理と相談をしながら、返済計画や事業計画を立てて経営破綻をしないように気をつけましょう。

審査に通るかがポイント

借入金額の上限がないことは、会社として希望する融資金額をそのまま金融機関へ提示することができます。

非常に魅力的ではありますが、希望融資金額を高くすれば当然審査の難易度が上がり、場合によっては融資を断られてしまう可能性もあります。

そこで、審査に通るためには、金融機関に対して借入れを行っても、融資全額をしっかり返済することができることを証明する必要があります。

そのためには、会社の規模に合った融資金額を設定して、返済が可能であることを主張しなければなりません。

銀行などから融資を受けるときには、事業計画書の作成を丁寧に行い、事業内容を正確に伝えるようにしましょう。

そうすることで、審査に通る可能性が上がり、融資額も希望通りの金額になる確率が高くなります。

信用情報で借入状況を把握できる

申込書には、「他社借入金額」を記載する欄があります。

総量規制以上の金額を借りるために「実際に借入額よりも少なく申告すればよいのでは?」と考える人も少なくないのではないでしょうか?

しかし、いくら申込書で借入金を過少申告したとしても、審査の際に信用情報を調べているので、ここで虚偽申込をしたことが分かってしまいます。

信用情報にはどこからいくらの借入金があるのかを全て記載されています。

ここで、実際の借入金の金額を把握することができますので、虚偽の申告をしても全く意味はありません。

信用情報に記載されている金額と、申込書で申告した金額が大きく異なる場合には、虚偽申込をしているとか、自分の借入金すら把握していないお金にルーズな人と判断されてしまうだけで、マイナスしかありません。

このため、他社借入の金額は正直に申告するようにしてください。

総量規制に違反しても罰則はない

例え総量規制よりも多くの金額を借りてしまっても、借りた側には法律の罰則はありません。

貸金業法では、総量規制を取り決めていますが、これはお金を借りた側ではなく、お金を貸し付ける貸金業者に対して取り決めたものです。

総量規制オーバーでお金を借りても、利用者には何も法的な罰則はありません。

業者には罰則あり

貸金業法の総量規制は「3分の1を超えて借りられないのではなく、貸付してはいけない」ということですので、ローン利用者に対しては罰則はないのです。

反対に総量規制に違反した業者に対しては罰則があり、行政処分の対象となります。

業者側とすれば、総量規制オーバーで貸付をしてしまったら行政処分によって、最悪の場合、業務停止となる可能性もあります。

業者側とすれば、総量規制オーバーで融資を行い、多少の利息収入が増えたところでリスクの方が大きいため、年収の3分の1を超える融資は絶対に行わないように、注意して審査を行なっているのです。

ただし、総量規制オーバーで借りた側の人間は法律上の罰則はないですが、貸金業者から一括返済などを迫られ、それで返済できない場合には、信用情報がブラックになったり、財産の差し押さえが行われるなどの民事上のペナルティが課せられる可能性はがあるので、法律上の罰則がないからと言って、ローン利用者が総量規制オーバーの借入をしていい訳ではないということだけは理解しておくようにしてください。

総量規制を超えた場合はどうなる?

総量規制を超えてしまった場合、まず起こるのがカードローンの新規借入停止です。

これにより、実際の借入額で総量規制の上限を超えることを防ぎ、次の対策としてカードローンの限度額が減額されます。

総量規制は貸金業法という法律によって定められている規制であり、これを遵守しないことは業者にペナルティーが課せられます。

利用者としては、新たな借入ができなくなることはもちろん、便利に使っていたカードローンの限度額が下げられてしまうという事態に追い込まれてしまいますので、これまで以上に借金苦に陥ってしまうことになります。

総量規制を超えてしまうほど規制対象のローンを借りるのではなく、複数社から借りた段階でおまとめローンを検討するなど、早めの対策が必要となります。

個人事業主の事業の借入は総量規制対象外

総量規制は個人な無担保無保証で借りる場合に適用されるものです。

個人事業主が事業性資金として借りるお金は総量規制の対象ではありません。

しかしながら、個人として借りる場合は、やはり総量規制が適用されます。

総量規制は自営業者に厳しい

一般的に収入が上下する自営業者にとって総量規制は厳しい法律と言えます。

勿論、自営業者でも毎年安定した収益を確保できていたり、毎年右肩上がりに成長している場合もありますが、その逆も然りです。

勤務者であれば、良くも悪くも年収が大きく変わる可能性は低いですし、次の年の年収を予想することも容易です。

その様な点も踏まえると、自営業者にとっては総量規制は厄介なことと言えるでしょう。

しかし、その様な点を考慮して、自営業者に対して総量規制の影響を受けない例外の方法もあります。

次の「上限なく融資を受けられる方法がある」にて説明していきます。

個人事業主が例外貸付けを利用するときの注意点

個人事業主は例外貸付けを利用して、事業性資金の調達が可能です。

例外貸付けのメリットとデメリット

個人事業主の例外貸付けとして消費者金融のカードローンとビジネスローンがあります。

ふたつの違いはカードローンの目的が自由かことに対して、ビジネスローンは事業性資金となっていることです。

さらにカードローンの多くは、使用使途に事業性資金を除くことがあるため注意しましょう。

また一般的にカードローンやビジネスローンは利用限度額内であれば、繰り返し利用できますが、例外貸付けとして借入れすると、新たな借入れはできなくなります。

そして個人事業主が例外貸付けを利用するときには、書類を提出するため申込前に用意しておく必要があります。

貸金業法で50万円を超える融資希望の場合は、収入証明書することになっています。

そのため審査に時間を要することが多く、急いでいるときにはほかの方法で借入れするといいかも知れません。

例外貸付けとして利用する条件

個人事業主の申込条件

例外貸付けとして利用するには、申し込むときに条件をクリアする必要があります 。

個人向け融資ではなく、事業性の融資となることにも注意してください。

そして返済能力がとても重要となり、判断するために幾つもの書類を提出しなければなりません。

そのため開業資金目的や起業後1年未満の場合は、書類をそろえられないので利用することは難しいといえます。

申込に必要な書類

収入を保持しているのか判断するためには「確定申告書」などの収入証明書を、また「事業計画書」「収支計画書」及び「資金計画書」の提出が必要です。

審査に通過するためには、しっかりと作成し提出することです。

自営業者ならではのデメリットがある

これまで自営業者と総量規制の関係について説明してきましたが、ここからは自営業者が融資を受ける上で発生するデメリットを説明していきます。

総量規制を考える上で、自営業者ならではのデメリットも理解しておきましょう。

直近2~3期の申告内容が必要

勤務者は直近の源泉徴収票で年収を証明するのに対し、自営業者の場合は直近2~3期の確定申告書が必要となります。

自営業者の場合、売上や所得が年度によって変動することが大いにあるからです。

例えば今期は大幅な黒字であったとしても、前期や前々期が赤字で、来期も赤字が予想される状況だった場合、今期だけを見て融資を行なっては今後の返済ができなくなる可能性が出てきます。

その為にも直近2~3期の確定申告書を見て、より正確な業況を把握しなければいけません。

確定申告書は複数枚の書類がありますが、全て重要な書類である為、表面の用紙だけではなく全てを提出しましょう。

融資実行までに時間がかかる

自営業者の場合、上記で説明した通り、確定申告書から業況を読み取り将来を予想する為、融資実行までには時間がかかってしまいます。

また、融資審査の途中で、追加の資料が必要となることもよくあります。

途中で追加の資料を作成して提出するまでに時間がかかってしまうので、そのような点でも融資の実行が遅れてしまいます。

融資審査で必要となる資料は出来るだけ正確に準備し、追加で資料が必要となった場合も可能な限り早めの提出を心掛けましょう。

業況により新規融資が難しくなる

自営業者の融資は、事業の業況をよく判断した上で行われます。

その為、新規融資を何度も受けることは難しくなります。

特に、上記で説明した、総量規制を無視できる例外な借入を受けた場合、その融資を完済もしくは完済間近までならなければ、新規の融資を受けることは難しいと言えるでしょう。

総量規制の様に明確な制限の中で融資を受けるの場合と違って、その様なデメリットがあると言えます。

例外貸付けができなかったときの対処法

ビジネスローンを検討する

ビジネスローン事業性資金専門の業者ですので、個人事業主についてのノウハウを熟知しており、返済能力をしっかり測ることができます。

そのため消費者金融で借りられなかった人も、ビジネスローンで借りられることもあります。

個人事業主が個人的に借入れをするときは、事業資金性でないときは銀行のカードローンも利用できます。

さらには開業予定や起業して1年未満の人は、日本政策金融公庫を検討することがおすすめです。

中小企業や個人事業主の融資を積極的に行っているので、まずは実績作りとしても日本政策金融公庫を利用するといいでしょう。

総量規制の効果

2000年代前半というのはまさに消費者金融の黄金期でした。

テレビをつければ消費者金融のCMばかりで大手消費者金融のCMに登場したチワワがブームになるという現象まで起きていました。

しかし、その一方、消費者金融からの多重債務に苦しむ人も多数存在し、総量規制導入によって多重債務者の救済に大きな効果があったことは間違いありません。

多重債務者の減少

金融庁のデータによると、総量規制導入前年の2009年の3件以上の借金がある人は374万人、5件以上借金ある人は84万人でした。

しかし、2016年には3件以上の多重債務者は116万人、5件以上の多重債務者は9万人と、多重債務者はたったの7年間で大幅に減少しています。

総量規制の導入によって、年収を大きく上回る借入を行うことが難しくなり、複数社から借金をしている人は確実に現象しています。

消費者金融の融資量の減少

また、消費者金融などの貸金業者の融資量も大幅に減少しています。

2015年の融資残高は4兆4438億円と2006年からの10年間で4分の1まで激減しています。

貸金業者の数は2015年で1926社と2006年の10分の1まで減少しています。

小さな消費者金融の中には暴力団に近いような業者も存在しましたが、そのような小さな業者は存続できなくなりました。

また、大手消費者金融の多くも銀行傘下となり、アコムは三菱UFJ銀行傘下(三菱UFJフィナンシャル・グループ)、プロミスは三井住友銀行傘下(SMBCグループ)になり、消費者金融は単独で生き残ることが難しくなりました。

グレーゾーン金利の廃止

貸金業法改正によって、グレーゾーン金利が廃止になりました。

グレーソーン金利とは、利息制限法上の上限金利から出資法上の上限金利の間の金利です。

罰則があるのは出資法上の金利であったため、消費者金融はグレーゾーン金利で融資を行なっていました。

しかし、出資法上の上限金利は撤廃され、法定上限金利は利息制限法上の金利に統一されました。

なお、グレーゾーン金利によって支払っていた利息は過払金とされ、完済後10年は取り戻すことができます。

総量規制の問題点

多重債務者と、小規模な貸金業社の排除という点で大きく寄与した総量規制ですが、今は別の問題も指摘されています。

主な問題点として以下の4つをあげることができます。

闇金に走る人が多くなる

消費者金融から多重債務を借りている人の多くが借金を借金で返済するという自転車操業に陥っているため、総量規制が導入されると返済ができなくなります。

このため、闇金からお金を借りる人が多くなるということが懸念されています。

銀行カードローンの拡大

2015年末に銀行カードローンの融資量は4兆6613億円になり、消費者金融の融資量を逆転しました。

銀行は低金利に加えて、資金需要が低迷しているため、収益源としてカードローン融資を拡大しました。

これによって、せっかく総量規制導入によってカードローン債務者が減少したにもかかわらず、消費者金融の資金ニーズを銀行が融資するという本末転倒とも言える現象が起きてしまいました。

また、銀行カードローンには総量規制が適用されないため、消費者金融から借りる以上の金額を融資しているという実態があり、ひどい場合には年収を超えるような貸付を行っていたという実態もあります。

消費者金融の迂回融資

銀行カードローンには必ず保証会社がついています。

銀行カードローンの保証を行なっているのは大手消費者金融かカード会社などの貸金業社です。

また、保証を行うと銀行カードローンの利息の3割から半分程度は保証会社の収入となります。

実質的に銀行カードローンの審査を行っているのは保証会社ですので、貸金業者は銀行カードローンを隠れ蓑にして迂回融資を行っているという批判が強くなります。

個人事業主は法律の抜け穴

個人事業主は総量規制の対象ではありません。

カードローン審査の際は確定申告さえ行っていれば個人事業主とみなし、収入に見合わない過大な融資を行ってしまう事例が少なくありません。

個人名義のローンでも、個人事業主でありさえすれば借りることができてしまうため、この点は総量規制の抜け穴と言えるでしょう。

銀行カードローンへの影響

総量規制導入によって、銀行カードローンの融資量は拡大しました。

銀行カードローンの過剰融資が社会問題化し、銀行への社会的な批判が強くなったことを受け、現在銀行はカードローン融資を厳格化している傾向にあります。

日弁連の意見書

上記のような総量規制によって生じた銀行カードローンの過剰融資という問題を受けて日弁連は金融庁や全国銀行協会に対して意見書を提出します。

主な内容は貸金業者が保証を行う、銀行カードローンに対しても総量規制を導入すべきという内容です。

この意見書が出たあたりから、銀行カードローンの過剰融資についてマスコミも批判を行い、全国銀行協会や金融庁が銀行に対して「収入に見合った適正な融資を行うよう」要請や監視を強化することになります。

融資量自主規制へ

銀行のカードローン融資への批判や監督が強まったことから、各社はカードローン融資の規制を強化しています。

みずほ銀行は年収の3分の1までしか融資を行わないと発表し、その動きに追随する銀行も増えています。

また、2016年までは300万円以内は収入証明書不要としていた銀行も多くありましたが、2017年くらいから50万円超からは収入証明書の提出を求める銀行が非常に多くなっています。

審査も厳しくなる

銀行カードローンの審査の基準も非常に厳しくなっており、これまでは、他債務が2本程度の人に対しても融資を行っていましたが、現在は他債務が1本あるだけでも審査に通らないことも珍しくありません。

銀行カードローンは消費者金融の代わりという立ち位置から、収入が高く属性が良い人向けのローンへと代わりつつあります。

資金調達手段の減少

お金を借りたい消費者にとっては銀行カードローンの審査が厳しくなったことによって銀行からお金を借りにくくなっています。

そのため、銀行のカードローンが消費者金融カードローンに変化したという例もあり、今後も銀行から消費者金融へという流れは加速していくでしょう。

今後の方向性

今後も銀行のカードローンの融資の審査は厳しくなっていく傾向にあります。

金融庁は銀行カードローンの過剰融資を現在も監督しています。

しかし、融資先が乏しい地方銀行にとってカードローンは貴重な収益源であることは間違いありませんので、銀行のカードローンは体力のあるメガバンクなどは縮小傾向で傘下の消費者金融の融資が拡大し、収益的に苦しい地方銀行はある程度カードローンの融資を維持していくでしょう。

このため、地方銀行のカードローンの審査の方が通過しやすいと言えるでしょう。

まとめ

総量規制を計算する際に、特に重要なのが年収と規制対象借入の総額です。

この2つがわかると、自分がどれだけ借りられるのかを計算することができ、今後の借入計画に活かすことができます。

基本的には、計算して出た金額以上は借りることができませんが、総量規制には「除外」や「例外」があり、さらには銀行ローンのように総量規制の影響を受けない借入もあります。

そのため、方法によっては「年収の3分の1」を超える借入も可能です。

しかし、お金を借りた場合には、必ず利息を付けて返済しなくてはならず、借入額が多くなるほど返済額も多くなっていきます。

場合によっては、総量規制以上にお金が必要になることもあるかとは思いますが、無理な借入をすると最終的には自己破産などの債務整理しか道がなくなってしまいます。

そうならないためにも、お金が必要になった場合は、きちんと計画を立てて、少しづつでも確実に返済していけるようにしましょう。

タグ:お金の知識

※₁お申込み時間や審査状況によりご希望にそえない場合があります。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。