「おまとめローンさえ通ればすべてをリセットできる」

もしあなたがそう思っているなら、今すぐその考えを止めてください。

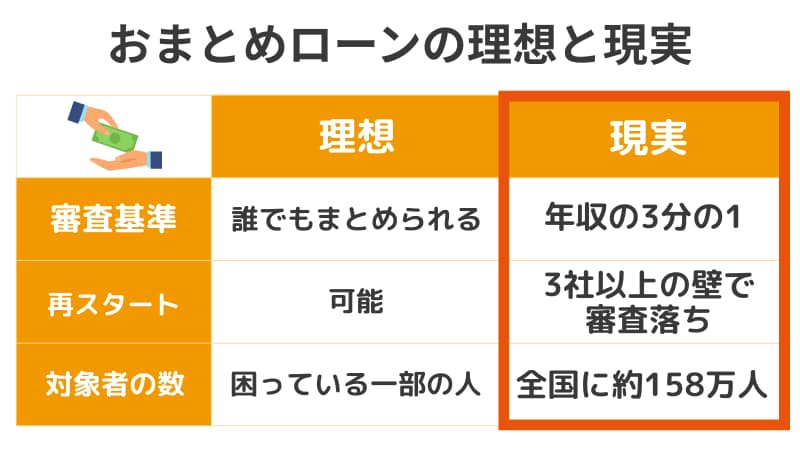

日本信用情報機構(JICC)の最新統計によれば、3件以上の借入を抱える人は全国に約158万人存在します。しかし、現在の銀行カードローン審査では、貸金業法の総量規制に準じた「年収の3分の1」を上限とする自主規制が徹底されています。

つまり、3社以上の壁にぶつかっている人が「おまとめ」に成功する確率は、世間の甘い広告とは裏腹に、極めて低いのが現実です。

本記事は、メリットを並べるだけのカタログではありません。

督促や資金繰りに絶望している方が「今日からどう生き延びるか」を判断するための1次情報データベースとして作成しました。

目次

なぜ「おまとめローンはやめとけ」と忠告されるのか?

「今は苦しいから、節約してコツコツ返しましょう」なんて綺麗事は言いません。

そんなことは百も承知で、それでも回らなくなったから「おまとめ」を探しているはずです。

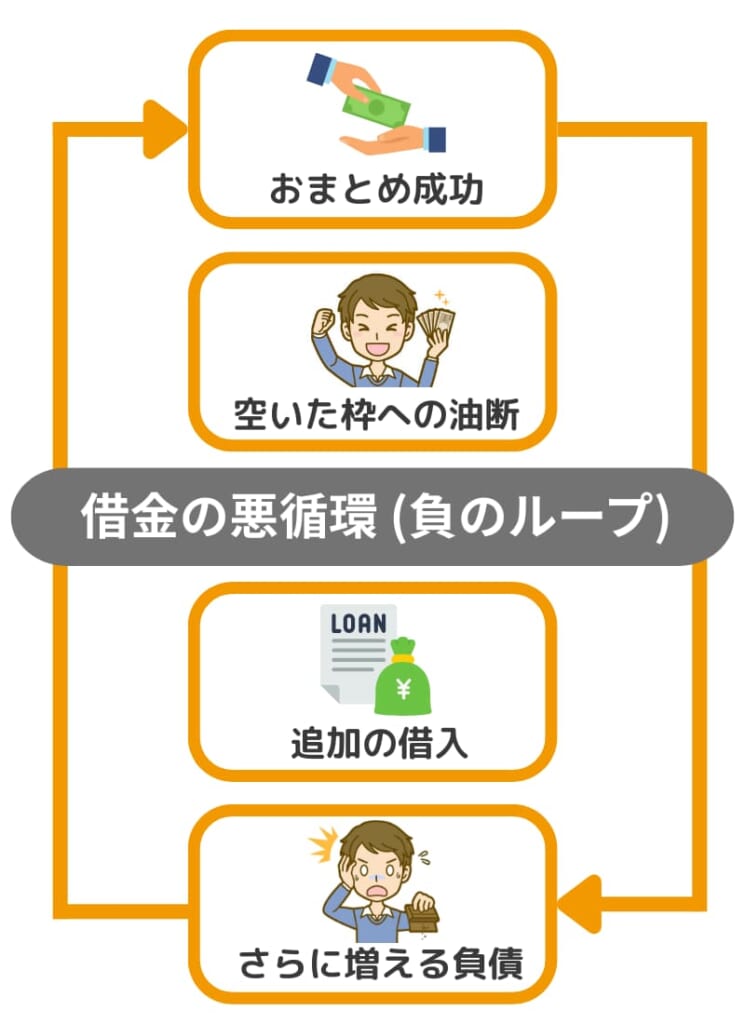

しかし、おまとめに成功した瞬間に「借金が減った」と脳がバグり、空いた枠でまた借りてしまう。

これが多重債務が加速し、取り返しがつかなくなる最大の原因です。

月々の返済額は減るが、返済総額と期間が地獄化する

おまとめローンの甘い罠は「月々の返済額の軽減」にあります。

例えば月5万円の返済を3万円に減らせば、一見生活は楽になります。

しかし、その分だけ完済までの期間は数年単位で延び、最終的な利息総額がおまとめ前より数十万円単位で膨れ上がるケースは珍しくありません1。

今を凌ぐための判断が、将来の自分からさらに金を奪い、終わりのない返済期間という地獄を招くことになります。

枠が空いたことで「借金が減った」と錯覚、追加借入に走るリスク

これが最も恐ろしい「脳のバグ」です。おまとめによって既存のカードローンの残高が0円になると、人は「借金が完済された」と強烈に錯覚します。

その結果、おまとめローンを返済している最中であるにもかかわらず、空いた枠で「少しくらいなら」と再び借り入れを始めてしまうのです。

借金が一つにまとまったのではなく、「新しい大きな借金+復活した枠への依存」という二重苦に陥るのが、多重債務者の典型的な失敗パターンです。

おまとめ専用ローンは解約証明書の提出が必要、逃げ道がなくなる

銀行のおまとめローンの多くは、契約の条件として「他社の解約証明書の提出」を義務付けています。

これは再借入を防ぐための措置ですが、裏を返せば、生活費が足りなくなった際の最後の砦をすべて失うことを意味します。

十分な蓄えがないままにおまとめを強行し、冠婚葬祭などの急な出費に対応できなくなった結果、おまとめローン以上の高金利な闇金や先払い買取などの危険な手段へ手を出さざるを得なくなった人は大勢います。

▼ SNS・掲示板の生の声

「おまとめして月5万浮いた!と思って、その5万を競馬に突っ込んで元通り。俺は何をやってるんだ……」

「某銀行のおまとめ、他社の完済証明出せって言われて、いざという時の予備がなくなって詰んだ」

おまとめローンの審査にどこも通らない人の決定的な共通点

審査に落ちるのには、残酷なほど明確なロジックがあります。

運が悪かったわけでも審査が特段厳しいだけでもありません。

特に「保証会社の重複」という落とし穴は、多くの人が無自覚にハマり、不合格が確定している試験に挑み続けているような状態です。

総量規制(年収の1/3)ではなく、銀行の自主規制の壁に当たっている

銀行カードローンは法律上の総量規制の対象外ですが、現在は全国銀行協会による自主規制が徹底されています。

多くの銀行が貸金業法に準じた「年収の3分の1から2分の1」を融資の上限として運用しており、JICCの統計で「3件以上の借入」を持つ約158万人の層に入っている時点で、銀行側からは「過剰貸付」のレッドカードを突きつけられている可能性が極めて高いです2。

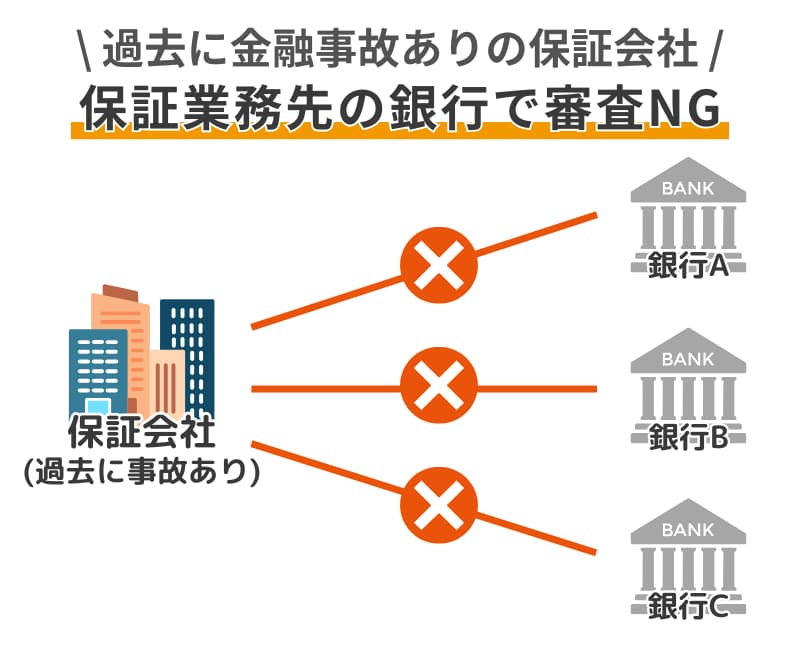

【要注意】保証会社の重複。過去に飛ばした会社が審査すれば100%通らない

おまとめ審査で最も致命的なのが、この「保証会社の重複」です。

銀行カードローンの審査を実際に行っているのは、その裏側にいる「保証会社(大手消費者金融など)」です。

例えば、過去にA社で延滞や踏み倒しをした経験がある人が、A社が保証業務を担当しているB銀行のおまとめローンに申し込んでも、審査に通る確率は0%です。

CICやJICCなど、信用情報がクリーンに見えても、保証会社の社内データには「過去の事故」が永遠に残っているからです3。

短期間の申し込みブラックが本来通るはずの審査を落としている

「どこも通らない」と焦って、1週間のうちに5社、10社と申し込みを重ねていませんか?

短期間に多数の申し込みを行うと、信用情報には「この人は資金繰りに相当窮している」という履歴だけが積み上がり、機械的に審査落ちする「申し込みブラック」状態になります。

JICCのデータに残る借入件数に加え、この申し込み履歴が積み重なれば、本来なら通るはずだった中小の審査すら自ら潰していることになります。

▼ SNS・掲示板の生の声

「CIC真っ黒じゃなくても、昔大手カードローン飛ばしたから、その保証会社がやってる銀行おまとめは全滅だった。裏側まで見ないとマジで時間の無駄。」

「1週間で5社申し込んだら、最後の方は名前書いただけで瞬殺レベル。完全にブラックリスト入りして、もうどこも相手にしてくれない。」

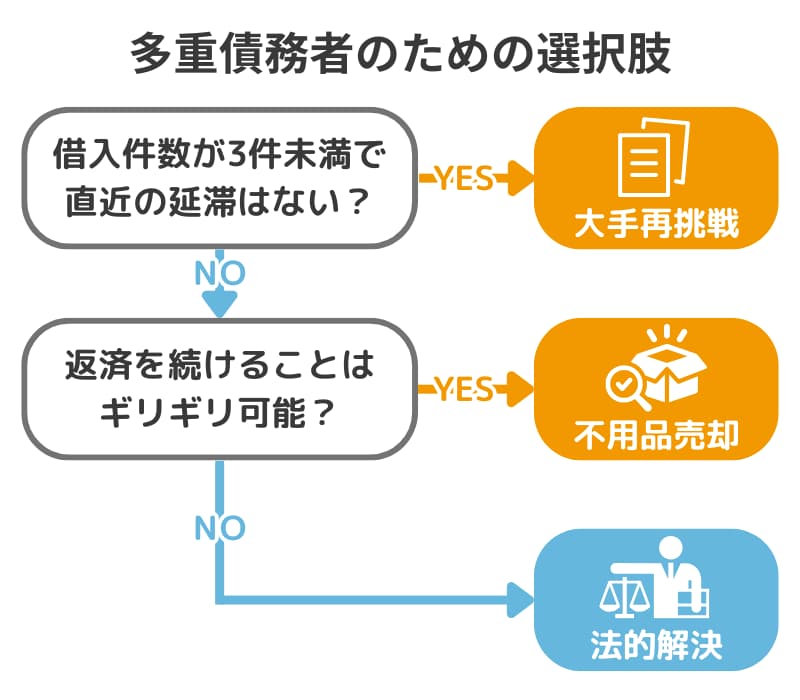

おまとめローンに通らない人が「やり直す」ための選択肢

ここが運命の分岐点です。

今のあなたの属性で、まだ「大手でやり直せる」余地があるのか。

それとも一刻も早い「法的解決」が必要なのか。

感情を一度横に置き、データに基づいて冷静に判断してください。

保証会社をズラして、大手で最後の一回だけやり直す

「どこも通らない」と絶望している人でも、実は「保証会社の重複」という初歩的なミスで自爆しているケースが少なくありません。

審査の裏側で動いている保証会社を分析し、まだ一度も審査を受けていない「別系統」の大手を選び直すことで、最後の一枠を確保できる可能性があります。

これが、今のあなたが借入ルートで取れる唯一かつ最後の賢い再挑戦です。

不用品売却や給料前払いで、負債を増やさず「呼吸を整える」

おまとめローンの審査結果を待つ間も、返済日は刻一刻と迫ります。

しかし、ここで新たな借入先を探すのは逆効果です。

まずは不用品販売や給料前払い制度を活用し、「負債を増やさない現金」を手元に作ってください。

目先の数万円を作ることで、督促の恐怖から一時的に解放され、冷静な判断を取り戻すための呼吸ができるようになります4。

詳しくは「借金以外でお金を作る方法!審査落ちでも今日中に工面するガイド」にまとめています。

どこも通らないなら法的解決で督促を止める

もし、どのステップを試しても状況が好転しないのであれば、それは「おまとめ」という手段の限界点です。

借金のループを根本から断ち切るには、弁護士や司法書士を通じた法的な解決ルートしかありません。

手続きを開始した瞬間に業者からの督促は止まり、あなたは生活を立て直すためのスタートラインに立つことができます。

どこも通らない現実は、あなたへの最終宣告ではなく、「解決への合図」だと捉えてください5。

「おまとめ」に固執して、審査に落ちるたびにスマホを握りしめて時間を浪費するのが一番危ないです。

どこも通らないなら、その執着を今すぐ捨ててください。

まずはフリマアプリで売れるものを探し、今日中に専門家への相談予約を入れる。その一歩が、あなたの生活を劇的に変えます。

法的解決について、「【借金】どこからも借りられない人の最終手段!口コミ・体験談も紹介」に情報をまとめています。

おまとめローンに関するよくある質問 (FAQ)

- Q年収が高くてもおまとめローンに審査落ちしました。なぜですか?

- A

年収以上に「借入件数」と「直近の支払い状況」が重く見られます。

銀行や大手業者の審査では、年収の高さよりも「多重債務の状態(借入件数)」が重視されます。

JICCの統計では、3件以上の借入がある層は約158万人にのぼり、この件数に達した時点で「返済能力に疑問あり」と判断され、銀行の自主規制ラインに抵触する可能性が極めて高くなります。

- Qおまとめローンを使わずに借金を減らす方法はありますか?

- A

まずは「負債を増やさない現金化」で呼吸を整えてください。

「節約」で月数千円を削るよりも、不用品売却や公的な貸付制度を活用して、今すぐ手元に数万円の現金を確保することが先決です。

負債を増やさずに目先の支払いをクリアすることで、冷静な判断力を取り戻すことができます。

- Q隠している他社借入は正直に言わなくてもバレませんか?

- A

100%バレます。信用情報機関のデータは嘘をつけません。

審査の際、業者は必ずCICやJICCといった信用情報機関のデータを照会します。

そこにはあなたのすべての契約状況や支払い履歴が記録されており、1円単位まで筒抜けです。

申告内容と事実に相違があれば「不誠実な申込者」とみなされ、その瞬間に否決が確定します。

- Q銀行がダメなら、街金(中小消費者金融)のおまとめ・借換なら通りますか?

- A

独自の基準で通る可能性はありますが、大手にはない泥臭い対応を覚悟してください。

中小業者の中には、機械的な審査ではなく対面でのヒアリングを重視する会社もあります。

しかし、その分「対面での説教」を受けたり、厳しい条件を提示されたりすることもあります。

大手のようなスマートな対応は期待せず、実写写真や口コミ評判で事前にその業者のリアルな実態を把握しておくことが不可欠です。

- Qおまとめローンを申し込むと会社や家族に電話がいきますか?

- A

在籍確認は個人名で行われますが、郵便物から家族にバレるリスクが非常に高いです。

原則として銀行や業者が社名を名乗って電話することはありません。

しかし、契約後に自宅へ届く書類の「差出人名」や、督促状などの郵便物から家族に発覚するケースが後を絶ちません。

掲示板でも「郵便物で詰んだ」という声は多発しており、リスクを最小限にするための具体的なチェックリストの確認を推奨します 。

- Qおまとめの審査待ちの間、次の返済ができません。

- A

その状態は、すでにおまとめで解決できる段階を超えています。

審査の結果を待つ間に督促が来てしまうような切迫した状況であれば、新しい借金を探すのはもう限界です。

一刻も早く専門家に相談し、法的な手続きによって物理的に督促を止めることを優先してください。

それがあなたの生活を立て直すための最も確実なルートです。

出典・参考文献など

- 金融庁 – 多重債務者対策(借金の問題を解決したい方へ) ↩︎

- 一般社団法人全国銀行協会 – 銀行カードローンに関する 全銀協の取組みについて

日本信用情報機構(JICC) – 信用情報に関する統計 ↩︎ - 指定信用情報機関のCIC – 信用情報とは ↩︎

- 厚生労働省 – 生活福祉資金貸付制度 ↩︎

- 法テラス – 借金に関するよくある相談 ↩︎