伝えておかなければならないことがあります。それは、「焦って次の1社に申し込むことこそが、あなたの信用を自ら破壊する最も危険な行為である」ということです。

なぜ銀行を変えても結果が同じなのか?

なぜ滞納もしていないのに「お見送り」が続くのか?

その答えは、あなたの属性(年収や勤務先)だけではなく、金融機関の裏側で審査を司る「保証会社の重複」という構造上の罠にあります。

本記事では、単なるおすすめランキングではなく、「どの会社に落ちたら、次はどこを狙うべきか」を論理的に導き出す【保証会社相関図】を公開します。

● 申し込みブラックを回避し、通過確率を最大化させる戦略

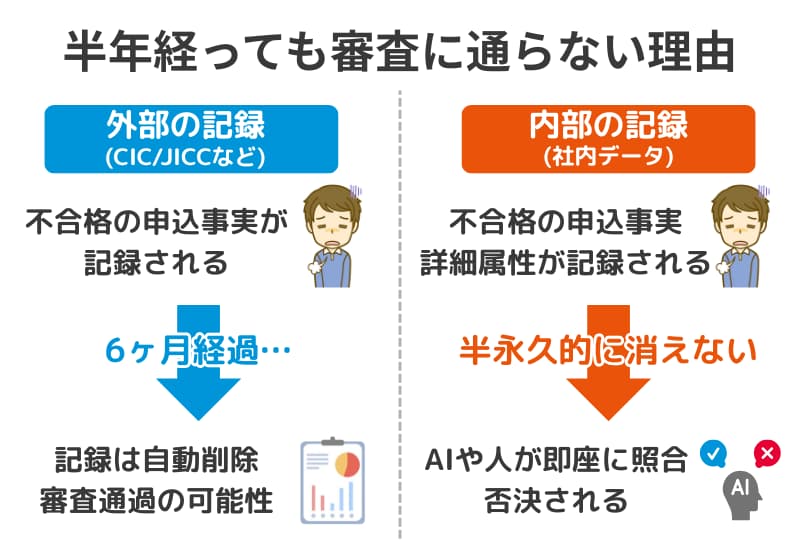

● 信用情報の「180日の壁」と、一生消えない「社内データ」の真実

● どこからも借りられない状況を打破する、借金以外の解決策

ネット上の甘い言葉や、知恵袋の不確かな情報に振り回されるのは今日で終わりにしましょう。この戦略を知ることで、あなたは最短ルートで現状を打開する次の一手を手にすることができます。

目次

カードローン審査落ち後の「再申し込み」を今すぐ止めるべき理由

「1社落ちた。なら、2社目に行こう」

その一歩が、実は底なし沼への入り口かもしれません。なぜ次を急いではいけないのか。

日本貸金業協会の調査1を見ても、複数社への同時申し込みが審査に悪影響を及ぼす事実は明白です。

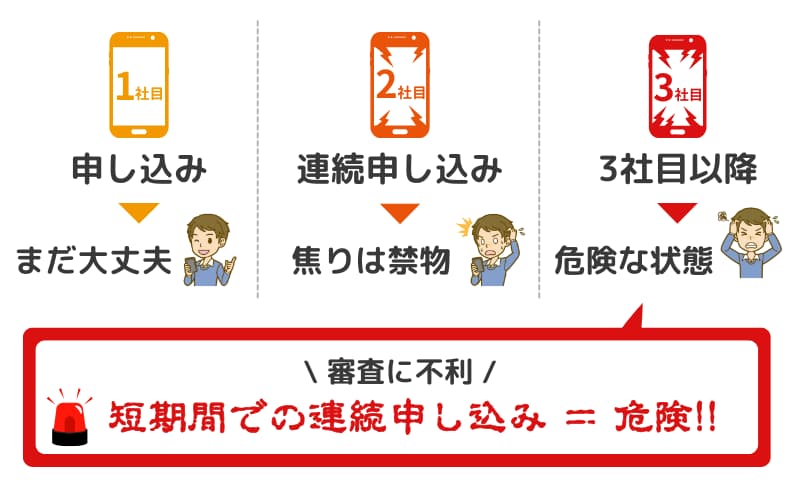

申し込みブラックの正体|短期間の連打がAI審査で即座に弾かれる仕組み

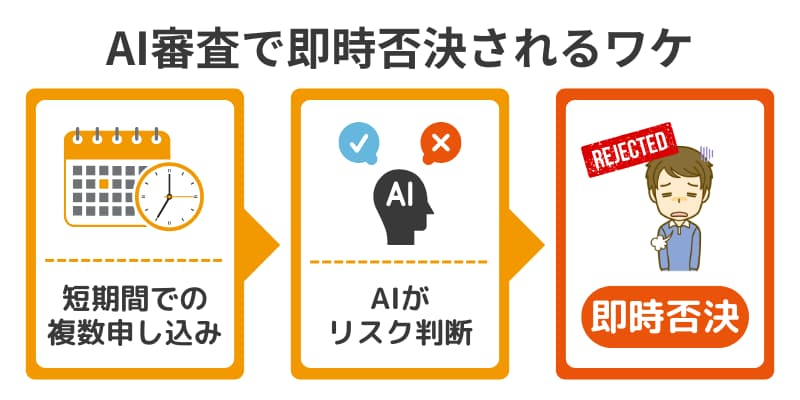

現在のカードローン審査は、人間の担当者が書類をじっくり見る前に、高性能なAIによるスコアリング審査で瞬時にふるい分けられます。

このAIが警戒するのが、短期間に複数の申し込み履歴が重なる「申し込みブラック」の状態です。信用情報機関にアクセスしたAIは、あなたの履歴を見てこう判断します。

「この人は、なりふり構わず現金をかき集めている。返済能力に重大な欠陥があるのではないか?」

こうなると、年収や勤務先といったあなたの本来の属性がいくら良くても、審査の土俵にすら乗せてもらえません。入り口で機械的に「お見送り」のハンコを押されるだけです。

審査の甘い会社を探すほど、あなたの信用は傷ついていく

「どこか審査が甘いところがあるはず」

そう信じてネットの海を漂うのは、非常に危険です。

断言しますが、「誰でも通る」「審査激甘」を謳う正規の金融機関は、この世に1社も存在しません。

貸金業法という厳格な法律の下、すべての会社はあなたの返済能力を調査する義務を負っています。甘い言葉で誘う広告は、法を無視した闇金や、あなたの個人情報を売買する悪質業者の入り口でしかありません。

甘い場所を探して申し込みを繰り返すたびに、あなたの信用情報には”否決の履歴”だけが積み重なります。

それは、あなたの将来の信用(住宅ローンやクレジットカード、スマホの分割払い)を、自ら削り取っているのと同じことです。

数打ちゃ当たるで全滅。1日で4社申し込んだ30代男性の失敗談

【体験談:パニックが招いた最悪の1日】

年齢:34歳 / 年収:380万円 / 状況:他社借入2件(80万円)

「最初の大手カードローン1社で落ちた時、頭が真っ白になりました。今日中に10万円用意しないと家賃が払えない。焦って、その日のうちに2社目、3社目、4社目にスマホから一気に申し込みました。

驚いたのは、2社目からは審査結果が届くのが異常に早かったこと。3社目に至っては、申し込み完了画面を閉じた3分後には『ご希望に添いかねます』のメール。まるで私のことを見てもいないような拒絶感でした。

結局、その日だけで4連敗。後から知ったのは、これが『申し込みブラック』だということ。その後はスマホの分割購入ができない時期が続きました……。」

これは典型的なパニックによる自爆例です。3社目以降の審査が異常に早いのは、AIが信用情報の申し込み履歴だけを見て、属性を見る前に即時否決を出している証拠です。

解説しますが、件数が増えるほど、審査通過の確率は加速度的にゼロへ収束していきます。

審査落ちの理由と信用情報の履歴「180日の壁」を正しく知る

カードローンの審査に落ちたという事実は、あなたの信用にどのような足跡を残すのでしょうか。

それを理解するためには、まずJICCやCICといった信用情報機関に刻まれるデータの正体を知る必要があります。

信用情報機関(CIC/JICC)に刻まれる「成約なき申し込み履歴」の恐怖

審査に落ちた際、信用情報には”審査落ち”という直接的な言葉は記録されません。代わりに記録されるのは、”申し込みをした事実のみ”です。

一見、問題ないように思えますが、審査担当者(あるいはAI)の目にはこう映ります。

「申し込みの履歴があるのに、契約した形跡(成約情報)がない。つまり、他社が審査した結果、貸せないと判断した人物だ」

これが「成約なき申し込み履歴」の正体です。この空白の履歴が並んでいる限り、どんなに丁寧に書類を揃えても、次の審査担当者は「何か重大なリスクがあるはずだ」と身構えてしまうのです。

審査落ちの履歴が消えるまでのカウントダウンと、その間の過ごし方

JICCの規定2によれば、申し込み情報の登録期間は「照会日から6か月以内」と定められています。つまり、最後に申し込んだ日から約180日間、あなたの履歴には空白の足跡が残り続けます。

この期間は、いわば信用情報の喪明けを待つカウントダウンです。

ここで重要なのは、ただ待つだけでは不十分だということ。

半年後の通過率を1%でも上げるためには、以下の過ごし方が求められます。

● 他社借入を1円でも減らす:総量規制(年収の1/3)の枠を少しでも空ける。

● 新たなローン・分割払いを避ける:クレジットカードの作成やスマホの機種変更も申し込み履歴として残るため、極力控える。

● 現在の支払いを絶対に遅延させない:“返済のクリーンさ”こそが、半年後の最大の武器になります。

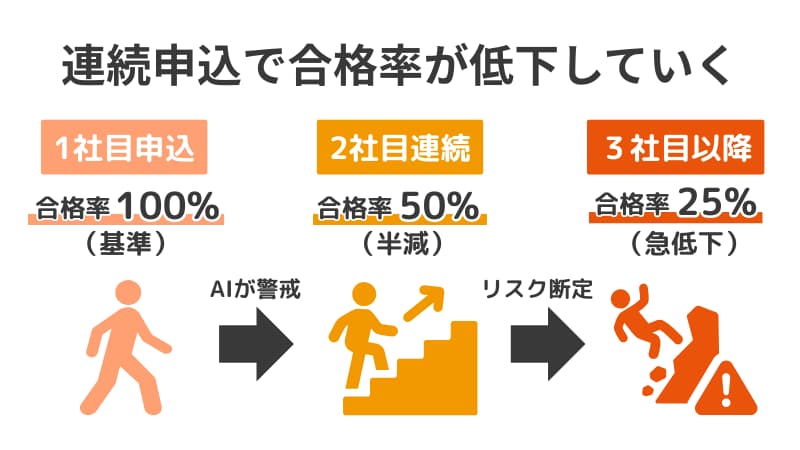

短期間に3社申し込むと通過率はどう変わる?

「数打ちゃ当たる」という考えは、カードローン審査においては自ら合格率を削り取る行為でしかありません。

短期間に連続して申し込むと、AI審査はあなたのことを「経済的に相当追い詰められているリスクの高い人物」と判定します。

その結果、申し込むたびに合格のハードルは恐ろしい勢いで跳ね上がっていくのです。

もしあなたの本来の合格率を100とした場合、連続申し込みによる合格率の変化をシミュレーションすると以下のようになります。

1社目:100%(あなたの本来の実力)

2社目:50%(AIが「お金に困っている?」と警戒し、半分に低下)

3社目:25%(AIが「この人は危ない」と断定し、さらに半分へ)

このように、件数が増えるごとに合格率は「半分、また半分」と加速度的に消えていきます。

あなたが「次こそは…」とスマホを操作している間に、審査の土俵にすら乗れない申し込みブラックの崖から転落しています。

半年待っても無駄だった?一度落ちた会社に再挑戦した人の失敗談

【体験談:181日目の絶望】

年齢:41歳 / 年収:450万円 / 状況:以前、某大手消費者金融で否決

「ネットで『審査落ちは半年経てば消える』と読み、カレンダーに印をつけてきっちり181日待ちました。その間、他社への申し込みも一切せず、スマホの分割払いすら我慢したんです。

満を持して、半年前と同じA社に再申し込みしました。今回は絶対に大丈夫だ。そう確信して送信ボタンを押しましたが……。

届いた否決メールは、送信からわずか5分後。半年前よりも審査が早くなっていて、まるで『お前は最初からお断りだ』と言われているようでした。属性も年収も変わっていないのに、なぜ……? 180日間の我慢がすべて無駄になった瞬間でした。」

「半年待てば消える」というのは、あくまで外部の信用情報機関の話です。申し込んだ金融機関の”社内データ”は消えません。

過去に審査した際の否決理由は、社内で半永久的に保存されています。

属性に劇的な変化(年収の大幅アップや借入の完済など)がない限り、同じ会社の扉を叩くのは、鉄壁の扉を素手で殴り続けるようなもの。時間の無駄と言わざるを得ません。

カードローン審査に落ちた次の「2社目」は保証会社から選ぶ

「大手銀行に落ちたから、次はコンビニ系の銀行にしよう」

「地方銀行がダメだったから、ネット銀行ならいけるかも」

残念ながら、その選び方では2連敗する可能性が極めて高いです。

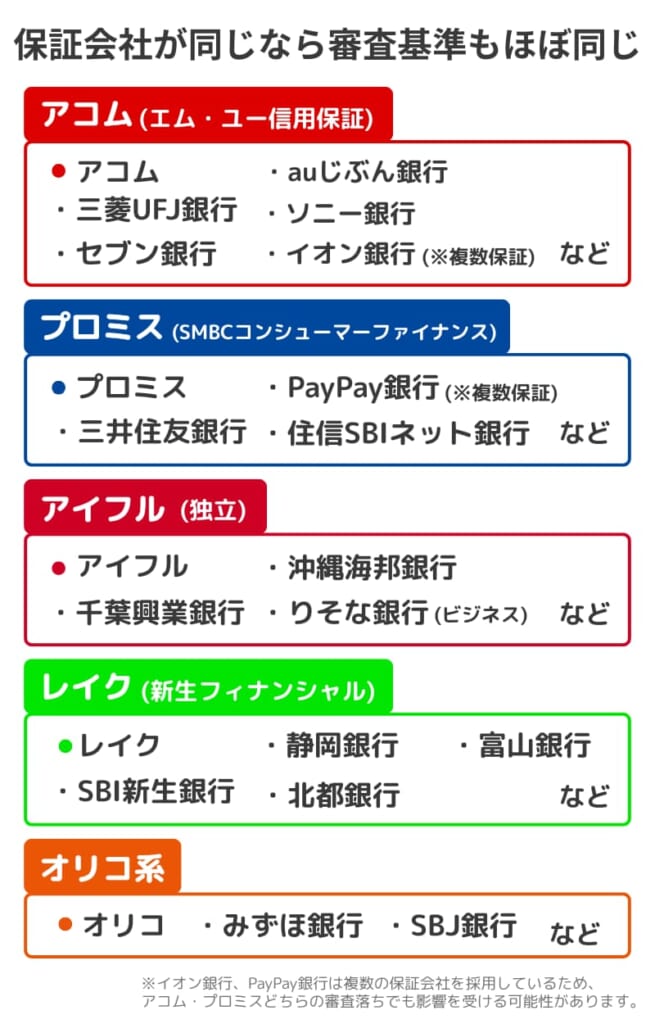

なぜなら、カードローン審査には、表の名前(銀行名)とは別に、裏で実務を仕切る保証会社が存在するからです。

全国銀行協会3も指摘するように、銀行カードローンは保証会社による審査がセットになっています。

銀行と消費者金融の裏の繋がり|同じ保証会社なら結果はほぼ同じ

銀行は個人の信用を評価するノウハウが乏しいため、審査の実務を消費者金融に委託しているケースがほとんどです。これが保証会社の仕組みです。

あなたが銀行カードローンに申し込んだとき、実際にあなたの返済能力をジャッジしているのは、その銀行と提携している消費者金融です。

問題点:もしあなたがX社が保証する銀行Aで審査落ちした場合、同じX社が保証する銀行Bに申し込んでも、審査結果はほぼ100%同じになります。

真実:あなたは違う銀行に申し込んでいるつもりでも、裏側では全く同じ審査官の前に並び直しているだけです。

主要カードローンと保証会社の相関図

次の1社を選ぶ際、絶対に避けるべきなのは「前回と同じ系統」です。

以下の相関図を確認し、あなたが落ちた会社がどの系統に属しているかを見極めてください。

| 系統 (保証会社) | 属している主なブランド | 避けるべき同じ審査の銀行 |

|---|---|---|

| アコム (エム・ユー信用保証) | アコム | 三菱UFJ銀行、セブン銀行、auじぶん銀行、ソニー銀行、イオン銀行※、PayPay銀行※ など |

| プロミス (SMBCコンシューマーファイナンス) | プロミス | 三井住友銀行、PayPay銀行※、住信SBIネット銀行、ゆうちょ銀行 など |

| レイク (新生フィナンシャル) | レイク | SBI新生銀行、静岡銀行、北都銀行、富山銀行 など |

| アイフル (独立) | アイフル | 千葉興業銀行、沖縄海邦銀行、りそな銀行(ビジネス) など |

| オリコ (信販) | オリコ | みずほ銀行、SBJ銀行、地方銀行の多く など |

1社目がアコムなら、次はプロミスかアイフルを狙うべき論理的根拠

1社目で否決された際、最も効率的な戦略は「審査の切り口(AIのアルゴリズム)」を完全に変えることです。

例えば、アコム系で落ちたのであれば、その理由はアコムの審査基準に抵触したからです。

しかし、プロミスやアイフルは、アコムとは全く異なる独自の審査モデルを持っています。

アコムで重視される項目:借入件数や居住形態 など

アイフルで重視される項目:現在の収入の安定性や返済意欲 など

このように見ているポイントが違う会社を選ぶことで、あなたの属性が「アコムではNGだったが、アイフルではOK」という逆転現象が起こり得るのです。

戦略勝ちの成功例|「保証会社」をずらして2社目で10万円を確保した事例

【体験談:仕組みを知って手にした逆転合格】

年齢:29歳 / 年収:320万円 / 状況:大手銀行カードローンで否決

「メインバンクの大手銀行に落ちた時は絶望しました。次は審査が早そうなセブン銀行にしようと思ったのですが、申し込む直前に保証会社の存在を知り、どちらも『保証会社がアコム』であることを知ったんです。

もしそのまま申し込んでいたら、またアコムに審査されて即落ちしていたと思います。

銀行ならではの金利は諦めて、戦略を変え、独自の審査を行っているアイフルにターゲットを絞りました。

やはり銀行カードローンより金利は少し高いですが、背に腹は代えられません。結果、わずか1時間で『10万円可決』の通知。闇雲に申し込まず、審査の裏側を理解したことが、この10万円に繋がったと思います。」

これこそが本記事で推奨する「次の一手」です。

審査機関を知り、土俵を変えることで、通過の可能性を最大化できます。

1社目の否決はあなたの全否定ではなく、単にそのグループとの相性が悪かっただけかもしれません。

まだ審査を受けていない系列を選び、まずは以下公式より借入診断を試してみましょう。

即日OK!あなたにおすすめのカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

プロミス | 2.5%~18.0% 最短3分※₂ | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能か事前診断でチェック! |

SMBC モビット | 3.0%~18.0% 最短15分※₃ | ・審査が不安な人にも人気 ・WEB完結なら電話連絡、郵送物、原則なし※₄ ・事前審査結果 最短10秒 |

アイフル | 3.0%~18.0% 最短18分※ | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 ・原則自宅/勤務先への連絡なし※₁ |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃申込曜日、時間帯によっては翌日以降の取扱

※₄収入証明を提出していただく場合があります。

消費者金融で審査落ちまくりの人が、ヤミ金以外で現金を工面する方法

どこに申し込んでもお見送りメールが届く。

その状況で次に探すべきは、新たな貸金業者ではありません。

国や自治体が用意しているセーフティネット、あるいは負債を増やさない現金工面術です。

負債を増やさず、公的貸付や不用品売却で凌ぐ

借金を借金で返すループから抜け出す第一歩は、金利が発生する民間融資から離れることです。

公的制度の活用(緊急小口資金など)

厚生労働省が所管する「生活福祉資金貸付制度4」は、失業や休業などで生活が困窮した際に利用できる制度です。無利子または極めて低い金利で借りられる可能性があり、民間審査に落ちた人でも自治体の相談窓口(社会福祉協議会)を通じて道が開ける場合があります。

不用品の即金化

メルカリなどのフリマアプリでの売却はもちろん、即金性が必要なら質屋の活用も検討してください。質屋は品物を担保にするため、あなたの信用情報(ブラックかどうか)は一切関係ありません。

家計のダウンサイジング

今すぐ現金を作るのと並行して、サブスクリプションの解約や格安SIMへの変更など、固定費を月数千円削ることは「数万円を借りる」のと同じ、あるいはそれ以上の価値があります。

詳しくは「借金以外でお金を作る方法!審査落ちでも今日中に工面するガイド」で解説します。

もしどこも通らないなら、それは借金問題の法的解決(債務整理)のサイン

年収の3分の1を超える借入があり、さらに審査に落ち続けている状態は、すでに自力での返済能力が限界に達している証拠です。

ここで無理に借りられる場所を見つけたとしても、それは返済期間をわずかに延ばし、最終的な破綻をより悲惨なものにするだけです。

借りられないのは、社会のシステムがあなたに「これ以上負債を増やしてはいけない」とブレーキをかけてくれている状態。このブレーキを無視してはいけません。

弁護士や司法書士を通じた「債務整理(任意整理・自己破産など)」は、法的に認められた再出発の権利です。

「どこも通らない」が救いだった。借りるのを諦めて専門家に相談した人の本音

【体験談:ヤミ金の手前で踏みとどまった勇気】

年齢:38歳 / 年収:420万円 / 状況:6社から合計250万円の借入。全社否決。

「5社、6社と連続で落ちたとき、頭にあったのは『あと10万あれば今月を凌げる、どこか貸してくれるところはないか』ということだけでした。

SNSで『#個人融資』と検索し、怪しいアカウントにDMを送りそうになった時、『審査落ちは最終警告』という言葉が目に止まったんです。

震える手でヤミ金への連絡をやめ、無料の法テラスに電話しました。結果的に任意整理を選び、毎月8万円あった返済額が3万円に減額。将来利息もカットされました。

審査に落ちまくっていたあの時、もしどこかが貸してくれていたら、私は今ごろもっと深い沼に沈んでいたはずです。『どこも通らない』という状態が、実は私を救ってくれる最後の救いの手だったのだと今は確信しています。夜、催促の電話に怯えずに眠れる。それだけで人生が取り戻せた気がします。」

審査落ちまくりという現状は、これ以上負債を増やしてはいけないという最終警告です。この方のように、専門家に頼る勇気が必要な時もあります。

借金を借金で解決することはできません。物理的に借りられないのであれば、法的に減らす局面に来ています。

「カードローン審査落ち 再申し込み」に関するよくある質問

審査落ちの直後は、冷静な判断が難しくなるものです。

ネット上の根拠のない噂に振り回されて事態を悪化させる前に、以下を確認してください。

- Q知恵袋で「5社落ちても通った」という書き込みを見ましたが、本当ですか?

- A

物理的にはあり得ますが、極めて稀な生存者バイアスに過ぎません。

そのようなケースでは、5社目までの否決理由が単なる保証会社の重複であり、6社目で初めて属性の合う別系統の保証会社に当たった、あるいは年収が極めて高く、多少の申し込み履歴を上回る信用があった等の特殊な事情が考えられます。

今のあなたが同じことを真似すれば、高確率で申し込みブラックを確定させ、カードローンだけでなく、将来のクレジットカード発行やスマホの分割購入すら半年間すべて否決されるという、あまりに高い代償を払うことになります。奇跡を待つより、まずは相関図で次の1社を慎重に選ぶべきです。

- Q一度落ちたら、もう二度と同じ会社には申し込めませんか?

- A

半年で消えるのは”外の記録”だけです。その会社の”中の記録”は一生消えません。

確かに、信用情報機関に記録された申し込みの事実は、180日が経過すれば自動的に削除されます。

しかし、申し込んだ金融機関の自社データベース(社内データ)には、不採択の事実や当時の属性データが半永久的に保存されます。特に、他社での延滞や虚偽申告など”悪質な理由”で落ちた場合、半年後に再挑戦しても、AIは即座に過去のデータと照合してお見送り判定します。

属性に劇的な変化(完済や大幅な年収増)がない限り、一度落ちた会社に固執するのは時間の無駄です。

- Q審査落ちのメールに理由が書いてありません。なぜですか?

- A

審査基準は各社の社外秘であり、開示する義務がないからです。

理由を明かしてしまうと、それを逆手に取った審査対策(属性の偽装など)が行われるリスクがあるため、どの金融機関も一貫して回答を拒否します。

しかし、審査落ちの理由は、統計的に見れば以下の2点に集約されることがほとんどです。

● 総量規制の壁:年収の1/3近くまで既に借入がある(または件数が3件以上)。

● 保証会社の重複:過去に落ちた会社と同じグループの審査を受けている。

「なぜ?」と悩み、問い合わせの電話をかける時間は無駄です。それよりも、本記事で解説した保証会社の変更という戦略を立て、一刻も早く現状を打開するための具体的な行動に移りましょう。

即日OK!あなたにおすすめのカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

プロミス | 2.5%~18.0% 最短3分※₂ | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能か事前診断でチェック! |

SMBC モビット | 3.0%~18.0% 最短15分※₃ | ・審査が不安な人にも人気 ・WEB完結なら電話連絡、郵送物、原則なし※₄ ・事前審査結果 最短10秒 |

アイフル | 3.0%~18.0% 最短18分※ | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 ・原則自宅/勤務先への連絡なし※₁ |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃申込曜日、時間帯によっては翌日以降の取扱

※₄収入証明を提出していただく場合があります。

参考文献・出典

- 日本貸金業協会 – 貸金業利用者に関するアンケート調査 ↩︎

- 指定信用情報機関 株式会社日本信用情報機構(JICC) – 登録情報と登録期間 ↩︎

- 一般社団法人 全国銀行協会 – 銀行カードローンをご利用の際の心構え | D.お金を借りる ↩︎

- 厚生労働省 – 生活福祉資金貸付制度(緊急小口資金等のご案内) ↩︎