住宅ローンの連帯保証人になった。信用情報への影響はあるの?

近年の住宅ローンは保証会社による保証を付けることが一般的になったこともあり、一昔前のように連帯保証人が求められることはなくなりました。

しかし、全く連帯保証人が求められなくなったわけではなく、一部の契約では連帯保証人が必要なケースも見られます。

そこで気になってくるのが連帯保証人の信用情報への影響。

連帯保証人になったがために信用情報に影響が出て、その後の借入やローン組みに支障をきたすことになったのではたまったものではありません。

そこで今回は住宅ローンの連帯保証人となった際の信用情報への影響はどうなのかについて詳しく解説していきます。

住宅ローンの連帯保証人は申込者と同様の審査が行われる

住宅ローンの連帯保証人になると信用情報にも影響があるのか、これは連帯保証人になる方にとって是非とも知っておきたい情報の1つでしょう。

自分がした借金でもないのに信用情報に影響が出るのでは、おいそれと連帯保証人になることなんてできやしません。

しかし、これは連帯保証人がどういう性質を持つものなのかを理解すれば容易に想像がつく話なのです。

そこでまずは連帯保証人が住宅ローン契約でいかに重要な役割を持っているのかを解説していきます。

連帯保証人が必要となるケース

冒頭でも申しましたが今の住宅ローンは保証会社の保証付き融資となっているため、ほとんどのケースでは連帯保証人が求められることはありません。

しかし、下記のようなケースでは今でも連帯保証人が求められます。

| ①購入物件を共同名義とする場合 ②夫婦の収入合算で住宅ローンを組む場合 ③親の土地に住宅建設する場合 ④親子リレーローンなどの複数債務者の契約となる場合 ⑤借入額に対して申込者の条件がそぐわない場合 ⑥審査で連帯保証人が必要と判断された場合 ⑦自営業者のような収入に安定性が欠けると判断された場合 |

基本的には連帯保証人を必要としない住宅ローンですが、上記のように連帯保証人が求められるケースは決して少なくないのが実情です。

住宅ローンに連帯保証人は必要ないという情報を信じて申し込んだはいいが、審査段階で連帯保証人を求められ用意できず、審査落ちしてしまったという話は珍しいものではありません。

それほど連帯保証人が審査に与える影響は大きいのです。

連帯保証人の役割

それでは審査に大きな影響力を持つ連帯保証人の役割はどういったものなのでしょうか。

連帯保証人の住宅ローンに対する役割は契約者と連帯してお金を返す義務を負うことにあります。

住宅ローンを組んだ金融機関から契約者に代わってお金を返してくれと請求されれば、その請求を拒否することはできません。

親兄弟や親戚から「今度家を建てるから住宅ローンの連帯保証人になってよ」と言われても、気軽に返答できる類のものではないというわけです。

住宅ローンの契約者と同じ返済義務を負うことになるのですから、これは当然のことですよね。

連帯保証人となるための条件

契約者と同じ返済義務を生じるということは、連帯保証人は誰でもなれるというものではありません。

最低でも下記の条件をクリアしなければ連帯保証人として認められることはないでしょう。

- 契約者に代わって返済可能なだけの返済能力を持っている

- 契約者と近い関係である

- 信用情報に問題がない

まず求められるのは申込者に変わって返済できるだけの返済能力がないことには連帯保証人として認められることはありません。

契約者と同等またはそれ以上の収入があることが条件となってきます。

また、収入とともに返済能力を問う上で重要となってくるのが信用情報の内容です。

信用情報で他社借入や他社ローンの借入が多い場合や、その返済に度重なる遅延や延滞があるなど、返済能力に問題があると判断されるような記録があれば返済能力なしと判断され、連帯保証人として認められることはありません。

契約者と同等またはそれ以上の返済能力が求められるのですから、これは当然の話ですよね。

連帯保証人が原因で審査落ちの可能性も!

住宅ローンの連帯保証人は審査通過に大きく影響します。

よって、申込者が問題なしと判断されても連帯保証人に問題ありと判断されれば、審査に通ることはないでしょう。

これは連帯保証人にも申込者と同等の返済能力が求められ、申込後は申込者と同様の審査が行われることになるからです。

金融機関から配偶者の連帯保証人を付ければ審査通過は間違いなしと言われたのに審査落ちしてしまった。

こんな話はよく耳にしますが、これは連帯保証人となった配偶者に問題があったからでしょう。

審査落ちする理由が見当たらず配偶者に問いただすと、秘密にしていた借金やローンがあったり、その返済に問題があったといった具合です。

以上のように連帯保証人は住宅ローン審査で申込者と同等の影響を持つことになります。

連帯保証人となる際には、この点をよく理解して慎重に検討する必要があるでしょう。

住宅ローンの連帯保証人は信用情報に登録されるの?

それでは本題の連帯保証人となった場合の信用情報への影響について解説していきましょう。

結論から言えば連帯保証人となれば、その情報は個人の信用情報に登録されます。

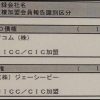

現在、日本では下記3つの信用情報機関があり、金融機関の全てがいずれかの信用情報機関に加盟しています。

- JICC(株式会社日本信用情報機構)

主な会員:消費者金融、クレジットカード会社、保証会社 - CIC(株式会社シー・アイ・シー)

主な会員:クレジットカード会社、消費者金融、保証会社 - KSC(全国銀行個人信用センター)

主な会員:銀行、信用金庫、信用組合、農協、漁協

CICとKSCでは連帯保証人となった情報が登録されることが明示されており、JICCでは個人の連帯保証人は登録されませんが、法人の連帯保証人は登録されます。

よって、JICCに加盟する金融機関で住宅ローンを組めば連帯保証人になった情報が信用情報に登録されることはありませんが、加盟している金融機関は消費者金融、クレジットカード会社、保証会社と住宅ローンを扱っていないところばかりです。

住宅ローンの主に取り扱っている銀行や信用金庫が加盟しているKSCでは登録されるため、住宅ローンの連帯保証人となれば個人情報にその情報が登録されると考えておいた方がいいでしょう。

なんで連帯保証人が信用情報に登録されるの?

それではなんで連帯保証人となったことが信用情報に登録されるのでしょう。

これは先に解説した連帯保証人の役割をよく理解してもらえていれば、容易に想像がつくことでしょう。

住宅ローンの契約者が問題なく返済していれば連帯保証人は住宅ローン支払いをするこはありませんが、契約先金融機関が契約者を返済不能と判断すれば、契約者に代わって残りの住宅ローン支払いをする義務が生じます。

住宅ローンの連帯保証人となるということは、その契約者と同じ借入をしたことになるのです。

となれば連帯保証人が新たに借入やローンを組むとなれば、審査時には将来的に支払う可能性が生じる住宅ローン残債も借金と捉えた審査が必要になってきます。

住宅ローン申込では連帯保証人は申込者と同様の厳しい審査が行われます。

その際に連帯保証人として住宅ローンのような大きな借入があることが情報として登録されていないとなれば、金融機関は正しい判断を下すことができず、それを見逃して審査を通過させれば将来的な貸し倒れリスクの高い契約を行ったことになってしまいます。

そう考えれば連帯保証人の情報が個人情報に登録されるのは、当たり前のことだと理解してもらえるでしょう。

連帯保証人でも信用情報にブラック登録される可能性が!

契約者が返済不能となり、金融機関から連帯保証人に請求がきた。

しかし、連帯保証人にはその返済がどうしてもできないという場合、信用情報への影響はどうなるのでしょうか。

この場合は残念ではありますが、いわゆるブラックリスト扱いとなってしまいます。

返済義務のある借金の返済ができないのですから、その情報が個人情報に登録されるのは仕方がないことなのです。

自分がした借金でもないのにブラックリスト入りしてしまうなんて、なんだか納得がいかない話ではありませんが、連帯保証人は契約者と同等の返済義務があることを考えれば当たり前のことでしょう。

残債にもよりますが住宅ローンともなれば請求される金額も馬鹿にはなりません。

最悪の場合、自己破産等の債務整理が必要になってくるケースも出てくるでしょう。

そうなればこの先、金融機関からの借入やローンも組めなくなってしまうなど、様々な弊害を被ることになってしまいます。

中には「形だけだから」なんて軽く連帯保証人になることを求める方もいるようですが、形だけの連帯保証人なんて存在しません。

連帯保証人になる場合にはこの点を重々理解した上で、多くのリスクを背負うだけの必要があるのかをよく考えるようにしましょう。

連帯保証人になる際の注意点

先に申しましたように連帯保証人となるケースには様々なパターンがありますが、中でも最も多いのが配偶者を連帯保証人とするケースです。

近年は共働き夫婦が増えたこともあり、収支合算での住宅ローン申込をする方も増えてきました。

しかし、配偶者を連帯保証人にする際には、知っておいて欲しいいくつかの注意点があります。

そこで最後にその注意点について解説しておきます。

収入合算での住宅ローンを検討している方は特によく理解するようにしましょう。

その注意点は下記の2つです。

- ペアローン利用時の注意点

- フラット35利用時の注意点

それではこれら注意点について解説していきましょう。

ペアローン利用時

夫婦の収支合算で組める住宅ローンの代表格がペアローンです。

しかし、販売している金融機関によって、下記のように契約内容が違ってきます。

- 収支合算するタイプ

- それぞれが借入するタイプ

収支合算するタイプは夫婦の合算収支をもとに借入審査を行いますが、契約主は夫婦のどちらかになり、残りの一方が連帯保証人となります。

よって、契約は一本です。

これに対してそれぞれが借入するタイプはそれぞれが異なる契約を行い、互いにその連帯保証人となるため、契約は2本となります。

こうして違いを見ると大した差はないように見えますが、どちらのタイプのペアローンで契約するかによって、契約後の保障内容や税金控除に大きな違いが出てきます。

団体信用生命保険への影響

今では住宅ローン契約の際に定番となっている団体信用生命保険ですが、ペアローンのタイプによって保険の保障対象が違ってきます。

- 収支合算するタイプ :契約者のみ

- それぞれが借入するタイプ:夫と妻

それぞれが借入するタイプであればそれぞれが契約者となるため、住宅ローンの支払い負担額に応じた保障を受けることができます。

しかし、収支合算するタイプは契約者となる夫婦のどちらかとなり、連帯保証人は保障を受けることができません。

どちらのタイプも夫婦の合算収入をあてにしてローンを組んでいるので、どちらかが死亡等で返済できなくなれば、残りの一方だけでの返済は厳しいものとなってしまいます。

その点、それぞれが借入するタイプであれば、どちらが返済不能となっても十分な保障を受けることができますが、収支合算タイプであれば連帯保証人となった方が返済不能となった場合は保障を受けることはできません。

夫と妻がそれぞれ毎月6万円の負担割合でローンを組んでいたいとすれば、今後は契約者が毎月12万円の住宅ローン支払いを継続して返済していくことになるのです。

ペアローンを検討している方はこの危険性を十分理解した上で、どちらのタイプにするのかよく検討しましょう。

住宅ローン控除への影響

住宅ローンを組むと毎年住宅ローン残高の1%を10年間、所得税から控除されます。

しかし、控除対象は住宅ローンの契約者のみですから、それぞれが借入するタイプでないと連帯保証人は控除を受けることができません。

これについてはメリットとなるか、そうでないかは夫婦間の収入の管理方法によって分かれてくるでしょうが、こういった違いがあることは忘れずに覚えておきましょう。

フラット35利用時の注意点

低金利、長期返済が可能なフラット35での住宅ローン借入を検討している方は多いことでしょうが、このフラット35を収支合算して利用する際に知っておいて欲しいのが連帯債務者です。

フラット35では収支合算を目的とした住宅ローンを組む場合でも、連帯保証人が求められることはありません。

しかし、それに代わって求められるのが連帯債務者です。

連帯保証人と似た言葉ですが連帯債務者はより厳しい条件を課せられるこので、よく理解しておいてください。

連帯保証人との一番の違いは契約者と全く変わらない返済義務が課せられる点です。

連帯保証人は金融機関から契約者が返済不能と判断された場合、残りのローン残債の返済義務が生じます。

しかし、連帯債務者となれば契約者の返済能力の有無にかかわらず、何の理由がなくても返済請求されることになります。

この点において両者は担う役割が全く違ってくるので、しっかりと理解しておきましょう。

ですがペアローンで生じるた注意点は気にする必用はなく、ローン返済の負担割合に応じて住宅ローン控除が受けられますし、夫婦連生団信(デュエット)のような夫婦で加入できる団体信用生命保険もあるので保障面での不安もありません。

主に連帯債務者が求められるのはフラット35となってきますが、一部の金融機関でも求められるケースもあるので、両者の違いをしっかりと頭に入れておいてください。

知らない間に保証人にされていることも

まるでドラマのようなセリフですが、現実として知らない間に保証人にされていた、というケースも少数ながら存在します。

印鑑証明や身分証明書を気軽に入手できる環境にある身内が勝手に、というケースが多いのではないでしょうか。

もちろん金融機関も間違いなく本人であるということを十分に確認し、契約を行いますが、それでも様々なことを考え付く人がいるのも事実です。

保証人かどうか確かめる方法とは

個人信用情報機関の中でも、保証人登録を行っているのはCICとKSCの2社です。

そのためCICと、KSCに情報の開示請求を行ってみると事実が判明します。

KSCは銀行の信用情報機関ですので、もし借入先に銀行が含まれていないのであればCICのみで構いません。

CICへの開示方法は、「店頭」「パソコン」「スマートフォン」「郵送」の4種類から、選ぶことができます。

一番早いのは直接店頭に向かうことですが、時間の都合や近くにないという場合には、他の方法で開示請求を行うといいでしょう。

パソコンやスマートフォンから開示請求を行う場合、開示手数料として1,000円発生します。

CICの場合、クレジットカード一括払いしか対応していませんので、利用可能なクレジットカードを手元に準備して申込みを行いましょう。

郵送での開示請求は、定額小為替証書1,000円分が必要になるので、郵送ついでに郵便局で買い求める必要が出てきます。

KSCでの情報開示方法

KSCでの情報開示は郵送のみです。

KSCホームページから「開示請求申込書」をダウンロードして手数料(定額小為替証書1,000円分)と、本人確認書類(2種類)を指定の住所へ郵送します。

「パソコンを持っていない」「プリンターがない」という場合でも、セブンイレブン・ファミリーマート・ローソンなどのマルチコピー機から出力可能です。

連帯保証人が背負うリスクは個人信用情報だけではない

連帯保証人であると個人信用情報に登録されれば、その債務も連帯保証人が背負った債務と同じ扱いになりますので、単純に自身の借入金額が増えます。

それが原因で新たに借入を行おうとしても、審査にとおらないことも想定されるでしょう。

しかし連帯保証人が背負うリスクはそれだけではありません。

「名前を貸しただけ」ではとおらない

よく連帯相保証人への相談として言われるのが、「絶対に迷惑をかけない」、「名前を貸してもらうだけだから」というセリフではないでしょうか。

その言葉を信じてしまい署名、押印を行ってしまうと、万が一返済が滞った場合には、問答無用で連帯保証人へ請求が入ります。

「名前を貸しただけだから」「印鑑を押しただけ」は、一切通用しません。

この契約がどのような内容なのか、どのようなリスクが想定されるのかを考えなかったのはそちらの落ち度であると拒否されるだけです。

また契約時には必ず契約書に沿って口頭で説明が行われています。

それを聞いていなかったというのは言い訳にもならないのです。

連帯保証人は先に話しように、債務者と同じ責務を負う必要があります。

請求が入った以上は支払いを行わないと連帯保証人にも督促が入りますので注意が必要です。

住宅ローンの保証人にもリスクは存在する

住宅ローンは借りる金額が大きくなるので、保証人を付けての融資と条件付融資を行う場合もあります。

多くは夫婦共有名義にするなどで、極力「住宅ローンでの連帯保証人」を付けなくてもいいように住宅ローンを組みたいところです。

しかし、どうしても契約上、連帯保証人を付けなくてはいけない場面も出てきます。

もちろん問題なく返済を行っていれば何も影響はありませんが、返済が遅れたなどで返済不能になった場合が問題です。

例えば住宅ローンの残債が1,000万円あったとし、連帯保証人がふたりだったとします。

単純にふたりで残債を割って、ひとり500万円とはなりません。

それぞれに1,000万円の請求が入ります。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。