アイフルの限度額を確認する方法と、引き下げられた時の対処法

アイフルのカードローンを申し込む場合、審査に通過できるかどうかも心配事の1つですが、借り入れ可能額も気になる点の一つです。

契約できたはいいものの、思っていたほどの限度額が設定されない可能性もありますし、いざ借り入れようと思ったときに借り入れ可能額が残っていないこともありえます。

そこで今回は、アイフルのカードローンの限度額はどのようにして決定されるのか、借り入れ可能額はどのように確認できるのかなどについて、説明していきたいと思います。

この記事はこんなひとにおすすめ

今回ご紹介するのは、以下の人におすすめの内容になります。

- アイフルの利用を検討している人

- アイフルの借り入れ限度額を知りたい人

アイフルの限度額の決めかた

まず、アイフルの限度額がどのようにして決められるのか…という点から解説していきます。

アイフルの審査基準はどこにも公開されていないため、詳細は不明ですが、基本的には以下の3点の情報に基づき、限度額が決定されます。

①収入と返済能力

一つ目は、利用者の「年収」、および「返済能力」です。

アイフルのカードローンは、総量規制の対象外となりますので、もちろん年収の1/3を超えての借り入れはできないようになっています。

したがって、たとえば年収が300万円のかたなら、他社借り入れ(※)も含めて、100万円までが限界ということになっています。

(※他社借り入れは、他社消費者金融からの借り入れや、クレジットカードのキャッシングなど、貸金業法の規制対象となる業者からの借り入れが対象。銀行カードローンや住宅ローンは対象外)

ただ、年収の1/3ギリギリまで借り入れができるかどうか?というとそうではありません。

ここで重要になってくるのは「返済能力」です。

返済能力を測る場合に「返済比率」という言葉をよく使いますが、これは年収に対する年間の借金返済額が占める割合を示し、理想的な返済比率は35%前後と言われています。

したがって、アイフルの場合も、他社ローンや住宅ローン(または家賃)も含め、返済比率を大きく超えない範囲で限度額が設定されるということになります。

②他社借り入れ金額

この点は、先ほども触れた内容と少し重複します。

つまり、「他社消費者金融カードローンからの借り入れ・クレジットカードのキャッシング・信販会社のローン等を含めた借り入れ額が年収の1/3を超えない」ということが、限度額決定の条件となるということですね。

③信用情報機関の情報

三つ目は、信用情報機関に残っている申し込み者の情報です。

信用情報機関には、申し込み者の過去のカードローン契約内容、毎月の返済状況、過去の債務整理の情報などが履歴として残っています。

そのため、他社カードローンを延滞したり、任意整理や自己破産などを行ったりした場合には、当然のことながらアイフルのカードローン審査に通らない…または、限度額が著しく少なくなるということが考えられます。

アイフルの限度額確認方法

Yahoo!知恵袋に、以下のような質問が投稿されていました。

アイフルの限度額について質問です。 現在5万円お借りしています。限度額は26万円まであるのですが、これは26万円までいつでもお借りできるということでしょうか?

カードローンの利用限度額の仕組みについて理解していれば、いつでも26万円借りられるわけではないということは分かりますが、利用経験が乏しいと勘違いしてしまいそうですよね。

しかしアイフルでは、現在の利用可能額を確認できる方法があるので、困ったときは借り入れを行う前に利用可能額を確認しておくと安心です。

アイフルの利用可能額は、以下のような方法で確認できます。

WEBで確認する方法

アイフルのカードローンの限度額を確認する方法の一つ目は、WEB明細です。

アイフルは専用アプリから、または直接スマホやパソコンで会員サイトにログインできますので、そこで利用限度額・現在の利息・次回返済日などを確認できます。

ATMで確認する方法

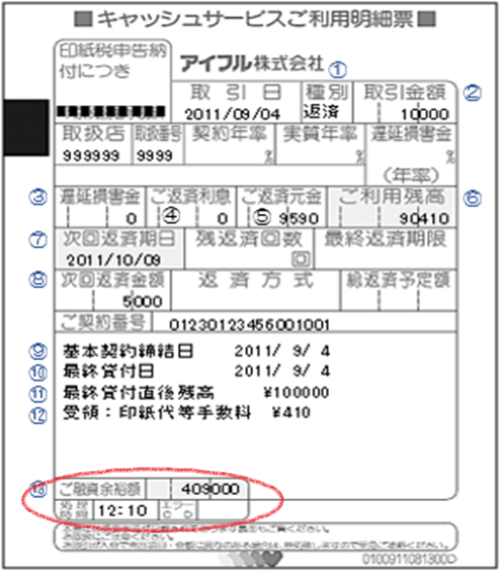

二つ目の方法は、借り入れや返済・残高照会時にATMから発行される利用明細書で確認する方法です。

以下に参考画像を添付していますが、明細書の一番下に「ご融資余裕額」という金額が書かれていますので、それを見ると「あといくら借り入れができるか?」ということがわかるようになっています。

電話で確認する方法

三つ目は電話で限度額を確認する方法です。

アイフルのコールセンター「0120-109-437」に電話して、オペレーターに「限度額を知りたい」と伝えると、詳細まで教えてもらえますし、その他の問い合わせもできますので、とても便利です。

アイフルでの借り入れ方法

利用可能額が残っていることが分かればアイフルで借り入れを行えますが、アイフルでの借り入れ方法には、以下の方法があります。

提携ATMを利用する方法

アイフルではさまざまな金融機関のATMを提携ATMとして利用できます。

アイフルの借り入れが可能な提携ATMは、以下のとおりです。

| セブン銀行ATM | 三菱UFJ銀行ATM | 親和銀行ATM |

| ローソン銀行ATM | 西日本シティ銀行ATM | 福岡銀行ATM |

| イオン銀行ATM | イーネットATM | 熊本銀行ATM |

インターネットを利用する方法

インターネットの会員ページから振込予約を行えば、登録してある銀行口座への口座振り込みの形で借り入れを行えます。

24時間いつでも手続きできるので、早朝・深夜などのATMが稼働していない時間帯でも借り入れが行えるのはありがたいですね。

振込名義は「アイフル㈱」または「AIセンター」から選べるので、通帳を家族に見られる可能性があるかたは、「AIセンター」を選んでおくとアイフルの利用がバレにくいですよ。

フリーダイヤルを利用する方法

フリーダイヤルを利用しての振込予約も可能です。

アイフルではフリーダイヤルをいくつか設けていますが、「お取引中のお客様専用」のフリーダイヤルは「0120-109-437」なので、こちらに電話をかけましょう。

また、女性のオペレーターが対応してくれる「女性専用ダイヤル」もありますので、借り入れが初めてで不安な女性のかたは、そちらを利用してもいいですね。

女性専用ダイヤルの番号は「0120-201-884」です(夜間や混雑時は男性オペレーターが対応する場合もあります)。

アイフルで借りる時の手数料

アイフルではいろいろな方法で借り入れが行えますが、提携ATMを利用して借り入れを行う場合のみ、ATM利用手数料が必要になります。

提携ATMを利用した場合の利用手数料は、以下のようになっています。

| 借り入れ金額10,000円以下 | 借り入れ金額10,000円超 | |

|---|---|---|

| 利用手数料 | 110円 | 220円 |

2019年9月までは、利用手数料が今よりも数円低かったのですが、消費税増税に伴って利用手数料も値上げされています。

1回1回の手数料支払いはそこまで大きくないかもしれませんが、これが何回も積み重なると、馬鹿にできない金額になってしまいます。

インターネット・フリーダイヤルを利用しての借り入れでは手数料は必要ありませんので、できれば手数料が発生しない方法で借り入れを行いたいですね。

借り入れ限度額を他社と比較

アイフルの借り入れ限度額は800万円以内となっていますが、これは他のカードローンと比較した場合にどの程度の水準となっているのでしょうか。

他社大手消費者金融やメガバンク・有名銀行などが取り扱っているカードローンの利用限度額との比較が、以下になります。

| カードローン | 借り入れ限度額 |

|---|---|

| アイフル | 800万円以内 |

| プロミス | 1万~500万円 |

| アコム | 1万~800万円 |

| 三井住友銀行カードローン | 10万~800万円 |

| 三菱UFJ銀行カードローン 「バンクイック」 | 10万円~500万円(10万円単位) |

| 楽天銀行スーパーローン | 800万円(10万円単位で選択) |

| 横浜銀行カードローン | 10万円~1,000万円 |

カードローンに対して、「銀行カードローンのほうが借り入れ限度額が大きめに設定されている」というイメージをお持ちのかたは多いと思います。

しかしアイフルの借り入れ限度額設定は、銀行カードローンの利用限度額設定とほぼ同等となっており、まとまった金額の借り入れにも対応可能なことが分かります。

実際に利用限度額上限の800万円を借り入れられるかどうかは審査結果次第ですが、それだけ大きな金額を借り入れられる可能性があるというのは、利用者にとってはメリットとなるでしょう。

アイフルの限度額が突然減る理由

ここまでで、アイフルのカードローンの限度額が決まる条件や、限度額の確認方法をお伝えしてきましたが、いったん決められた限度額が利用途中で減枠される…というケースもあります。

ここからは、そんな「限度額が減枠される理由」について、触れていきたいと思います。

延滞をしてしまった場合

アイフルの限度額が減枠される主な要因は「利用者の信用度が低下したこと」、そして「利用者の返済能力が低下したこと」の2点となります。

特に信用度については限度額維持の重要なポイントとなりますので、アイフルの返済は絶対に遅れないようにすることがポイントです。

「ついうっかり1日程度遅れてしまった…」という場合は特に問題ありませんが、それが何度も続いたり、1ヶ月以上返済が滞ると、限度額が減らされる可能性が出てきます。

他社借り入れが増えた場合

アイフルは契約時だけではなく、利用中も定期的に審査を行っています。

そのため、利用中の審査で「他社借り入れが増えている」ということがわかれば、総量規制の条件や本人の返済能力を審査して、限度額を減らすケースが発生します。

年収が減った場合

アイフルの利用限度額が50万円を超える場合、またはアイフルの利用限度額と他の貸金業者からの借入総額が100万円を超える場合は、定期的に収入証明書を提出する必要があります。

その際に年収が前年度よりも著しく低下したり、収入証明書の提出を怠った場合も、限度額が減らされることがあります。

なお、これら「限度額の減枠」が行われる場合、利用者には特に事前の連絡などはありません。

ある日ATMに行って借りようとしたら「お取り扱いできません」ということになり、よく確認したら借り入れ可能額が0円だった…というケースはよく聞く話です。

突然アイフルから借り入れができなくなる理由

借り入れ可能額が突然減るだけではなく、場合によってはアイフルからの借り入れが突然できなくなることもあります。

アイフルからの借り入れが突然できなくなるのは、かなり由々しき事態ですが、そのような場合に考えられる理由としては、以下のようなものが挙げられます。

利用状況が思わしくない

アイフルの利用状況が思わしくなく、頻繁に返済を延滞しているような場合は、アイフルが借り入れ機能をストップさせることがあります。

何度も返済を延滞しているような利用者に対して、そのまま借り入れを続けさせるほどアイフルは甘くはないということですね。

この場合は、まずは利用残高をきっちり返済していくことを継続して、「これなら借り入れを行わせても大丈夫そうだな」とアイフルに判断してもらわなければ、再び借り入れは行えません。

借り入れができるようになるまでの期間もアイフルの判断次第なので、1ヵ月程度で再び借り入れができるようになる場合もあれば、半年経ってもまだ借り入れられない、というような可能性もあります。

途上与信に通らなかった

先ほど、アイフルは利用中も定期的に審査を行っているということをお伝えしましたが、この審査のことを「途上与信」と言います。

途上与信を行った結果、他社借り入れがかなり増えている・他社で頻繁に返済を延滞している・年収が減っているというようなことが分かった場合、その結果を鑑みて借り入れできなくなる場合があります。

この場合も、上述した「利用状況が思わしくない」の場合と同様に、まずは現在の利用残高をきっちり返済していかなければなりません。

あらためて途上与信が行われた際に状況が改善されていれば、再び借り入れができるようになるでしょう。

カードの破損

何度ATMでローンカードを利用しようと思っても全然利用できない…そんな場合は、ローンカードの破損が考えられます。

ローンカードはずっと利用していることで徐々に劣化していきますし、他のカード等と一緒に保管しておくことで、磁気部分がダメになってしまうこともあります。

この場合は利用者自身に問題があるわけではなく、カードが使えないだけですので、ATMではなくインターネットやフリーダイヤルで借り入れを行えばOKです。

アイフルにローンカードが破損した旨を伝えておけば、新しいローンカードを郵送してくれますので、カード発行手続きも同時に行っておくといいでしょう。

新しいローンカードが届いたら、古いローンカードは磁気部分にハサミを入れるなどして使えなくしてから、廃棄してください。

変更届を出していない

アイフルに新規申し込みをする際に、住所や電話番号・勤務先等を申請したと思います。

これらの情報は、後々変わることもあると思いますが、その際には速やかにアイフルに変更届を出さなければなりません。

そういった手続きを忘れており、途上与信等でアイフルが登録情報に変更があったことに気づくと、いったん利用停止処分が下されます。

ただしこの場合は、変更届を出しさえすれば再び借り入れができるようになりますので、アイフルから連絡があったらすぐに変更届を出せばOKです。

アイフルの限度額を増やす方法

次に、アイフルの限度額が減る話ばかりではなく、限度額を増枠する方法についても解説していきます。

利用実績を積み上げる

限度額を増やすための方法は三つありますが、その一つ目が「アイフルの利用実績をコツコツ積み上げる」という方法です。

これは返済ばかりではなく、ある程度の借り入れも必要になってきます。

少なくとも6か月以上は、適度な借り入れと確実な返済を心がけて、アイフルからは「おいしい顧客」と見てもらうことがポイントとなります。

一括返済を行うなどして、「返済能力がある」と思ってもらうのも重要なポイントです。

収入を上げる

二つ目は、年収を上げるという方法です。

先ほども簡単に触れましたが、アイフルの利用限度額が50万円を超える場合は収入証明書の提出が必要となりますので、提出した時点で50万円以上の枠を勝ち取れるように、少なくとも200万円前後の年収は欲しいところです。

他社借り入れを増やさない

三つ目は、他社借り入れ額に関する注意です。

アイフルは利用中も定期的に審査をしていますので、アイフルの限度額を増やしてほしい場合は、絶対に他社借り入れ額を増やさないようにしてください。

その点で言えば、他社カードローンをアイフルのおまとめローンで借り換えることも可能ですので、一度アイフルに相談してみることをおすすめします。

自分の返済能力を確認するには

アイフルの限度額決定には自分の返済能力が重要ということは、ここまででも何度かお伝えしてきましたが、では自分の返済能力を確認する方法についても、最後に触れておきたいと思います。

自分の返済能力がアイフルからどう見られるか…?という点について確認するには、やはり信用情報機関の情報を開示してもらうのが、一番の近道です。

CICやJICCなどの信用情報機関には、本人情報開示という制度がありますので、手数料を支払えば自分の情報がどのように記録されているのか?確認できます。

万が一そこに他社延滞の情報や、他社カードローンの借り入れ額が多いなどの情報が記載されていると、利用者としての返済能力は低いと見なされる場合があります。

アイフル会員ページで限度額が確認できないのは何故

アイフルの会員ページにログインすれば、時間や曜日に関わらず限度額を確認できます。

しかし、稀にログインできなくなってしまうことがあります。

ログインできない理由と解決方法をまとめましたので、ぜひ試してみてください。

理由1:暗証番号を忘れたから

暗証番号を忘れてしまうと、当然ですがログインできません。

ド忘れしてしまったときは、アイフルの会員専用ダイヤル(0120-109-437、平日9:00~18:00)に電話をかけましょう。

運転免許証などの本人確認書類を再提出することで、アイフルカードの再発行申し込みが可能です。

新しいアイフルカードを受け取って暗証番号を設定したら、今度は忘れないように手帳やスマートフォンのメモ機能に控えておくことをおすすめします。

ただし、アイフルカードの裏にメモするのは絶対に止めて下さい。

アイフル会員ページでは限度額確認だけでなく指定口座への振り込みも実施できますので、アイフルカードの番号と暗証番号さえ分かれば、あなたの融資枠を他人に使われてしまうこともあるのです。

理由2:暗証番号を間違えたから

ついうっかり暗証番号を間違えて入力したために、会員ページにログインできないのかもしれません。

落ち着いて、正しい暗証番号を入力しましょう。

6回間違えたら会員カードの再発行が必要!

間違った暗証番号を6回入力すると、アイフルカード自体が使えなくなってしまいます。

会員ページへのログインはもちろん、ATM経由の借り入れも振込融資もすべてストップされてしまいます。

暗証番号を忘れたときと同じく、アイフルの会員専用ダイヤルに電話をかけ、本人確認書類を再提出して、アイフルカードの再発行手続きを実施しましょう。

理由3:システムメンテナンスのため

アイフル会員ページのシステムメンテナンスのために、一時的にログインが制限されているときがあります。

1時間ほど待ってから、再度、ログイン手続きを実施しましょう。

アイフルの限度額が思ったよりも少ないのは何故?

アイフルの会員ページにはログインできたけれど、限度額が思ったよりも少なくて驚いたという人もいるのではないでしょうか。

「あと10万円は借りられるはず」と思ってログインしたら、限度額がほとんど0で利用不可能な状態になっていた・・・なんていうこともあります。

しかし、アイフルでは厳正に会員情報を管理していますので、会員ページに記載されている数字が間違っているということはあり得ません。

限度額が思ったよりも少ないときは、次に紹介する3つの理由が考えられます。

理由1:返済日から3営業日が過ぎていないから

返済方法として口座振替を選択している場合、返済期日に返済金が引き落とされても、すぐには限度額に反映されません。

アイフルでは、返済日の3日後に会員ページに反映されるようになっていますので、返済期日の3日後以降に再度会員ページにアクセスして、限度額を確認するようにしてください。

理由2:融資金額の計算が間違っているから

人間は、「悪いことは忘れたい」という意識が無意識で働く生き物です。

あまり良い例ではありませんが、DV夫に対しても、「昔はこんな優しいことを言ってくれたから」「大丈夫?って声をかけてくれたから」と良い点だけを見ようとして、極悪な本質から目を背けようとする人は多いですよね。

アイフルなどのカードローンに対しても同じです。

「ショッピングをした」「家賃の支払いに間に合った」などの嬉しい記憶だけが残り、借金を重ねているという嬉しくない現実を無意識のうちに記憶から排除してしまいます。

そのため、会員ページで限度額を確認すると、「こんなに少ないわけはない!」と驚くことになってしまうのです。

理由3:融資限度額が減額されてしまったから

消費者金融や銀行では、定期的に利用者の信用情報(他社への返済状況等)や返済能力をチェックしています。

もしあなたの収入が減っていたり他社からの借り入れ額が増えていたりするなら、アイフルではあなたの融資限度額を減らして、あなたが返済不能に陥らないように備えます。

去年に比べて収入が減りましたか?

アイフルと契約した時点と比べて、他社からの借り入れ額が増えましたか?

いずれかの質問に「はい」と答えるなら、アイフルの融資限度額が減らされてしまった可能性が高いと言わざるを得ません。

アイフルの限度額との賢い付き合いかた

アイフルの限度額を見て「こんなはずでは!」と驚かないためにも、アイフルの限度額との賢い付き合いかたを覚えておきましょう。

次の3つのポイントを抑えておけば、アイフルと気持ちよく付き合うことができますよ。

「まだ5万円借りられる」とは思わない

アイフルの限度額をチェックして、数字が5桁だったとき。

「まだ5万円借りられる!ラッキー」と思うようではNGです。

近い将来、多重債務や自転車操業、任意整理、自己破産といった破滅へのレールに乗る可能性が限りなく高いと予想されます。

アイフルの限度額を見て「まだ借りられる!」と思うのではなく、「もう5万円しか借りられない」と気持ちを引き締めるのが、正しい借金との向き合いかたなのです。

こまめに限度額をチェックして、気持ちを引き締めて下さいね。

融資枠の半分くらい限度額を残しておくことが大切

アイフルの限度額は、アイフルで設定された融資枠の半分以上になっていることが望ましいです。

たとえばアイフルの融資枠が50万円なら、利用残高として常に25万円以上残しておくようにしましょう。

どうしてもお金が必要なときは仕方がありません。

しかしいつでも融資枠を使い切っていると、「お金に困っているのかな?そろそろ、返済が滞ってくるかもしれない」と、アイフルが自主的にあなたの融資枠を減額する可能性があります。

アイフルの融資枠を減らされないためにも、また、増枠して今以上に便利にアイフルを使うためにも、常に融資枠の半分以上を残しておくようにしてください。

住宅ローンを組むときはできれば完済&解約

住宅ローンを組むときは、勤務先や収入だけでなく、現在の借り入れ状況についても厳しく審査されます。

カードローンなどの手軽なキャッシングを利用していることは、住宅ローン審査に大きなマイナスとなることが多いです。

近々住宅ローンを組もうかなと考えている人は、随時返済を活用してアイフルやその他のカードローンの借金を完済し、できれば解約手続きもしておきましょう。

昨日アイフルの解約証明書も届いた! 1度は完済したのにこっそり復活してた憎きアイフル(いや、悪いのはアイフルじゃないんだけど)。どこよりも金利が高かったアイフル…。 二度と戻ってくるんじゃないぞ。

— ビッケ◎夫はパチンコ依存症 (@megane_tsuma) 2019年03月26日

増額審査で利用限度額が引き下げられることもある

アイフルの途上与信だけではなく、利用限度額を増額する場合に返済能力の低下が発覚する場合もよくあることです。

利用限度額を増額すればもっとお金を借りられるために、アイフルからの増額勧誘やアイフル会員自ら増額申請する場合もありますね。

どちらの場合においても必ず個人信用情報をチェックしますので、その時点で返済能力の低下が確認されれば、会員に通告することなく利用限度額が引き下げられるのです。

アイフルの会員規約に書いてありますので、アイフル会員のかたは一読しておきましょう。

銀行カードローンの借り入れも無視できない

銀行カードローンは総量規制対象外だから関係ない、と簡単に無視はできません。

なぜならアイフルでは、他社借り入れ額に銀行カードローンの借り入れについても記入を求めているからです。

総量規制の対象でも対象でなくても、借金は借金です。

アイフル会員が途中で返済に困らないように、途上与信の際には銀行カードローン保証会社の保証債務残高もチェックしています。

限度額が引き下げられないようにするには

アイフルの利用限度額が引き下げられないようにするには、消費者金融が常に広告で言っているように「ご利用は計画的に」です。

健全な借金返済額は手取り給料の20%と言われています。

アイフルを含めた消費者金融、銀行カードローン、クレジットカードの利用料金や自動車ローンを含めた毎月の返済額を、手取り給料の20%以内に収めるようにするのが最善なのです。

まとめ

今回は、アイフルの限度額の決めかたや、その他注意点をいくつかご紹介しましたが、今回お伝えしたような内容は、基本的にはどこのカードローンでも同じと言えます。

唯一総量規制については、銀行カードローンなどは対象外となっていますが、最近は銀行も過剰な融資を行わないようになってきましたので、限度額は消費者金融とほぼ同じとなることが想定されます。

いずれにせよ、限度額を少しでも増やしたいなら、返済をきちんと行い、そして収入をひたすら増やす…ということが重要なポイントとなるのかも知れませんね。

タグ:大手消費者金融

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。