住宅ローン保証料なし保証会社なしのデメリット

一般的に住宅ローンには保証会社の保証がつきものです。住宅ローンの返済が滞ると、銀行にとっては住宅ローンが不良債権化してしまいます。

そこで住宅ローンに保証会社をつけることによって、銀行は返済が焦げ付いたときに保証会社から融資金を返済してもらい、住宅ローンは不良債権化しないという仕組みになっています。

しかし、住宅ローンの保証料は場合によっては100万円を超えることがあるほど高額となっており、最近は保証料なしという住宅ローンも増えてきています。

住宅ローンを選択するときには、保証料ありと保証料なしのどちらの住宅ローンを選択すべきでしょうか?

この記事では、保証料なしの住宅ローンのメリットとデメリットや住宅ローンの選び方などについて解説します。

保証料なし住宅ローンのデメリット

保証料なしの住宅ローンは金銭的にメリットが多いと思われがちですが、デメリットもあるため注意しましょう。

手数料が割高

ネット銀行の多くが保証料なしの住宅ローンを採用しており、一見すると「保証料がないから初期費用がほとんどかからないのでは?」と思ってしまいます。

しかし、ネット銀行の住宅ローンは手数料が割高に設定されていることが一般的です。

保証料なしのネット銀行住宅ローンで、借入額の3.24%の手数料が必要になります。

例えば3,000万円の住宅ローンを借りた場合には、手数料が3.24%だと972,000円と高額です。

一方で、保証料ありの住宅ローンの場合には、事務手数料は50,000円~100,000円程度とそこまで高額ではないです。

銀行によっては手数料の中に、団体信用生命保険の特約保険料なども含まれているなど条件が異なるため、一概にこの金額を高いとか低いと言うことはできませんが、保証料ありの住宅ローンと比べて手数料が高いことには間違いありません。

審査が厳しい

保証会社が入らないと言うことは、全責任を銀行が負うため、自ずと審査は厳しくなります。

ネット銀行の住宅ローンでは、金利が0.5%を切るようなこともあるのですが、審査の難易度はかなり厳しくなっています。

ここまで述べてきたように、保証料なしの住宅ローン=初期費用が安いということではありません。

保証料なしの住宅ローンは、プロパー融資にも耐えられるリスクの低い人に融資を行うため、低い金利での融資を行っているのです。

決して初期費用が安いわけではなく、一般的には保証料ありに住宅ローンよりも高くなります。

繰上返済の効果が薄い

先ほど述べたように、保証料なしの住宅ローンは手数料が高額です。

手数料と保証料の大きな違いには、繰上返済時の扱いの差があります。

保証なしの住宅ローンで支払う手数料はあくまでも手数料ですので、例え期日前に繰上返済をして、返済期間を短縮したとしてもこのお金は戻ってきません。

対して保証料は借入期間に応じて金額が変動するため、返済期間が短くなることで保証料が返還されます。

というのも保証料ありの住宅ローンは、期日前に返済すると、未経過分の返戻保証料が発生し、払いすぎた保証料が戻ってくるのです。

手数料が割高である保証料なしの住宅ローンには、繰り上げ返済をしてもこのような返金がないこともデメリットといえるでしょう。

団信なしに注意

保証会社がついている住宅ローンは、保証会社にリスクが発生しないように、団体信用生命保険への加入が必須となっています。

しかし、保証会社がつかない住宅ローンでは、商品の内容を銀行独自で決められるため、団体信用生命保険がついていないものもあり、注意が必要です。

例えば、フラット35は保証会社がつかないため、保証料が発生しません。

また、以前のフラット35は別途保険に加入しないと団体信用生命保険がつけられませんでした。

しかし、2017年にフラット35も団体信用生命保険に最初から加入するように、仕組みが変更になりました。

また、ネット銀行の多くの住宅ローンも、団体信用生命保険に保険料の負担なしで加入ができるため、団体信用生命保険に加入できない住宅ローン商品は減っています。

団体信用生命保険とは、借主が亡くなったときに、保険から住宅ローンを返済する保険です。

この保険があると、返済中に仮に借主が亡くなったとしても、残された家族に借金を残すことなく、住宅を残せる大切な保険です。

団体信用生命保険がついていない住宅ローンは、もしもの場合に借金が家族に残されてしまうリスクがあることに注意しましょう。

保証なしの住宅ローンは難しい

保証料を払わない、つまり保証会社がつかない住宅ローンをプロパー住宅ローンと言います。

プロパー住宅ローンは、もしも返済が滞った際には銀行が全ての責任を負う必要があり、銀行にとってはリスクの高い融資です。

このような住宅ローンの取り扱いが銀行でないわけではありません。

しかし、銀行でプロパー住宅ローンを借りることができる人は基本的にかなり銀行にとって信頼のおける人だけです。

例えば銀行と会社が深い付き合いがあり、その会社が超優良企業で、その会社の経営者やその子供という場合、もしくは銀行の大口預金先などという場合だけで、銀行と特別な関係がない普通の人が「プロパー住宅ローンを貸してくれ」と銀行へ交渉したとしても、まず断られてしまうでしょう。

また、ネット銀行では基本的にホームページに記載のある、金利や保証会社や借入期間や限度額があらかじめ決定しているパッケージ商品しか扱っていませんので、プロパー住宅ローンの取り扱いはないと考えたほうがよいでしょう。

金利の優遇がなくなることも

また、仮に銀行がプロパー住宅ローンの融資に応じてくれたとしても、金利の優遇がなくなってしまう可能性もあります。

住宅ローンは基準金利というものが決まっており、銀行ホームページ記載の金利は基準金利から金利が優遇された金利です。

金利優遇には条件があり、この条件の中に必ず「保証会社の保証を受けられる人」という記載があります。

プロパー住宅ローンは、この金利優遇条件を満たしていませんので、仮にプロパー住宅ローンを借りることができたとしても保証の負担をはるかに超える利息を払わなければならない可能性もあるのです。

つまり、普通の人が住宅ローンを借りようと思った時は、保証会社つきの住宅ローンを選択するしかなく、保証料の負担はやむを得ないと言えるのです。

保証料なし住宅ローンのメリット

保証料なしの住宅ローンのメリットは、保証が必要ないこと、審査が早いことなどがあげられます。

具体的にどのようなメリットが受けられるかを見て行きましょう。

保証料がかからない

保証料住宅ローンの最大のメリットは、なんといっても保証料がかからないことです。

冒頭述べたように、借入期間が長い住宅ローンの保証料は高額になります。

審査によってリスクが高いと判断された場合には、保証料は100万円を超えることもありますし、そうでなくても数十万円は覚悟しておいた方が良いでしょう。

これだけの金額が保証料なしの住宅ローンを選択することで必要がなくなるという点は、最も大きなメリットです。

また、保証料が必要ないからと言って、住宅ローン契約時に担保を請求されたり、特別に適用金利が跳ね上がったりするケースはほぼありません。

しかし、一般的に保証料なしの住宅ローンは、手数料などその他の費用が高額になるというデメリットがあります。(後述)

審査が早い

保証料なしの住宅ローンは、保証会社がつかない分、審査が早いというのも2つ目のメリットとして挙げられます。

一般的に住宅ローンの審査は仮審査と本審査に別れており、仮審査というのは保証会社の保証がつくかつかないかの審査です。

保証会社の審査に1日〜3日程度、銀行の審査にも数日必要になるため、保証会社つきの住宅ローンで本審査の回答が得られるには、早くて3営業日程度、遅い場合には1週間以上かかることがあります。

しかし、保証会社が存在しない保証料なしの住宅ローンでは、銀行が自行の審査基準で審査を行うだけの手間になるため、審査には時間がかかりません。

早い場合には1営業日で審査の回答が得られることもあります。

この点も保証なしの住宅ローンの大きなメリットです。

契約手続きが容易

保証会社の保証が必要な住宅ローンでは、銀行と保証会社それぞれ別々に契約書などの書類を提出する必要があります。

しかし、保証料なしの住宅ローンは銀行としか契約を行わないため、契約手続きが容易です。

保証会社ありの住宅ローンでは、書類の記入のために2時間程度の時間がかかってしまうほど書類の量が膨大ですが、保証会社なしの住宅ローンでは、書類を記入する時間が少ないという点もメリットとして挙げられます。

保証料とは?

住宅ローンを契約するときに支払いをする費用として、利息や事務手数料とともに挙げられる項目に「保証料」があります。

多くの住宅ローンの契約時には、保証料の支払いが必ずあるため、住宅ローン契約者の多くは何気なく支払いをしているでしょう。

しかし、そもそも保証料をなぜ住宅ローン契約時に支払いしなければならないのか、また保証料を支払うことでどのようなメリットがあるのか気になります。

そこで、住宅ローンの借入時の保証料について、基本的な内容を紹介します。

保証料の役割と必要性

保証料を支払う必要は、簡単に言うと住宅ローン滞納時に保険として支払先を確保しておくためです。

通常、高額な借入をするときには、万が一返済ができなくなったときのために何らかの担保を用意します。

銀行からの法人向け融資では、担保は保証人や不動産、工場の設備などが一般的ですが、住宅ローンの場合には、保証会社や保証機関が保証人となります。

したがって、保証料を支払うことで、第3者を保証人として準備する必要もありませんし、特定の財産を担保に入れずに済むわけです。

ただし、この保証制度は広く住宅ローンで導入されていますが、保証機関に保証をしてもらわなければ、利用できないと決まっているわけではありません。

金融機関が納得をすれば、保証機関を通さないで融資を受ける(プロパー融資)も受けられます。

このことから、住宅ローンで保証料を必要とするかどうかは、金融機関のさじ加減ひとつで決まると言えます。

保証料の相場は

それでは気になる保証料の相場についてですが、条件によって大きく異なるため一般的な数字を示すことは難しいです。

住宅ローンについて紹介しているサイトを確認すると、「住宅ローンの2%程度」と紹介されていますが、実際には住宅ローンの金額や借入年数に応じて大幅に上下するので、鵜呑(うの)みにするのは危険です。

また、保証料は金額以外にも購入する物件の内容や構造、申込者の情報など様々な条件で変動します。

金融機関の公式ホームページには目安となる数字が書かれていますが、ローン審査の内容に応じて変動するため、見積もりのときに保証料も確認しておくと良いでしょう。

支払い方法は一括・分割

住宅ローンの保証料の支払い方式を選択するときに、「外枠方式」と「内枠方式」という専門用語が登場しますが、これは支払方法を一括と分割どちらを選択するかという意味です。

外枠方式は保証料を一括前払いで支払う方法で、保証料の支払金額を少なめに抑えられる代わりに、数十万円単位のお金を借入れ時にまとめて支払いする必要があります。

対して、内枠方式は分割払いでの支払いとなり、借入時にまとまったお金が用意できなくても利用可能なメリットがあります。

ただし、支払い方法は毎月の金利+0.2%程度を上乗せする方式が取られるため、外枠方式よりも総合的に見ると高額になります。

保証料の支払い方法は、外枠方式と内枠方式のどちらかしか選択できず、「回数を設定して分割払い」などクレジットカードのような返済はできません。

交渉して割引できるものではない

3,000万円程度の住宅ローンを組むときには、保証料が60~100万円程度の高額になるケースが多いですが、残念ながら住宅ローンの担当者と交渉をしても保証料を減額はしてもらえません。

住宅ローンの金利は担当者と交渉することで、優遇金利を設定してもらえるなど割引のチャンスがありますが、保証料にはこのような割引の交渉の余地はありませんので注意しましょう。

そもそも、保証料の目安は設定されていても具体的な金額は、融資先の情報を審査で考慮してから決められるため、交渉の時点で割引の話はできないのです。

信用保証会社とは?

信用保証会社とはその名の通り、信用を保証する会社のことです。

住宅ローンなどを借り入れる人が単独の信用力で借入できないものを、保証するための会社ということです。

金融機関などから借入をするときに信用保証会社に保証料を支払うことで、保証人や担保などが不要になります。

連帯保証人と似ている

「連帯保証人」という言葉を聞いたことのある人は多いと思います。

連帯保証人とは債務者がお金を借入するときに、債務者単独の信用力で銀行などの審査に通過出来ないときに債務者の信用を保証するために求められます。

借入後、仮に債務者が返済できなくなった場合に連帯保証人は債権者(借入先)に対し、債務者に代わって返済する義務を負います。

銀行などの債権者は、債務者だけではお金を貸せないときに、連帯保証人を求めることになります。

通常、債務者が個人の場合だと連帯保証人には、その家族や友人などが求められるケースが多いです。

しかし、親密な人間関係であっても、連帯保証人になってもらうのは簡単ではありません。

なぜなら、連帯保証人になるメリットは特にありませんし、債務者が返済できないと借金の返済義務を負ってしまうとなると、誰も連帯保証人になりたがりません。

そのために存在するのが「信用保証会社」です。

信用保証会社は、お金さえ払えば保証人に変わって債務者の保証をしてくれます。

保証するための会社

信用保証会社はお金を借り入れるときや不動産を借りるときに連帯保証することを業務とする会社です。

その対価として債務者から「保証料」をもらい、収益にしています。

銀行などの債権者からすれば、債務者が連れてきた連帯保証人だとその連帯保証人の信用力も十分ではなく、何人集めても意味が無いということがあります。

逆に、連帯保証人なんて頼める人が1人もいないという債務者もいます。

そんなときに、信用保証会社の連帯保証サービスを利用すると銀行なども貸し出しをしやすくなります。

通常、個人よりも会社の方が保有している資産や負債も把握しやすく、信用力も審査しやすいのです。

そのため、銀行が貸し出す住宅ローンやカードローンなどは、「信用保証会社」の利用を必須とする代わりに債務者が連帯保証人を用意する必要がないようになっています。

それでは、信用保証会社についてもう少し詳しく見ていきましょう。 ポイントを絞って紹介します。

保証する基準は

保証会社が個人の保証をするときの審査基準は、金融機関のローン商品によって異なります。 一般的には、保証会社は年収や他社借入・返済状況などで基準を決めます。

設定された基準を満たすと保証が受けられます。 また、信用情報機関に記録された情報も審査の対象になります。

今回は保証会社の審査項目の主な基準を3つ紹介するので、ローンの申込前にしっかりチェックしておきましょう。

安定継続した収入

安定した収入が継続してあるかということは、審査においてポイントになります。 ある月に高額な給料があって他の月は無収入であるよりも、毎月安定した収入があることが大切です。

なぜなら、ローンは基本的に毎月の返済日にお金を支払う必要があるからです。

返済額を準備できず、返済能力が低いと判断されると保証会社の保証が受けられない可能性が高くなります。

既存借入件数や金額

既存の借入件数や借入残高も重要な審査項目です。

具体的な基準は審査会社によって異なりますが、借入件数については4件以上になると新規の借入が難しくなるので注意しましょう。

また、年収に対して借入残高が多いと十分な返済能力がないと判断される可能性が高いです。

総量規制によって年収の3分の1以上の借入はできないので、現状で超えていないか確認してみましょう。

総量規制の対象外のローン商品もありますが、銀行は年収の3分の1以上の貸出を自粛するところがほとんどです。 借入残高は年収の20%以下に抑えることをおすすめします。

信用情報にキズがないか

個人信用情報機関の記録にキズがあると、内容によっては審査に影響が出ます。

日本にはCIC、日本信用情報機構(JICC)、全国銀行個人信用情報センター(KSC)の3つの信用情報機関があります。

過去にローンの返済期日に遅れたことがあったり、債務整理をしたりすると一定の間、信用情報機関にキズとして残ります。

一定の期間が経過すれば記録はなくなりますが、心配な人は新しい借入に申し込む前に、各信用情報機関に情報開示の請求をして、確認してみましょう。

なぜ保証会社が必要なの?

そもそもなぜ保証会社が住宅ローンには必要になるのでしょうか?

銀行の不良債権を防ぐため

バブル崩壊によって、不良債権を原因として倒産する銀行が相次ぐ前までは、銀行の住宅ローンは保証会社がないものも数多くありました。

しかし、バブル崩壊以降は銀行の不良債権が問題視されるようになります。

保証会社さえついていれば、住宅ローンが焦げ付いても銀行はノーリスクです。

銀行は不良債権のリスクに備えるために、個人向けのローンにはほぼ必ず保証会社をつけるようになりました。

また、銀行にとっては保証会社の保証さえつけばリスクはありませんので、住宅ローンの審査の大部分は「保証会社がつくかつかないか」というだけになります。

そのため、以前は1ヶ月程度の時間がかかることも珍しくなかった住宅ローンの審査が、いまは最短で即日〜3営業日程度、長くても1週間程度で完了するようになったのです。

保証人に負担をかけないため

保証会社の存在は住宅ローンの借主にもメリットがあります。

保証会社がつく前の住宅ローンでは、連帯保証人がつくのが当たり前のようになっていました。

また、その連帯保証人は借主と別生計の兄弟や友人などがなっていたほうが銀行審査では有利になります。

このため、以前は第3者の連帯保証というのが当然でしたが、第3者に保証人になってもらうということは、借主にも保証人にも精神的な負担をかけることになります。

借主は保証人に頭を下げ続けなければなりませんし、連帯保証人は「いつ借金の返済義務を負うかわからない」という不安に晒されることになります。

保証会社が存在することで、借主、連帯保証人双方に上記のような負担をかける必要がなくなるというメリットもあるのです。

賃貸でも信用保証会社が必要?

信用保証会社が必要になるのは、住宅ローンなどの借入だけではありません。

賃貸住宅を借りるときにも、信用保証会社が必要になることがあります。

賃貸の場合、賃借人に連帯保証人(親や、親族など)を求めることがよくあり、賃借人が家賃を払えなくなった場合には、連帯保証人に支払いが請求されます。

それに加えて最近は連帯保証人ではなく、信用保証会社の保証を条件とする賃貸物件が増加しています。

賃貸物件の連帯保証は、専門の信用保証会社のほか信販会社が行うこともあります。

こういった賃貸物件の場合、連帯保証人を見つけてきても賃借できず、信用保証会社に保証してもらうことを契約の条件としています。

賃借人は信用保証会社の審査に通過して保証料を払ったうえで、保証をしてもらわないと賃貸物件を借りられません。

賃貸人の立場からすると保証料は賃借人が支払うため、親族の連帯保証人や信用保証会社であっても追加的なコストは発生しません。

費用が変わらないのであれば、信用力の高い信用保証会社に保証してもらった方が安全といったところでしょう。

賃借人からすれば親族や友人に連帯保証を頼まなくても良い分、追加的なコストである保証料を支払う必要があるというデメリットが生まれます。

信用保証会社の監督官庁は?

賃貸物件に信用保証会社を使用する場合、トラブルに至るケースも増加しています。

賃貸物件では信用保証会社が連帯保証すると賃借人が賃料を支払えなかった場合、信用保証会社がその分の家賃を支払うことになります。

その後、信用保証会社は賃借人に支払いを請求したり、賃貸物件から「追い出し」を行ったりします。

賃料を払わないまま入居を続けていると、それだけ信用保証会社の支払いが増加してしまいますので、払えないなら早急に退去してもらいたいのです。

そのため、信用保証会社を使わなかった場合に比べて、信用保証会社が入ると追い出しをかける時期が早く、手法も強引になる「追い出し」に関するトラブルが発生しています。

しかし、こういったトラブルや信用保証会社を規制するための「監督官庁」は存在していません。

監督官庁が存在していないため、信用保証会社への制約が少なすぎるとの批判もあります。

一方、賃貸物件を貸す側のオーナーからすれば、「賃料を払わない」まま入居を続けようとする住人を保護することに反論する声も多くあがっています。

現状は、オーナー側の立場を擁護する意見が強いため、特段の規制強化には至っていません。

保証料の目安はどのくらい?

では、住宅ローンの保証料はどの程度の金額を支払わなければならないのでしょうか?

一般的には、審査にかかわらず所定の利率を乗じて保証料が決定する方法と、審査によって保証料が変動する2つの方法があります。

定率方式の銀行

ネット銀行の住宅ローンでは、保証料、手数料、団体信用生命保険料などを合わせて3.24%の費用という方法が採用されているのが一般的です。

3,000万円の住宅ローンであれば、3,000万円×3.24%=972,000円となります。

金額があらかじめ決まっているため分かりやすいというメリットがありますが、リスクの高い人も低い人も同じだけの保証料となりますので、リスクの低い人の保証料は相対的に高くなってしまうというデメリットもあります。

審査によって決まる銀行

店舗型の銀行で主に採用されている方法が審査によって保証料が決まるという方法です。

リスクの低い人には低い保証料が適用され、リスクの高い人には高い保証料が適用されます。

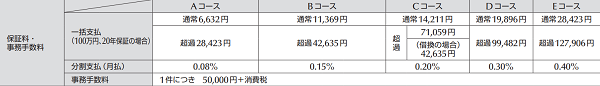

地方銀行や信用金庫の住宅ローンでよく利用される全国保証株式会社の住宅ローン保証料は以下のようになっています。

参考元:全国保証株式会社

最も保証が低いAコースは100万円につき6,632円であることに対して、Eコースはその5倍近くの28,423円となっていることが分かります。

このような保証料の場合には、リスクの低い人は低い保証料が適用されるというメリットがあります。

保証料を節約するためにすべきこと

ほとんどの人が住宅ローンの借入をする際には保証料を負担しなければなりませんが、保証料は節約することも可能です。

保証料を節約する方法として以下の3つの方法があるため、ご紹介していきます。

借入額を少なくする

住宅ローンの保証料は借入額に応じて決定します。

したがって、できる限り自己資金を貯めて住宅ローンの借入額を少なくすることで保証料を少なくすることができます。

借入期間を短くする

住宅ローンの保証料は借入期間に比例して高くなります。

このため、住宅ローンの借入期間で短くすれば必然的に保証料も少なくなります。

審査で有利な自分をつくる

審査によって保証料が決定する住宅ローンの場合には、審査で「リスクが低い」と判断されれば保証料は少なくなります。

そのため、審査で有利な状態で住宅ローンに申し込みをすることで、保証料の負担は少なくなります。

詳しくは以下で述べていきます。

保証料なしの住宅ローンとは?

これまで紹介してきたように、一般的な都市銀行や地方銀行の多くは住宅ローン利用者に対して保証料の請求を行います。

それでは、保証料なしの住宅ローンとはどのようなものなのでしょうか?

保証料なしというのは、要するにプロパー住宅ローンということです。

プロパー住宅ローンとは、もしも返済が不可能になってしまった場合には、銀行が全てのリスクを負う融資です。

バブル崩壊以降、不良債権を嫌う銀行はプロパー住宅ローンをほとんど行わず、銀行にリスクがない保証会社をつけるのが一般的でした。

しかし、保証会社というのは借主を保証するわけではなく、銀行を保証するもので、借主にとっては多額の保証料を払ったとしても、保証会社がついてもつかなくてもほとんど関係ありません。

そのため、借主に金銭的な負担を負わせる保証会社という制度に疑問を呈する銀行も最近は増えてきており、住信SBIネット銀行、SBI新生銀行、イオン銀行などは銀行住宅ローンの中でも保証なしの住宅ローンを展開しています。

また、住宅支援機構が提供しているフラット35についても、保証料なしで住宅ローンの契約が可能です。

では、保証料なし住宅ローンにはどのようなメリットとデメリットがあるのでしょうか?

審査で有利な自分の作りかた

銀行のホームページでは住宅ローンの申込基準の記載があります。

具体的には「前年度年収100万円以上」「勤続年数1年以上」「返済比率30%以下」などの記載ですが、この基準を満たしていれば確かに住宅ローンの審査には通過できるかもしれません。

しかし、保証料を低く抑えようとした場合には、この基準を満たしているだけではダメです。

さらに銀行にとってリスクが低いという自分を作り上げていく必要があるのです。

勤続年数は5年以上

住宅ローンを有利に借りようと思ったら、勤続年数は5年以上はあったほうがよいでしょう。

勤続年数は長ければ長いほど「今後もこの会社に安定的に勤める」と判断されて保証会社の審査では有利になります。

返済比率は20%未満

最も保証会社の審査で影響するのがこの項目です。

返済比率を20%未満、できれば15%程度に抑えれば保証会社から「リスクの低い人」と判断される可能性が高くなります。

返済比率とは、年間の住宅ローン返済額が年収の何%かという考えで、年収600万円の人が返済比率15%に抑えようと思った場合には、600万円×15%=90万円に住宅ローンの年間返済額を抑えなければなりません。

自己資金を多くする

今の住宅ローンは自己資金がなくても借りることができますが、できれば自己資金は住宅価格の10%は必要と言われています。

さらに保証料を低くしようと思った場合には住宅価格の30%程度は自己資金があったほうがよいでしょう。

ある程度貯金をしてから住宅ローンを組んだほうが保証料は低くなる傾向があります。

商品選定は実質金利と利息総額で試算してから

保証会社ありの住宅ローンと、保証会社なしの住宅ローンはどちらを選択すべきでしょうか?

住宅ローンは金利の上に保証料や手数料が必要になるため、単純な金利差だけで商品を選定することはおすすめできません。

実質金利や利息負担の総額で比較する必要があります。

ここでは、実質年利の説明や利息総額の算出方法などを紹介します。

実質金利とは?

実質金利とは、利息負担の他に必要になる手数料や保証料などの諸費用を加味した実質的な利息を図る指標です。

住宅ローン金利以外にも発生する諸費用を全て考慮した支払額から、融資金額を割ることで計算できます。

具体的には利息+諸費用÷借入額×100で算出可能です。

例えば3,000万円を借りる場合の住宅ローンの比較を行ってみましょう。

|

|

このように、実質金利では保証ありの住宅ローンの方が低いことになります。

優遇金利が適用されたからと言っても、実質金利が高ければ総返済金額は高くなる可能性もあるため実質金利は大切な指標です。

少なくとも初年度は、利息が高くても、保証料ありの住宅ローンの方が実質金利の方が高くなることが一般的です。

利息総額を算出

住宅ローンは借入期間が長期ですので、初年度だけの負担である実質金利で算出することも危険です。

最終期日までの利息負担も考慮すべきです。

利息負担の総額はインターネット上のシミュレーションサイトなどで簡単に算出することできます。

期間30年で上記のローンを借りた場合の利息負担は以下のようになります。

|

利息総額の比較では、保証料なしの住宅ローンの方が安くなります。

ここに手数料や保証を加味しても保証料なしのA住宅ローンの方が安くなります。

このように、保証料なしの住宅ローンは繰上返済を想定せずに、最終期日まで返済していくのであれば利息の安さによって手数料の負担を希薄にできるため、メリットがあると言えるでしょう。

一方、退職金などで期日前の一括返済を想定している人は、返戻保証料がある保証料ありの住宅ローンを選択した方がメリットは多いと言えるでしょう。

利息総額は返済期間や返済額によって、大きく計算結果が変わってきます。

先程の計算例も返済期間が20年など短期間になると、計算結果はまた変わってくるでしょう。

また、住宅ローンの条件には返済方式が元利均等返済か元金均等返済か、保証料の支払いが分割返済か一括返済かでも計算方法や結果が変わります。

自分が計画している住宅ローンの条件を考慮して、シミュレーションを行いましょう。

このように、住宅ローンは、自分の人生設計に合わせた返済計画に最適な返済方法を選択することが重要です。

保証料を不要にする方法はある?

保証料を内枠方式の分割払いにしている人の中には、支払金額に損をしていることに気づき、どうにか保証料を不要にしたいと考える人もいるでしょう。

しかし、一度支払い始めた保証料を途中で不要にすることは原則できません。

もしも、保証料の支払いをしたくないときには、初めから保証料なしの住宅ローンで借入を行う必要があります。

ただし、唯一保証料を途中で不要にする方法があります。

それは住宅ローンの一括返済を行い、ローンを完済することです。

ローン完済時点で保証料の支払いも終了するため、今後支払う予定の保証料を支払う必要がなくなります。

また、完済が無理だとしても、繰上返済を繰り返し行い、返済期間を短縮することで保証料を減らせるため、総支払額を減らすためにも積極的に行いましょう。

保証料支払いがない金融機関はどこ?

保証料なしの住宅ローンを探している場合には、大きく分けて2種類の金融機関を検討することをおすすめします。ひとつ目はネット銀行の住宅ローンです。

ネット銀行の住宅ローンは、従来の住宅ローンと制度が違うものが多く、保証料なしの住宅ローンも積極的に取扱っています。

また、ネット銀行の住宅ローンの申し込みは、インターネットから行えるため、日中銀行に訪問する余裕がない人でも気軽に利用可能です。

ふたつ目の金融機関は、フラット35の取扱いがある銀行です。

フラット35は住宅支援機構が取扱いをしている住宅ローン商品ですが、商品の販売は銀行などの金融機関に委託しています。

したがって、都市銀行や地方銀行であっても、フラット35の住宅ローンを利用すれば保証料なしで契約可能です。

ただし、フラット35は固定金利しか選択できないなど、通常の住宅ローンとは条件が異なるため、利用を検討するときには事前に商品内容を確認しておきましょう。

どちらの金融機関も住宅ローンの性質が大きく違うため、保証料の支払い以外の差を見比べてから決定してください。

まとめ

ネット銀行を中心として、保証料なしの住宅ローンが増えています。

ネット銀行の住宅ローンは金利が低く「保証料なし」と謳っているため、金銭的な負担が既存の住宅ローンと比較して圧倒的に低いように思いがちですが、実際には手数料が割高です。

それでも、最終期日までの利息負担を加味すれば保証料ありの住宅ローンよりもコスト負担は少なくなります。

ただし、最終期日前に返済の予定がある人は、手数料が戻らない保証料なしの住宅ローンの方がコストは高くなることもあります。

商品選定の際には実質金利や利息負担額を参考に、人生設計に合わせた返済プランから最もコストが低い住宅ローンを選択しましょう。

タグ:目的別

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。