カードローンとは何なのか、ご存じない方もいらっしゃると思います。

このページではカードローンとはなんなのか、本当にカードローンについて何も知らない初めての方にも分かるように説明していきます。

今回ご紹介するのは、以下の人におすすめの内容になります。

- カードローンについて詳しく知りたい人

- カードローンのメリットやデメリットをしっかり把握したい人

- 銀行カードローンと消費者金融の違いが知りたい人

即日OK!あなたにおすすめのカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

プロミス | 2.5%~18.0% 最短3分※₂ | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能か事前診断でチェック! |

SMBC モビット | 3.0%~18.0% 即日融資※₃ | ・審査が不安な人にも人気 ・WEB完結なら電話連絡、郵送物、原則なし※₄ ・事前審査結果 最短10秒 |

アイフル | 3.0%~18.0% 最短18分※ | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 ・原則自宅/勤務先への連絡なし※₁ |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃申込曜日、時間帯によっては翌日以降の取扱

※₄収入証明を提出していただく場合があります。

目次

カードローンは「『カード』が発行される『ローン』」

電車や街に掲載してある銀行や消費者金融の広告で、有名人がカードを持って「金利○○~○○%」と書かれているのものを、見たことがある人も多いのではないでしょうか。

カードローンは、ローンの中の1つの種類です。

ローンとは日本語で「貸付」という意味なので、利用する側から見ると「借り入れ」ということになります。

皆さんは住宅ローンやカーローン、教育ローンという言葉を聞いたことがあるはずです。

住宅ローンは住宅を購入するためのローン、カーローンは車を購入するためのローン、教育ローンは教育資金として用いるためのローンです。

カードローンは少し意味合いが違い、契約時に発行された専用のカードを使って借り入れするので、「カードローン」という名前となっています。

カードローンを使用する目的は、一部の使い方(事業資金など)を除き、基本的に自由なのです。

借り入れのタイミングも、必要な時に行うことができます。

返済は決められた日までに、毎回一定以上の金額を行わなければなりません。余裕がある場合は、それ以外のタイミングでも返済ができます。

つまりカードローンとは「カードを使って好きなときに借り入れ・返済する、使用目的が自由なローン」なのです。

- 都市銀行:三菱UFJ銀行、みずほ銀行など

- 地方銀行:横浜銀行、千葉銀行、福岡銀行など

- 消費者金融:アコム、アイフルなど

クレジットカードとどう違うの?

金融機関がカードを発行すると聞くと、クレジットカードのことを思い浮かべる人もいるかもしれません。

しかし、カードローンで発行されるローンカードとクレジットカードは、一見同じように思いますが、全く違います。

ローンカードは、カードローンを利用するために用いるカードなので、その使用用途は「お金を借りる・返済する」ことのみです。

一方クレジットカードには、ショッピング枠とキャッシング枠という2つの機能が備わっています。

キャッシング枠を用いれば、ローンカードと同じように借り入れも行えますが、クレジットカードのメインの機能は買い物で利用できるショッピング枠です。

支払いを行うときに、現金の代わりにクレジットカードを利用することで、後払いで決済が行えます。

買い物での決済がメインの用途のクレジットカードと、借り入れ・返済を行うためのローンカードは、混同しないようにしましょう。

カードローンの限度額は審査によって変わる

カードローンを運営している金融機関は利用者に貸付を行い、利用者は返済の時に借りた金額にプラスして、利息分を多く払います。

その金額が、金融機関の利益となって運営されています。

カードローンは申し込みに保証人が必要なく、保証会社が保証を行います。

申込者は信用情報(過去の借り入れやクレジットカードの利用歴など)や、属性(収入や職種、勤続年数などの個人情報)を元に、保証会社によって審査され、それを通過しなければなりません。

審査を無事に通過すれば、ローンカードが発行されて利用できるようになります。

いくらまで借り入れできるのかというのは、それぞれのカードローンごとにも決まっていますし、利用者によっても変わります。

たとえば、三菱UFJ銀行カードローン「バンクイック」は最高500万円まで融資可能と書かれています。

しかし、契約すれば全ての人が500万円まで借りられるというわけではなく、情報を総合的に判断した上で、ある人は400万円まで、別の人は50万円までと利用者ごとに個別で決定されます。

最高限度額は、申し込み時に希望を申請できますが、審査によってある程度変動します。

審査結果が出たら、郵便や自動契約機などの方法でローンカードが発行され、借り入れと返済が可能になります。

発行されたカードを対応ATMで使用したり、電話で指定の口座に振込の依頼をすることで利用できます。

主な申込条件は満20歳以上で安定した収入

では、カードローンを利用するためには何か条件があるのでしょうか。

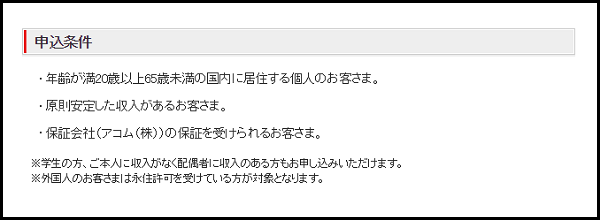

下の画像は、三菱UFJ銀行カードローン「バンクイック」の申し込み条件です。

※三菱UFJ銀行公式サイトより引用

※三菱UFJ銀行公式サイトより引用

保証会社の保証を受けられるかというのは、審査を受けてみなければわかりませんので、

- 満20歳以上65歳未満※の国内に居住する個人の方

※外国人の方は永住許可を受けている方が対象となります。 - 原則安定した収入がある方

実質この2点が、三菱UFJ銀行カードローン「バンクイック」の申込条件といえます。

満20歳以上という条件は、どのカードローンもほぼ同じで設定されています。

中には、満25歳以上などのように20歳より高く最低年齢を設定している商品もあります。

逆に、満18歳以上というような20歳未満でも借り入れできるカードローンもありますが、ほとんどありません。

上限年齢は60歳、65歳、69歳のどれかで設定されているものが多いです。

もう1つの条件である安定した収入は、毎月大体同じくらいの金額が手に入るということです。

その条件を満たしていれば、アルバイトの学生やパートの主婦でも申し込み可能となっています。

ただし、カードローンによっては学生不可という条件が存在することもありますので、申し込み前によく確認してください。

地方銀行が取り扱っているカードローンの中には、居住地や勤務先が制限されているものもあります。

それ以外のカードローンは、基本的に「満20歳以上○○歳未満で安定した収入がある」ということだけが条件のものが多く、それを満たしていれば大体のカードローンは申し込めます。

何度も借り入れ可能

カードローンでは、必ずしも契約時にお金を借りるわけではありません。

最初に○○万円までお金を借りることができるという枠を作成し、その枠の範囲内でATMからお金を引き出すことができるローンカードを発行します。

最初に枠を作成する際に審査を行っているため、カード発行後はいつでも自分の必要な金額だけ、自由にお金を引き出すことができるという商品になっています。

ローンの限度額や金利は審査によって決定するため、自分の希望通りの金額を必ず借りることができるというわけではありません。

振込でも借り入れできる

消費者金融などは、カードを使用しなくても枠の範囲内であれば、電話やインターネットなどから振込を依頼すれば、指定口座へ必要金額を振り込んで融資してくれます。

返済は、基本的にはカードを使用してATMから返済金を入金する方法ですが、口座振替や振込でも返済に対応しています。

消費者金融は年収の3分の1まで

また消費者金融には、総量規制という融資金額に対する法律的な縛りがあり、消費者金融やクレジットカード会社からの借り入れ額の合計が年収の3分の1を超えることができないため、注意が必要です。

返済日が土日祝日などの休日の場合は、基本的には返済日は翌営業日(返済日が日曜だった場合には月曜など)になります。

返済金額は、カードローンの利用金額に応じて変動する残高スライドリボルビング方式という方法になるのが一般的です。

たとえばある銀行カードローンの場合は、

50万円以下:毎月10,000円

50万円超100万円以下:毎月15,000円

100万円超150万円以下:毎月20,000円

150万円超200万円以下:毎月20,000円

となっており、カードローンの限度額に関わらず、借り入れ残高に比例して返済額も増えていきます。

カードローンの申込条件

カードローンには誰でも申し込めるわけではなく、カードローンで借り入れを行うにはいくつか条件があります。

必ず必要な条件

カードローンの借り入れに必ず必要になる条件は、以下の通りです。

- 20歳以上であること(カードローンによって違いあり)

- 安定した収入があること(本人にない場合には配偶者に安定した収入があること)

- 日本に居住していること

- 外国人である場合には永住権を取得していること

カードローンの借入条件は商品によって若干異なりますが、基本的にはどの商品であれ、以上4つの基準を満たしていない場合には審査通過は難しいと考えたほうがよいでしょう。

必要となる場合がある条件

専業主婦が消費者金融やクレジットカード会社からお金を借りようとする場合には、配偶者の収入確認と同意書が必要になります。

専業主婦の借り入れOKの銀行から借り入れを行う場合には、配偶者関係の書類は一切必要ありません。

学生の場合で、学生専用の学生ローンのような商品を申し込む場合には学生証が必要になりますし、場合によっては親が連帯保証人となる必要がある場合もあります。

学生ローンではなく、アルバイトなどで一定の収入を得ている学生が一般的なカードローンで借り入れを行う場合には、学生証も親の保証も原則的には必要ありません。

専業主婦や学生でも大丈夫

専業主婦でも学生でも、通常の一般的なカードローンから借り入れを行う場合には、特別な手続きは一切必要ありません。

しかし、専業主婦が消費者金融からお金を借りる場合には以下が定められているため、少し手続きが煩雑です。

- 配偶者の収入確認の提出

- 配偶者の同意書の提出

- 借り入れ金額は夫婦合わせて配偶者の年収の3分の1以内

配偶者の同意書が必要で、借入金額も配偶者の年収の3分の1以内ということは、わざわざ専業主婦名義で契約しなくとも、夫名義での手続きの方が簡単です。

そのため、アコムやプロミスなどの大手消費者金融では専業主婦への貸付は行っておらず、パートやアルバイトなどで自分個人の収入を得ている主婦にしか、大手消費者金融は貸付を行っていません。

また、学生はそもそもアルバイトなどで収入を得ている人しか借り入れができないため、審査の際にはフリーター扱いとなるので、特別に必要な提出書類はありません。

使えない資金用途もある

カードローンで借り入れたお金は、基本的にどのような目的に利用してもかまいません。

旅行資金にしてもよし、家具を買い替えるために使ってもよし、次の給料日までの生活費に充ててもよしです。

しかしほとんどの場合、カードローンで借り入れたお金を「事業資金」として利用することは、禁止されています。

また、カードローンによっては「借り換え資金」としての利用が禁じられていることもあります。

非常に自由度の高いローンではありますが、これらの用途に対しては利用できないことが多いので、利用するカードローンの商品詳細を確認して、認められている用途の範囲内で利用するように心がけましょう。

借り入れには審査の通過が必須

カードローンは、だれでも必ず借り入れができるとは限りません。

借り入れには必ず審査があり、審査に通過した人だけが借り入れができます。

銀行や消費者金融などのお金を貸す側の立場としては、貸したお金は返してもらわなければなりません。

そのためにカードローンへ申し込みを行うと、「この人はお金を返せる人かどうか」という審査が行われるのです。

審査にかかる時間

審査にかかる時間はカードローンによってまちまちですが、スピード審査を売りにしている大手消費者金融の場合は、最短20分程度で審査が完了します。

信販会社が取り扱っているカードローンも、比較的早く審査結果が分かることが多いですね。

銀行や信用金庫などが取り扱っているカードローンの場合は、審査に多少時間がかかることも多く、申し込んで審査結果が分かるまで1週間ほどかかることも珍しくありません。

ただ、これらの時間はあくまでも目安であり、申込者の属性や審査の混み具合次第では、消費者金融に申し込んだのに結果が分かるまで3日間も待ったということも十分ありえます。

金融機関ごとのおおよその審査スピードは把握したうえで、できるだけ早めに申し込むことを心がけるといいでしょう。

申し込みに必要な書類

申し込みに必ず必要な書類は、契約者の本人確認書類です。

本人確認書類として利用できる書類はカードローンごとにさまざまですが、おおむね以下のような書類が利用できます。

- 運転免許証

- 各種健康保険証

- パスポート

- マイナンバーカード

本人確認書類に記載されている住所が現住所と異なる場合は、現住所が記載されている公共料金の領収書なども、あわせて必要となります。

また、金融機関ごとに定められた条件に該当する場合は、収入証明書類の提出も必要です。

条件は「希望する利用限度額が50万円を超える場合」となっているケースが大半で、以下のような書類が収入証明書類として利用できます。

- 源泉徴収票

- 確定申告書

- 税額通知書

- 給与明細書

複数申し込みを短期間でしない

カードローンの利用を検討する場合は、複数のカードローンを並行して検討することも少なくありません。

そうなると、並行検討しているカードローンすべてに申し込んで、審査結果が早く分かったところで借り入れを行おうと考える人も出てきますが、それは避けておきましょう。

カードローンへの申込情報は、信用情報に登録される情報です。

そのため、金融機関が審査の際に申込者の信用情報をチェックすれば、自社以外のカードローンにも同時に申し込みを行っていることが、筒抜けになってしまいます。

金融機関は、「カードローンの複数申し込みを行っていること」を「それだけお金に困っているのではないか」ととらえます。

お金に困っているということは、融資を行ったとしても返済してもらえない可能性が高いですよね。

そのため、短期間に複数のカードローンへの申し込みを行っていることが判明すると、その事実だけで審査落ちとなってしまうのです。

このことを一般的に、「申し込みブラック」と呼びます。

申し込みブラックになってしまうと、審査に関わる他の要素が良好であっても審査落ちになってしまうので、非常にもったいないと言わざるを得ません。

カードローンに申し込みを行う場合は、申し込みブラックになるのを避けるために、1社ずつ申し込むようにしましょう。

電話による在籍確認の対応をする

大手消費者金融の多くは、原則として電話による在籍確認を行わない方針を取っていますが、あくまでも「原則」なので、電話連絡がある仮定で以下に解説します。

カードローンの審査では、申込内容が正しいことを確認するためおよび、申込者の返済能力を担保するために、申込者の勤務先に電話をかける「在籍確認」を行います。

電話による在籍確認は、申込者が確かに申告した通りの職場で働いていることを確認して完了となりますが、この対応をきちんと行わなければ審査落ちになってしまう可能性もあります。

申込者自身が在籍確認の電話に対応できれば手っ取り早いのですが、職種上電話に出にくい場合もあるでしょう。

そのような場合でも、同僚が電話に出て「○○(申込者名)は席を外しております」といったような対応をしてくれれば、申込者が確かにその職場で働いていることが確認できるので、確認は完了となります。

自分が在籍確認の電話に対応できなさそうな場合は、あらかじめ同僚に「自分あての電話がかかってくる」ということを伝えておくといいですね。

他のカードローンに申し込まない

先ほど、「申し込みブラック」に関してお伝えしましたが、申し込みブラックに関しては何社同時に申し込めばなってしまう、というような明確な決まりがあるわけではありません。

そのため、他に1社ぐらいであれば同時に申し込んでも、申し込みブラックにならないこともあります。

しかし、たとえ1社であろうと、他のカードローンに申し込んでいるという事実はバレてしまいます。

申込者の返済能力が審査通過ラインギリギリであるような場合、他のカードローンを利用されてしまうと、自社への返済がおぼつかなくなることが懸念されるでしょう。

たとえ1社であろうとも、他のカードローンには申し込まないようにするのが、賢明と言えるかもしれませんね。

必要最低限の借入希望額を申し込む

申し込み時には希望する利用限度額を申告しますが、利用限度額が大きくなるほど金融機関のリスクも大きくなるため、審査は厳しめに行われることになります。

先々のことまで考えて、本来必要な金額よりも多めの金額で利用限度額を申告する人もいると思いますし、もちろんその考えかたもアリでしょう。

ただ、審査に通過することを最優先で考えるのであれば、希望する利用限度額は必要最低限で申し込むべきです。

契約後に、利用限度額の増額申請も行えるので、新規契約時に無理して背伸びした利用限度額を申告する必要はありません。

大きな利用限度額で利用できるカードローンは非常に便利ですが、審査に落ちてしまって契約できなければ意味がありません。

取引のある銀行に申し込む

すでに取引がある銀行であれば、あなたがどのような人であるかをある程度把握しているので、審査もスムーズに行われる可能性が高いです。

住宅ローンを利用しており毎月の返済も滞りなく行っていれば、銀行としても「この人は返済に関しては問題なし」と判断しやすいですからね。

また、銀行カードローンの中にはカードローンを利用するために、その銀行の普通預金口座を開設しなければならない場合もあります。

すでに取引のある銀行であれば、普通預金口座も開設しているでしょうから、新規口座開設の手間が省けるのも見逃せません。

審査の基準は主に5つ

審査の際には、主に以下の5つのポイントに着目して審査が行われます。

- 個人信用情報

- 勤務先

- 年収

- 他社からの借り入れ件数

- その他

個人信用情報

個人信用情報とは、過去5年程度の申込人のお金を借りたということに関するあらゆる項目が記録されている情報です。

日本には個人信用情報機関が3つあり、CICとJICCと全国銀行個人信用情報センターの3社です。

CICは主にクレジットカードに関する情報、JICCは主に消費者金融に関する情報、全国銀行個人信用情報センターは主に銀行取引に関する情報を記録収集して、3社間で情報を交換しあっています。

クレジットカードを作った、クレジットカードを利用した、クレジットカードの支払いをした、お金を借りた、お金を返済したなどの事象が起こると、それらの情報は個人信用情報センターへ登録されます。

また、支払いを長期間延滞した、保証会社に返済金を立て替えてもらったなどの事故の情報はブラック情報と呼ばれ、銀行や大手消費者金融はブラック情報が見つかった時点で、審査に通しません。

個人信用情報には借入金残高、借入金やクレジットカードの支払状況も記録されており、借入残高が多すぎたり支払状況に遅れが多かったりすると、審査に落ちてしまう場合もあるようです。

勤務先

審査の際には勤務先は非常に重要です。申し込み時に申告した勤務先に本当に勤務しているかどうかを確認する、電話による勤務先の在籍確認という審査が一般的でしたが、大手消費者金融の多くは原則として電話による在籍確認を行わない方針を取っています。

一般的な電話による在籍確認とは、審査担当者が個人名で会社へ電話をかけて確認する形で行われ、電話をかけて本人につながった場合や、同僚が電話に出て不在や休みをとっているなどの言質が取れれば、確認完了となります。

審査の際には、公務員、上場企業会社員が最も審査に通りやすい属性であると言われており、反対に自営業者や小規模会社の経営者は審査では不利な立場となります。

勤続年数は長ければ長いほど、今後も同じ勤務先に勤務する蓋然性が高く、今の給料が継続的に入ってくると考えられ、最終的には退職金も期待できるため審査の際には有利となります。

反対にコロコロと勤務先を変えている人は、審査担当に「今の勤務先もすぐに辞めて収入が安定しなくなるかもしれない」という疑義を持たれるため、審査では不利になります。

勤続年数は最低でも1年以上あったほうがよいと言われており、3年以上勤続していれば審査的には全く問題ないようです。

年収

収入は、消費者金融の場合には勤務先よりも上位に来る審査項目です。

消費者金融は年収の3分の1以内までしか融資ができないため、収入は非常に重要です。

銀行では、収入確認を必要としない融資金額までは収入はそれほど重視していませんが、一応、年収の2分の1程度までしか融資を行わないということが暗黙の了解となっています。

ただ、銀行の過剰融資が問題視されている最近では、年収の3分の1程度を上限とする銀行カードローンも増えてきています。

他社からの借り入れ件数

他社からの借り入れ件数・利用残高は、申込者の返済能力に大きな影響を与えます。

ある程度の年収を得ている人でも、他社からの借り入れが多いとそちらに返済能力を割かなければならないため、自社への返済がおろそかになる可能性が考えられます。

他社借り入れ件数に関しては、何件以上だとアウトということが厳密に決められているわけではありませんが、消費者金融よりも銀行カードローンのほうが他社借り入れ件数に対してはシビアです。

消費者金融の場合は、2~3社程度まではOKと考えてくれることが多いですが、銀行カードローンの場合は他社借り入れは1件までにとどめておくのが賢明です。

その他

その他の項目としては、持ち家に住んでいるか、家族と同居しているかも審査の際にはプラスポイントとなります。

持ち家に住んでいる人は、カードローンの返済ができなくなったからと言って家を捨てて逃げてしまうというリスクが、借家に住んでいる人と比べて圧倒的に低くなります。

また、家族(特に親)と同居している人は、本人が返済に苦しくなっても返済を助けてくれる親がいるため、審査の際にはプラスとなるようです。

審査の際にはこれらのポイントをスコアリング(点数化)して融資を行うか否か、いくらまで貸すのか、金利をどうするのかなどを決定します。

みんなに人気のカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

プロミス | 2.5%~18.0% 最短3分※₂ | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能か事前診断でチェック! |

SMBC モビット | 3.0%~18.0% 即日融資※₃ | ・審査が不安な人にも人気 ・WEB完結なら電話連絡、郵送物、原則なし※₄ ・事前審査結果 最短10秒 |

アイフル | 3.0%~18.0% 最短18分※ | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 ・原則自宅/勤務先への連絡なし※₁ |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃申込曜日、時間帯によっては翌日以降の取扱

※₄収入証明を提出していただく場合があります。

カードローンと他のローンの違いってなに?

自動車ローンや住宅ローンなど、様々なローンがありますが、カードローンとはかなりの違いがあります。

まず、カードローンは資金使途が自由ですが、自動車ローンや住宅ローンのような目的ローンと言われるローンは、決められた目的以外の用途に使用することができません。

また、カードローンは限度額内であれば借りたり返したりの反復利用が可能ですが、目的ローンは1度借りたら、追加借り入れができません。

しかし、目的ローンには様々な制限はあるものの、カードローンよりもかなり低金利で借りることができるというメリットもあります。

そのため、最初から利用する目的が明確に決まっている場合は、目的ローンを利用することをおすすめします。

カードローンのメリットやデメリットは?

カードローンに申し込むにあたって、メリットやデメリットを正しく把握しておくことは必要不可欠です。

カードローンのメリット・デメリットについて、以下で説明していきましょう。

カードローンのメリット

カードローンのメリットとしてまず挙げられるのは、やはり資金使途が自由であるということでしょう。

一般的なローンは特定の目的のみにしか利用できませんが、カードローンはさまざまな用途に利用できるので、カードローンを1つ契約しておくだけで、いろいろな資金需要に対応できます。

また、利用限度額の範囲内であればいつでも借り入れ・返済が可能というのも、カードローンならではのメリットです。

必要なタイミングで必要な金額だけ借り入れられるので、非常に小回りの利くローンとなっています。

大手消費者金融や銀行カードローンだと、非常にたくさんのATMを提携ATMとして利用できたり、Web完結申し込みが可能だったりと、利便性に関しても申し分ありません。

カードローンのデメリット

反対にカードローンのデメリットとしては、総じて金利設定が高めであることが挙げられます。

カードローンの中でも、銀行カードローンは消費者金融のカードローンよりも金利が低めではあります。

それでも、同じ銀行で取り扱われている住宅ローンや自動車ローンなどの目的ローンと比較すると、金利の高さは一目瞭然です。

特定の目的のみに利用する場合は、その目的に沿ったローンを利用するほうがいいでしょう。

また、いつでも借り入れができるというカードローンの特徴は、新しくローンを組む際にはデメリットになることもあります。

一般的なローンは、契約後に借り入れを行えば後は返済するだけなので、借り入れ残高が増えることはありません。

しかしカードローンでは、たとえ現在の借り入れ残高が少ないとしても、利用限度額分まで借り入れ残高が増えてしまう可能性は、常にはらんでいるわけです。

そのため、カードローン契約があると、住宅ローンのような大きな金額を借り入れるローンの審査では、不利になる可能性があることには注意しておきましょう。

銀行カードローンは低金利

銀行カードローンの特徴は、低金利で大きな金額を安心して借りられるということです。

普段自分が使用している銀行や資金力のある銀行でお金を借りるのは、安心感があるでしょう。

低金利

お金を借りるなら、できるだけ安く借りたいと思うのは自然なことかと思います。

銀行は審査を厳しくして、より安定していそうな人に貸すことで、貸し倒れのリスクを減らしています。

リスクが低ければ、金利を低くしても十分に経営できるため、低金利で貸し出すことができます。

そのため、銀行カードローンは基本的に金利が低い傾向があります。

貸金業法

消費者金融などの貸金業者は、貸金業法という法律に従って運営しています。

この法律に基づけば、全体で収入の3分の1未満以下までしか貸してはいけないうえに、50万円以上貸す場合は収入証明書の提出を求めなければなりません。

しかし、銀行は貸金業者とは別の区分となっているので、この法律に従う必要はありません。

そのため、他の貸金業者よりも大きな金額を融資できたり、収入証明書が必要となる基準の金額が高くなったりと、制限がゆるくなっています。

主な銀行カードローン

ここまでは特徴を説明してきましたが、具体的に主な銀行カードローンを簡単な表でまとめてみました。

| 金融機関 | 最高限度額 | 利息 (実質年率) |

|---|---|---|

| 三菱UFJ銀行カードローン 「バンクイック」 |

500万円 | 年1.8%~14.6% |

| 三井住友銀行カードローン | 800万円 | 年1.5%~14.5% |

| みずほ銀行カードローン | 800万円 | 年2.0%〜14.0%※ |

| りそなカードローン | 800万円 | 年1.99%~13.5%※ (2023年4月1日現在) |

| イオン銀行カードローン | 800万円 | 年3.8%~13.8% (2023年6月1日現在) |

| オリックス銀行カードローン | 800万円 | 年1.7%~14.8% |

| auじぶん銀行カードローン | 800万円 | 年1.48%~17.5% (通常金利) |

| セブン銀行カードローン | 300万円 | 年12.0%〜15.0% (2021年12月20日現在) |

| 横浜銀行カードローン | 1,000万円 | 年1.5%~14.6% (2023年12月1日現在) |

| ひめぎんクイックカードローン | 800万円 | 年4.4%~14.6% |

※住宅ローン利用で、カードローン金利引き下げます。

また、表には記載していませんが、PayPay銀行などは初回契約時に限り、一定期間の無利息期間を設けています。

単に利息が高い低いだけではなく、こういったサービスも上手く利用していくことで、安くお金を借りることができそうです。

即日融資、消費者金融カードローン

今日中にお金を用意しないといけないというような時間がない場合は、消費者金融のカードローンがおすすめです。

先程触れたような貸金業法の制約はありますが、消費者金融は審査のスピードを売りにしていることが多く、スピーディーに手続きを終えられます。

銀行のものは審査が厳しく遅いという欠点があるので、それを気にするかたには向いています。

| カードローン | 最高限度額 | 実質年率 |

|---|---|---|

| アイフル | 800万円 | 年3.0%~18.0% |

| SMBCモビット | 800万円 | 年3.0%〜18.0% |

| ノーローン | 300万円 | 年4.9%~18.0% |

| プロミス | 800万円 | 年2.5%~18.0% |

| アコム | 800万円 | 年3.0%~18.0% |

| レイク | 500万円 | 年4.5%~18.0% |

このように多くの消費者金融では、お昼ごろまでに手続きを終えられれば即日融資をしてもらえます。

※申し込みの曜日、時間帯によっては翌日以降の取扱となる場合があります。

アコムでは24時間、土日も銀行口座振込可能です。

※金融機関・お申込時間帯によってはご利用いただけない場合がございます。

表では細かい部分は省きましたが、特定の口座をもっている場合はもう少し遅くまで対応してくれます。

また、各金融機関の持っている自動契約機を使えば、その自動契約機が稼働している時間は基本的に即日融資ができます。

ただ、審査に手間取ることも考えられるので、即日でお金を借りたいのであれば、できるだけ早く申し込んだほうがいいです。

銀行系カードローンと消費者金融系カードローンの比較

銀行系カードローンと消費者金融系カードローン、それぞれの特徴についてはおおまかにお分かりいただけたでしょう。

続いては、これらの比較を行ってみましょう。

利息を少なくするには?

支払う利息を少なくするためには、「低い金利で借り入れて返済期間を短くする」ことが重要です。

一度契約した後で金利を変更するのはなかなか困難ですから、主に返済期間を短くすることで利息を含めた返済総額を少なくできるでしょう。

カードローンでは、毎月決められたタイミングで「約定返済」を行わなければなりませんが、約定返済以外にも「随時返済(任意返済)」と呼ばれる返済方法があります。

随時返済は、約定返済とは異なりいつでも好きなタイミングで行える返済のことですが、カードローンで支払う利息を少なくするためには随時返済が欠かせません。

約定返済で支払う金額は、元金の返済と利息の支払いに充てられるため、支払った金額のすべてが元金の返済に使われるわけではありません。

しかし随時返済で支払う金額は、すべてが元金の返済に充てられるため、約定返済よりも効率的に元金を減らしていけるのです。

手持ちのお金に余裕があるときには、積極的に随時返済を行っていくことで、支払う利息を少なくすることを心がけるといいでしょう。

金利を下げるには

一度契約した後に金利を下げてもらうことはなかなか難しいですが、決して不可能というわけではありません。

カードローンで適用される金利には幅があるため、金融機関に交渉することで、その幅の中でより低い金利を適用し直してもらえる可能性もあります。

ただし、金融機関に金利の見直しを行ってもらうためには、少なくとも金融機関にとって「いいお客様」である必要があります。

定期的に借り入れを行って、きちんと返済をしてくれるような理想的な顧客でない限りは、金利の見直しを行ってもらうのは難しいでしょう。

利用限度額によって適用される金利が決まっているような場合、利用限度額を増額してもらうことで適用金利を下げてもらえる可能性があります。

利用限度額の増額申請に関しても、金融機関の審査を乗り越えなければならないため、金利を見直してもらう場合と同様に、普段の利用状況がカギとなります。

金利の見直しも増額も見込めなさそうな場合は、より金利の低いローンに借り換えを行うことを検討してみましょう。

属性や信用情報の状態が以前よりも改善していれば、今のローンよりも条件がいいローンの審査に通過することも、不可能ではないはずです。

返済できないとどうなる?

お金は自分がしっかりと返せるように、計画的に借りなければなりません。

期限までに返済できないと、様々な不利益が生じることになります。

信用の喪失

まず1つ目が、信用の喪失です。

初めのほうで、信用を担保にしてお金を借りるのがカードローンだとお伝えしましたが、お金を返せないとその担保を失うことになります。

具体的には信用情報にキズがつき、一定期間金融ブラックの状態になり、同じ金融機関からお金を借りることは二度とできないようになります。

カードローンは今後利用しないから別にキズがついてもいいと思う人がいるかもしれませんが、住宅ローンやクレジットカードなどにも影響してくるため、後々困ることになります。

遅延損害金

2つ目が遅延損害金です。

遅延損害金とは、支払いが遅れた場合のペナルティです。

利息と同じように年率で割合が決まっていて、元々返すはずだった元金+手数料+利息に加えて、遅れた日数分の遅延損害金を支払わないといけません。

会社ごとにこの割合は異なりますが、年率20.0%程度であることが多く、それだけ払う額が増えてしまうのです。

無利息期間がなくなる

これは無利息期間があるようなカードローンの場合だけですが、遅延した時点で無利息期間が終わってしまいます。

せっかくの無利息というサービスがなくなってしまうばかりか、遅延損害金も増えていきます。

このように、カードローンを返済できなくなると様々な不利益が生じてしまいます。

借金を減らす方法には借り換えやおまとめというものもありますが、返さなければならないことに変わりはありません。

自己破産という方法を使えば返さなくても良くなりますが、家などの資産をすべて手放すことになり、著しく信用を損なうことにもなります。

お金を借りる際には、余裕を持って返せる計画をきちんと立てておくようにしましょう。

Q&A

では最後に、カードローンについてよくある質問に、Q&A形式でまとめてお答えしていきましょう。

消費者金融に申し込む際には、年収や勤続年数・雇用形態などを申告します。

そういった要素をすべて点数化するのが、「スコアリング」という審査方法です。

点数化されたものをすべて合計して、一定の数値を上回っていれば属性の審査は通過となりますし、そうでなければ審査落ちとなります。

カードローンでは、毎月の返済額が「元金+利息」だけではなく、手数料や保証料といったものも上乗せしている場合があります。

そういったもろもろの費用も利息に含めて考える際に用いられるのが、「実質年率」です。

そのため、利用者が返済するお金を計算する場合は、年利よりも実質年率を用いて計算するほうが、より正確な値を算出できます。

ただ、実際のところ手数料や保証料といった諸費用を設定しているカードローンはほとんどないので、ほぼ「年利=実質年率」と考えておいて問題ありません。

クレジットカードを取り扱っている信販会社も、貸金業者の一種なので、融資事業を行っているところが多いです。

また、銀行と同じく預金業務を行っている信用金庫・労働金庫・JAバンクも、借り入れ先の候補となるでしょう。

融資を行っている会社は非常に幅広いので、銀行や消費者金融だけにとらわれることなく、本当に自分にとって便利なローンを取り扱っているところで借り入れを行うといいでしょう。

自己破産しないためには、毎月の返済を遅らせないようにすることが重要です。

毎月の返済を遅らせないようにするためには、借り入れを行う段階できちんとした返済計画を立てておかなければなりません。

ただ、返済計画は実際に実行できるものでなければ役に立たず終わってしまいます。

自分の収支などを客観的に判断したうえで、無理なく実現可能な返済計画を立てるようにしましょう。

まとめ

カードローンが何なのかについて、大体わかってもらえましたでしょうか。

説明をまとめると、以下になります。

- カードローンとは「カードを使って好きなときに借り入れ・返済する、使用目的が自由なローン」

- 借り入れ限度額が審査によって決定される

- 基本的に満20歳以上で安定した収入があれば大体のカードローンに申し込むことができる

今回はカードローンの基本的な説明をしましたが、他のページでもう少し詳しく説明していますので参考にしてください。

※レイク借入条件●極度額/1万円~500万円●貸付利率(実質年率)/4.5%~18.0%●遅延損害金(年率)/20.0%●返済方式/残高スライドリボルビング方式、元利定額リボルビング方式●返済期間・回数/最長5年・最大60回●担保・保証人/不要●必要書類/運転免許証※収入証明(契約額に応じて、レイクが必要とする場合)●要審査