ローン契約で必要となる印鑑の種類

- 執筆者の情報

- 名前:馬沢結愛(30歳)

職歴:平成18年4月より信用金庫勤務

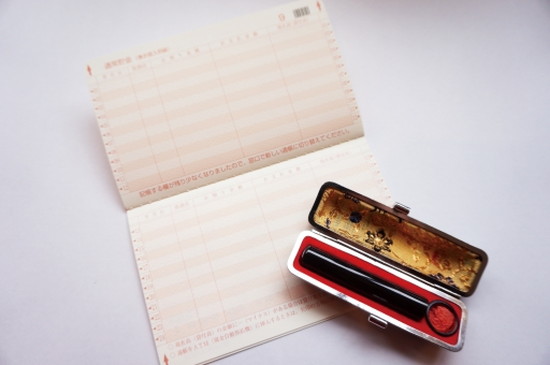

ローン契約における印鑑の種類

最近ではすべての手続きをインターネットで完結することができるカードローンもありますが、ローンの契約は基本的に書面によって行われます。

書面によるローン契約では、氏名などの記入や印鑑の押印をすることになります。

この際に使用する印鑑は「銀行印」「実印」のいずれかを押印することで契約手続きすることができます。

銀行印とは、新規で口座を作ったときに使用した印鑑のことをいい、口座に関わる手続きの際には銀行印を使用して手続きしなくてはなりません。

実印とは、役所に届けている印鑑のことをいい、その証明として印鑑証明書の交付を受けることができます。

実印は個人1人につき1個に限られており、印鑑証明書の提出が必要な手続きの際には実印を使用しなくてはなりません。

ローンの種類によっては、銀行印として届けている印鑑ではなく、実印を押印しなければ手続きすることができないものがありますので、どのような時に実印が必要なのかということについて解説していきます。

仮申込は認印でも手続きできる

ローンを契約する前には「仮申込(事前申込)」と「本審査」の申し込みをするときがあります。

仮審査とは、希望する金額を借りることができるのかどうかということを確認するために行うものであり、この審査に通ることができた場合には本申込へ進むことができます。

この仮申込は、よくATMコーナーなどにあるローンのリーフレットにも付いており、審査に必要となる情報の記入・押印をして郵送することで申し込むことができます。

この際に使用する印鑑は銀行印や実印ではなく、認印を押印しても手続きすることができます。

認印とは、実印のように印鑑の届け出はしていないが、物事を承認したことを証明する印鑑のことをいいます。

仮申込みはあくまでも「仮」の申し込みでありますので、申し込みを承認する認印でも申し込みすることができるということです。

シャチハタは借用書の信用度を下げるだけ!

弁護士相談コーナーをはじめとする相談サイトでよく見られるのが、下記のような契約書に使うハンコにまつわる質問です。

- 離婚届にシャチハタを使ったけど書類として有効なの?

- 契約書にシャチハタを使うと無効なの?

ようは契約書にシャチハタを使っても大丈夫なのかということなのですが、実は、使用するのがシャチハタであろうと実印であろうと、押したハンコの種類によって契約の成否に影響が出ることはありません。

下記のように実印でなければ受理しないという書類もありますが、基本的には押すハンコがなんであろうと問題はないのです。

- 不動産登記手続き関連書類

- 離婚届や婚姻届

極端な話、契約書はハンコがなくても成立します。

先に説明したように当事者間の合意さえ認められれば、大半の契約は成立するからです。

シャチハタが敬遠されるわけ

それではなぜ契約書作成にあたって、シャチハタが敬遠されるのでしょう。

「契約時には実印をご用意ください」大抵の契約ではこう言われますし、シャチハタでも大丈夫だと思っているかたはほとんどいないでしょう。

これは契約書を作成する目的に起因しています。

契約書の信用度を上げるために、シャチハタが敬遠されているのです。

ハンコの種類によって合意の存在度が違ってくる!

契約書を作成するのは、当事者の合意を証明するためです。

よって、契約書を作成していたとしても、その契約書の信用度が低ければ「自分は契約なんてしていない!」と言い出された時に、契約が無効にされてしまう可能性は拭えません。

「お金なんて借りてない」の一言ですまされてしまう可能性もあるのです。

下記の契約書で信用度が高いと考えられるのはどれでしょう。

- シャチハタで捺印された契約書

- 認印で捺印された契約書

- 実印で捺印された契約書

当然、実印で捺印された契約書ですよね。

シャチハタや認印は全く同じものがいくつも販売されているので「これは自分が押したハンコじゃない」と言われてしまえば、証明する手立てがないからです。

しかも、契約書がワープロ作成されており、証明までもが印字されており、ハンコがシャチハタや認印ともなれば、契約書は無効とされてしまします。

ですが第三者と共用されることのない実印であれば、当事者本人が捺印したことの証明となるため、契約書の正当性を容易に立証できます。

借用書をはじめとする公的契約において、シャチハタがNGなのはこういった理由があったのです。

実印がなければ拇印でも有効?

またあまり知られていませんが、実印とほぼ同じ効力をもつのが拇印です。

拇印とは右手の親指の腹に朱肉などを付け、その指紋がわかるように押印することを指します。

日常生活において拇印を使うことは滅多にないでしょうが、印鑑を持ち合わせていないケースでは、この拇印で代用されることもあるようです。

指紋を複製することはまずできませんから、その点を考慮すれば実印よりも高い信用性を発揮する手段とも言えるでしょう。

しかし、指紋照合にかかる時間を考えれば、実用性は高いとは言えません。

筆者が知る限りでは、公的文書で拇印が認められるケースはなく、唯一あるのが警察にお世話になった時ぐらいです。

あまり褒められることではありませんが、読者の中には経験したことがあるというかたもいるのではないでしょうか。

しかし、実印と変わらない効力を持つならば、拇印でも大丈夫なのではと考えられずにはいられませんよね。

実印を持ち合わせていないというかたなら、尚のことでしょう。

それでは次はこの疑問について検証することにします。

借用書で拇印は有効?

拇印が実印と同等の効力を持つならば、借用書をはじめとする契約書類でも有効と考えるのが妥当です。

契約書類は契約合意に至っているという、当事者本人の意思を立証するためのものですから、拇印が押されていれば、実印よりも本人意志の立証性は高くなってきますよね。

ですが拇印には難点も見られます。

それは拇印を押す角度や、押す強さによって、下記のようなケースも出てくるからです。

- 指紋が潰れてしまう

- 指紋がハッキリしていない

拇印の信用度は高いことに違いはありませんが、実印を用いた方が確実性は増してきます。

借用書をはじめとする契約書類では、信用度は高いものの、拇印よりも実印の方が好まれると考えておきましょう。

ローン契約で実印が必要となるケース

ローン契約において実印が必要となるケースとしては、法人であれば融資契約全般で必要となります。

個人のローン契約の場合の代表的なケースとしては、住宅ローンを借りる時に必要となります。

住宅ローンは、個人の借入としては最も高額となるものであり、実印が必要となるのは住宅ローンのような高額な借入が発生する際に必要となります。

また、実印が必要な場合には合わせて印鑑証明書の添付も必要となりますので、住宅ローンを借りる際には印鑑証明書を役所で取得しなければなりません。

また、住宅ローンの場合には抵当権設定もすることになり、このような登記に関することでも実印と印鑑証明書が必要となります。

住宅ローン以外に実印と印鑑証明書が必要となるローンは、住宅ローンと同じように不動産を担保にして借りる不動産担保ローンなどのときです。

実印が必要となるローン契約には限りがあり、個人が主に契約をするカードローンやフリーローン、自動車ローンでは実印ではなく銀行印を使用して手続きすることが可能となっています。

印鑑証明書や実印がある契約書は本人の強い意志を示す

契約書に実印が押してあり、印鑑証明書が添付してあるということは、商法的にも民法的にも、その契約は間違いがないということを立証することができます。

借りる金額によっては公正証書を作成することもありますが、その場合もやはり実印と印鑑証明の提出が求められます。

以上のように間違いなく本人の意思で金銭の貸借を行ったということを公にするために、そして後で覆されることがないようにするために印鑑証明書や実印が必要となるのです。

実印の保管は自己管理で行う

印鑑証明書は本人でなくても家族であれば代理で取得することが可能です。

実印は、本人がきちんと管理しておけば家族に持ち出されることはありません。

万が一、家族があなたの実印を持ち出して印鑑証明を取得し、お金を借り入れてしまうと後でその契約を無効とすることがかなり難しくなります。

そのようなことがないように実印だけはきちんとした自己管理をしておくべきです。

実印の保管場所としては、金庫など本人以外が開封できない場所に保管することが大切です。

また、くれぐれも印鑑証明と同じ場所に保管することはやめて、悪用されないように気を付けてください。

他人に悪用される危険がある

先ほども紹介したように、印鑑証明と実印があれば高額な借入れを行える可能性があります。

あなた以外の第三者が悪用してお金を借りることも、不動産などを担保に入れることも実印と印鑑証明があればできてしまいますので、あなたの知らない間に不動産の名義が変わってしまうということも現実に起こりうる話なのです。

裁判によって筆跡鑑定による本人でないことの証明や、お金を貸す側の本人確認不足ということが認められれば契約を取り消すことも可能ですが、かなり面倒な手続きとなりますね。

悪用されてしまったら

もしも、実印や印鑑証明を紛失、もしくは盗難された場合には、素早く警察に紛失、盗難届を出して捜査依頼をしてもらってください。

また、市町村にだしている実印の登録を解除してもらう廃印手続きを行えば、悪用される前に被害を抑えられます。

さらに、悪用されたことが発覚した場合には、速やかに警察に被害届を提出して、犯人を特定してもらってください。

併せて弁護士に相談をすれば、具体的な行動方法や裁判の手続きを行ってもらえるのでおすすめです。

実印は必ず契約時に押すこと

お金を借りるときに、数多くの書類に住所や名前を書かなければならないからといって、金融機関側に実印を渡してしまうのは非常に危険です。

たとえそれが銀行だとしても実印を悪用される可能性は否定できません。

何も書いていない白い紙に実印を押される、つまり白紙委任状を作成することも可能なのです。

いくら安心できる相手だとしても、自分の運転免許証や健康保険証を預けることをしないように、実印や印鑑証明も気軽に預けてはいけません。

また誰かの連帯保証人になる場合、根保証人になる場合があります。

根保証は極度額を定めた契約書と極度額を定めていない契約書の2種類があります。

たとえ今回の借り入れが100万円の連帯保証人だったとしても、極度額が1億円ならあなたは1億円の負債をしてしまったことと変わりがないのです。

そのような契約なのに「じゃあ印鑑借りますね」と言われ、「はいどうぞ」とすることはやめましょう。

何に実印が押されるのか分かったものではありません。

自動車購入時の実印はローンのためではない

ディーラーなどで自動車を購入した際にも印鑑証明書の提出を求められ、実印を押印する時があります。

しかし、先ほども少し触れましたが、基本的に自動車ローン(ディーラ―ローン)では実印を押印することなく契約手続きをすることができます。

では、なぜ実印と印鑑証明書が必要となるのかといいますと、それは自動車の所有者を陸運局に登録するためです。

陸運局に所有者を登録する際には必ず実印と印鑑証明書が必要となり、自動車を購入する際にはディーラーの担当者が手続きを代行してくれます。

このために実印が必要となるのですが、陸運局に登録をするのは普通車ですので、軽自動車を購入する場合には実印と印鑑証明は必要ありません。

また、ディーラーローンを借りると所有者は信販会社などになり、購入した人は使用者として登録されます。

使用者の場合は実印を押印する必要はなく、住民票を提出するだけで手続きすることができますので、自動車ローン全般で実印と印鑑証明書は不要となります。

連帯保証人は実印と印鑑証明書が必要

ディーラーローンの契約において、実印と印鑑証明書が必要となるケースがあります。

それは、連帯保証人を付けて契約をする時です。

実印と印鑑証明書が必要となるのは連帯保証人となる人のものが必要となり、購入者の実印と印鑑証明書は不要です。

ディーラーローンの場合、購入者は車を担保としていますが、連帯保証人に関してはその人の信用だけが頼りとなりますので、実印と印鑑証明書によって連帯保証人となる意志の確認をする必要があります。

実印と印鑑証明書が必要なタイミング

住宅ローンを借りる際には「仮申込(事前申込)」「本申込」「契約手続き」「融資実行」の手順を踏んでいきますが、実印と印鑑証明書が必要となるタイミングはどこなのかということが気になります。

特に印鑑証明書は3ヶ月以内に発行されたものでなければ証明書としての効力はありません。

住宅ローンの手順自体は少ないように感じられますが、実際にこれらの手順を踏んでいく過程にはハウスメーカーや不動産業者との契約などがありますので、少なくとも1ヶ月以上かかってしまいます。

仕事などの影響で人によっては数ヶ月かかってしまうこともありますので、有効期間が短い印鑑証明書はできるだけ提出する直前に取得したいものです。

印鑑証明書が必要となるタイミングは、契約手続きおよび抵当権設定時となります。

実印は本申込の時から押印しておく必要がありますので、実務上は契約時に押印した印鑑が実印なのかということを確認することになります。

実印は印鑑証明書をセットで効力を発揮

実印とはそもそも、「市区町村に届出をだして登録をしている印鑑」を指します。

したがって、印鑑の中で最も法的効果を持っており、これまで紹介してきたような高額な借入れなどの契約に活用します。

実印は基本的に単品で用いるものではなく、実印を登録した市区町村で発行してもらえる印鑑証明書とセットで提示することで、本人が内容を確認して押したという証明として効力を発揮します。

また、印鑑証明書には住民票などと同じように、有効期限が決められており、作成後3か月以内でなければ効果を発揮しないので気を付けてください。

その他の印鑑との違い

一般的に所有している印鑑の内に実印以外にも幾つか種類があります。

例えば、郵便物や宅配便の受け取りに使っている認印も、多くの人がひとつ以上所有しています。

この認印とは、印鑑登録をしている印鑑以外を指す言葉で、届出を出していない印鑑を総称して認印と呼ばれています。

また、市区町村に届出をだしている実印の他に、銀行に届出をだしている銀行印と呼ばれる印鑑もあります。

銀行印は銀行口座を開設するときに登録し、預貯金の取引きを行うときや、口座振替の依頼をするときに使用する印鑑で、ネット銀行など一部の銀行によっては不要になっていることもあります。

必要となる印鑑証明書の通数は銀行で異なる

印鑑証明書が何通必要となるのかは、融資を受ける銀行によって異なります。

大手銀行であるみずほ銀行とりそな銀行とで必要となる通数を比べてみます。

| 銀行名 | みずほ銀行 | りそな銀行 | ||

|---|---|---|---|---|

| 申込者 | 連帯保証人 | 申込者 | 連帯保証人 | |

| 保証委託契約および契約締結 | 1通 | 2通 | 2通 | 1通 |

| 抵当権設定 | 1通 | 1通 | 1通 | 1通 |

それぞれで必要となる印鑑証明書は申込者本人だけでなく、連帯保証人となる人についても異なります。

手続き時に印鑑証明書が足りない、または余分な取得を防ぐためにも、必要となる通数は銀行の担当者に確認する必要があります。

印鑑証明書が不要なカードローン

お金を借りるときには必ず契約書を作成しますが、カードローン契約になると本人のサインだけで印鑑を押すことはまずありません。

添付する書類も本人を特定できる運転免許証やパスポートなどがあればよく、契約書にはサインをするだけでカードローン契約を結ぶことができます。

印鑑証明書や実印がカードローン契約に必要だということはほとんどありません。

ただし本人確認書類として保険証しかない場合、住所があやふやなことがあります。

そのため追加書類として住民票を提出しなければならないことがあります。

運転免許証であれば、たとえ結婚などにより姓が変わったとしても、旧姓の情報を取得することが可能です。

しかし、保険証だけでは過去の情報を引き出すことは難しくなります。

そこで公的に本人を証明する書類として住民票を提出させれば、住所の移動履歴や場合によって旧姓も見ることが可能です。

証書貸付でも印鑑証明は基本的に不要

中小の消費者金融業者や銀行などでは、カードローン契約以外にも証書貸付による契約が今でも行われています。

例えば、自由な目的で借入ができるフリーローンは証書貸付に該当します。

基本的にはお金の貸し借りは民法上お互いの口約束だけでも成立するものですが、第三者に対して金銭貸借があることを証明できません。

また、返済時にトラブルが発生した場合、口約束では裁判官などに納得してもらう証拠を提出できないため、解決できない可能性が高まります。

同じように動産を担保にとってお金を貸す場合でも、現にそこに担保があるのであれば所有権を取得できますが、担保がなければやはり第三者に対して「その担保物件はこちらのものだ」と抗弁することもできません。

これらの問題を解決するために、いずれの場合でも契約書(借用書)の作成は必要ですが、必ずしも実印や印鑑証明が必要ということはありません。

第三者に対して金銭の貸借があることを証明するには認印だけでも問題はなく、対面方式での契約であるため、本人を確認する運転免許証があれば契約の内容によっては、実印がなくても十分です。

ただし、担保物件に名義を登録するような高額な不動産を取り扱う場合などは、認印だけでは契約できません。

収入証明書が必要な場合もある

現在のカードローン契約の方法は、昔のような対面方式での契約ではありませんので、運転免許証を偽造して契約できる場合があります。

したがって、申込者と本人確認書類が必ずしも一致しないケースもないとは言えません。

しかしそのような契約は実務上ほとんどなく、あったとしても金額が少ないために損害の程度も少なくて済むわけです。

それよりもカードローン契約の利便性をうまく活かした方がより顧客を獲得できる、という戦略も見え隠れします。

しかし本人確認書類だけではカードローン契約ができないケースもあります。

- 借入希望金額が50万円超

- 他社借入金額との合計が100万円超

以上2点のどちらか一方でも該当してしまうと運転免許証だけでは足りません。

収入を証明する書類を追加で添付しなければ契約することはできません。

貸金業法では返済能力の有無の確認をすることが前提となっていますが、信用情報機関から取得したデータによって他社借入状況はわかります。

何も借入金額が多いからといって追加書類を求めることは必要ないはずです。

本来の目的はやはり契約金額が大きくなるということで、本当に本人からの申し込みなのかどうか確認するということでしょう。

ただし、借入金額が高額になったとしても、やはりカードローンの場合には印鑑証明の提出を求められるケースはありません。

印鑑証明とお金を借りる方法についてのQ&A

印鑑証明や実印は高額なお金を借りるときに必要であることを解説してきましたが、他にも印鑑証明に関して紹介したい内容がいくつかあります。

ここでは、特に印鑑証明や実印に関して多い質問に関して、回答という形で解説します。

ただし、提出する法人や金融機関によっては、書き込みをしている印鑑証明を受付けてもらえない可能性はあります。

しかし、法人によってはコピーでも許される可能性があるため、気になる人は確認してください。

ヤミ金を利用すること自体が危険ですが、印鑑証明書などを提出すると本人の知らない間に悪用されてしまい、様々な犯罪に巻き込まれる危険性があります。

基本的には本人確認用の書類として組合保険証や社会保険証などの健康保険証や、住民票、運転免許証など提出が必要で、印鑑証明書単品で本人確認用として認められていることは少ないです。

市区町村によって異なりますが、代理人となる人の制限がないことが多いため、親や兄弟姉妹はもちろん、友人でも印鑑登録証を持参すれば発行してもらえます。

しかし、自治体によっては委任状が必要なケースもあるため、電話やホームページから確認してください。

まとめ

実印は高額な融資の手続きや抵当権の設定などの時に必要となる重要な印鑑です。

この印鑑でなければ絶対に手続きができなく、印鑑証明書も合わせて提出することで本人確認も兼ねて厳しくチェックされます。

しかし、実印自体はどのような印鑑であっても役所に行って簡単な手続きをするだけで登録することができます。

重要なのは実印と印鑑証明書がなければ重要な手続きをすることができないということです。

それほどいないと思いますが、実印を普段使いすることはできるだけ避けてしっかりと管理しておくようにしましょう。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。