証書貸付とは【元銀行員が分かりやすく説明】

こんにちは!手塚 龍馬です!

過去7年間、地方銀行で貸付業務の担当をしていました。

銀行等の金融機関からお金を借りる種類、方法を紹介します。

種類は大まかに分けると4つです。

- 証書貸付

- 手形貸付

- 割引手形

- 当座貸越

上記の4つに分類されますが、事業用としては1年以下の短期で借りるのであれば手形貸付で、1年を超える長期的な借入であれば証書貸付になるのが一般的です。

個人で言うと、住宅ローンやマイカーローン(自動車ローン)などは証書貸付で、キャッシング(カードローン)や総合口座(普通預金の後ろに定期預金を預けて、マイナス残高として利用する方法)であれば当座貸越になります。

割引手形は主に事業用として用いられ、手形を期日前に買い取ってもらうイメージになります。

融資の種類はこれらの4つなのですが、数多く存在する融資商品は証書貸付で行われています。

今回は、そんな証書貸付とはどのような融資なのかについて解説していきます。

- 執筆者の情報

- 名前:手塚 龍馬(36歳)

職歴:過去7年、地銀の貸付業務担当

この記事はこんな人にオススメ

- 証書貸付の基本的な意味を知りたい

- 利息の計算方法を知りたい

- 手形貸付や当座貸越(キャッシング、カードローン、ローンカード)との違いを知りたい

- 消費者金融の証書貸付について知りたい

お金を借りる6つの方法

冒頭で「証書貸付」「手形貸付」「割引手形」「当座貸越」の4つの、借入方法について話をしました。

すぐにでも証書貸付の話をしたいのですが、まずはお金を借りる種類を理解しておくと、証書貸付がどういったものかも理解しやすくなります。

そこで、まず初めに6つの融資の方法から解説していきます。

「6つ?4つって言ったじゃないか!」

こんなことを言われそうですね。

確かに大きく分けると、4つになるのですが、もう少し幅を広げてみると次のようになります。

|

ここで新しく「ファクタリング」や「クレジット契約(クレジット)」が出てきましたが、クレジットの利用はほとんどの人は分かるでしょう。

しかし、「ファクタリング」というものは、耳にしたことがない人もいるかも知れませんね。

「ファクタリング」とは主に事業用で、お金を準備するときに利用するものですが、売掛債権(いわゆる売掛金)が必要になりますので、今回は説明を割愛します。

このように、お金を準備する、借りると言っても様々な方法があるのです。

そこで、お金を借りるときに、当座貸越のようなキャッシング(カードローン、ローンカードなど)と同様に、ニーズの高い証書貸付けについて詳しく説明をしてきます。

証書貸付とは「契約書」を交わして融資をしてもらうこと

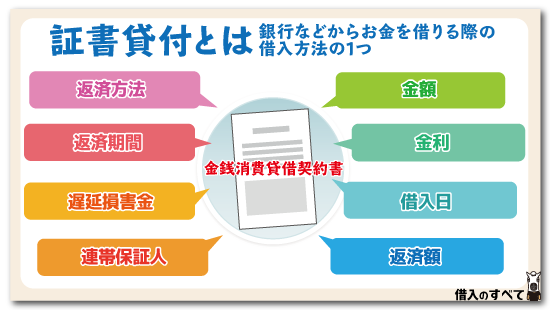

証書貸付とは銀行などの金融機関が、お金を貸すときの貸付方法のひとつです。

お金を借りる(融資)ときの、具体的な条件が記載された契約証書(個人がいうところの「借用書」のようなもの)に、記名(氏名や住所の直筆)や押印を行い、その契約書に記載されている内容の通りに返済を行っていくことになります。

証書貸付のときに使用される契約証書には、借入金額や利率(金利)、返済期限、返済回数、返済日など融資を受けるときに重要な情報が記載されており、基本的には契約証書に記入されている内容を途中で変更することはありません。

追加で何度も借入を行ったり、返済金額を毎月変更したりすることができる「カードローン」とは、そもそも契約の方式が異なります。

ただし、例外もあり条件変更により、契約証書を再度記載することによって、内容を変更できることもあります(条件変更は金融機関に要相談)。

この契約証書「金銭消費貸借契約書」を介した契約のことを証書貸付と言います。

金銭消費賃借契約書には重要事項が記載されている

金銭消費貸借契約書には、融資を契約するときに重要な事柄が記載されています。

◆ 金銭消費貸借契約書内容

|

|

ここで、11項目が出てきましたが、重要なものは借入金額、利率(金利)や利息、返済日、返済額と返済期間の5項目になります。

5つの項目だけは、見落としのないようにしっかり目をとおしてください。

なお、連帯保証人は契約内容によって、不要であることも多いです。

また、保証会社に保証をしてもらったり、保証人の代わりに担保を用いたりする場合も、金銭消費貸借契約書に記入されています。

さらに、返済のうえで重要となる期限の利益喪失についても記載されています。

期限の利益とは、期限が車では債務の履行をしなくても良いことをいい、利用者のメリット(権利)となるものです。

期限の利益喪失とは、その利益を失ってしまうことをいうのですが、債権者は債務者に一定の事由があった場合に、期限前でも債務を請求できるように民法で定められています。

証書貸付は、融資期間(完済するまでの期間)を取り決めて契約書を交わすため、ここでいう「期限」とは融資期間の満了を意味します。

期限の利益のみが認められてしまうと、返済が滞ったなどの場合に期間満了まで請求できませんが、期限の利益喪失を契約書に記載することで、期間満了前であっても請求できるようになります。

一般的に保証会社が保証人になってくれる

銀行などの金融機関から融資を受ける場合、それぞれの融資商品には保証会社が付いています。

保証会社とは、債務者が返済できなくなってしまった場合に、残債を肩代わりすることを事業としている会社のことをいい、個人でいうところの保証人と同じ役割を担っています。

一般的に、個人が融資を受ける際には保証会社が保証人になってくれますので、第三者を保証人として立てる必要がありません。

しかし、保証会社といえども誰にでも債務を肩代わりしてくれるというわけではありません。

肩代わりした債務は、後で債務者に請求することになりますので、返済能力がるなどを審査します。

そのため、銀行融資においては銀行と保証会社双方の審査を受けることになりますが、実際にはほとんどの審査を保証会社が行い、銀行は保証会社の承諾が得られればほぼ融資しています。

つまり、融資が受けられるかどうかは保証会社の審査次第であるとも言え、いかに保証会社が重要な存在なのかがわかると思います。

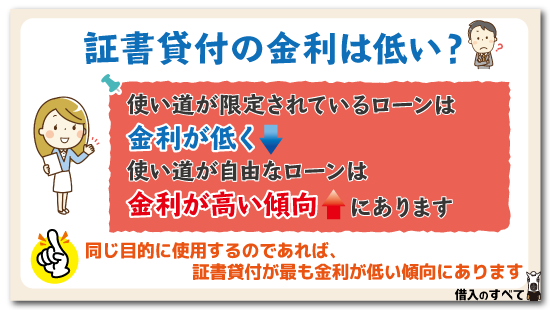

証書貸付の金利は低い?

証書貸付は住宅や車を購入するときや、学費や結婚資金などの目的で利用することが多いです。

このように、お金の使い道が決まっている融資(ローン)のことを、目的ローンと言います。

これに対して、お金の使い道が自由なローン(例えばフリーローンやカードローンなど)を、多目的ローンと言います。

証書貸付の平均的な利率(金利)は、年10.0%前後であると言われていますが、実際にはもう少し低い年8.0%前後です。

ただ、証書貸付で融資する融資商品は数多くあり、目的ローンなのか多目的ローンなのかによっても金利は大きく異なります。

平均的な利率(金利)が年8.0%前後でも、融資を受けるローンによって年5.0%以下のものもあれば、年10.0%を超えるものもあります。

資金使途が決まっている目的ローンの方が利率(金利)は低め

お金の使い道(資金使途)が決まっている目的ローンの利率(金利)は、証書貸付の中では利率(金利)が低めとなっています。

例えば、住宅ローンは年1.0%を切る利率(金利)になっていますし、マイカーローンは年3.0%以下で、教育ローンも年5.0%以下になっていることが多いです。

目的ローンの特徴として、決まった資金使途にしか使うことができないことや、融資金額が高額になりやすいことが挙げられます。

また、それに伴って用意しなければならない書類も多くあり、手軽に利用できるカードローンと比べると制限が多いです。

しかし、融資をする側にしてみると、制限が多いほど融資金流出などの危険性がなくなり安心して融資することができ、さらに高額融資になりやすいことで融資残高を確保できることで、低い利率(金利)でもそれなりの利益を見込むことができます。

そのため、証書貸付の中でも目的ローンの利率(金利)は低めに設定されているのです。

資金使途が自由な商品が利率(金利)が高い

証書貸付で資金使途が自由な商品といえば、フリーローンが代表的です。

フリーローンの利率(金利)は金融機関によって大きく異なり、年5.0%程度のものもあれば、年14.0%程度のものまであります。

年5.0%程度であれば目的ローンとほとんど差はないと言えるのですが、年10.0%を超えてくるとさすがに高いと感じてしまいます。

目的ローンとは異なり、融資を受けるにあたっての制限が少なく、場合によってはカードローンと同じような感覚で利用できます。

利用者としては使い勝手が良いフリーローンでも、銀行としては安心して融資することができないために、一般的には目的ローンよりも高い利率(金利)が設定されているのです。

返済は待ってもらうことができない

これは証書貸付に限った事でも、銀行限った事でもありませんが、契約書を取り交わした以上は返済を待ってもらうことはできません。

ただ、返済できない人の中にはケガや病気などやむおえない事情を持つ人もいるでしょう。

しかし、基本的にはどのような理由があろうとも、返済を待ってもらうことはできず、延滞となれば遅延損害金の発生やその事実が信用情報機関に登録されてしまいます。

それでも、延滞をすればすぐに期限の利益喪失となるわけではありません。

一般的には延滞3ヶ月で期限の利益喪失となり、そういう意味では返済を待ってもらうという解釈もできますが、その間も延滞として取り扱われていますので「待ってもらう」というような優しい言葉では片付けられません。

どうしても返済できない状況に陥ってしまった場合は、すぐに条件変更してもらえるように掛け合ってみましょう。

今では契約者保護の観点から、昔よりも条件変更がしやすくなっており、正直に相談すると意外と簡単に条件変更ができるはずです。

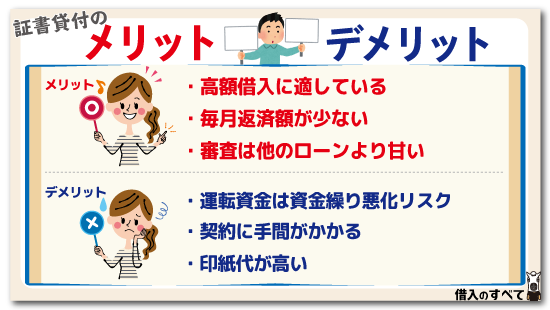

証書貸付の3つのデメリット

証書貸付は高額な借入を行いたい、利用目的が決まっている場合には、オススメであると紹介してきました。

しかし、気を付けてないと返済のときに苦労をしてしまう、デメリットも存在します。

具体的なデメリットとして、3つの注意点がありますので確認していきましょう。

1. わざわざ銀行に行く必要があり、契約が面倒くさい

証書貸付で融資を受けるためには、金銭消費貸借契約書に記入を行わなければいけません。

追加の借入が必要になった場合には、銀行などの金融機関に行く必要があり、余分に返済を行うときにも原則的に金融機関に連絡や交渉が必要となります。

ただ、今ではフリーローンでさえもWEBや郵送で契約できるようになってきていますので、必ずしも銀行にい出向いて契約する必要がない場合もあります。

2.印紙代が高い

証書貸付を利用するときは、金融機関の手数料の他に、印紙税が必要になります。

正確に言うと、WEB契約以外のカードローンも印紙は200円掛かっています。

印紙は手形貸付でも必要になるのですが、証書貸付の収入印紙代はカードローンや手形貸付より高額になります。

話は変わりますが、窓口で5万円以上の振り込みをするときには、印紙税は掛かるのです。

課税文書というものがあり、課税文書を作成するときに印紙が必要になります。

この、課税文書に金銭消費貸借契約書が入っているのです。

なお、証書貸付の収入印紙代は、以下のようになっています。

| 金額 | 収入印紙代 |

|---|---|

| 1万円未満 | 非課税 |

| 1万円以上10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1,000円 |

| 100万円を超え500万円以下 | 2,000円 |

| 500万円を超え1,000万円以下 | 1万円 |

| 1,000万円を超え5,000万円以下 | 2万円 |

| 5,000万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

| 50億円を超えるもの | 60万円 |

住宅ローンは借入金額も高額になることから、収入印紙代は2万円程度になる場合が多いです。

個人向けの証書貸付の場合は、印紙税の他にも事務手数料などを負担することが多いです。

住宅ローンなど高額なローンを組む場合には、印紙税や手数料だけで10万円以上必要なこともあるため、事前に掛かる費用を確認しておきましょう。

3.事業の運転資金は資金繰りに要注意

事業用融資は個人用とは異なり、お金の使い道(資金使途・しきんしと)が必ず必要になります。

そのうえで、事業用融資の種類によって当座貸越なのか、証書貸付や手形貸付なのかなどが変わってきます。

例えば、ビジネスローンは当座貸越または証書貸付、手形貸付や割引手形は一括、それ以外は証書貸付といった感じです。

このうち、追加融資を簡単に行えるのがビジネスローンなどの当座貸越であり、これは個人と変わりません。

ただ、どの事業用融資種類でも共通しているのが、資金計画や資金繰り表などの事業用だからこそ必要になる書類を提出しなければならないことであり、これらの書類の出来が融資を受けられるかの明暗を分けます。

では、事業用融資の種類について順に整理していきましょう。

資金使途による区分けはふたつある

事業用融資はお金の使い道によって、ふたつの融資形態に分かれます。

- 設備資金

事務所の購入、修繕や駐車場の整備、業務用冷蔵庫の購入など、業務用で必要な固定資産を購入するときに利用する融資を設備資金と言います。

比較的に大きな融資金額となるため、証書貸付にして耐用年数で返済していくことが多いです。

- 運転資金

商品を仕入れたり、従業員の給料を支払いしたりするときに、利用する融資を運転資金と言います。

販売した商品の代金が現金の場合はいいのですが、掛け売りの場合は売上代金の入金まで3か月掛かることも珍しくありません。

そのため、事業を継続していくうえで、必要な固定費などの支払いができなくなる期間が企業は出てくることがしばしばあります。

一般的に売上代金で返済をするため、1年以下の借入期間となることがありますが、長期的な経営戦略のためなどで1年を超える長期運転資金というものもあります。

借入期間による区分けもふたつある

企業はお金を取り扱うときは、簿記の概念が付いて回り、ワンイヤールールというものもあります。

このルールは、1年以内に現金・費用化または支払い期限が到来する(融資期間が1年以内)ものを「短期」とし、1年を超えるのもについては「長期」と考えるものです。

融資についても1年以内に返済するものもあれば、3年後や5年後、設備資金などでは10年後に融資期間が満了となるのものあるため、借入期間によって、融資の区分を行わなければいけません。

- 長期借入

1年超の借入期間がある、融資形態です。

一般的に設備資金に利用されます。

- 短期借入

1年未満の借入期間の、融資形態になります。

一般的に運転資金として利用され、証書貸付の他に、手形貸付、割引手形などでもお金を借りることがあります。

用途を偽るのはご法度

個人用融資を事業用の資金で利用することは、禁止されていることがほとんどです。

もし、個人融資を利用して事業用の資金として利用したことが、金融機関にバレてしますと契約違反となるため、一括で返済を迫られてくることがあります。

返済について

運転資金であっても、証書貸付は融資金が一括で支払われます。

融資金が手元からなくなったあとは、毎月の返済だけが残ることになります。

例えば、毎月10万円の赤字が出ている企業が、1年分の資金不足を埋めるため、10万円×12か月=120万円の借入を3年返済で行った場合は、毎月の元金の返済額は33,333円です。

赤字を埋める期間である、お金を借りたあとの12か月間は資金繰りが安定します。

「あれ、運転資金って1年未満じゃないの?」

そうですね、正常な場合は運転資金が1年以下になります。

ただし、事業規模が大きくなっていったり、新規事業を行ったり、運転資金でも大きな金額が必要なときがあり、この場合は、まとまった収入で返済をするのではなく、長期目線に立って借金を返済していくのです。

また、経営が苦しいときも、資金不足になってしまうことがあり、このときは長期的に運転資金を借りて、事業縮小などにより経営を立て直していくことになります。

しかし、13か月目以降に赤字が改善できない場合は、毎月赤字であったにもかかわらず、経営が改善しなければ33,333円の返済があるため経営が苦しくなるのです。

計画通りに経営が向上しない場合は、融資を受けたことによって、さらに資金繰りが悪化してしまうというリスクがあります。

なお、運転資金とは個人でお金を借りる場合の、カードローンやフリーローンなどと同じようなものです。

個人に置き換えると一時的に生活費が足りなくなった、急な出費でボーナスまでお金を借りたいなどでお金を借りる場合と同じことになります。

運転資金は返済計画をしっかりとしないと、返済が行き詰まっていく恐れがあるのです。

また、中小企業は企業と代表者の資産を、混同しているケースが多く存在しています。

そのため、融資を受けるときには、代表者個人の貸付けの内容も金融機関に、申告する必要があるのです。

意外に審査が緩い?証書貸付の3つのメリット

証書貸付は何かと不便なイメージがあるかも知れませんが、メリットが複数あります。

代表的なものを3つ解説します!

1.証書貸付は融資額が高めで、余裕のある資金調達が可能

証書貸付は高額の借入を長期間にわたり、返済していくのに最適な方法です。

個人融資で考えると、住宅ローンを想像すれば分かりやすいと思います。

また、住宅ローンの他にもマイカーローンや学資ローンなど、まとまったお金が必要なときの資金調達を行うのに便利です。

企業が金融機関から借入を行う場合は、個人で借入するよりも、高額になることが多いです。

特に、企業が高額の設備投資を行うときには、証書貸付で借りて数十年掛けて返済していくと経営が安定することがあります。

2.毎月の返済額が少なく計画的に返済ができる

一般的に証書貸付で借りた場合は、分割で返済をしていくことになります。

分割弁済にできるということは、1回の支払いによる負担を抑えることが可能だということです。

計画的に支払いを固定費とでき、5年、10年、住宅ローンであれば30年以上の長期にわたる、分割払いが選択できることも魅力のひとつです。

例えば、1,000万円を借りる場合、返済期間が2年間にすると、毎月の返済金額は40万円以上ですが、10年で借りると毎月83,333円に利息の支払いで済みます。

企業のことを考えると、設備投資のためのお金であれば、設備投資をしたことによって、毎月83,333円以上の収益を上げることができれば返済には困りません。

個人の場合も、毎月の収入が決まっていることが多いので、計画的な出費にすることで、生活の計画を立てやすくなるのです。

3.証書貸付はカードローンより審査が甘い傾向

カードローンの場合、お金の使い道を金融機関で管理できないため、返済の期間に関わらず審査基準が統計的に頼っています。

目的外ローン以外の証書貸付の場合は、何にお金を使ったのかしっかりと金融機関で管理しますので、金融機関にとってリスクが少ないのです。

そのため、目的のあるお金の使い道は、金融機関が安心するのです。

証書貸付は借入額よりも毎月の返済額や年間返済額を、収入やキャッシュフローから判断して、返済可能かどうかで審査を行うのです。

統計的に審査をされるというよりも、論理的に審査をされていきますので、生活に無理がないと判断されれば審査に通過する可能性が高くなります。

このように、証書貸付は決まった金額を一度に融資して、それを完済まで返済するものであるのに対して、カードローンは決められた枠の中で借りたり返済したりを反復して利用できるために証書貸付よりも長期的な返済能力の有無が必要となることから、論理的に審査をする証書貸付の方が甘い審査となる傾向にあるのも1つの要因なのです。

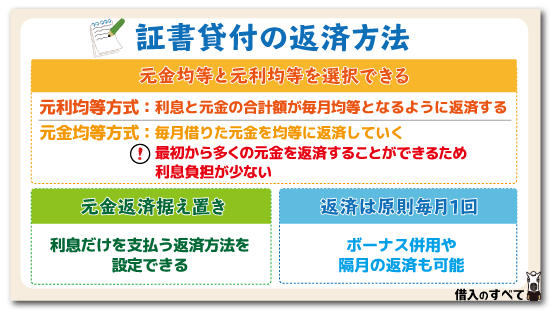

証書貸付の返済方法は主にふたつある

証書貸付が他と大きく異なる点は、返済方法が複数存在することです。

証書貸付の返済方法は、元利均等返済と元金均等返済の2つが一般的です。

個人は元利均等返済が一般的で、事業用は元金均等返済が多いです。

カードローンの返済方式であるリボルビング方式は、元利均等返済の変形になりますが、元金均等返済は証書貸付で利用できるものです。

そこで、証書貸付の返済方式について、細かく解説していきます。

利率(金利)と利息の違いは?

「利率(金利)と利息って同じ意味じゃないの?」

いえいえ、このふたつの言葉には大きな違いがあります。

利率(金利)は利息を計算するときの数字で、利息は実際に金融機関に支払いをする金額になります。

なお、利率(金利)は大きく分けると、次の4つになります。

|

利率(金利)の仕組みを解説すると、また話が長くなってきますので、別の記事で紹介しています。

そちらを参考にしてください。

利率(金利)と利息の違いをしっかりと押さえて、証書貸付の返済方式について見ていきましょう。

元金均等、元利均等の他にも元金返済据置きも可能

証書貸付の返済方式は元利均等と元金均等方式が多く、一部の金融機関は任意で返済する方法を選択することができます。

また、お金を借りてから一定期間返済をしなくてもいい元金据置きも可能ですが、返済が開始すると元利均等返済か元金均等返済になります。

なお、元金均等返済と元利均等返済の違いは以下の通りです。

- 元利均等返済(方式)

利息と元金の合計額が毎月同じになるよう、返済していく方法です。

利息と元金の割合を計算式で調整して、毎月同額の返済額を割り出しています。

毎月の支払額が一定ですので、決まった給料の中から毎月決まった金額を返済するローンによく利用されます。

なお、どうしても端数が生じる関係で、初回や最終回の返済額は異なる場合もあります。

- 元金均等返済(方式)

借りたお金の元金を、毎月同じ額で返済していく方法です。

なお、利息は上乗せして支払います。

元金の減少とともに利息が少なくなるため、最初は多くの金額を返済し、返済期日に近づけば利息の支払額が少なくなります。

一旦ここで、利息の計算方法を紹介します。

例えば600万円を年10.0%で借りた場合の1か月に支払う利息は、日割計算になりますので次のようになります。

600万円×年10.0%÷365(年間日数)×31(1か月を31日とした場合)

50,959円が1か月の利息になります。

そして、この600万円を5年の元金均等返済で借りるとすると、下記のようになります。

600万円÷(5年×12か月)=10万円

始めの返済額は、150,959円です(元金+1か月分の利息)。

1回目の返済が終わると元金が減っていますので、次の月の利息額は下記のようになります。

590万円×年10.0%÷365(年間日数)×31(1か月を31日とした場合)

50,110円が利息になり、返済額は150,110円となり、毎月の利息は変わっていくのです。

次に、元利均等の場合を見てみましょう。

まずは1か月の返済利息を計算します。

600万円×年10.0%÷365(年間日数)×31(1か月を31日とした場合)

50,959円が1か月の利息になります。

そして、月々決めている返済額10万円から、50,959円を差し引いて、元金に49,041円が返済されることになります。

そして、1回目の返済が終わる、次の月の利息額は下記のようになります。

(600万円-49,041円)×年10.0%÷365(年間日数)×31(1か月を31日とした場合)

50,542円が利息になり、元金への返済額は49,458円です。

このように、元金均等返済は最初から多くの元金を返済ができるため、元利均等方式よりも利息の負担額が少なくなります。

企業の会計においては、元金の返済は負債が減少し、利息の支払いは費用となるため、元金と利息が別々に分かる元金均等方式が会計処理はしやすいというメリットがあります。

また、金融機関から見ると利益を出すための融資が皮算用では困るため、企業向けの証書貸付は毎月決まった元金を返済してもらう、元金均等返済で取り扱われるケースが多いのです。

また、一部の銀行では借入金額の返済を事業が軌道に乗るまで待ってもらう、元金返済据置きという返済方法を採っているところもあります。

この場合は、元金の返済が始まるまでは、利息だけを支払うことになります。

ここまで、返済方法について解説をしていきましたが、大事な補足事項がありますので紹介します。

証書貸付の返済は原則毎月1回でボーナス返済も可能

証書貸付の返済は、原則的には毎月1回行われます。

また、サラリーマンに便利なのが、ボーナス時に増額支払いをするボーナス(併用)返済です。

返済日は1か月の中で任意の日を選択できるローンがありますが、フリーローンや自動車ローンは返済日が指定されていることがあり、中には、複数の返済日の中から自分で選択するローンもあります。

また、支払に年2回のボーナス時に、増額返済を併用する方法も選択可能です。

さらに証書貸付の場合は、金銭消費貸借契約書の作成時に、金融機関と返済回数や返済期間の交渉をすることができる可能性もあります。

例えば、毎月の返済ではなく、奇数月のみに返済を行う隔月返済だったり、1年後に一括返済をしたりなど返済方法も銀行と相談することができるケースがあります。

ただし、条件を提示できるのは特殊なケースですので、原則は毎月1回決まった日に返済すると考えておいてください。

ここまで、証書貸付の内容について解説をしてきましたが、さらに理解を深めるために他の融資方式と違いを見ていきましょう。

証書貸付と他の融資方式の大きな7つの違い

証書貸付の他に、当座貸越(キャッシング、カードローン、ローンカード)や、手形貸付、割引手形など融資方式があります。

そこで、最もポピュラーな当座貸越と、手形貸越について証書貸付との違いについて見ていきましょう。

異なるポイントを大きく7つに分けて紹介します。

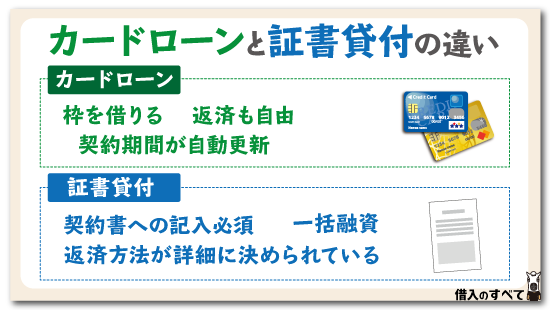

1.カードローンと最も大きな違いは追加借入れの可否

当座貸越(キャッシング、カードローン、ローンカード)と証書貸付の大きな違いは、追加借入ができるかどうかです。

当座貸越(キャッシング、カードローン、ローンカード)は、最初に設定された借入限度額(借入枠)の中であれば、何度でも追加で借入を行うことが可能です。

しかし、証書貸付は最初に契約したお金を借りるだけで、契約期間中に追加借入れはできません。

追加借入れできることで、当座貸越タイプのカードローンなどに利便性を感じるのですが、それがかえって計画的な返済をしにくくしているのも事実です。

現に、自己破産などの債務整理をする人の多くは当座貸越タイプのローンが原因となっており、自動車ローンや教育ローンによって債務整理したという人は多くありません。

ただし、住宅ローンの場合は固定金利期間が終了して変動金利やもう1度固定金利期間を選択して金利が高くなってしまい、返済額が家計を圧迫して債務整理するケースもあります。

当座貸越タイプが絶対に悪とは言いませんが、追加借入れなどの利便性を求めすぎてしまうと、破滅の道に続いている可能性は否定できません。

また、追加借入の可否以外にも、当座貸越(キャッシング、カードローン、ローンカード)と証書貸付の違いは複数あります。

2.カードローンはWEBでもOK!

証書貸付は金銭消費貸借契約書を銀行に差し出すことによって、契約を行う借入方法で、書類の記入が必須です。

なお、継続的に金融機関と取引をするときには、銀行取引約定書というものが必要になります。

住宅ローンを除く証書貸付の場合は、一般的に金銭消費貸借契約書だけが必要になることが多いです。

そして、これらの書類は基本的に、金融機関職員の目前で自署押印をしなければいけません。

来店不要の場合の証書貸付でも、郵送かFAXによって、記入をした金銭消費貸借契約書を提出しなければなりません。

一方、消費者金融カードローンや銀行カードローンの場合は、WEB上の手続きだけで契約手続きが終了するWEB完結という契約方法もあり、手続き自体は圧倒的にカードローンの方が簡単です。

ただし、カードローンの場合でも契約の同意や、契約内容の確認を行う必要があります。

契約の同意はネットからでも可能ですが、内容の確認は怠らないようにしましょう。

また、金融機関によっては、必ず書類が必要なところもありますので、WEBであれば書類の提出が不要というのは金融機関によって異なります。

なお、今ではフリーローンでもWEB完結できる銀行も増えてきています。

3.手形貸付は約束手形を発行してもらう

証書貸付と手形貸付の大きな違いは、約束手形を発行するか、金銭消費貸借契約書で契約するかです。

手形貸付とは借入れの条件が、約束手形にすべて記載されています。

融資の期限は手形の期限と一緒で、融資金額は手形金額になるのです。

また、利率(金利)についても約束手形に記載があります。

証書貸付は融資の条件は、金銭消費貸借契約書に記載されています。

個人の手形貸付の代表的なものは、住宅ローンなどの「つなぎ融資」があります。

住宅購入のときはマイホーム完成前に契約時と建設中に、ハウスメーカーなどに入金することが一般的です。

頭金などを準備できないときは、住宅ローンを借りる前に、手形貸付として「つなぎ融資」でお金を借りて、住宅ローンで「つなぎ融資」を返済するというものです。

なお、手形貸付のメリットですが、証書貸付よりも印紙代が少なくなることです。

また、事務手続きも証書貸付よりも簡単で、短期でお金を借りたいときには証書貸付よりもメリットがあります。

4.証書貸付は返済額と返済期間が決められて変更できない

証書貸付は返済についての条件が詳細に決められており、基本的には金銭消費貸借契約書に記載された内容以外の返済を行うことができません。

金銭消費貸借契約書に記載した金額以上の金額を返済する場合は、契約条件の変更となってしまい、条件変更手続きをするのが原則です。

住宅ローンではこの手続きに手数料が掛からない商品もありますが、それ以外のローンについては条件変更手数料などが発生する場合があり、中には変更ができないローンもありますので注意をしましょう。

「途中で返済額を変更したくなったらどうすればいいの?」

「早く借金を返すことはできないの?」

そうですね、生活が変わってくれば余裕が出てきて、最初に決めた返済額より多く返済が可能になる人もいます。

しかし、証書貸付の場合は返済額の変更ができないこともあります。

そこで、早めに借金をなくしたい人は、毎月の積立に回して借入残高に追い付いたら一括返済することがオススメです。

また、カードローンは返済方式によっては、毎月の最低返済額だけが決まっており、返済金額、返済方法、返済日など、契約で決められた中であれば自由に選択することが可能な商品があります。

カードローンは限度額に余裕があれば、追加でいつでも借り入れができ、返済も自由にできるのに対して証書貸付の場合は、基本的に金銭消費貸借契約書に記載されている以外のことはできない点に大きな違いがあります。

5.カードローンは実印が必要ない

当座貸越(キャッシング、カードローン、ローンカード)は、書面の契約であっても、基本的に実印の必要はありません。

しかし、証書貸付の場合は、融資の内容によっては実印が必要になることもあります。

事業用の融資や住宅ローン、手形貸付などは、実印が必要な代表的な融資になります。

なお、実印は契約時と条件変更のときに必要になります。

借りたお金の返済が終了したら、実印は新たにお金を借りたり、住宅購入の契約をしたりしない限り使用をすることはありません。

6.融資を受けるときは口座振替が基本

当座貸越(キャッシング、カードローン、ローンカード)と大きな違いのひとつに、融資を受けるときは口座振替で普通預金に入金されることです。

現金にする場合は、キャッシュカードや窓口で引き落としをする必要があります。

証書貸付を利用する場合で、最も多いケースは住宅や車の購入のような目的ローンになります。

この場合、融資金は一度普通預金に入金され、そこから振込を行ってハウスメーカーやディーラーへ支払います。

また、証書貸付は融資を受けるときに、事務手数料などが掛かることがほとんどです。

手数料や印紙代を差引きしてから、口座に入金されるわけです。

7.証書貸付は一括融資で追加借入不可!カードローンは枠の範囲で追加借入できる

カードローンは、借入限度額(枠)の範囲内であれば、何度でも追加借入を行うことが可能です。

また、借入枠は利用者の返済内容によって、申込者の申告で増額してもらえることがあります。

ただし、枠を増額する場合は再審査が必要で、契約も再び取り交わすことになります。

証書貸付は最初の契約時に融資金額が一括で口座に振り込まれ、融資をしてもらったあとは金銭消費貸借契約書の通りに返済していくだけです。

もし、証書貸付で追加借入を行いたい場合は、再び金銭消費貸借契約書に記入のうえ申込みをする必要があります。

この面倒な手続きをしたくない人は、当座貸越(キャッシング、カードローン、ローンカード)でお金を借りることになりますが、余りに簡単にお金を借りられると複数の金融機関から借金が増えてしまうということもありますので、計画的な利用が重要になります。

「じゃあ、大学進学のときに、家賃の支払いなどの融資を受けるときは不便だな」

そうですね。

一括入金されると、大学進学などは学費以外で、生活費やアパート代などのお金を事前に借りておく必要がありますね。

そんなときは、入学金は証書貸付で、在籍中は当座貸越で生活費を借りるという、セット型の教育貸付があります。

子育て世代のニーズに合った商品も金融機関にはありますので、事前に相談をしてみましょう。

消費者金融でも証書貸付がある

証書貸付と言うと銀行が主に取扱いをしていますが、実は消費者金融でも証書貸付の商品を販売しています。

銀行で証書貸付の融資をしてもらう場合、個人の融資でも審査結果が出るまでに数日を要します。

しかし消費者金融は店頭に出向けば、即日審査・即日融資が可能なことがあります。

なお、即日審査の条件として、必要書類がすべてそろっていることが前提となりますので、事前に電話で不備がないようにしておくことをオススメします。

消費者金融での証書貸付は、主におまとめローンが挙げられます。

多重債務をひとつにまとめる目的ローンであるため、カードローンのような、何度でも引き落とし可能で、いつでも返済可能なローンではありません。

また、一部の消費者金融には、おまとめローン以外の証書貸付も存在しています。

アイフルの証書貸付とは

消費者金融でも大手のである、アイフルの証書貸付の商品を以下の表にまとめてみました。

アイフルの最大の利点は即日審査であり、まとまったお金を申し込み当日に借り入れ可能な商品があることです。

| アイフルの証書貸付 | 申し込み方法 | 融資額と年利 |

|---|---|---|

| かりかえMAX | 電話・WEB | 1~800万円 年3.0~17.5% |

| おまとめMAX | 電話・WEB | 1~800万円 年3.0~17.5% |

| 事業サポートプラン (無担保ローン) | 電話・WEB・店頭 (契約ルームも可) ※当日融資が可能 | 1~500万円 年3.0~18.0% |

| 事業サポートプラン (不動産担保ローン) | 電話・WEB・店頭 (契約ルームも可) | 100万~1億円 年3.0~12.0% |

なお、申し込みの段階では電話やWEB利用が可能ですが、契約には自署が必要ですので、店頭に行くか郵送で契約書を交わすかが必要です。

プロミスの証書貸付とは

プロミスも目的ローンに関しては、証書貸付を行っています。

申し込み方法は限定されますが、いずれもその場で審査結果が出ると、公式HPに明記されています。

| プロミスの証書貸付 | 申し込み方法 | 融資額と年利 |

|---|---|---|

| おまとめローン | 自動契約機 | ~300万円 年6.3~17.8% |

なお、返済期間ですが、おまとめは最長10年・目的ローンは最長6年です。

アコムには証書貸付がない

アコムは証書貸付を行っていません。

ただし、借換え専用ローンは存在します。

まとめ

証書貸付とは、金銭消費貸借契約書という契約書に、借入額、利率(金利)、返済回数、返済額等を記載し、その通りに融資の実行と返済を行っていく借入方法です。

融資方法は契約日に一括で行い、返済は金銭消費貸借契約書に記載された通りに行います。

事業に関わる借入で言えば、証書貸付は借入期間が1年超の長期資金を利用する場合に利用することが多く、毎月の返済額の負担を抑えて資金調達を行うことができます。

様々な融資方式がありますが、証書貸付の特性をよく理解すれば、計画的な資金調達と返済計画を立てることができます。

タグ:お金の知識

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。