給料前借は法律違反となる場合があるってご存知ですか?

実際に給料の前借りをしたことがある人はどのくらいいるのでしょうか。

テレビやドラマの世界ではしょっちゅう出てくる給料の前借りですが、実は給料の前借りは労働基準法違反になる場合がある、ということをご存知でしょうか。

一方、給料日前になってどうしてもお金が必要というときの神頼みとして、前借りは是非あってほしい制度です。

そこで今回は、給料の前借りに関するさまざまな情報を紹介していきます。

この記事はこんな人におすすめ

この記事は、次のような人におすすめの内容です。

- 給料の前借りをする流れを知りたい人

- 給料を前借りするデメリットが気になる人

- 給料前払いサービスに興味がある人

非常時とはいえ、給料の前借りは出世に響いたり、社内での信用を落とたりしかねません。

「上司に前借りする理由や言い方はどうしよう⋯⋯」と、頭を悩ませなくても気兼ねなく利用できる前借りアプリがあるので、下記ページをぜひ参考にしてみてください。

>>> お金を前借りできるアプリ

- 執筆者の情報

- 名前:梅星 飛雄馬(55歳)

職歴:地域密着の街金を30年経営

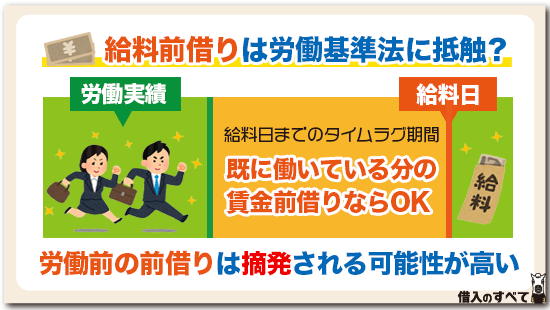

給料前借りは労働基準法に抵触?

原則、給料前借りができない理由は、労働基準法第25条に抵触するおそれがあるからです。

同法によると、働いている社員が出産や病気、災害など非常時において請求があった場合、既に働いている分の賃金は支払わなければならない、と定められています。

この条文で大事なところは、「すでに働いている分の賃金」の前借りであれば会社は働いている社員に対して支払っても構わないというところです。

通常、給料の支払いは締め日があって、支給日にお金が支払われることが多いですね。

例えば、給料の締め日が10日で支払日が翌月の10日だとしましょう。そうすると締め日から支払日までの間に、1か月のタイムラグが発生します。

締め日と支払日の1か月間に社員に「どうしてもお金が足りない」「このままでは生活できないし仕事すらままならないかもしれない」などのような非常事態が発生した場合は、タイムラグを無視して締日以降の働いた分を給料の支給日を待たずして請求することが可能としています。

ところが、社会通念上考えることができる給料の前借りは、すでに働いている分の賃金ではなく、これから仕事をすることを条件にして翌月分の給料を先に借りてしまうことです。

簡単に言えば、一般的な給料の前借りとは借りたお金を働いて返すという意味になってしまいますね。

しかし、労働基準法では将来支払う給料を前借り分から差し引いてはならないことを原則的に禁止しています。

会社から言わせれば、「給料の前借りとして先にお金を貸したのだから、働いて返せ」となりますね。

これでは、会社は社員に対して強制労働を強いることになってしまいます。

強制労働は法律で禁止されていますので、給料の前借りを行う場合はかなり慎重に行わないと法律違反として摘発される可能性が高いのです。

したがって、基本的に給料の前借りは労働基準法に抵触すると考えられており、従業員の非常時にのみ前借りが実施されるというわけです。

給料の前借り自体は違法ではない

前項でご説明したように、すでに働いている分の賃金についての前借りは、それ自体が違法行為ではありません。

もちろん、会社側は社員からの請求があった場合に応じなければならないことが法律に定められているため、非常時においての給料の前借りは合法です。

ただし、あくまでも給料の先払いではなく、すでに働いている分の賃金である条件を満たしていることが必要です。

たとえ、来月の給料の先渡しが会社と社員との間で合意がなされていたとしても、まだ労働していない賃金は前借り分として貸すことになります。

給料は、労働した賃金分を後払いにしてもらうのが通常ですから、労働基準監督署に見つかってしまうと会社処罰されてしまうのです。

会社は社員の非常時のみ給料の前借りに応じる

給料の先渡しではなく、既に働いた分の賃金の先払いを社員から求められた場合、会社は応じる義務があります。

しかし、先払いや前借りの理由によっては給料の前借りに応じてもらえない可能性があります。

例えば、「パチンコや競馬などのギャンブルに使うためのお金が必要だから」または「ギャンブルに使ってしまってお金がなくなってしまったから」という理由では、会社側も快く給料の先払いをすることはできませんね。

あくまでも社員の非常時のために給料の先渡し制度があるわけです。

「いやーちょっと借金の返済でお金が足りなくなっちゃって」、などの理由では非常時とは言えませんね。

労働分の給料の先渡しを利用する場合でも、会社側が非常時であると判断しなければ断ることが可能です。

給料先渡しの非常時とは?

先に非常時である場合は、会社に対して労働分の給料の前借りをお願いできると説明しました。

では、給料先渡しが認められる非常時とはどのような場合でしょうか。

給料先渡しが認められている社員の非常時とは法律の条文では大まかなことしか書いてありませんので、具体例を上げて紹介します。

突然の出費が必要な時

給料の前借りが認められる非常時とは、基本的に突然の出費が必要である場合です。

具体例として次の5つを見てみましょう。

- 社員および社員の妻が出産する費用を賄う場合

- 社員または社員の家族が病気やケガで入院する費用を賄う場合

- 社員の家族や親族で冠婚葬祭など急な出費が発生した場合

- 自然災害や火災などで社員が甚大な被害を受けた場合

- 社員の結婚によって必要となる費用を賄う場合

以上のような突然の出費が発生した場合を給料の前借りが認められる非常時と考えることができるでしょう。

給料の前借り(先渡し)の理由が、本当は非常時ではなく「クレジットカード利用代金の返済のため」とか、「飲み会が続いちゃってお金が足りなくなっちゃった」という理由ではさすがに非常時とは言えませんね。

浪費で金欠になったり、生活費がなくなったりした場合などは、非常時として給料の前借りは認められません。

どうしても会社に給料の前借り(先渡し)を希望する場合は、上記の例のように「いかにも非常事態発生でお金が必要です」というように取り繕うか、本当のことを話して社長や経理部長に直談判でお願いするしかありませんね。

会社にとってなくてはならない社員という存在なら、非常事態でなくても「まあいいか」と仕方なく応じてもらえるかもしれません。

給料を前借りするために必要な手続きと時間は?

給料の前借りをするためには、きちんと手続きをする必要があります。

具体的にどのような手続きがいるのか、どれくらいの時間がかかるのか詳しく解説していきます。

給料の前借りに関する注意点も合わせてチェックしていきましょう。

給料の前借りは即日とは限らない

給料の前借り(先渡し)をお願いしても、カードローンのように即日融資(借入ではありませんが)というわけにはいかない場合があります。

労働基準法第25条に書いてあるのは、社員の非常時において既に働いた分の賃金を先渡しすることは認められる、または社員からの請求があった場合は支払いに応じなければならないことが書いてあるだけです。

「いつまでに給料の前借り分を支払わなければならない」という日にちまでは規定されていません。

会社には会社の事情がありますから、急にその日払いで「20万円先に渡してください」と言われても会社も困ってしまいますよね。

給料の前借りは即日と決まっているわけではありませんので、今日頼めば今日のうちにお金が手に入ると予定するのはちょっと危険ですね。

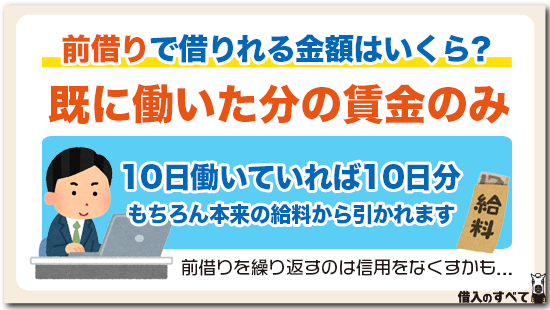

前借りで借りれる金額

給料の前借り(先渡し)で借りることができる金額は、あくまでも社員がすでに働いた分に対する賃金です。

例えば、前回の給料日から10日しか働いてなければ、10日相当分の賃金。給料日から20日働いていれば20日相当分の賃金しか受け取ることができません。

もちろん給料の先渡しを受けてしまえば、給料日になると先渡しした分だけ金額が差し引かれてしまいますので、給料の前借りは計画的に行う必要がありますね。

具体的に説明すると、給料が30万円なのに、給料の先渡しで15万円受け取ってしまうと、給料日に支給されるのは残りの15万円だけです。

これではさすがに生活していくことができませんね。

「じゃあまた給料の前借りでしのげばいい」と考えるのは、さすがにいかがなものかと会社側が判断する可能性が高いですよ。

前借りの制限額を気にするよりは、前借り後の生活費などのやりくりを考慮することが大切だと言えます。

前借りに必要な時間

給料を前借りするために必要な時間は会社によってまったく異なります。

社員と社長の距離が近い会社であれば、あまり深く理由を聞かれないまますぐにお金を貸してくれる場合もあるでしょう。

逆に会社に勤務する人が多く、支払い管理を徹底しているところであれば、事実確認などに時間がかかってなかなか前借りができない場合も考えられます。

したがって、給料の前借りが必要だと分かった時点で、できるだけ早く会社の担当者に相談することが大切です。

給料前借りの方法

一般的な給料の前借りの方法を一連の流れで紹介していきます。

会社によっては前借りをする流れに多少違いがある可能性も考えられるので、実際に前借りをする場合は担当者にしっかり確認することをおすすめします。

1:直属の上司に相談

まずは、直属の上司に給料を前借りしたい旨を相談することから始めましょう。

課長が直属の上司であるのに、いきなり部長に相談するのはマナー違反になります。

直属の上司にどうしても相談できない場合は、必要に応じて年の近い先輩の社員に話を聞いてもらうなどの対応をしましょう。

2:借用書の作成

直属の上司に給料の前借りの許可をもらった後は、借用書を作成するのが一般的です。

会社によって書類の様式に違いがあるでしょうが、借用書には次のような内容を記載することが多いです。

- 日付

- 前借りする給料の金額

- 前借りの目的

- 捺印 など

申請書と一緒に見積もり書の提出を求められることもあります。

給料前借りに必要になる書類をあらかじめ担当者に確認しておくと、手続きがスムーズに進みます。

借用書を漏れなく記入できたら、会社の担当部署に提出しましょう。

3:前借りする

担当部署の処理が完了すると、給料の前借りができます。

早ければ即日お金が手に入りますが、手続きに数日かかる場合もあります。

4:取り決めに従って返済する

給料の前借り後は、会社との取り決めに従って返済していきます。

返済を延滞したり、滞納したりすると会社からの信頼を失う原因になります。

返済に関する取り決めをしっかり確認して、ルールに則った支払いを徹底しましょう。

どうしても返済が難しい場合は、早めに担当部署に相談して指示を仰ぐことが大切です。

前借りに応じる会社の実務対応は?

給料の前借りに対応する会社の実務対応について説明していきます。

給料を前借りで社員に支払う場合は、給料としてではなく「社内貸付金」として扱い、利息を取るケースもあります。

どのような場合に支払い利息が発生するのかや派遣会社における前借りについても、合わせて見ていきましょう。

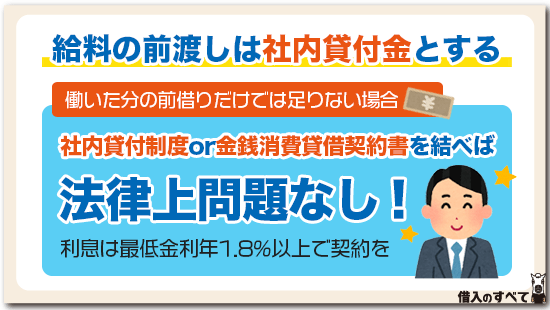

給料の前渡しは社内貸付金とする

社内貸付制度とは、銀行などとローンを組むように会社からお金を借りる制度のことです。

給料の先渡しではなく、本当の意味での給料の前借りを頼む場合は会社に社内貸付制度(従業員貸付制度)があるかどうか確認してみましょう。

先に説明した通り、まだ労働していない賃金の先払いは労働基準法によって禁止されています。

その理由は、給料の先払いを給料賃金と相殺することができないこと、および強制労働が禁止されているからです。

しかし、すでに働いた分の給料の前借りだけではお金が足りないというケースもありますよね。

そのような場合は給料の前借りではなく、会社からお金を借りるようにすれば法律上違反にはなりません。

勤務する会社に社内貸付制度があれば、利用するのもひとつの方法ですね。

また、社内貸付制度がないとしても社員と会社の間で金銭消費貸借契約書を結び、所定の利息を支払い、支払期日を決め返済していくことは貸金業法上も問題はありません。

会社の温情で「利息なし」としてしまうと、利息相当分が社員の利益となってしまい贈与の対象と見られることがあります。

無駄な税金を支払わないように、お金を借りる場合には少なくとも最低金利年1.8%以上で契約するといいでしょう。

なお、金銭消費貸借契約書の形式は素人ではなかなか判断が難しいところです。

インターネットで公開している金銭消費貸借契約書のテンプレートをダウンロードして、必要箇所を記入しながら作成すると良いですね。

給料前借りする場合の利息

給料前借りできる社内貸付制度がある場合、会社は貸金業者ではありませんので、金銭消費貸借契約書の利息は出資法で定める上限金利、年109.5%(うるう年は年109.8%)までが有効です。

しかし、利息制限法以上の金利で利息をとった場合は、超過分につき借主に返還しなければならない規定があります。

会社としてもお金に困っている従業員にお金を貸し付けるのですから、利息で儲けることは考えていないでしょうし、利息制限法以上の利息を取られることはまずありません。

きちんとした社内貸付制度であれば、おそらく金利は民法に従って年5%程度であることが多いです。

例えば、年5%の利息で30万円を借りると、1か月あたりの利息額はおよそ1,232円です。1か月後に全額返済すれば、借入額30万円と利息1,232円支払えば借金完済です。

たとえ分割払いになったとしても、利息は毎月の給料で分割払いすることによって元金が減るため、利息額は徐々に減っていきます。したがって、返済回数が10回になったからといって、利息額が1,232円x10回=1万2,320円になるということではありません。

ただし金額によってはアドオン方式(毎月の利息額を一定にする方式)で社内貸付をする場合もあり、その場合に支払う利息は、1か月あたりの利息×返済回数、で計算されることもあります。

公正証書ならより安心

社員の給料の額によっては金銭消費貸借契約書だけで貸付を実施すると、会社を退職されたら踏み倒されてしまう可能性が出てきます。

その場合は金銭消費貸借契約書に強制執行認諾文言を書き入れ、公証人役場に出向き、会社の代表(委任状があれば誰でも良い)と借主が印鑑証明書と実印を持って行きましょう。

金銭消費貸借契約書を公正証書にしてしまえば、仮に社員が急に会社を退職しても強制執行によって財産を差し押さえることも可能です。

公正証書を作成すれば給料の前借りする社員にとっても、必ず返済しなければならない気持ちが芽生えるはずです。

手間はかかりますが、必要に応じて公正証書を作成することをおすすめします。

給料の前借りは派遣会社でも可能

正規労働者ではない契約社員なども、給料の前借りはできます。

派遣社員が給料の前借りをお願いする相手は、実際に給料が支払う派遣元です。

そのため、給料を前借りする場合は派遣先の会社ではなく、派遣元へ頼まなければなりません。

給料の前借りは前項でご説明した通り給料の先渡しとして行うのが普通で、派遣会社が派遣社員に社内貸付制度でお金を貸す制度はほとんどありません。

法律によってまだ働いていない分の給料を借りることはできませんので、借りられるとしても既に働いた日数分のみです。

給料の先渡しができるかどうかは派遣会社によって違いますので、とりあえず派遣会社のコーディネーターと相談してみましょう。

ただし、労働基準法では非常時の場合給料先渡しが認められていますので、どうしてもお金が先に必要だとなった場合はコーディネーターに相談し、会社に掛け合ってもらいましょう。

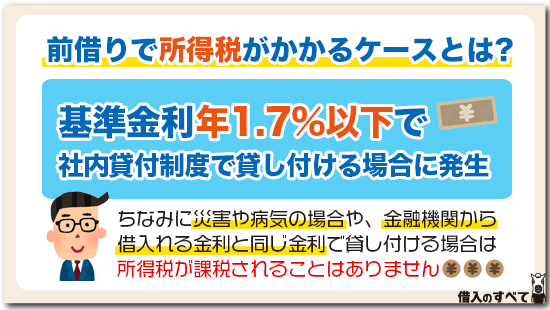

給料前借りで所得税がかかるケースとは?

社内貸付制度によって会社が役員または従業員に貸付を行う場合注意しなければならないのは所得税です。

国税庁が定める金利以下で貸し付けた場合や無利息で貸付を行った場合は、給料前借りした社員が利益を得たことになり所得税を支払わなければなりません。

平成30年以降に貸付を行った場合の基準金利は年1.6%です。

給料の前借りを社内貸付制度で貸し付ける場合で年1.6%よりも低い金利で貸付を行うと、実際に支払った利息との差額を所得税として課税されます。

なお以下の場合に限って無利息や基準金利よりも低い金利で貸し付けを行った場合は、所得税が課税されることはありません。

- 災害や病気など一時的に多額の生活資金が必要となる場合

- 会社が金融機関から借入れる平均金利と同じ金利で貸し付ける場合

- 上記以外で基準金利と実際に支払った利息の差額が1年で5,000円以下の場合

将来を考えると給料の前借りはしない方がいい?

ここまで、給料を前借りする方法を中心に紹介してきましたが、基本的に前借りはできるだけしない方が無難です。

なぜなら、給料の前借りは退職や出世に影響する可能性があるからです。

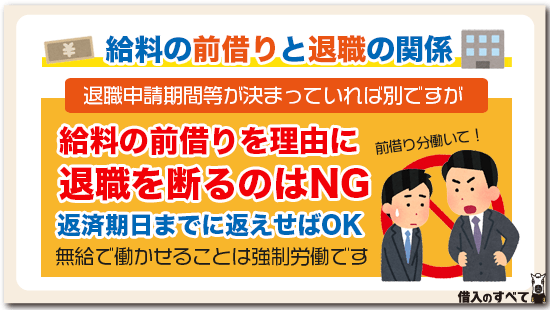

給料の前借りと退職の関係

こんな話を聞いたことがあります。

会社との金銭消費貸借によって給料を前借りしている場合は、全部返済しなければ退職することができないと言うのです。

「前借りした金額を全額返済することができないなら、無給で働いてもらうしかない」と会社から無茶な条件をつけられてしまうことがあります。

まず、問題になるのが前借りした分を無給で働いて返済することです。

既にご説明したとおり強制的に働かせるのは、労働基準法に違反する行為にあたります。

憲法によって職業選択の自由がある限り、社員はいつでも自由に会社を辞めることができるはずなのです。

現在働いている給料よりも、条件が良く仕事内容もピッタリだと言う場合は、たとえ給料前借りしていても、職業選択の自由によって新しい職場に転職することが可能です。

結局のところ給料の前借りを金銭消費貸借でお金を借りたわけですから、銀行や消費者金融と同じように民間の金融機関からお金を借りたのと変わりはありません。

会社の就業規則によって、会社を辞める場合は会社を辞める14日前に申請しなければならないなど条件がある場合は別としても、給料の前借りがあるからといって長い期間無給で働かせることは強制労働です。

金銭消費貸借契約によって借りたお金は、契約に基づいた返済期日や返済方法で返済すれば良いわけですから、給料前借りを理由に退職できないということはありません。

どうしても話がこじれてトラブルになった場合は、弁護士や司法書士など法律の専門家に相談すると良いでしょう。

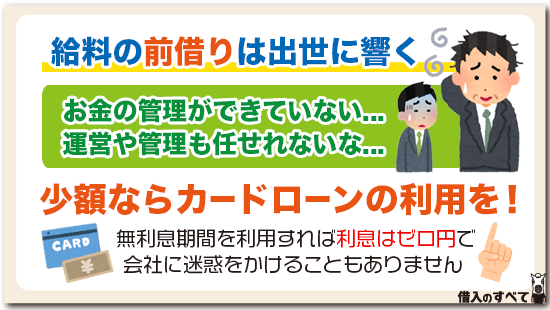

給料の前借りは出世に響く

社内で出世を希望しているなら、給料の前借りはしない方が良いでしょう。

給料の先渡しは非常時のためのお金ですから、それほど問題にならないとしても給料の前借りを申請してしまうと、「お金の管理ができない社員」と会社から烙印を押されてしまう可能性が高いです。

お金の管理ができないというのは、出世する人材を選定する上で致命的なほどマイナスとして扱われてしまいます。

なぜなら、「お金の管理ができないのに会社の運営を任せることはできない」または「お金の管理ができないのに人の管理ができるはずがない」と判断されてしまうからです。

給料の前借りの金額にもよりますが、5万円程度の金額なら前借りではなく、カードローンの利用で一時的にしのぐと言う方法なら出世に影響することはないでしょう。

例えば、レイクではじめてご契約の方、ご契約額が1万円~200万円の方であれば契約日の翌日から5万円まで180日間無利息※です。

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可。初回契約翌日から無利息。無利息期間経過後は通常金利適用。ご契約額1~200万円の方。

また期間内なら何度借りても利息はかかりません。

給料が入ったら5万円を一括で返して、また翌月になってどうしてもお金が足りなくなったらまた5万円を借りることを最大180日繰り返すことが可能です。

または、SBI新生銀行グループのノーローンを利用すれば永遠に利息を支払うことなくお金を借りることもできますよ。

ノーローンは、1週間以内の返済であれば利息はかかりません。

たとえ10万円借りても、1週間以内に一括で10万円を返すことができれば、何度でも無利息でお金を借りることができます。

人によっては、「消費者金融カードローンは利息がかかるから使いたくない」「なるべく利息がかからないように給料の先渡しや給料の前借りでなんとかしたい」と思うかもしれませんね。

しかし、消費者金融も少額短期の利用なら、上記のように無利息でお金を借りることもできるのです。

消費者金融からの借り入れは、会社に迷惑をかけることなくお金を借りられるのですから利用しない手はありませんね。

計画的に賢く消費者金融を利用すれば、生活を維持しながらも出世の道も残せるというわけです。

導入企業が増えている「給料前払いサービス」とは?

会社によっては、民間の運営会社の給料前払いサービスを導入していることがあります。

具体的な内容はサービスによって異なりますが、パソコンだけでなくアプリで前借りができたり、即時で前借り分のお金が口座に振り込まれたりなどします。

前もって上司に給料の前借りを相談したり、借用書を作成したりしなくてもすむ便利な給料前払いサービスについて、もう少し詳しく見ていきましょう。

企業にも社員にもメリットがある

給料前払いサービスは、会社と社員の両方にメリットがあります。

会社のメリットとしては、大きな負担なく給料の前払い制度が導入できることや求人数の増加が挙げられます。

給料前払いサービスを導入している会社は求人の応募数が増えると言われているので、人員不足に悩む会社にとっては大きなメリットになるでしょう。

また、借用書の様式を準備したり、書類をチェックしたりなどの事務的な作業を省けるため、業務の効率化も実現できます。

一方、給料前払いサービスを利用する社員からすれば、気軽に前借りができることが最大のメリットと言えるでしょう。

パソコンやスマホから簡単に給料の前借り手続きができるので、精神的な負担が軽く、利便性が非常に高いです。

給料前払いサービス5選

給料前払いサービスはいろいろな種類がありますが、今回は代表的なサービスを5つ紹介します。

自分の勤めている会社で導入されていないか、この機会にチェックしてみるといいでしょう。

1:「前給」

きらぼし銀行が取り扱っている前給は、パソコンやスマホからインターネットを利用して給料の前借りができるサービスです。

実際にお金が手に入るのは最短翌日で、会社の給料が振り込まれる口座に入金されます。

会社と前給の契約内容によっては、従業員が振込手数料を負担しなければいけないケースがあります。

前給を利用する場合は、あらかじめ会社の規約に目を通してからにしましょう。

2:「JOBPAY」(旧 CYURICA)

JOBPAYは、前借り手続きをしたお金を従業員が会社の口座から引き出す仕組みになっています。

したがって、社員の口座をJOBPAYに登録する手間が必要ありません。

会社がJOBPAYに申し込んだ時点でカードが発行され、社員がそのカードを使ってお金を引き出すということです。

JOBPAYの従業員の手数料は、前借り1回につき440円になっています。

3:「Payme」

Paymeは、社員が働いた分に対する給料を即日払いで前借りできるサービスです。

スマホアプリから給料前払いサービスの利用登録ができ、前借りしたい金額を入力するだけで口座にお金が振り込まれるシステムです。

他の給料前払いサービスと比較すると、多くの外部サービスと連携している点がPaymeの特徴と言えます。

ただし、3%~6%の手数料を支払う必要があり、Paymeへの支払い手数料を誰が支払うかは会社の規約によって決められているので注意しましょう。

4:「CRIA」

CRIAは数ある給料前払いサービスの中で、手数料が低いことで人気を集めています。

会社が支払う手数料は一切なく、従業員が支払う手数料はセブン銀行の利用手数料だけです。

CRIAで給料の前借りをする場合は、専用のスマホアプリから簡単な手続きが必要になります。

前借りの申請が完了すれば、セブン銀行のATMから24時間365日いつでも出金ができるようになります。

CRIAは即日でお金が受け取れる給料前払いサービスなので、社員の利便性は非常に高いと言えるでしょう。

5:「アド給」

アド給は10:00までに給料の前払い手続きを完了させれば、当日中にお金が受け取れるサービスです。

2019年11月現在は、スマホアプリからの利用には対応していませんが、Webであれば時間を選ばずにいつでも前借りの申請ができます。

ただし、システム手数料(前借り金額の6%)と口座への振込手数料を従業員が負担する必要があるので、利用前によく検討することをおすすめします。

まとめ

給料の前借りは労働基準法に抵触する場合があり、基本的には従業員の非常時にだけ利用できることになっています。

手続きに必要な時間や具体的な方法は、会社によって異なるのできちんと確認しておきましょう。

また、給料を前借りすることによって退職や出世に影響する可能性も考えられます。

前借りしたい金額が少額の場合は、消費者金融の無利息サービスを利用するのもひとつの方法です。

民間の企業が運営する給料前払いサービスを導入する会社も増えているので、自分の勤務先で利用できないかチェックしてみることをおすすめします。

タグ:借金・お金の悩み

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。