個人事業主の確定申告時の借入金返済の処理

個人事業主は毎年確定申告を行い、前年の所得を申告しなければなりません。

個人事業主の方の中には、借入金の処理について悩んでいる人が多いのではないでしょうか?

よくある間違いとして、借入金の返済を費用であると勘違いしている方が多くいます。

結論を先に言いますと、借入金の返済は費用ではありません。

また、確定申告の方法によっては、借入金について特に申告する必要がない場合もありますが、最大の青色申告控除を受けるためには、借入金の処理についてもしっかりと理解しておく必要があります。

この記事では、個人事業主が確定申告を行う際の確定申告の処理について解説していきます。

この記事はこんなひとにおすすめ

今回ご紹介する記事は、こんな人におすすめの内容となっております。

- 借入金返済時の仕訳の仕方が知りたい人

- 利息や保証料などを支払った際の仕訳の仕方が知りたい人

- 青色申告時の控除について知りたい人

- 執筆者の情報

- 名前:手塚 龍馬(36歳)

職歴:過去7年,地銀の貸付業務担当

即日OK!審査通る?カードローン

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

SMBCモビット | 3.0%~18.0% 即日融資 ※申込曜日、時間帯によっては翌日以降の取扱 | ・事前審査結果最短10秒 ・契約機で土日も融資可 ・WEB完結なら電話連絡、郵送物なし ※収入証明を提出していただく場合があります。 |

個人事業主の借入金の仕訳

それでは、借入金を返済したときの会計上の仕訳はどのように行うのでしょうか?

個人事業主の方が最も間違えやすい点ですので、しっかりと理解するようにしましょう。

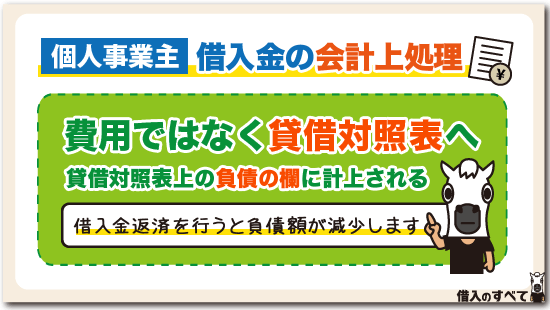

借入金の返済は費用ではない

借入金を返済したときには、返済金の分だけ現金が流出していきます。

このため、返済金は費用であると勘違いされている方が非常に多くいます。

しかし、借入金の返済は費用ではありません。

そもそも費用というのは、事業を行う上で発生するお金のことをいいます。

借入金は負債として計上されますが、それを減少させるために負担したものは費用とはならないのです。

返済時の借入金の仕訳

借入金の返済は費用にはならないのですが、貸借対照表を作成する上で、きちんと仕分けをしておかなくてはなりません。

借入金を返済した際の仕訳は、以下のようになります。

| 借 方 | 貸 方 |

|---|---|

| 借入金(10万円)←負債の減少 | 現金(10万円)←資産の減少 |

上記のように、借入金という負債を、現金という資産で返済しただけの仕訳になります。

要するに、資産と負債を交換しただけですので、この処理には費用は全く発生しません。

借入金の返済は、負債の減少であって費用ではないのです。

なお、借金返済は普通預金や当座預金から行うのが一般的であり、減少する資産は「現金預金」となります。

また、借金の返済額には利息も含まれているのですが、利息分については費用となります(後述します)ので、通常の仕訳では元金と利息に分けて仕訳しなければなりません。

借入金の返済は貸借対照表へ

借入金は、貸借対照表上の負債の欄に計上されます。

返済を行うと、貸借対象表の負債の金額が減少します。

したがって、65万円の青色申告特別控除を受ける人しか借入金を税務署に申告する必要はありません。

貸借対照表の作成が面倒、借入金の残高を税務署や銀行などに知られたくないという人は貸借対照表を作成せずに10万円の青色申告特別控除を選択している人が少なくありません。

借り入れ時の仕訳

借入金を返済した時だけでなく、その前の借り入れ時にも仕訳が必要になります。

銀行などから借り入れを行った際の仕訳は、以下のようになります。

| 借 方 | 貸 方 |

|---|---|

| 現金(10万円)←資産の増加 | 借入金(10万円)←負債の増加 |

借り入れをするということで、借入金という負債が増加することになりますが、それに伴って現金(現金預金)も増加します。

従って、資産についても増加します。

借り入れた最初の取引があってこそ返済の仕訳もでき、残高についてもきちんと把握できるようになります。

印紙代や手数料の仕訳

銀行などから借り入れをするにあたっては、印紙代がかかりますし、手数料手数料も発生することがあります。

また、信用保証協会の制度融資を利用すると、信用保証協会へ保証料を支払う必要があります。

一般的な融資では、融資金から印紙代や手数料、保証料が差し引かれて口座へ入金されますので、仕訳は以下のようになります。

| 借方 | 貸方 |

|---|---|

| 現金(898,000円) | 借入金 (1,000,000円) |

| 長期前払費用(100,000円)←保証料 | |

| 租税公課(1,000円)←印紙代 | |

| 支払手数料(1,000円)←事務手数料 |

※借入した年に完済する場合は全額を「支払保証料」または「支払手数料」などで計上します。

長期間で借り入れする際の保証料は、決算時に借入期間に応じて費用に計上する必要がありますので、借り入れ時には「前払費用」として計上しておきます。

印紙代や手数料については、発生した時点で全額を費用に計上します。

利息の支払いの仕訳

借入金の返済には利息の支払いが伴います。

利息の支払いは費用となりますので、10万円であろうと、65万円であろうと、青色申告を行う人は、しっかりと処理を理解しておく必要があります。

利息の支払いは費用

上述しましたが、一括または月々の返済には利息も支払う必要があります。

元金部分については費用にはなりませんが、利息返済についての部分は費用となります。

したがって、借入金10万円の返済に対して、5,000円の利息が発生した場合の仕訳は、以下のようになります。

| 借 方 | 貸 方 |

|---|---|

| 借入金(10万円)←負債の減少 支払利息(5,000円)←費用 | 現金(105,000円)←資産の減少 |

10万円の借入金は資産の減少、利息の支払いは費用ですので、この場合には、105,000円を支払い、負債の減少と費用の支払いを行っているという考えになります。

事業を行うための借入金に伴う利息は、銀行から借入を行うために必要な経費と考え、費用計上します。

利息は損益計算書へ

損益計算書とは、売上から事業の経費を差し引いてその年の利益を求める財務諸表です。

このため、利息は損益計算書へ計上します。

5,000円の支払利息があるのであれば、その年の費用は、利息分だけ大きくなることになります。

青色申告の際には、65万円の青色申告特別控除も、10万円の青色申告特別控除も損益計算書の作成が必要になります。

このため、毎回の借入金返済時にいくら利息を支払ったのかは、いずれにせよ、きっちりと把握しておく必要があります。

どの借入金を貸借対照表に計上?

Man showing business graph on wood table

個人事業主は、事業性融資も住宅ローンなどの個人向け融資もすべて個人名義での借入になります。

個人名義の借入金のうち、どの借入金を確定申告時に申告する必要があるのでしょうか?

個人向けローンは計上しない

個人事業主で、住宅ローンや自動車ローンやカードローンなどのいわゆる個人向けローンを借りている人は、個人向けローンの借入金残高や支払利息は確定申告時に負債や費用として計上しません。

個人ローンは、事業によって生み出された収益から返済を行うものであるという解釈ですので、その年の事業内容を記録した貸借対照表や損益計算書には記録しません。

法人が社長個人の借入金について、決算書に計上することがない理由と同じです。

事業によって生み出された個人の所得の中から、借入金の返済と利息の支払いは行うべきという考えです。

したがって、個人向けローンを返済した際には、仕分けを行う必要すらありません。

事業のローンは計上する

銀行などから借りた運転資金や設備資金など、いわゆる事業性融資については借入金残高を貸借対照表へ、支払利息は損益計算書へ記録します。

こちらは、事業を営むための借入金ですので、借入金残高は事業の貸借対照表へ、そのための経費である支払利息は損益計算書を記録します。

住宅ローンの借入金は経費算入できる

借入金は基本的に経費に参入することができませんが、1つだけ借入金の元本返済部分を経費参入できるケースがあるのでご紹介します。

それは、個人名義で借りている住宅ローン返済中の自宅を事務所として使用しているケースです。

住宅ローン返済中の自宅の賃貸

例えば、毎月住宅ローンを10万円返済している自宅の一部を、事務所として使用した場合を考えてみましょう。

10万円のうち、事務所に相当する部分だけを家賃として計上することが認められています。

家賃をどのように算出するかは、床面積によって求める方法が一般的です。

この住宅の床面積が50平方メートルで、事務所として使用している部分が10平方メートルであった場合には、10万円×10平方メートル/50平方メートル=2万円になります。

この場合には、住宅ローンの返済金10万円のうち、2万円だけは「事業に使用している」と解釈することができ、経費として算入することができます。

勘定科目は「家賃」

自宅の一部を事業に使用している場合、それに相当する分については経費として計上できるのですが、勘定科目は「家賃」となります。

実際のところは住宅ローンの一部を支払っていることになりますが、住宅ローン自体は個人が住むために借りているものであり、事業用として借りているわけではありません。

事務所など、事業のために使用している部分については、個人から間借りしていると解釈することになります。

そのため、「借入金返済」などという勘定科目ではなく、あくまでも間借りしていることによる「家賃」という勘定科目として経費計上します。

同じように、アパートや貸家の一部を事業用として利用している場合は、事業に使用している床面積に相当する金額を「家賃」として計上することができます。

マンション購入した場合の仕訳

マンションの一室を住居用ではなく、仕事用として購入する場合、その全額を一括で同じ勘定科目で計上することはできません。

まずは、購入のために支払った金額を、勘定科目の「建物」と「土地」に分けなければなりません。

この際、契約書などにそれぞれの金額が入っていれば、それを計上すればよいですのでわざわざ計算する必要はありません。

契約書などに建物と土地それぞれの金額が記載されていない場合は、消費税または固定資産税評価額のいずれかを基に計算しなくてはなりません。

今回は、消費税を基にそれぞれの価格を計算する方法をご紹介します。

まず、不動産の購入に1,000万円かかり、そのうちの消費税額が50万円であったとします。

これを、以下の計算式に当てはめると、建物の税込価格を算出することができます。

| 消費税額 ÷ 8 × 108 ※消費税が10%になった場合は「消費税額 ÷ 10 × 110」で求めます。 |

当てはめて計算してみると、建物の税込価格は「50万円÷8×108=675万円」となります。

土地の税込価格は、購入金額から算出した建物の税込価格を差し引けばいいですので、「1,000万円-675万円=325万円」となります。

ここまで計算できると、マンション購入にあたっての仕訳をすることができます。

| 借方 | 貸方 |

|---|---|

| 建物(675万円) | 現金預金 (1,000万円) |

| 土地(325万円) |

なお、マンションなどの不動産を購入する場合、購入額以外にも多くの経費を支払うことになります。

経費の中には不動産の価格に含められるものもあり、含められなくてもその年の経費に計上することができます。

| 不動産の価格に含められる経費 | 不動産の価格には含められない経費 |

|---|---|

|

|

これを踏まえて仕訳した場合は、以下のような仕訳をすることになります。

| 借方 | 貸方 |

|---|---|

| 建物(530万円) | 現金預金 (1,091万円) |

| 土地(530万円) | |

| 租税公課(21万円) ※不動産取得税、印紙 | |

| 支払手数料(10万円) ※司法書士への手数料 |

これはマンションを購入した時だけではなく、一戸建てを購入した時も基本は同じです。

持ち家の減価償却費の計算方法

不動産を取得した場合、土地に関しては減価償却する必要はありませんが、建物については減価償却する必要があります。

減価償却には「定額法」と「定率法」の2種類がありますが、持ち家はまず「建物本体」と「建物設備」に分ける必要があり、それぞれを別々に減価償却しなくてはなりません。

建物本体の減価償却は、減価償却費が一定となる定額法を用いて計算しますので、以下の方法で求めます。

| 建物の取得価格 × 償却率 |

償却率は、国税庁の「減価償却資産の償却率表」から対応年数に応じて確認しましょう。

一方で、建物設備については定額法と定率法のいずれかを選択できます。

定額法が毎年一定の減価償却費となるのに対し、定率法は取得した年の減価償却費が最も高く、年数が経過するにつれて徐々に下がっていくことになります。

また、定率法を選択する場合は確定申告時に申請書を提出する必要があります。

定率法で減価償却する際の計算式は、以下のようになります。

| (建物の取得価格 – 前年度までの償却費の総額) × 償却率 |

定率法で使用する償却率も、国税庁の「減価償却資産の償却率表」で確認でき、算出した減価償却費を経費として計上しましょう。

なお、減価償却費の計算は申請書の提出が必要のない定額法が一般的です。

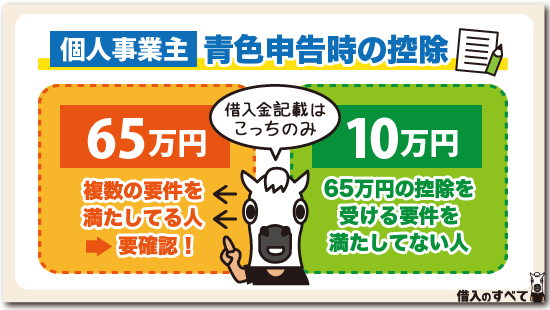

青色申告時の控除

青色申告は、複式簿記によって作成された帳簿に基づき、確定申告を行う方法です。

一方、白色申告は単純な単式簿記によって作成した帳簿に基づき、確定申告を行う方法です。

複式簿記の方が、記帳がより正確に行われるため、青色申告を行うと税金の控除を受けることができます。

控除には65万円の青色申告特別控除と、10万円の特別控除があります。

65万円の青色申告特別控除

65万円の青色申告特別控除を受けることができる人は、以下の要件をすべて満たした人です。

| ① 不動産所得又は事業所得を生ずべき事業を営んでいること ② これらの所得に係る取引を複式簿記により記帳していること ③ ②の記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付し、法定申告期限内に提出すること |

要するに、不動産所得か事業所得がある人が、複式簿記によって記帳を行い、貸借対照表と損益計算書を添付して確定申告を行えば、65万円の青色申告特別控除を受けることができるのです。

貸借対照表とは、事業にかかるすべての資産と負債の年末残高を記載するものです。

したがって、借入金や預金の年末残高を記載しなければなりません。

65万円の青色申告特別控除を受けるためには、借入金の年末残高がいくらになるのかを把握しておく必要になります。

また、税務署に提出する際には、金融機関の預金と借入金の残高証明書の添付も必要になります。

10万円の青色申告特別控除

10万の青色申告特別控除を受けるのは、65万円の青色申告特別控除を受ける要件を満たしていない青色申告者です。

事業者は10万円であっても損益計算書を作成する必要がありますので、要するに貸借対照表を作成していない青色申告者です。

貸借対照表には借入金や預金残高が記載されているため、貸借対照表を提出する必要のない10万円の青色申告特別控除を受ける人は、借入金の年末残高を把握していなくても問題ありません。

借入金記載は65万円控除のみ

借入金について注意しなければならないのは、65万円の青色申告特別控除を受ける人だけです。

上述しましたが、借入金返済時の仕分けには費用は発生しないため、10万円の特別控除を受ける人は極端にいえば、返済時には仕分けすらする必要がないこととなります。

しかし、せっかく複式簿記によって仕分けを行うのであれば、貸借対照表を作成して、65万円の特別控除を受けたほうがよいでしょう。

個人事業主の借入金に関するQ&A

最後に、個人事業主の借入金に関して、多くの方が疑問に思っていることについて解説していきたいと思います。

①銀行融資の信用保証料の仕訳は?

借入した年と同じ年に完済するように返済期間を設定した場合は、その全額を「支払保証料」などの勘定科目で経費処理します。

しかし、返済期間を5年や10年など長期で設定して融資実行時に一括で保証料を支払った場合は、その年に全額を経費処理することはできません。

一括で支払った保証料は、その年に相当する金額分だけを経費処理しなくてはなりませんので、まずは「長期前払費用」として全額を資産計上します。

| 借 方 | 貸 方 |

|---|---|

| 長期前払費用←保証料の全額 | 現金預金←一括保証料 |

そして、年末にその年の分に相当する保証料を「支払保証料」などで経費計上します。

| 借 方 | 貸 方 |

|---|---|

| 支払保証料←当期分相当の保証料 | 長期前払費用 |

以降、同じようにその年に相当する分を長期前払費用から崩して経費処理していきます。

②確定申告の利子割引料とは?

利子割引料とは、借り入れを返済するために支払った利息や金利手数料などのことをいい、手形を割引いて融資を受けた際の割引料も含まれます。

事業のために借り入れた、または個人として借り入れて個人用と事業用2つの目的に使用している場合(按分する必要があります)に、その利息などをここに計上します。

③ローン購入したプライベート用の車を仕事でも使う場合の仕訳は?

プライベート用としてローン購入した車を事業にも使用する場合、事業に使用する分を計上できます。

ここで注意しなければならないことは、返済はあくまでも個人が行うため、経費として計上する分については「利子割引料」などで良いのですが、プライベート部分については「事業主貸」として計上します。

例えば、ローンの利息が6,000円であり、それをプライベート70%、事業用30%で按分する場合は、以下のように仕訳します。

| 借 方 | 貸 方 |

|---|---|

| 利子割引料(1,800円) | 事業主借(6,000円) |

| 事業主貸(4,200円) |

④日本政策金融公庫からの借入金の仕訳は?

日本政策金融公庫からの借り入れは、1年以上となることが多いです。

借入期間が1年以上となる場合に使用する勘定科目は「長期借入金」ですので、それを使用して仕訳します。

| 借 方 | 貸 方 |

|---|---|

| 現金預金(500万円) | 長期借入金(500万円) |

なお、借り入れにあたって収入印紙などを差し引かれて口座に入金された場合は、それについても計上する必要があります。

⑤住宅ローン控除を受けていても経費に算入できる?

住宅ローンの控除を受けている場合でも、事業に使用している部分については経費算入することができます。

また、事業割合が10%以下の場合、住宅ローンの控除を全額受けることができると所得税法で定めています。

つまり、事業割合が10%以下となっている場合は、事業に使用している分を経費として参入でき、それでいて住宅ローン控除を全額受けることができるというわけです。

まとめ

個人事業主の会計の中で最も間違えやすい点が、借入金の返済は費用であるという勘違いです。

借入金の返済は、負債の減少であって費用ではありません。

一方、利息の支払いは、資金調達を行うために必要になる経費であると考えて費用計上を行います。

ただし、貸借対照表の提出が必要になるのは、65万円の青色申告特別控除を受ける場合のみです。

貸借対照表を税務署へ提出せず、10万円の青色申告特別控除を受ける人は、借入金の処理についてはそれほど気にしなくてもよいでしょう。

また、貸借対照表に計上するのは、事業性の融資のみだけです。

住宅ローンの借入金残高を貸借対照表に計上したり、個人向けローンの利息を費用計上することがないように注意しましょう。

タグ:職業別

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。