カードローンなどの複数の借入金があると、返済額が大きくなりますし、返済日が毎月何回もあって大変です。

複数の借入金があるというだけで、信用状態が悪くなり、他のローンの審査に通過することが難しくなってしまいます。

そのような時には、おまとめローンを検討しましょう。

メガバンクの一角であるみずほ銀行は、おまとめローンは存在しませんが、代わりにカードローンや多目的ローンを利用できます。

またアイフルやプロミスなどの消費者金融では、おまとめローンや借り換え目的のローンを取り扱っているため、そちらもおすすめです。

借り換えたい!おすすめカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

アイフル | 3.0%~18.0% 最短18分※ | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 ・原則自宅/勤務先への連絡なし※₁ |

プロミス | 2.5%~18.0% 最短3分※₂ | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能か事前診断でチェック! |

SMBC モビット | 3.0%~18.0% 即日融資※₃ | ・審査が不安な人にも人気 ・WEB完結なら電話連絡、郵送物、原則なし※₄ ・事前審査結果 最短10秒 |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃申込曜日、時間帯によっては翌日以降の取扱

※₄収入証明を提出していただく場合があります。

この記事では、みずほ銀行で複数の借入金をまとめる方法について解説していきたいと思います。

- 執筆者の情報

- 名前:馬沢結愛(30歳)

職歴:平成18年4月より信用金庫勤務

この記事はこんなひとにおすすめ

- みずほ銀行のおまとめローンを利用したい人

- みずほ銀行で借金を一本化したい人

目次

みずほ銀行におまとめローンという商品はない

みずほ銀行には複数のカードローンなどをまとめるための専用商品はありません。

ですが、みずほ銀行が提供をするカードローンは低金利で高額融資が可能であり、これを借り換えローンとして活用することができます。

また、カードローンの他にもさまざまな資金使途に利用することができる「多目的ローン」というローンも提供していますので、みずほ銀行で複数のローンを借り換えする場合にはこれらの商品で借り換えすることになります。

みずほ銀行でおまとめローンとして使えるサービス

みずほ銀行にはおまとめローンという商品は存在しません。

みずほ銀行でおまとめローンの代わりとして使用できるローンは、カードローンと多目的ローンです。

カードローンも多目的ローンも使い道が自由ですので、複数の借入金を1つにまとめる、おまとめローンにも使用することが可能です。

カードローンの商品内容

の商品内容は以下のようになっています。

| 利用対象者 |

|

|---|---|

| 利用限度額 | 10万円〜800万円 |

| 借入金利 | 年2.0%〜14.0% (利用限度額に応じた金利が適用される) |

通常設定されている金利は上記のように低金利ですが、金利特典として住宅ローンの利用者であればここからさらに年0.5%の金利引き下げが可能となり、年1.5~13.5%で契約することができます。

多目的ローンの商品内容

みずほ銀行多目的ローンの商品内容は以下のようになっています。

| 利用対象者 |

|

|---|---|

| 資金使途 | 原則自由(事業性資金、有価証券投資資金、見積書や契約書等により確認できない資金は除く) |

| 借入金額 | 10万円以上300万円以内(1万円単位) |

| 金 利 | 「変動金利方式」「固定金利方式」から選択 変動金利方式 : 5.875% 固定金利方式 : 6.650% |

| 借入期間 | 6ヶ月以上7年以内(1ヶ月単位) |

金利特典として、みずほ銀行で証書貸付を利用中または過去に利用していたという場合には金利を0.1%引き下げています。

また、住宅ローン利用者であれば専用の多目的ローンがあり、さらに条件の良い内容で借入することができます。

固定金利と変動金利が選べる

みずほ銀行の「多目的ローン」は、固定金利と変動金利を選択でき、原則、資金使途が自由なのが特徴です。

他社のローン商品と比較して、利用しやすい便利なローンです。

固定金利は、その名のとおり借入期間中の金利がずっと同じで、金利の変動がありません。

金利が固定されていることで景気などの影響を受けずに返済ができるため、計画が立てやすいというメリットがあります。

一般的に変動金利に対して固定金利の方が金利は高い傾向があります。

一方、変動金利は借入期間中の金利が定期的に見直されます。

金利が低い期間に返済が完了すれば、返済額が少なくすむのがメリットです。

ただし、将来的に金利が高くなり、返済額が多くなる可能性があります。

固定金利よりも変動金利の方が、低い金利に設定されていることが多いです。

申し込み内容や意向に合わせて、金利の種類を選択しましょう。

みずほ銀行カードローンの審査基準

みずほ銀行カードローンの審査は①警察庁の反社会的勢力データベースへの照会②保証会社の仮審査③みずほ銀行の本審査の順番で行われます。

保証会社の仮審査はスコアリングという方法で行われ、信用情報や属性情報を点数化して、基準点以上の点数になった場合に審査通過となります。

また、本審査で行われることは在籍確認と、必要書類も申込内容の確認です。

これら一連の審査には、それなりの時間がかかり、長い場合には1週間以上の時間がかかることもあります。

みずほ銀行カードローンの審査は保証会社が行う

みずほ銀行カードローンの保証をしているのは、大手信販会社の株式会社オリエントコーポレーションです。

みずほ銀行カードローンはただでさえ、金利が低いカードローンですので、審査は厳しいと言えますが、株式会社オリエントコーポレーションが保証をすることによって審査はさらに厳しくなります。

株式会社オリエントコーポレーションはみずほ銀行カードローンの返済が滞ると、借主に代わって、カードローン残高をみずほ銀行へ返済する代位弁済をする義務を負っています。

つまり、みずほ銀行カードローンで最終的なリスクを負うのは、みずほ銀行ではなく、株式会社オリエントコーポレーションですので、株式会社オリエントコーポレーションが審査を行なっています。

株式会社オリエントコーポレーションの保証審査は甘くはありません。

株式会社オリエントコーポレーションに入ってくる保証料収入はみずほ銀行カードローン金利の半分が限度です。

つまり、最大7%の保証料収入しかないのです。

消費者金融が最大18%の金利収入が得られることに対して、株式会社オリエントコーポレーションは7%の保証料収入しか得ることができないため、リターンの少ない株式会社オリエントコーポレーションの方がかなり審査は厳しくなるのです。

カードローンの審査は甘い?

みずほ銀行の審査は厳しいのかということについてですが、これはみずほ銀行に限らず一般的には銀行の審査は厳しいとされています。

審査の基本は貸したお金が回収できなくなるリスクをどの程度までみることができるかで審査の厳しさは違ってきますが、銀行はその性質上とても公共性が高い機関でありますので、回収できないリスクを極力取らずに安定継続した営業をしていかなくてはならないという使命があります。

ですので、嫌でも審査は厳しくして少しでもリスクを取らないようにしていましたが、ことカードローンに関しては総量規制によって貸金業者が低迷しているのを逆手にとって事業を拡大しています。

実際に2010年の貸金業法改正以降、銀行全体のカードローン残高は増加し続けており、これまで消費者金融で借りていた人達を囲い込むような形で成長していますので、これまでのような審査が厳しいというのからは離れ、逆に審査が甘くなったといわれています。

ただし、2017年から銀行カードローンの審査は自主規制を厳格化し、みずほ銀行に至っては、銀行の中でいち早く自主規制を強化している銀行です。

そのため、銀行の融資の中ではカードローンは甘いかもしれませんが、今は消費者金融などと比較した場合には審査はかなり厳しくなります。

審査の主体は保証会社

先ほど述べたように、銀行と保証会社の2社で審査を行っていますが、主体となって審査をしているのは保証会社となります。

銀行は保証会社に審査を委託しており、基本的には保証会社が保証を許可すれば銀行は融資をします。

銀行が審査をするのは保証会社に保証依頼をする前に申込人が自行の条件を満たしているのか、自行に取引があった場合にその取引に問題がないかということの審査をします。

その後保証会社に対して保証依頼をし、保証会社は申し込み内容の整合性や信用状況の調査などから総合的に保証をするかどうかを判断します。

つまり、銀行の審査は簡易的な審査で、本当に借りられるかどうかという審査は保証会社次第ということになります。

初めから高額カードローンはできない

みずほ銀行のカードローンでは800万円までの融資が可能となっていますが、初めから800万円という高額なカードローンを契約することできません。

すでにみずほ銀行を利用していて年収がよほど高く、信用が高いという一部の人であれば契約できるかもしれませんが、ほとんどの場合には30万円~100万円程度までしか審査に通ることはありません。

基本的に最初は比較的少額なカードローンを契約させてその取引内容を見定めてから徐々に利用限度額を引き上げていくという方法を取りますので、多くの借り換え金額が必要な人がいきなり希望する利用限度額を契約することはかなり厳しいです。

借り換えが目的であることを伝えることが重要

審査にあたっては年収や勤続年数など、通常審査をするにあたって必要な情報は当然重要となりますし、多目的ローンでは「年収200万円以上」「勤続年数2年以上」という条件を満たさなければ申し込みすることができません。

これら審査に重要となる情報の他にも、その申し込みが借り換えを目的としているということをきちんと伝えなければなりません。

元々借入が多い人が借り換えを目的としていることをきちんと伝えなければ、別の資金に使用する新たな借入と判断されてしまえば審査に通ることはかなり厳しくなってしまいます。

また、多目的ローンでは原則として100万円以上の場合にはきちんと支払ったことを証明する領収書などを契約後に添付することになっていますので、申し込みの段階で借り換えであることを伝えてなければ後で書類を求められたときにトラブルになりますので注意が必要です。

申し込み方法と審査の流れ

みずほ銀行カードローンの申込方法は、WEB、電話、郵送、店頭に分かれています。

審査の流れは以下のようになります。

| WEB、電話、郵送、店頭から申込 ↓ 保証会社の仮審査 ↓ 審査結果を電話かメールでお知らせ ↓ 必要書類をWEB上で登録、または郵送・FAX・店頭から提出 ↓ カードローン口座開設 |

WEBから

WEBから申込をするのが最も早くなります。

WEBからの申込の場合には、保証会社の株式会社オリエントコーポレーションへ申込内容が直接送信されるので、審査にかかる時間が短くなるためです。

また、WEB契約であれば、必要書類をWEBからアップロードするだけで契約手続きが完了するため、契約にかかる時間も短くなります。

早ければ2営業日程度で利用することができるでしょう。

電話

電話の場合には、申込内容をみずほ銀行の担当者へ伝える時間がかかります。

電話だけで20分以上の時間がかかるものと考えておきましょう。

さらに、申込内容をみずほ銀行の担当者が株式会社オリエントコーポレーションへ送信するため、この時間もかかります。

いずれにせよ、WEBよりも審査の結果が出るのが時間がかかってしまうことが少なくありません。

必要書類をどのように提出するのかにもよりますが、電話の場合には、WEBでも契約プラス1営業日程度の時間がかかってしまうものと考えておいた方がよいでしょう。

郵送(メールオーダー)

郵送は最も時間のかかる申込方法です。

申込書に自分で記入を行い、その書類をみずほ銀行へ郵送するのですから、これだけで1日〜2日程度の時間がかかります。

その後の契約手続きで郵送をする場合には、さらに契約手続きに時間がかかり、契約完了までに2週間程度の時間がかかってしまうことも珍しくありません。

店頭

店頭で契約する場合には、必要書類の提出と、契約手続きを同時に行うことができるので、意外に早く契約することができます。

ただし、店頭で申込を行っても、当日中には審査の回答が出ないため、審査通過後にまた店頭へ行く必要があります。

みずほ銀行カードローンはみずほ銀行の口座保有が必須ですので、みずほ銀行の口座を持っていないという人は、店頭での契約が早いかもしれません。

ただし、平日の15時までに銀行に行く必要があるため、サラリーマンの方には不都合な契約方法と言えるかもしれません。

みずほ銀行カードローン審査をスムーズにする3条件

みずほ銀行カードローンは銀行カードローンの中でも金利が低いカードローンですので、ただ信用情報に問題がないというだけでは審査に通過することは難しくなります。

年収や勤続年数などの属性情報も重要になります。

みずほ銀行カードローン審査に通りやすいのはどんな人なのでしょうか?

勤続年数は1年以上

審査が厳しいみずほ銀行カードローンは勤続年数1年以上はないと通過は難しいでしょう。

カードローンは安定収入が重視されますが、安定収入を測るための1つの基準が勤続年数です。

勤続年数は長ければ長いほど審査で有利ですが、最低でも1年は働いていないと「収入が安定している」とは判断してもらえません。

他社借入は0件

※他社借入がある人は審査通過は難しくなると考えた方がよいでしょう。

2017年、みずほ銀行は銀行カードローンのなかでは真っ先に年収の3分の1までしか融資をしないと決めた銀行です。

そのため、審査はかなり厳格化しており、他社借入がある人の審査通過は難しいと考えた方がよいでしょう。

認められるとしたら1件が限度です。

必要書類に不備がない人

みずほ銀行カードローンで必要な書類は以下の通りです。

- 本人確認書類

- 収入証明書

これらの書類は不備なく揃えましょう。

また、申込内容を間違えてしまうと、虚偽申込も判断されて審査には落ちてしまうことになります。

このため、申込時には手元に必要な書類を用意して、書類を見ながら間違いのないように申込をすることをおすすめします。

10万円以上借りたい人向けのカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

みずほ銀行カードローン | 2.0%~14.0% ー | ・銀行ならではの金利 ・審査結果は最短当日 ・WEB完結!24時間申込OK |  プロミス | 2.5%~18.0% 最短3分※₂ | ・借入可能か事前診断でチェック! ・20~30代に人気 ・初めて契約する方は30日間利息0円 |

アイフル | 3.0%~18.0% 最短18分※ | ・原則自宅/勤務先への連絡なし※₁ ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

みずほ銀行は株式会社オリエントコーポレーション次第

みずほ銀行が提供するカードローンや多目的ローンの保証会社は株式会社オリエントコーポレーションです。

株式会社オリエントコーポレーションは「オリコカード」などでも有名な会社ですが、銀行融資の保証業務をしている大手の保証会社でもあります。

このオリコが審査をしていますので、みずほ銀行のカードローンや多目的ローンを借りられるかは株式会社オリエントコーポレーション次第ということになります。

みずほ銀行や株式会社オリエントコーポレーションで過去に金融事故があれば借りられない

返済の遅れや債務整理をしたなどのことを金融事故といいますが、この情報は個人信用状機関に登録されます。

登録はされますが、通常登録されてから5年~10年でその内容は消えますので、消えてしまえばまた借りられる可能性は出てきます。

しかし、金融事故を起こした時に借りていた銀行や保証会社ではその情報は消えることなく保存されています。

ですので、みずほ銀行や株式会社オリエントコーポレーションにおいて過去に金融事故を起こしてしまっている人で特に代位弁済や自己破産をした人はたとえ信用情報機関で事故記録が消えていたとしても審査の通ることはまずありません。

みずほ銀行カードローンで借り入れる方法は?

みずほ銀行カードローンはみずほ銀行の口座を持っていなければ利用することができません。

しかし、みずほ銀行の口座を持ってさえいれば、借入は比較的にスムーズです。

具体的には、みずほ銀行のキャッシュカードにローン機能が加わるので、手持ちのキャッシュカードでカードローンを利用する方法と、みずほ銀行のインターネットバンキングである、みずほダイレクトから振込でキャッシングを行うという2つの方法があります。

みずほダイレクト

カードローン口座開設後にみずほダイレクトにログインすると、出金口座の中に「カードローン」という口座が加わります。

ここから、カードローンの利用限度額の範囲内でキャッシングをすることが可能です。

提携ATMの営業時間

みずほ銀行カードローンはコンビニだけでなく、様々なATMで深夜までキャッシングすることができます。

二次会に行く時にお金が足りなくなった場合など、様々な場所で活用できますので、営業時間を理解しておくと便利です。

| イオン銀行 | ゆうちょ | エキナカ | ステーション | スルガ銀行 | イーネット | ローソン | セブン銀行 |

|---|---|---|---|---|---|---|---|

| 24時間 | 0時5分〜23時55分 | 8時〜23時 | 8時〜21時 | 8時〜23時 | 24時間 | 24時間 | 24時間 |

提携ATMはどこ?

みずほ銀行は提携ATMが多く、コンビニだけでなく、駅のATMなども最大23時までキャッシング利用することができます。

ただし、手数料は決して安くはありませんので、手数料にも十分に注意して、利用するようにしてください。

ATM手数料

みずほ銀行提携ATMの平日の手数料は以下の通りです。

| イオン銀行 | ゆうちょ | エキナカ | ステーション | スルガ銀行 | イーネット | ローソン | セブン銀行 |

|---|---|---|---|---|---|---|---|

| ・8時45分〜18時は無料 ・8時から8時45分、18時〜23時は110円 ・その他の時間は220円 |

・8時45分〜18時は110円 ・その他は220円 |

・8時45分〜18時は110円 ・その他は220円 |

・8時45分〜18時は無料 ・その他は110円 |

・8時45分〜18時は110円 ・その他は220円 |

8時45分〜18時は110円 その他は220円 |

8時45分〜18時は110円 その他は220円 |

8時45分〜18時は110円 その他は220円 |

ただし、コンビニATMは月4回まで無料で利用することができます。

手数料は返済時に元金返済よりも優先して支払われます。

つまり、1ヶ月の手数料が220円かかった場合には、220円だけ元金返済に回る金額が少なくなってしまうということですので、できる限り手数料がかからない方法で利用するか、月4回までのコンビニATM手数料無料を上手に活用するようにしてください。

みずほ銀行カードローンの返済方法と返済額

みずほ銀行カードローンの返済には毎月1回の約定返済と、お金がある時に好きなタイミングで好きな金額を返済することができる任意返済という2つの方法があります。

2つの返済方法の違いや、返済金額や利息の計算方法についてしっかりと理解をしておくようにしてください。

約定返済

約定返済とは、毎月1回必ず支払わなければならない返済です。

約定返済を返済しないと「延滞」となり、信用情報には「遅れた」という記録がつきますし、一定期間約定返済をしないと、保証会社へ代位弁済請求となり、信用情報はブラックになってしまいます。

みずほ銀行カードローンはみずほ銀行の普通預金口座から毎月10日に引き落としになります。

返済額は以下のようになっています。

| 利用限度額が200万円未満の場合 | |

|---|---|

| 前月10日の利用残高 | 毎月の約定返済額 |

| 2千円未満 | 前月10日現在の利用残高 |

| 2千円以上10万円以下 | 2千円 |

| 10万円超20万円以下 | 4千円 |

| 20万円超30万円以下 | 6千円 |

| 以降、利用残高10万円ごとに2千円ずつ追加 | |

| 利用限度額が200万円以上の場合 | |

|---|---|

| 前月10日の利用残高 | 毎月の約定返済額 |

| 2千円未満 | 前月10日現在の利用残高 |

| 2千円以上20万円以下 | 2千円 |

| 20万円超40万円以下 | 4千円 |

| 40万円超60万円以下 | 6千円 |

| 以降、利用残高20万円ごとに2千円ずつ追加 | |

任意返済

任意返済とは、お金がある時に約定返済とは別に行う方法で、これは金額やタイミングなどは自分の任意で行うことができます。

約定返済が口座振替で行われることに対して、任意返済はATMやみずほダイレクトから行うことが可能です。

利息の計算方法を理解しよう

利息は1日あたり〇〇円という形で計算するとわかりやすいです。

例えばみずほ銀行カードローン金利14%を30万円借りた場合の1日あたりの利息を計算してみましょう。

30万円×14%÷365日=115円

この場合には、1日あたり115円の利息が発生します。

10日借りたら、1,150円ですし、30日借りた場合には、3,450円になります。

利息は借入額×金利÷365日×借入日数で計算するようにしましょう。

返済額は返済日前日に入金

みずほ銀行カードローンの返済は毎月10日にみずほ銀行普通預金口座から引き落としになります。

このため、返済日の前日である9日にはみずほ銀行の口座へ、借入残高に合わせて決まっている約定返済額を入金しておくようにしてください。

遅延する場合の対処法

返済に遅れそうな時は、みずほ銀行へ遅れる前に電話をしましょう。

また、遅れてしまった後でもみずほ銀行へ電話をかけた方がよいでしょう。

この際に「いつ入金する」と伝えておけば約束した日まで督促はありません。

ただし、延滞が2回重なると、保証会社への代位弁済請求になる可能性があります。

代位弁済請求とは、保証会社に対して、融資金の残金を債務者に代わって返済してもらう手続きで、代位弁済が行われると信用情報はブラックになり、以後この情報が消えるまではクレカを作ったり、お金を借りることができなくなります。

また、例え返済に遅れることをみずほ銀行へ連絡したとしても、信用情報には遅れたという記録が付きますし、以後、みずほ銀行カードローンを増額することは難しくなります。

数日の遅れが何回も続いてしまうと、契約途中でみずほ銀行カードローンの利用を停止される可能性もあります。

やはり返済には遅れない方がよいでしょう。

みずほ銀行の引き落としが残高不足でできない!返済遅れたらどうする?

多目的ローン利用時の重要ポイント

「多目的ローン」を利用するときの注意点が2つあります。

1つが追加借入するには再審査が必要な点、もう1つは100万円以上借り入れる場合は融資後に領収書の提出が必要な点です。それぞれ詳細を紹介します。

追加借入には再審査が必要

みずほ銀行の「多目的ローン」は、追加借入に対応していません。

よって、追加で借り入れたい場合は再審査が必要です。

もう一度、ローンの申し込み手続きをすることになるので、注意しましょう。

100万円以上の場合、融資後に領収書の提出が必要

みずほ銀行の「多目的ローン」を利用して100万円以上借り入れるときは、融資後に領収書の提出が必要です。

高額の支払いなので、支払ったことが分かる書類をみずほ銀行に提出しなければいけません。

支払い後に領収書などを捨てたり、失くしたりしないように注意しましょう。

みずほ銀行多目的ローンの審査ポイント

みずほ銀行の「多目的ローン」の審査ポイントを3つ紹介します。

申し込み前に確認して、審査に通るための準備をしましょう。

審査のポイント

- 申し込み内容に虚偽がないよう正確に記入する

- 過去にカード審査に落ちた経験があれば、期間を空けて申し込む

- 他社のローンなどの返済を滞りなく継続して行う

審査では安定した収入があることはもちろん、申込者の信用度が重要視されます。

そのため、他社借入の返済をたびたび延滞している人は審査に落ちる可能性が高いです。

また、一度審査落ちした場合は、信用情報に申込み情報が残る半年間は再度申込みをしないように気を付けましょう。

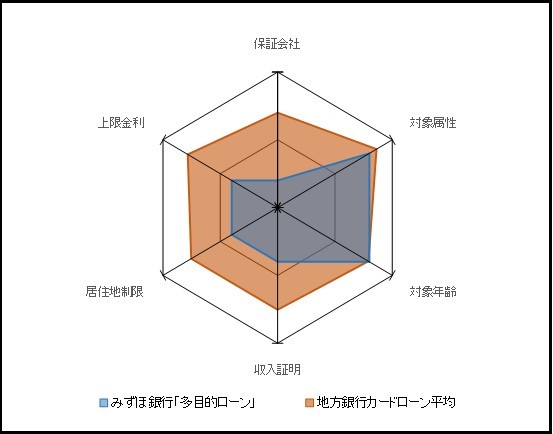

審査の通りやすさをチェック

みずほ銀行「多目的ローン」は審査に通りやすいローンなのでしょうか。

みずほ銀行「多目的ローン」は審査に通りやすいローンなのでしょうか。

商品のスペックから審査の通りやすさを判断します。

| チェックポイント | 通りやすさ |

| 保証会社は株式会社オリエントコーポレーション | 1 |

| 専業主婦は申込不可 | 4 |

| 対象年齢は満20歳以上65歳以下 | 4 |

| 収入証明は50万円まで不要 | 2 |

| 居住地制限はなし | 2 |

| 金利の上限は6.650%(固定金利の場合) | 2 |

どうしてこの6項目から審査の通りやすさが判断できるのか知りたい方は、こちらのページで詳しく説明しています

審査の通りやすさを考えるうえで、上記の6つの項目を見てください。

特に保証会社と対象属性が最も重要になります。

- 株式会社オリエントコーポレーションの審査は厳しい

みずほ銀行「多目的ローン」の保証会社を務める株式会社オリエントコーポレーションは大手信販会社系の保証会社です。

消費者金融や信用金庫専門の保証会社などと比べると審査基準がかなり厳しいとされており、それらと比較するとハッキリと厳しいと言えます。

- 専業主婦は申込できない

みずほ銀行「多目的ローン」は安定した収入がない専業主婦は申し込めません。

専業主婦であっても200万円を超える収入があるなどの場合は、みずほ銀行に直接問い合わせて申し込み時の職種について相談しましょう。

申込者それぞれにあった対応方法を提示してもらえます。

- ある程度の高齢でも申し込める

みずほ銀行「多目的ローン」は対象年齢が66歳未満です。

つまり65歳でも申込ができます。

一般的にローンの対象年齢が高いほど審査に通りやすいと考えられます。

より多くの人を対象にお金を貸しているため、このような見解になります。

ただし、条件の一つに完済時の年齢が71歳未満であることが含まるので、注意して申込をしましょう。

- 50万円までの限度額なら収入証明不要

みずほ銀行「多目的ローン」は希望限度額50万円までの場合は、収入証明不要で利用できます。

少額であれば収入証明がいらないため、非常に便利で使い勝手が良いローン商品です。

大きい金額を借り入れる場合でも収入証明を用意すれば問題なく手続きできるので、安心してください。

- みずほ銀行「多目的ローン」は日本国内在住であれば申込可能

みずほ銀行「多目的ローン」は、日本国内在住の対象者なら住んでいる地域を問わず申込可能です。

ただし、その分申込者が多くなるので審査の融通は効きにくい傾向があると考えておきましょう。

- 上限金利6.650%はカードローン等と比較すると断然低い

みずほ銀行「多目的ローン」の上限金利6.650%(固定金利の場合)は、銀行カードローンや信用金庫のカードローンなどと比較すると明らかに低いです。

金利が低いため、その分審査は必然的に厳しくなります。

これまでに紹介したポイントから推測すると、みずほ銀行「多目的ローン」は審査が厳しいローンだと判断できます。

引っ越し費用ならみずほ銀行の多目的ローン

まず、「みずほ銀行に引っ越し専用のローンがあるか?」という点についてですが、残念ながらみずほ銀行には「引越し専用のローン」というものは存在せず、引っ越し費用で使う為にはこの銀行の多目的ローンを利用するという事になります。

ちなみに、その他の銀行や信販会社でも引っ越し費用限定のローンというのは存在しませんので、引っ越し費用で利用するなら各金融機関の目的ローンやフリーローンを利用する事になります。

また、ほとんどの業者では、引っ越し完了後に費用を支払う必要がありますので、予め見積もりされた金額は、事前に現金で用意しておいた方が無難です。(業者によってはクレジットカードもOK)

引っ越し費用ってどれくらいかかる?

冒頭でもお伝えした通り、引っ越し費用は家族の人数や荷物の量、そして引っ越しの距離や荷物を運び入れる条件などによって、費用が変わってきます。

大体の目安としては、単身者の引越しで5万円~10万円程度。

四人家族の引っ越しでは20万円~40万円程度がかかります。

また、ピアノなどの大型商品がある場合で、搬入先がエレベーターなどが使えないような場合や、引越しに伴い家電の設置を依頼したり、エアコンのクリーニング作業を依頼した場合は、当然ながらその料金が引越し費用にプラスされる事になります。

引っ越し費用を出来るだけ抑える方法

ここまでで、引っ越し費用の目安や、ローンの基本的な知識は大体分かりいただけたかと思います。

では、そんな高額な引っ越し費用を少しでも安くするためのテクニックはないのか?いくつかご紹介したいと思います。

とにかく引っ越し前に断捨離する

引っ越し費用少しでも安くするには、やはり「荷物を少しでも減らす」という事がポイントになってきます。

そこで、引っ越しを“荷物整理のいい機会”と捉えて、この機会に家の中の不要な物を断捨離してみる事をお勧めします。

ただ、捨てるだけでは粗大ごみの廃棄だけでも費用がかかりますので、引っ越しスケジュールが決まった段階で、少しずつメルカリやヤフオクなどで格安で出品される事をおすすめします。

そうれば、不要物も整理でき、お小遣いもゲットできますので、一石二鳥です。

友人の助けを借りる

次に、引っ越し業者に頼まずに友達の手を借りて引っ越しするという手もあります。

例えば、2トントラックだけで引っ越しができるぐらいの荷物の量なら、レンタカー代で1日約2万円前後、それに友達へのお礼をプラスしたとしても、おおよそ3万円前後で引っ越しが完了できる事になります。

ただし、重たい家具を持って狭い階段を移動するには、相当なテクニックが必要ですので、その辺りは覚悟して判断される事をお勧めします。

繁忙期は避ける

引っ越しが集中する、3月~4月はドライバーも集まりにくく、かなりの需要が集中する為、引っ越し費用は普段の1.5倍程度かかる場合があります。

しかし、転勤や就職などが絡んだ引っ越しの場合は「引っ越し費用が高いから」といって、引っ越し時期をずらす訳にも行きません。

したがって、そのような時には面倒くさがらずに、何社もの引越し業者を自宅に呼び、相見積もりを出させる事で少しでも値段を下げる事が可能になります。

引っ越し業者も1件でも受注したい訳ですし、担当の営業マンもノルマを抱えていますので、競争させる事は費用を抑えるうえで有効な手段です。

カードローンで引っ越し費用を捻出

最後に、引っ越し費用を捻出するためにカードローンを契約しておく、という方法についてもお伝えしておきたいと思います。

カードローンなら、基本的に事業性資金以外は使い道は自由ですので、引っ越し費用はもちろん新居に必要な家具やカーテンなど、転居に伴う買い物にも利用する事が可能です。

また、カードローンなら契約しておくだけなら手数料などは全くかかりませんので、転居等で物入りが続く場合には、いざという時のために契約だけしておいて準備しておくのもありかもしれません。

また、アコムやプロミスなどの大手消費者金融等では、カードローンの契約が初めての人に対し、30日間の無利息キャッシングを用意してくれていますので、引っ越し費用などでお金がかかる場合でも一時的にカードローンで用立てをしておいて、次の給料日に一気に返済すれば利息もかからず、とてもお得に利用する事が出来ます。

みずほ銀行「多目的ローン」一覧表

最後に、みずほ銀行「多目的ローン」のスペックが一目でわかるように表にまとめました。

下表をみながら申し込みを検討してください。

| 対象者 | ・満20歳以上満66歳未満で、最終ご返済時年齢が満71歳未満の方 ・勤続年数(自営の方は営業年数)2年以上の方 ・前年度税込年収(個人事業主の方は申告所得)が200万円以上で安定かつ継続した収入の見込める方 |

|---|---|

| 借入可能な属性 | 会社員、自営業・個人事業主、パート・アルバイト・派遣社員、フリーター、年金受給者、学生 |

| 年収の3分の1以上の借入 | 可能 |

| おまとめ | 可能 |

| 申込に必要な口座 | みずほ銀行の口座 |

| 使用目的 | 原則自由(ただし、事業性資金、有価証券投資資金、見積書や契約書等により確認できない資金は除きます。また、みずほ銀行が認める資金使途に限ります) |

| 金利(実質年率) | 変動金利(年5.875%) 固定金利(年6.650%) |

| 無利息期間 | なし |

| 借入までの最短日数 | 最短約1週間 |

| 審査時間 | 最短約1週間 |

| 在籍確認の方法 | 電話 |

| 借入可能時間 | 申込時点で明確な金額を提示して、契約完了後その金額が口座に振り込まれるため、借入れ可能時間という概念はなし |

| 収入証明書原則不要額 | 50万円以下 |

| 土日申込 | WEB申込で可能 |

| 利用限度額 | 300万円(1万円単位) |

| 借入方法 | 契約完了後に口座振込 |

| 返済方法 | 口座引き落とし |

| 返済日 | 希望日(毎月一定) |

| 必要書類 | 本人確認書類(コピー可) 年収を確認できる資料(コピー可) *但し、個人事業主、会社経営者の方は下記のいずれかに限る 住民税決定通知書または課税証明書 納税証明書(その1・その2) 資金使途を証明するもの ・見積書・請求書・契約書など |

| 保証人 | 不要 |

| 保証会社 | 株式会社オリエントコーポレーション |

まとめ

みずほ銀行のカードローン審査は昔ほど厳しくないというのが現状ですが、それはあくまでも少額カードローンの場合であると認識することが無難です。

高額なものになるほど審査が厳しくなるのは当然のことですし、それだけの年収や信用がなければいくら審査が甘くなったとしても通ることはありません。

多目的ローンであっても同じであり、借り換えが目的の借入は金額が大きくなりやすいですので信用というところが1番大事になってきます。

金融事故がないということはもちろんですが、少額なものは完済してしまうことや借入金の返済だけでなくクレジットカードの支払いなどあらゆる面で信用を高くしていかなければ低金利で安心感のあるみずほ銀行からは借りられないといえます。