負債を時価評価するって結局どういうこと?計算方法も解説!!

会計を行っていると、「負債も時価評価をした方が正確な値がだせる」と言われることがあります。

負債を時価評価するとは、どのような意味なのでしょうか。

また、会計を行うときに、どのように計算すれば良いかも気になります。

そこで、負債を時価評価するときに必要な知識や計算方法について、詳しく解説します。

時価評価を行う前に資産と負債の違いを確認

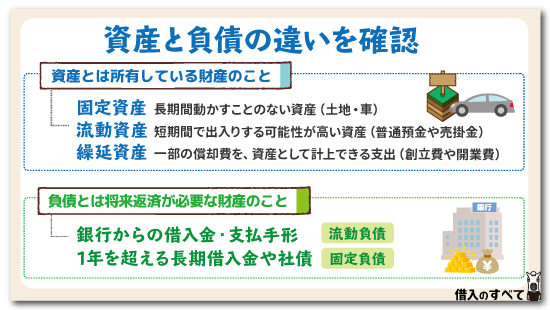

会計時に財産を時価評価で記載する方法について紹介しますが、その前に財産の中でも資産と負債の違い確認しておきましょう。

基本的な内容ですが、後ほどの解説につながるため押さえておきましょう。

資産とは所有している財産のこと

資産とは、会社が保有している土地や有価証券、自動車など、所有している財産全てを指します。

会計時に作成する貸借対照表では、資産は必ず左側に記入します。

資産には大きく分けて3種類あり、固定資産、流動資産、繰延資産に分けることが可能です。

固定資産は、長期間動かすことのない資産が当てはまり、先ほどあげた資産の中で、土地や自動車は固定資産に該当します。

形はないですが、出資金や営業権なども長期間動くことがないため、固定資産に分類されます。

次に、流動資産とは、普通預金や売掛金など短期間で出入りする可能性が高い資産のことです。

最後に、繰延資産ですが、こちらは少し特殊で一部の償却費を、会計上では資産として計上できる支出を指します。

具体的には、創立費や開業費、開業費などが該当します。

負債とは将来返済が必要な財産のこと

資産に対して負債は、所有している財産の中で将来返済が必要なものを指します。

銀行からの借入金や取引先への買掛金などが負債に当たります。

貸借対照表に記載するときには、資産とは反対側の右側に記載をしましょう。

負債にも資産と同じように、流動負債と固定負債の2種類に分けることが可能です。

流動負債と固定負債の境界は、ワンイヤールールというものがあり、基本的には1年間が境目となります。

したがって、買掛金や支払手形は流動負債に該当して、1年を超える長期借入金や社債などは固定負債に該当します。

金融負債を時価評価するってどういうこと

金融負債を時価評価する方法を後ほど紹介しますが、そもそも時価評価を行うとは、通常の記載とどのような違いがあるのでしょうか。

ここでは、時価評価と簿価評価の違いや時価評価を行うメリットについて解説します。

時価と簿価の違いとは

時価評価とは資産の価値を数値化する上で、現在の価格で評価を行う方法を指します。

例えば、あなたが100万円で車を購入したとします。

この車を3年間乗り続けた場合、一般的に車の価値は下がります。

現在の価格が知りたくて、中古車屋に見積もりに行ったところ市場価格が50万円であると、言われたとします。

この場合、車の時価は50万円で計上します。

一方、簿価とは、帳簿に記入された金額であるため、実際の取引を行うまでは金額が変更することはありません。

先ほどの例で考えますと、3年後に車の時価は50万円まで下がっていたとしても、購入した金額は100万円なので簿価は100万円です。

金融資産は時価で記載するのが主流

先ほど紹介したように、金融資産や負債は時価と簿価の2通りで、会計の計算を行うことができます。

しかし、会社や資産ごとに時価と簿価を使い分けていては、キャッシュフローの確認が難しいです。

そこで、現在の会計では金融資産は時価で表記をすることが、基本となっており、簿価が用いられることは余りありません。

金融負債も時価評価することで均等が取れる

金融資産が時価評価されていることは分かりましたが、現在でも金融負債は簿価で表記されていることが多いです。

しかし、金融資産だけが時価で表記されて、金融負債は簿価で記入してしまうと、負債の金額を正確に把握できず、資産と負債の均等が取れなくなる可能性が高くなります。

したがって、金融負債も金融資産と同じように時価評価をすることで、より正確なキャッシュフローを把握することができるわけです。

負債の時価評価での計算方法とは

負債の時価評価の必要性が理解できたところで、具体的な時価評価の計算方法を紹介していきます。

まずは負債の割引率を確認する

負債を時価評価する上で、最初に把握することは負債の割引率が幾らになるかです。

この割引率は借入金利と借入年数から求められることが多いです。

例えば、負債の利率が年率3%で1年間借りる場合、割引率は3%だけとなります。

もしも、負債に将来の物価指数の変動など考慮している場合は、この値も割引率に加える必要がありますが、基本的には金利以外は計算していないことが多いため、金利を割引くだけで大丈夫です。

具体的な時価評価の計算方法

具体的な計算式ですが、以下の式に数値を当てはめることで、負債の時価評価を求めることが可能です。

負債の残高÷(1+金利)の(年数)乗

例えば、残りの負債が500万円で、金利3%の5年返済だとすると、負債の時価は以下の数値です。

500万円÷(1+0.03)の5乗=4,313,043…

負債の時価は約431万円ということになりました。

借入金の時価評価額をエクセルで求める場合

借入金の時価評価額の計算方法を紹介しましたが、計算式に指数が入っているため借入年数が増えるほどに、計算式が複雑になってしまいます。

そこで、エクセルのマクロを使って、計算を簡略化する方法を紹介します。

PV関数を用いた表計算

借入金の時価評価額をマクロで行うときには、PV関数を用いると簡単に作成することができます。

まずマクロでPV関数を検索します。

その後、利率、期間、定期支払額のセルを指定して作成を行うことで、自動的に計算を行ってもらえます。

例えば、年率3%で10年間の借入をして、毎月の返済額が5万円の場合、以下の式と3個のセルを作成します。

=PV(B1/12,?B2,?B3)

| 3% |

| 120 (月換算で記入) |

| -50,000 |

計算式に/12という数字が含まれていますがこれは、年利を12等分して月利にする数式です。

計算式を作成する途中で、将来価値と支払期日を記入する項目がでますが、借入の場合省略しても問題はありません。

借入金が固定金利であると時価が与える影響は

長期借入の場合、金利が固定金利であることも多いと思いますが、固定金利である場合、時価評価を行うとどのような影響がでるのでしょうか。

具体的に借入金の金利と時価の関係性について紹介します。

金利によって時価と簿価の差が大きい

固定金利の場合、金利の数字が大きくなるほど時価と簿価の差が広がりやすくなります。

金利が大きくなるということは、同じ借入金額であったとしても利息の差は大きいです。

これにともなって、現在の借金の総額(時価)と将来支払う利息を含めた返済額(簿価)の差も広がります。

長期借入金ほど割引現在価値も少なくなる

金利と同じように、借入期間が長くなると、時価と簿価の差、つまり割引率も広がります。

したがって、割引後の現在価値も小さくなり、負債の総額が少なくなることが多いです。

時価評価で債務超過が改善されることも

債務超過で経営が苦しい場合、キャッシュフローの負債の書き方が簿価ではなく時価にすることで、債務超過が解消される可能性があります。

例えば、負債の総額が1000万円で、資産総額が900万円で、純資産は-100万円で債務超過だとします。

この負債の計算を簿価から時価に修正したところ、負債の総額が800万円に減ることで、純資産が100万円となり債務超過が解消されます。

ただし、債務超過が解消されたからと言って、会社の経営が好転するわけではないので、業績の改善や資産の償却を行い、対策を打たなければなりません。

ifrsも負債の時価評価を推奨している

日本は正式加盟していませんが、世界的な会計の基準であるIFRSも負債の時価評価を推奨しています。

負債を会計する上で、IFRSは現在の償却価格を公正に測定して記入することが大切だと述べています。

日本ではこれまで負債に関しては、取引時の価格で計上することが主流であったため、現在の時価で記載する流れに対応が困っている会社も多いようです。

しかし、世界的な基準では時価での評価が広まりつつあることは、把握しておいた方が良いでしょう。

ifrs とは

IFRSとはロンドンの国際会計基準審議会という団体が設定している、国際的な会計基準を指します。

2005年にEU内の上場企業に適用されて以降、現在では110以上の国で使用されている会計の基準です。

2018年現在、日本とアメリカはまだIFRSの適用を義務付けていないため、浸透が余りしていません。

このため、耳慣れない人も多いでしょうが、現在は大手企業を中心に国内でも適用している会社が増えています。

負債を時価評価するときに起こるパラドックスとは

負債を時価評価することは、資産と負債のギャップをなくすため、メリットが多いように見えますが、実は会社運営上、理解がしづらいパラドックスが生まれることがあります。

どのようなパラドックスにつながるか確認していきましょう。

社債を時価評価すると負債が減ることも

会社は社債を用いて、自社の資金を手に入れています。

この社債は一種の投資であるため、会社の規模や景気が向上すると価値が上がり、逆に経営が苦しくなると価値が下がります。

(株の価格変動をイメージすると分かりやすいでしょう)

社債も会計上では負債に計上されるため、時価評価で価格が変動することとなります。

勘の良い人はお気づきかも知れませんが、これは会社の経営が苦しくなったときには、社債が減ってしまうことになるのです。

例えば、社債の金額が500万円だったとします。

会社の経営が苦しくなると、どんどん社債の価値が下がってしまい、実質的な市場価値が100万円まで減ってしまいました。

この場合、会社の社債を時価で計上すると、500万円から100万円に変動するため、借金が400万円も減っているのです。

会社の倒産が近づくほど利益が生まれる

会社が倒産に近づくほど、借金の金額が減っていくと聞くととても不思議な感覚がします。

経営が悪くなるほど、借金が減ってしまうという不思議な現象を、負債のパラドックスと呼ばれています。

実は、この負債のパラドックスを利用して、利益を上げた会社があります。

それが、大不況を引き起こしたことで有名なリーマンブラザーズです。

リーマンブラザーズは経営が悪化して、倒産間際になったとき、会社の社債が暴落したことで生まれた差額を、利益として計上しました。

ただ日本の会計基準では、社債の差額で生まれた価格を、利益として計上することはできないので気を付けてください。

まとめ

今回は時価評価という会計上でも少し難しめの話をしました。

しかし、これからグローバル社会になるにつれて、時価評価で会計を行うことがグローバルスタンダードになる可能性が高くなります。

今の内から、時価評価の意味を理解して負債も時価評価で行うようにするなど、対応が遅れないようにすることが大切です。

タグ:その他金融業者

※お申込み時間や審査によりご希望に添えない場合がございます。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。