年収の3分の1以上でも借りれる方法

年収の3分の1以上の高額を借りるためには、利用する金融機関や利用する商品を絞って選択しなければなりません。

ご存じの人も多いと思いますが、年収の3分の1というのは総量規制の対象となるため、消費者金融などの貸金業者から借入は行いにくいです。

そこで、年収の3分の1以上をどうにかして借りたいという人に向けて、役立つ情報をまとめていますので、最後の内容まで確認してください。

即日OK!審査通る?カードローン

| カードローン | 実質年率 最短融資 | 特徴のまとめ |

|---|---|---|

アイフル | 3.0%~18.0% 最短18分※₁ ※₁お申込み時間や審査状況によりご希望にそえない場合があります。 | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェックできる ・原則、自宅・勤務先への連絡なし※₂ ※₂審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。 |

プロミス | 4.5%~17.8% 最短3分※ ※お申込み時間や審査によりご希望に添えない場合がございます。 | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能かすぐに分かる事前診断でチェックできる |

SMBCモビット | 3.0%~18.0% 即日融資 ※申込曜日、時間帯によっては翌日以降の取扱 | ・事前審査結果最短10秒 ・契約機で土日も融資可 ・WEB完結なら電話連絡、郵送物なし ※収入証明を提出していただく場合があります。 |

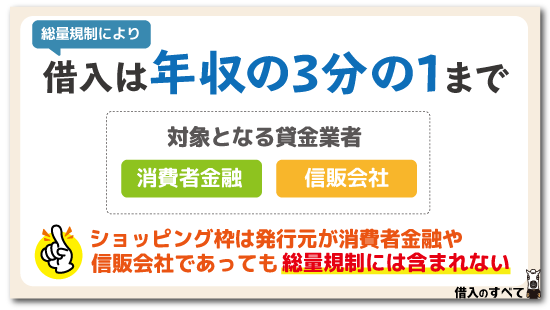

貸金業者からは年収の3分の1までしか借りられない

消費者金融や信販会社など、お金を貸すことを専門にしている貸金業者からお金を借りる場合には「総量規制」という制度があるため、年収の3分の1までしか借入できません。

まずは総量規制とは何か、貸金業法という法律はどのようなものか、簡単に確認していきます。

総量規制とは貸金業法の規制

総量規制とは、2010年に改正された貸金業法という法律内で決められている制度で、貸金業者は高額な貸付をしないように制限している制度です。

総量規制の中には、先ほど紹介した年収に対して3分の1以上貸付しないという内容の他にも、50万円以上の貸付の場合には収入証明書を提示してもらうなどの内容もあります。

貸金業者であれば、全ての商品が総量規制対象ローンとなるのかと疑問に思うと思います。総量規制対象ローンとなる商品とそうではない商品の差は気になるところですよね。

総量規制の対象外となる商品は幾つか存在しており、大手消費者金融でも取扱いはありますので、詳しくは後ほど解説します。

ただし、一般的な消費者金融のカードローンやフリーキャッシングは、全て総量規制対象ローンとなるため気を付けてください。

総量規制に該当しない借入れ

総量規制に該当するかどうかのポイントは、まず貸付先の金融機関が貸金業者であるかどうかです。

総量規制は貸金業法内で定められている制度であるため、貸金業者である消費者金融や信販会社にしか適用されないため、銀行からの借り入れは該当しません。

また、商品購入のための分割払いも貸金業法の適用外であるため、ショッピングの分割払いやクレジットカードのショッピング利用も総量規制に該当しません。

消費者金融のホームページを見ると、総量規制の対象外の商品がありますが、あれは法律違反ではありません。

総量規制には、除外や例外の規定があるため、商品の内容によっては総量規制が該当しない商品もあります。

具体的には、おまとめローンや不動産担保ローンなどが該当しますので、カードローン以外の商品で借り入れがしたい場合には、これらの商品を検討してください。

年収の3分の1の計算方法

サラリーマンの場合には、年収の計算をするときには毎月の給料とボーナスの合計金額から、3分の1を計算すれば大丈夫です。

したがって、毎月の給料が30万円でボーナスが90万円の場合には、

30万円×12+90万円=450万円

となるため、年収の3分の1は150万円です。

個人事業主の正確な収入は、経費を引いた金額となるため、年収を記入するときには、確定申告書に記入する「所得」の金額を記入する必要があります。

確定申告での金額をすぐに取り出せるように準備しておいてください。

また、年金収入がある人は年金を合算して計算して大丈夫ですが、年金収入のみでは利用できない商品も多いので気を付けてください。

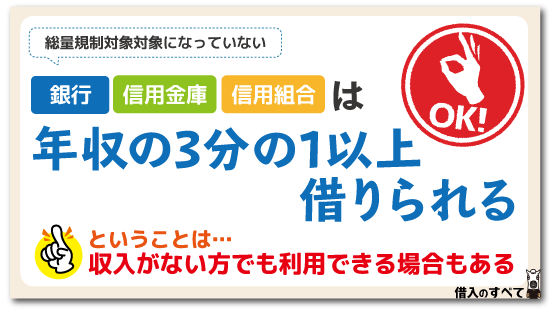

銀行カードローンは総量規制外で借りられる

年収の3分の1以上の借り入れをカードローンで行いたいときには、銀行カードローンを検討してください。

銀行カードローンは先ほども紹介したように、貸金業法の適用外であるため、総量規制を気にせずに審査を行ってもらえます。

ですが、銀行カードローンについて調べると、審査が厳しいっていう情報が良く耳に入りますよね。

しかし、この情報は正確ではなく、銀行は消費者金融とは異なった審査基準で審査を行っているため、消費者金融の審査にとおった人でも、銀行カードローンの審査に落ちてしまうのです。

そこで、銀行カードローンの審査や、年収に対してどの程度まで借入可能かの目安も解説します。

銀行は銀行法に基づいている

消費者金融が貸金業法という法律に基づいて、貸付の制限が決められているように、銀行は銀行法に基づいて貸付の制限が決まります。

しかし、銀行法の中には総量規制のように、年収などの条件で借入金額を制限されるような内容はありません。

銀行は銀行法によって業務が規制されています。

この銀行法の第1条に、預金者を保護することが明記されているのです。

銀行は預金者から集めたお金を貸していますので、貸したお金が返ってこなくなったときに、預金者に払戻しができない状態になってしまいます。

そのため、しっかりと返済ができる人かどうかということが、一番のポイントなって審査が行われています。

したがって、銀行カードローンでの借入は銀行が認めさえすれば、年収の3分の1以上利用できるのです。

2017年から銀行も自主規制を始めた

総量規制の対象にならない銀行カードローンですが、銀行側の貸付が高額になりすぎることが社会問題となったため、総量規制と同程度の自主規制を銀行側が独自に行っています。

この自主規制によって、年収の3分の1を超す金額を融資する頻度をグッと下げるようになってきています。

もちろん自主規制ですから、総量規制のような法的拘束力はありませんが、しかし銀行界のルールは金融庁でもしっかりとチェックをしますので、法的拘束力と同等の力が働くのです。

そのため、今後は年収の3分の1を超す金額の融資は受けにくくなっています。

ですが、一概に年収の3分の1以上の借り入れができないわけではないです。

そもそも、銀行が行っている自主規制は、法的拘束力を持っているわけではないため、きっちり年収の3分の1以上の貸付を制限しているわけではありません。

年収が非常に高額である人や、過去の利用実績が優秀である人、また預金口座を作成してある程度は資力があると判断される人であれば、銀行は口座の預金額などを参考にして借入金額を決定しますので、年収の3分の1以上借りられる可能性はあります。

銀行カードローンと保証会社

銀行カードローンはほぼ全ての銀行が、保証会社と呼ばれる消費者金融などの会社に審査や貸倒れのときの保証を委託しています。

例えば、三菱UFJ銀行の「バンクイック」は、保証会社をアコム株式会社に委託しているため、「バンクイック」の審査はアコム株式会社が行っていると言っても間違いではありません。

審査する会社が同じだと、アコムのカードローンの審査に通った人は、バンクイックの審査にも通ると勘違いすることもありますよね。

審査を行う会社が同じだというだけで、消費者金融が自社のローン商品の審査に使う審査基準と、保証会社として銀行カードローンの審査を行うときの審査基準は全く違うため、どちらかに通過したからと言って、もう片方が通るというわけではないです。

銀行審査の仕組み

銀行の審査は消費者金融よりも、時間を掛けて行われるため、即日融資は行われていない分、機械的な審査ではない部分が多い可能性が高いです。

したがって、総量規制の決まりがある消費者金融のローン商品よりも、柔軟に年収3分の1以上の借入に対応してくれます。

先ほども紹介しましたが、既に利用している銀行である程度の付き合いがあれば、住宅ローンなどのこれまでの利用実績から、信用を持ってもらいやすくなり、年収の3分の1以上の貸付を行ってくれる可能性は残っています。

なお、保証会社の保証が付いている商品の審査は、ほとんどは保証会社が担っています。

したがって、銀行の審査と言っても、保証会社がノーと言えば、審査には通過しないのが現状です。

ただし、保証会社が難色を示したときに、銀行がこの人は大丈夫だと判断をしたときは、保証会社に掛け合ってくれて対応を協議してくれることもありますので、年収の3分の1以上を借りたいとなったときにはメインバンクに相談してみるのがおすすめです。

総量規制には除外や例外がある

総量規制で年収3分の1以上の貸付ができないと紹介してきましたが、実は一部の商品は除外や例外とされるため、総量規制の対象外となります。

具体的に除外や例外とされる種類の貸付は、以下のとおりです。

| 除外貸付 |

|---|

| 不動産購入または不動産に改良のための貸付 (つなぎ融資を含む) |

| 自動車購入時の自動車担保貸付 |

| 高額療養費の貸付 |

| 有価証券担保貸付 |

| 不動産担保貸付 |

| 売却予定不動産の売却代金により返済できる貸付 |

| 手形(融通手形を除く)の割引 |

| 金融商品取引業者が行う500万円超の貸付 |

| 貸金業者を債権者とする金銭貸借契約の媒介 |

| 例外貸付 |

|---|

| 顧客に一方的有利となる借り換え |

| 緊急の医療費の貸付 |

| 社会通念上緊急に必要と認められる費用を支払うための資金の貸付 |

| 配偶者と併せた、年収の3分の1以下の貸付 |

| 個人事業者に対する貸付 |

| 預金取扱い金融機関からの貸付を受けるまでの「つなぎ資金」に係る貸付 |

たしかにマイホームを建てるときや自動車を購入するときは、年収の3分の1を超える融資を受ける必要がでてきます。

でも、結局のところ総量規制の除外や、例外のローンってどこが取り扱っているのでしょうか。

総量規制の対象にならない商品に、どのようなものがあるか気になりますよね。

一例ですが、以下の会社が総量規制の除外や例外の商品を取り扱っています。

| 会社 | 商品名 |

|---|---|

| アイフル | かりかえMAX |

| 中央リテール | おまとめローン |

| フクホー | 貸金業法に基づく借換えローン |

| エニー | 配偶者貸付 |

| セディナ | 配偶者貸付 |

それでは、それぞれどのような商品か見ていきましょう。

アイフル「かりかえMAX」

アイフルのかりかえMAXは、アイフル以外での借入をひとつのローンにまとめて借り換える商品です。

具体的な商品の特徴は以下になります。

| 借入金利 | 年3.0%~17.5% |

|---|---|

| 借入限度額 | 1万~800万円 |

| 返済方式 | 元利定額返済方式 |

| 返済期間 | 最長10年 |

| 資金使途 | 他社借入の返済のみ |

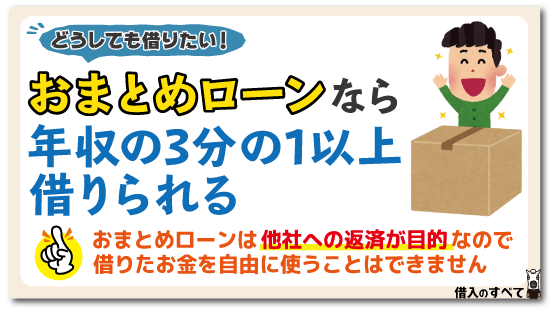

おまとめローンとは、他社からの借入が複数件ある人が、返済を楽にしたり、返済前よりも金利を下げたりするために行います。

アイフルのかりかえMAXは、アイフルのキャッシングローンを利用していない人でも活用できる商品であるため、アイフルのキャッシングローンを既に利用している人は申し込めません。

アイフルを既に利用している人は、「おまとめMAX」と言う利用者向けのおまとめローン商品があるので、そちらを利用してください。

なお、大手消費者金融でショッピングの分割払いやクレジットカードのショッピング利用を、銀行のカードローンや消費者金融のキャッシングと一緒にまとめられるのはほとんどありません。

しかし、アイフルのおまとめ商品がいいのは、ショッピングの分割払いやクレジットカードのショッピング利用をまとめられることです。

中央リテール「おまとめローン」

中央リテールとは、おまとめローンを専門に取り扱う中小消費者金融で、他の消費者金融よりもおまとめローンのサービスに特化しています。

商品の具体的な特徴は以下のとおりです。

| 借入金利 | 年10.95%~13.0% |

|---|---|

| 借入限度額 | 500万円 |

| 返済方式 | 元利均等返済方式 |

| 返済期間 | 最長10年 |

| 資金使途 | 他社借入の返済のみ |

おまとめローンの金利が消費者金融の中では非常に低く、年13.0%以下に抑えられるのは大きなメリットです。

もちろん、中央リテールは正規の消費者金融であるため、安心して利用してもらって大丈夫です。

公式ホームページに東京都の貸金業者の登録番号や日本貸金協会の登録番号が載っているため、正規業者であることが確認できます。

フクホー「貸金業法に基づく借換えローン」

フクホーの借換えローンも、他の消費者金融のおまとめローンと同じように他社からの借入の返済に利用できます。

| 借入金利 | 年7.3%~20.0% |

|---|---|

| 借入限度額 | 5万~200万円 |

| 返済方式 | 元利均等返済方式 |

| 返済期間 | 最長10年 |

| 資金使途 | 他社借入の返済のみ |

ここで、そもそも借換えローンなどのおまとめローンは、何で総量規制の対象にならないのかと疑問に感じると思います。

たしかに、おまとめローンもカードローンを借り換えているため、元をたどれば総量規制の対象となるローンのため、少し不思議に思えますよね。

おまとめローンが総量規制の例外にあたるのは、おまとめローンがローン利用者に対して一方的に有利な商品であるからです。

おまとめローンは追加の借入ができずに、完全に返済専用の商品となるため、利用者が途中で返済不能となる心配が少ないです。

このため、おまとめローンは総量規制の例外規定の「顧客に一方的に有利となるローン」となるため、総量規制に関係なく利用できます。

MOFF(旧 エニー)「配偶者貸付」

総量規制の対象外となるローンの代表として配偶者貸付がありますが、中小消費者金融のMOFFが取扱っています。

| 借入金利 | 年15.0%~20.0% |

|---|---|

| 借入限度額 | 1万~100万円 |

| 返済方式 | 元利均等返済方式 |

| 返済期間 | 最長5年 |

配偶者貸付は行っている消費者金融がそこまで多くないため、専業主婦で消費者金融からお金を借りたい人は、MOFFのような中小消費者金融を探してください。

配偶者貸付を利用したいときには、配偶者の収入証明書や婚姻関係が分かる、住民票などの書類の準備が必要です。

おまとめローン総量規制対象外のローンの特徴

総量規制対象外のおまとめローンとは、基本的にはこれまで借りているローンを借り換えて返済専門にするためのローン商品です。

おまとめローンを利用している会社に借入金額を申告して、審査に通過するとそのまま借入金額分のお金を借り入れしてもらえます。

しかし、基本的にはおまとめローンは返済専門である商品が多いため、カードローンのように追加借入することが、気軽にできる商品ではありません。

おまとめローン利用後に、どうしてもお金が必要になった場合には、おまとめローン以外にカードローンなどを契約しなおして、追加で借入を行う必要があります。

また、おまとめローンの会社によっては、おまとめ後に利用していたカードローンを解約しなくても良い会社もありますが、再び返済に困らないようにカードローンは解約するのが良いです。

消費者金融から借りられないケース

総量規制の問題をクリアしても、消費者金融からお金を借りられない可能性はあります。

消費者金融の審査で考慮されるのは、他社からの借入金額だけではなく、以下のような要素もあります。

- 他社での借り入れ件数

- 個人信用情報の内容

ここでは、以上の内容が審査にどのような影響がでるか見ていきます。

他社での借り入れ件数が多い

他社での借入件数が多いと、借り入れができない可能性が高くなります。

借入件数が直接影響を与えるわけではありませんが、借入件数が多いとどうしても借入金額も大きくなってしまう可能性が高いため、借入件数が3~4件を超える人は審査にはとおりにくくなります。

借入件数が多すぎると、審査に確実に落ちてしまうと聞いたことがあるかもしれませんが、実はその情報は100%あっているわけではありません。

借入件数が多かったとしても、年収に対して借入金額が少ない場合には、借入件数が4件以上と多かったとしても、審査にとおる可能性はあります。

しかし、借入先が4件もあれば、借入金額が高額になってしまうケースも多いため、実際には借り入れができない人が多いです。

個人信用情報に延滞情報がある

個人信用情報に延滞情報が記録されている人も、消費者金融の審査に落ちてしまう可能性が高いです。

個人信用情報とは、カードローンやクレジットカードの利用歴を記録した情報のことで、金融商品を利用した場合には、細かく記録され続けています。

もちろん、借金を延滞してしまった情報も個人信用情報に残ってしまい、消費者金融の審査では大きなマイナスになり、延滞の状態によっては必ず審査落ちをしてしまう危険性まであります。

延滞期間が1日や数か月の短期間の場合には、審査に大きな影響を与えることはありません。

一般的に金融機関は2か月以上の滞納を長期滞納と呼び、長期滞納の記録が個人信用情報に残っている場合には、審査にとおることが難しいです。

しかし、延滞日数が1日程度で1回しか行ったことがない人は、審査に大きな影響を与えない可能性もあります。

短期間の延滞が審査に影響するのかは、消費者金融の会社ごとに基準が異なるため、どこまでが審査にとおるとは言えませんので、基本的には滞納は起こさないように気を付けてください。

消費者金融への申込みで年収はごまかせない?

消費者金融への申し込みを行うときに、総量規制ぎりぎりの場合には、年収をごまかして審査にとおるようにできないかと考えますが、基本的にはごまかすことはできません。

年収をごまかせない理由としては以下のようなものが挙げられます。

- 収入証明書を提出しなければならない

- 消費者金融は職業別の年収を把握している

- 在籍確認や本人確認でバレる

また、ごまかしてしまった後にバレてしまった場合には、デメリットも多く行わないのが確実に良いです。

そこで、ごまかせない理由やバレてしまったときのデメリットを解説します。

収入証明書を提出

まず、自分の年収をごまかすためのハードルが高い理由に、何らかの公的な収入証明書を提出しなければならないという点があります。

公的な収入証明書としては、源泉徴収票や確定申告書、給与明細書などがありますが、これらの書類は自分で内容を書き換えることは難しいため、書いている年収以上を消費者金融に伝えることは難しいです。

全員が消費者金融で借入を行うときに提出する必要はなく、「1社で50万円以上の借入をする場合」か「複数社での借入が100万円を超える場合」は、収入証明書の提出が必須になります。

しかし、年収の3分の1以上借りる場合には、金額が50万円を超える可能性が高いため、収入証明書の提出は必須であると言えます。

また、収入証明書として活用できる書類は以下のとおりです。

|

|

いろいろな書類を挙げましたが、会社員は給与明細書がもっとも手軽に準備できるでしょう。

なお、給与明細書は1か月分だけではなく、2か月分を求められるのが一般的です。

消費者金融会社は職業別の年収を把握している

消費者金融に年収をごまかしにくい理由に、消費者金融は申込者の職業や年齢から収入をある程度予測ができる点もあります。

例えば、20代前半の会社員にもかかわらず、年収が600万円以上ある場合には、他の会社員の利用者と比較しておかしいなと判断されます。

先ほどの例は少しオーバーに表現しましたが、消費者金融は職業ごとの年収の目安を全て把握しているため、目安を外れている人がいると目を付けられやすいです。

目を付けられてしまうと、書類の再度提出や他の審査を丁寧に行われるなど、年収をごまかしていることがバレやすいため、自分の年収以上の収入は記入しにくいのです。

在籍確認や本人確認でバレることもある

在籍確認や申込者の本人確認時に、年収をごまかしたことがバレることもあります。

在籍確認時にバレる可能性として高いのは、申込者が会社を退職や転職をして年収が大きく変動している場合です。

在籍確認では、申込者が記入している会社で働いているかの確認が取れなければ、審査通過することはできません。

契約後に年収が下がったときにも噓は吐けない

契約後に年収が下がった場合には、途中で借入限度額が下げられてしまう可能性は十分にあります。

例えば、転職などで年収が下がったときには、消費者金融も現在の年収に対応した限度額に設定しなおします。

年収の申告を直接消費者金融にしてないにもかかわらず、年収が変動したことがどのようにバレるか不思議ですよね。

年収がバレてしまう理由には幾つかありますが、まず消費者金融は定期的に利用者の信用情報を確認しています。

クレジットカードや携帯電話の分割払いなどで、年収を上書きしている場合には、その情報が現在利用している消費者金融にも把握されるのです。

また、増額の申し込みをするときにも、再度増額審査が行われるため、申込者の年収などを再確認してきます。

審査の状況によっては収入証明書の再提出が求められるケースもあるため、噓を吐くのは難しいです。

ごまかした場合もリスクが大きい

年収をごまかしてしまった場合のリスクは非常に大きく、まずローン審査には確実に落ちてしまいます。

また、消費者金融が悪質ととらえた場合には、社内ブラックとして登録される場合もあり、このような場合にはそれ以降申し込みした消費者金融のサービスが、受けられなくなってしまいます。

社内ブラックは金融ブラックとは異なり、情報が消えるまでの期間は決められていないため、会社によっては永遠に情報が残り利用できないケースもあるのです。

また、年収をうっかり書き間違えてしまった場合も、ごまかしたときと同じように扱われてしまいます。

そもそも、消費者金融の審査担当者は、申込者がわざとごまかしたかの判断を付けることはできません。

悪質までは判断されない可能性は高いですが、審査には落ちてしまうため、年収や他は記入ミスをなくしてください。

他社借入額は噓を吐けない?

他社借入金額も年収と同じように噓を吐くことはできません。

他社借入金額で噓を吐いてしまったことがバレると、年収ときと同じように審査落ちや社内ブラックに認定される可能性があります。

ここでは、なぜ他社借入金額でも噓を吐いてしまうバレるのか解説します。

個人信用情報の照会でごまかすことは不可能

他社からの借り入れ状況は、先ほど紹介した個人信用情報内で記録されているため、個人信用情報を紹介するだけで詳しい情報を把握可能です。

個人信用情報内の情報は基本的に毎月更新されるため、最新の借入金額を記入しなければごまかしていることがすぐにバレます。

個人信用情報は、全ての消費者金融の利用状況が共有されているわけではないと思いがちですが、正規の消費者金融は必ず利用者の個人信用情報をまとめて、個人信用情報機関と呼ばれる専門の団体に提出することが決められています。

消費者金融の場合には、JICCと呼ばれる個人信用情報機関にほぼ全てが加盟しています。

したがって、他社借入をごまかすことは消費者金融を利用する上では難しいです。

中小消費者金融も総量規制対象外ローンがある

中小消費者金融でも、総量規制の対象外であるローンを取り扱っていることがあります。

先ほど紹介した中央リテールやフクホーは、おまとめローンを行っていますし、エニーなどは配偶者貸付を行っているため、追加の融資を受けることができます。

大手消費者金融と比較すると独自のサービスを行っていることが多いため、総量規制対象外のローンの取扱いも幅広く行っていることが多いです。

中には、中小消費者金融は大手よりも知名度が少ないから、利用するのはちょっと不安だと感じている方もいらっしゃると思います。

たしかに、あまり名前を聞いたことのない消費者金融からお金を借りるのは、不安が残ってしまいますよね。

そこで、安心して中小消費者金融の総量規制対象外のローンを利用できるように、注意点や気を付けなければならないポイントを解説します。

中小消費者金融でおまとめローンを借りるときの注意点

中小消費者金融にはおまとめローンを取扱いしている会社が複数ありますが、特に注意しなければならない点が金利の高さです。

おまとめローンは総量規制対象外で、年収の3分の1以上借り入れが可能であるため、借入金額が高額になりやすいです。

借入金額が高額になると、大手消費者金融や銀行カードローンであれば、金利が10.0%を切ることも珍しくありませんが、中小消費者金融の場合には、どれだけ高額な借入をしても10.0%以下にならないおまとめローンもあります。

おまとめローンでも100万円以下の比較的少額な場合には、中央リテールのように大手消費者金融よりも低金利でおまとめできる消費者金融もあります。

したがって、自分がおまとめする金額に合わせて、どの金融機関を利用するのが良いか考えてください。

中小消費者金融を装う闇金に注意

中小消費者金融を利用するときには、間違えて闇金や悪徳業者を利用してしまわないように注意が必要です。

中小消費者金融は大手消費者金融と比較して、名前の知名度が低いため、闇金やソフト闇金業者から、なりすましで勧誘をしてくる可能性が高いです。

基本的には利用したこともない消費者金融からのDMなどは、全部無視をして公式ホームページから利用するように心がけてください。

闇金を利用して大丈夫ということは決してありません。

なぜなら、闇金は非正規の貸金業者であるため、違法な取り立てを平気で行ってくるからです。

貸金業法で禁止されている自宅や職場への取り立てを行ってきたり、法外な利息を請求してきたりするため、決して利用しないように注意してください。

どこからも借りられない場合のお金の作り方

年収の3分の1以上借入をしている場合には、どこからもお金が借りられずに困っている人も多くいます。

このような人の場合には、以下のような手段でお金を借りたり、見繕ったりしてください。

- 個人から借りる

- 質屋にものを売る

- 公的な制度を利用して国や自治体から借りる

以下ではどのような風にお金を用意できるかを紹介します。

個人から借りる

お金を借りると聞くと、金融機関を想像する人が多いですが、個人からお金を借りるという方法も残されています。

親や親戚、兄弟など身近の頼れる人に、恥を承知でまずは相談してみることが大切です。

インターネット上に「個人間融資」と書かれている掲示板を見ますが、個人間融資は闇金業者と同じくらい危険が高いため、決して利用してはいけません。

個人間融資を活用して運が良ければ、見ず知らずの人からお金を貸してもらえる可能性はありますが、非常に可能性は低く、ほとんどの場合は詐欺などにひっかかってしまいます。

個人からお金を借りることを検討する場合には、まずは家族から相談するようにしてください。

質屋にものを売る

お金を工面する場合には、質屋にものを売ってお金を準備するという方法があります。

質屋であれば、ブランド品やデジタル家電など、まとまったお金になる商品を取引してもらえるため、お金を借りずとも準備が可能です。

質屋は一時的に品物を預かってくれる場所であるため、必ずお金を返済しに行かなければならないと思ってしまいますよね。

しかし、実際には質屋に品物を預けたとしてもお金を返済しに行かなくても大丈夫です。

返済をしなかった場合には、自動的に預けた品物が質流れとなり、担保として効力を発揮してもらえるため、利用者に返済を請求されることはありません。

ただし、質流れしてしまった場合には、その後お金を準備したとしても品物を返却してもらうことは難しいので、品物を返してほしい人は気を付けてください。

公的な制度を利用して国や自治体から借りる

お金を借りる場合には、金融機関や個人以外にも国や地方自治体など、公的機関からお金を借りるという方法もあります。

代表的なものだけでも、以下の6つの公的制度でお金を借り入れが可能です。

| 制度名 | 対象者 | 金利(年) |

|---|---|---|

| 生活福祉資金貸付制度 | 低所得者、高齢者、障害者 | 0~1.5% |

| 求職者支援資金融資制度 | 職業訓練受講給付金受給者 | 3.0% |

| 母子福祉資金貸付 (父子・寡婦) | 母子、父子家庭もしくは寡婦 | 原則0% |

| 年金担保貸付 | 年金受給者 | 2.8% |

| 緊急小口資金貸付 | 低所得者かつ緊急で資金が必要な人 | 0% |

| 教育一般貸付 (国の教育ローン) | 中学生卒業以上の家庭 | 1.66% |

それぞれ、利用できる人の条件は決められていますが、どれも低金利で負担を最小限にして利用できるというメリットがあります。

ここでは全てを詳細に説明できませんが、詳しく知りたい人は該当する制度を検索してみてください。

まとめ

年収の3分の1以上借入をしていたとしても、総量規制対象外のローンであったり、銀行からの借入であったりすれば審査に通過する可能性はあります。

多重債務に困っている人は、おまとめローンを利用すれば解決できる可能性もあるため、そちらも検討してください。

また、高額な借入は返済に困る可能性も高いため、利用前にしっかりと返済シミュレーションをしておくことも大切です。

タグ:お金の知識

※₁お申込み時間や審査状況によりご希望にそえない場合があります。

※お借入れ総額により収入証明書(源泉徴収票等)が必要です。