金融機関が取り扱う金融商品の基本的な部分は同じですが、それぞれの金融機関で特色をつけて商品を提供しています。

中でも、ろうきんのつなぎ融資は比較的メリットが多い商品と言えます。

どのような魅力があるのでしょうか。

この記事はこんな人におすすめ

今回ご紹介する記事は、こんな人におすすめの内容となっております。

- ろうきんで住宅ローンの利用を考えている人

- つなぎ融資の仕組みや利用方法が知りたい人

- つなぎ融資のメリットやデメリットが知りたい人

目次

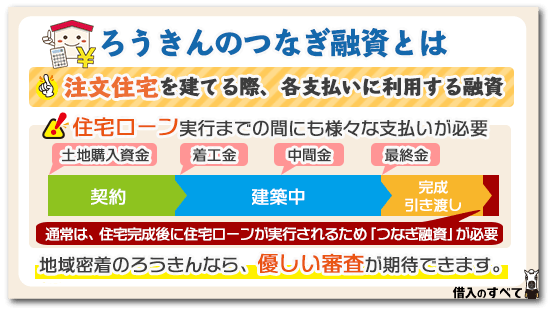

ろうきんのつなぎ融資とは

つなぎ融資という商品は、全ての金融機関が取り扱っているとは限りません。

つなぎ融資を取り扱っていない金融機関も存在します。

そんな中、ろうきんでは取り扱いを行っていますが、地域に密着した金融機関であるろうきんならではのメリットというものがあります。

つなぎ融資は住宅新築時に活用

そもそも、つなぎ融資とは、どのようなものでしょう?

つなぎ融資は注文住宅を建てる際に利用される融資商品です。

注文住宅ということは、一から家を建てるということになります。

場合によっては、土地の購入からということもあります。

住宅ローンは住宅が完成した時点で契約(実行)しますが、それまでの間に「土地購入資金」・「着工金」・「中間金」・「最終金」など、様々な資金の支払いが発生します。

勿論、金額も数十万円から数百万円以上となるでしょう。

それらの資金をつなぎ融資で支払い、住宅ローン実行時に、これまで利用したつなぎ融資を決済して住宅ローン一本での返済に切り替えます。

ただ、住宅購入は何も注文住宅ばかりではありません。

これに伴い、最初は注文住宅購入時のために作られたつなぎ融資も、現在では住宅新築時においても利用可能となっています。

住宅の購入において、住宅ローンの実行と資金の支払い時期のタイミングにタイムラグが生じる場合は、つなぎ融資を利用してそれを埋めることができます。

なお、つなぎ融資の金利や借入期間は、金融機関によって大きく異なります。

ろうきんのつなぎ融資がメリットのたくさんあるものであったとしても、利用する金融機関のつなぎ融資ではろうきんほどメリットがない場合もあります。

ろうきんのつなぎ融資の商品内容を確認すると、消費者に優しいものとなっています。

地域密着ならではの優しい審査

ろうきんは、信用金庫や信用組合と似た性質があります。

労働組合や生活協同組合の者が、相互扶助を目的とした地域密着の金融機関です。

住宅を建てるということは、地域に人が根付くということです。

住宅ローンの利用は地域発展に繋がります。

その為、融資審査においても柔軟に対応してくれるでしょう。

また、地域密着で営業地区を熟知しているからこその対応にも期待ができると言えます。

つなぎ融資の相談から借入までの流れ

ろうきんでつなぎ融資を利用するためには、まず先にろうきんの有担保住宅ローンの本承認を受ける、または住宅金融支援機構の買取仮承認を受けなければなりません。

つまり、先に大元である住宅ローンの審査に通過していなければならず、その後につなぎ融資の相談をして、申し込みを行うことになります。

つなぎ融資の利用にも審査がありますので、住宅ローン審査に通過しているからといって楽観はできませんが、無事に通過すると契約手続きに進み、資金が必要となるタイミングに合わせてつなぎ融資を実行してくれます。

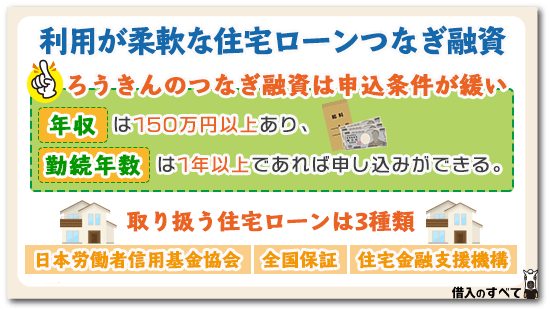

利用が柔軟な住宅ローンつなぎ融資

ろうきんのつなぎ融資は、申込条件が比較的緩いと言えます。

地域密着だからこその柔軟性もあります。

ろうきんのつなぎ融資の特徴を調べていきましょう。

申込条件(勤続年数・年収)は緩い

申込を行う為には、申込条件を満たしていなければいけません。

これらの条件においても、ろうきんは満たしやすい水準となっています。

絶対満たさなければいけない条件として「勤続年数」と「年収」があります。

「勤続年数」においては、「1年以上」としています。

これは一般的な金融機関と同じなのですが、ろうきんでは1年未満であっても個別に対応してくれる場合もあります。

「年収」においては、「150万円以上」としています。

ろうきんでは、3種類の住宅ローンを取り扱っています。

「日本労働者信用基金協会」・「全国保証」・「住宅金融支援機構」です。

日本労働者信用基金協会は「年収150万円以上」、全国保証は「年収100万円以上」、住宅金融支援機構は「決まりなし」となっています。

このように、一つだけではなく複数の商品を取り扱い、柔軟な対応ができる状態になっています。

また、住宅ローンでは審査の合否にも大きく影響する返済負担率についての条件はありません。

つなぎ融資は本当に一時的な資金で、一括での借入や返済となることから、収入に対する年間の返済割合がどのくらいになるかはあまり関係ありません。

とはいえ、審査ではまったく返済が可能かを見ないわけではありませんので、返済能力に余裕がある人ほどつなぎ融資の審査に通過しやすくなります。

竣工日の6ヶ月前から利用できる

ろうきんのつなぎ融資が利用できる期間は「原則6ヶ月以内」としています。

最長で竣工日(建築工事や土木工事が終了した日)の6ヶ月前としているので、余裕を持って手続きを行うことができます。

また、「原則」であるため、例えば天候などで工期が延びてしまった場合は、6ヶ月経ってすぐに返済を迫られることはありません。

もし6ヶ月を超えた場合は、「利用期限の延長」となりますが、その場合、新たに利息が発生してしまいます。

超過分の利息においては、建築業者が支払うのか、折半となるのかは、竣工日が延びた原因にもよりますが、その様にならない為にも余裕を持った建築計画を話し合っておきたいものです。

借入方法は返済負担の小さい手形貸付

つなぎ融資は、いくつかある融資形態の中の一つである「手形貸付」を利用する方法が一般的です。

手形貸付とは、必要な金額を一括で借り、それを1年以内に返済する短期用の融資形態です。

主に事業用として利用されるのですが、つなぎ融資のように短期間で特定のものでは個人でも利用されます。

手形貸付の特徴として、借入は融資実行時に一括となり、その際に期間までの利息が借り入れ元金から差し引かれることになります。

そのため、利息分を融資実行時に用意する必要はなく、手形に記載された金額を返済するだけです。

一括での返済とはなりますが、カードローンやフリーローンのような金利が適用されるわけではなく、住宅ローンと同等か少し高いくらいの金利で返済の負担は小さいです。

なお、手形貸付の利息を分割で支払うこともできます。

この場合、契約時に利息を分割する旨の特約書を提出する必要があります。

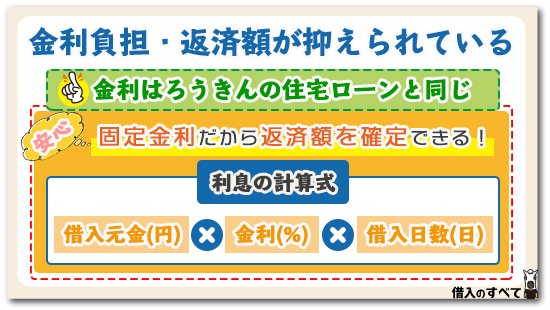

金利負担、返済額が抑えられている

一般的なつなぎ融資は、住宅ローンの金利よりも高く設定されています。

しかし、ろうきんのつなぎ融資は、金利負担を抑えた商品という大きなメリットがあります。

最長利用期間は6ヶ月間でも、極力、金利負担は抑えたいものです。

ろうきん住宅ローンの金利と同じ

ろうきんのつなぎ融資の適用金利は、ろうきん住宅ローンの固定金利と同じになっています。

その為、つなぎ融資により金利負担が大きくなることは、ありません。

全金融機関の共通事項として、どの商品においても「世の中の情勢により金利が上下する可能性はある」としていますが、その様なことも、そうそう起こることではないので、金利は安定していると言えます。

固定金利の為、返済額を確定できる

つなぎ融資の利用は、工事代金の支払い回数により複数回となる場合がありますが、金利は契約時に決まったもので固定されます。

その為、利息の計算もしやすく、1円単位まで正確に計算することができます。

利息の計算式は以下の通りです。

利息 = 借入元金(円)× 金利(%)× 借入日数(日)

借入日数は、手形貸付を実行した日から書替日(一般的に3ヵ月後)としています。

書替日が休祝日の場合は、休み前の日を書替日としています。

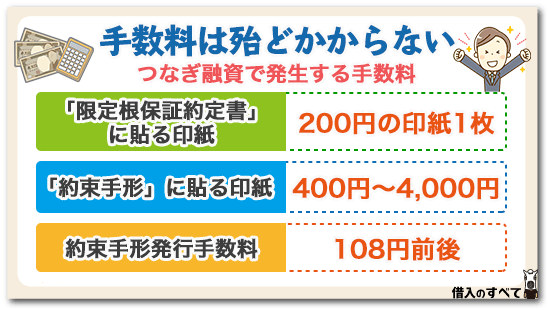

手数料は殆どかからない

金融商品を利用する時に発生する手数料は、様々な種類があります。

「事務手数料」・「不動産担保(追加・抹消)手数料」・「印紙代」などが挙げられます。

つなぎ融資においても手数料は発生しますが、金額は多くありません。

どのような手数料が発生するのでしょうか?

印紙代が手数料となる

つなぎ融資で発生する手数料は、以下の3つあります。

- 「限定根保証約定書」に貼る印紙

- 「約束手形」に貼る印紙

- 約束手形発行手数料

「限定根保証約定書」は、つなぎ融資を利用する際、いくらまで利用できるかを定めた約定書です。

一度取り交わせば、期限まで有効となります。

限定根保証約定書に貼る印紙は200円1枚です。

「約束手形」は、つなぎ融資を利用する都度、発行されます。

金額によって印紙の額が変わりますが、詳細は次項の「借入額により印紙代が変わる 」にて。

「約束手形発行手数料」も、つなぎ融資を利用する都度、発生します。

つなぎ融資を利用する場合に発行する手形1枚につき110円前後の手数料が発生します。

借入額により印紙代が変わる

契約書類は種類によって第1号文書~第4号文書に分けられますが、それぞれ印紙代の内容も異なります。

約束手形においては、第3号文書となります。

印紙代が発生しない「10万円未満」から、「10億円超」で20万円という高額まであり、15段階に分けられています。

詳しい借入金額と印紙税額は以下のとおりです。

| 借入金額 | 印紙税額 |

|---|---|

| 10万円未満 | 非課税 |

| 10万円以上 100万円以下 | 200円 |

| 100万円超 200万円以下 | 400円 |

| 200万円超 300万円以下 | 600円 |

| 300万円超 500万円以下 | 1,000円 |

| 500万円超 1,000万円以下 | 2,000円 |

| 1,000万円超 2,000万円以下 | 4,000円 |

| 2,000万円超 3,000万円以下 | 6,000円 |

| 3,000万円超 5,000万円以下 | 10,000円 |

| 5,000万円超 1億円以下 | 20,000円 |

| 1億円超 2億円以下 | 40,000円 |

| 2億円超 3億円以下 | 60,000円 |

| 3億円超 5億円以下 | 100,000円 |

| 5億円超 10億円以下 | 150,000円 |

| 10億円超 | 200,000円 |

つなぎ融資では、100万円から2,000万円の支払いがよく行われるので、印紙代にすると400円から4,000円ほどとなります。

そこまで高額な印紙税がかかるわけではありませんので、利用者の負担も少なく済みます。

印紙代は、つなぎ融資利用の都度発生し、一度貼った印紙は再度利用することは出来ません。

つなぎ融資の金額に対して、いくらの印紙代が発生するか把握しておくとよいでしょう。

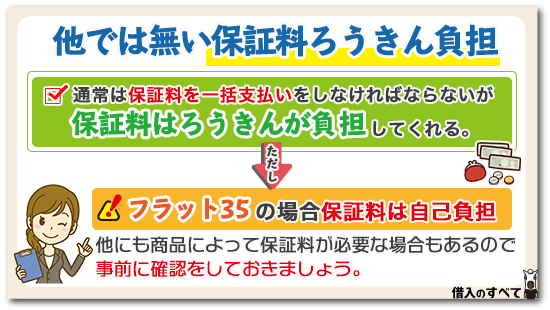

他では無い保証料ろうきん負担

つなぎ融資で発生する諸経費の中で、大きなウエイトを占めるのが保証料です。

保証会社を利用することで保証人を徴求せずに融資を受けられますが、その代わりに保証料が発生します。

ろうきんは、その保証料を負担してくれるのです。

保証料はろうきんが負担

保証料は「顧客の属性」・「借入金額」・「借入期間」・「返済負担比率」などによって決まります。

初回の融資実行時に、融資実行日から融資期日までの保証料を一括で支払わなければいけません。

その為、繰上返済を行なわない限り、一度支払った保証料は戻ってきません。

しかし、この保証料をろうきんで負担してくれるので、大きな負担軽減となるでしょう。

団体信用生命保険料もろうきんが負担

住宅ローンの利用には、団体信用生命保険への加入が条件になっていることがほとんどです。

ろうきんいおいても、団体信用生命保険には加入しなくてはならないのですが、その団体信用生命保険料もろうきんが負担してくれます。

ただし、ろうきんが負担する保険料は、死亡や高度障害の際に保険金の対象となる通常の団体信用生命保険である「ろうきん団信」の部分だけです。

ろうきんには通常の団信の他にも、夫婦練生団信や就業不能保障団信、オールマイティ保証型団信というものもあります。

ろうきん団信への加入であれば保険料の負担はありませんが、それ以外の団信に加入する場合はプラスアルファの部分の保険料を利用者が負担しなければならず、団信に応じて住宅ローン金利に0.1%や0.3%が上乗せされます。

フラット35の場合は自己負担

フラット35を利用した場合、つなぎ融資の保証料が発生しますが、フラット35のような公的住宅融資の場合は、ろうきんでは負担してくれません。

商品によって保証料の支払いが発生する場合もあるので、事前に確認しておきましょう。

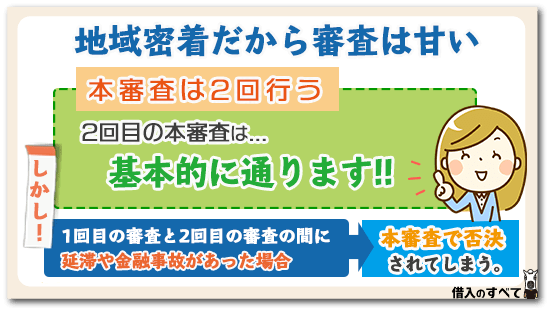

地域密着だから審査は甘い

冒頭にも記載したように、ろうきんは地域に密着した金融機関です。

融資の申込から審査においても、柔軟な対応が期待できます。

つなぎ融資は竣工時に住宅ローンへ切り替える為の審査がありますが、その審査も甘いと言えるでしょう。

本審査は2回行なう

本審査は全部で2回行なわれます。

「つなぎ融資を申し込む段階」と「竣工前に金額が確定した段階」です。

1回目は、工事や登記にかかる費用の見積書を元に借入金額を決めます。

あくまでも見積書なので、金額が変更する可能性があります。

2回目は、工事が殆ど終わり、支払いの金額も確定に近い段階となっており、より正確な金額で申込を行うことができます。

もし当初の見積もりよりも少ない金額で済んだ場合は、借入金額を減らすことで返済額や金利負担を抑えることができます。

逆に、見積もりよりも多い金額になった場合は、自己資金を入れるか、借入金額を増やすしかありません。

特に注文住宅は工事内容や金額に変更が起きやすいので、工事の途中段階で状況を確認するとよいでしょう。

2回目の本審査は基本的には通る

1回目の本審査が既に通っているので、2回目の本審査は、大きな変更がない限り通ると思ってよいです。

しかし、当初より金額が大幅に増えて審査が通らなかったということがあるかもしれません。

そんな時は、この様な方法があります。

当初の融資はそのまま受けて、追加になった金額で新たな住宅ローンを申し込むという方法です。

融資は2本立になってしまいますが、金利と返済期間を統一すれば、1本で融資した場合と同じ金額になります。

ただし、印紙代や登記費用は2重でかかってしまうというデメリットは発生してしまいます。

この様な対応も、地域密着で顧客に寄り添うろうきんなら対応してくれることでしょう。

個信に問題が発生すると通らない

2回目の本審査は基本的に通ると説明しましたが、通らなくなってしまうケースもあります。

それは、個信に問題が発生した場合です。

1回目の本審査から2回目の本審査の間に、借入金の延滞や事故を起こしてしまうと、いくら1回目の本審査が通っていたとしても2回目の本審査で否決となってしまいます。

この様に、個信に問題が発生してしまった場合は柔軟な対応は出来ず、住宅ローンは組めないことになってしまいます。

2回目の本審査までは、特に支払い関係に遅れが発生しないよう、細心の注意を払いましょう。

つなぎ融資のメリットやデメリットは?

ここまでは、ろうきんのつなぎ融資についてのお話してきました。

冒頭でもお話しましたように、つなぎ融資は役割こそ同じなものの、金融機関によって商品内容が異なります。

ろうきんのつなぎ融資とは少し違う部分もありますが、最後に一般的なつなぎ融資のメリットやデメリットについて解説していきます。

メリット1:自己資金が少なくても融資可能

つなぎ融資がない場合、住宅ローンが実行されるまでの資金は自己資金で対応していかなくてはなりません。

住宅ローンが実行されるまで何年もかかるわけではありませんが、数ヶ月間はかかります。

一方で、つなぎ融資があることで自己資金が少なくても対応できるようになります。

ろうきんやつなぎ融資を行っている銀行にしても、自己資金が少なくても融資可能なのは顧客獲得のために必要なことであり、それは利用者としてもメリットになります。

ただし、つなぎ融資のために必要な印紙代などの費用は余分にかかることになりますので、借り入れ費用は住宅ローンのみを利用した場合よりも少し多くなってしまうことには注意しなければなりません。

デメリット2:本融資と比べ金利が高い

ろうきんでは、住宅ローン金利とつなぎ融資の金利は同じものが適用されます。

しかし、このような対応をしている金融機関は珍しく、一般的にはつなぎ融資の金利は住宅ローン金利よりも高くなっています。

一例を挙げてみますと、楽天銀行の住宅ローンで10年の固定金利を選択した場合、金利は0.915%~1.565%です。

これに対して、つなぎ融資の金利は2.63%となっています。

住宅ローンと比べ、借入金額や借入期間が短いつなぎ融資ですが、借入金利が高ければそれだけ負担も多くなってしまいます。

デメリット2:つなぎの期間は住宅ローン控除対象外

住宅ローンを借り入れすることで、毎年の年末調整や確定申告の際に住宅ローン控除が利用できます。

つなぎ融資についても、住宅ローンと同じように住宅の取得に関連する借り入れのため、こちらに関しても住宅ローン控除の対象になると思うかもしれません。

しかし、つなぎ融資については住宅ローン控除の対象外となります。

住宅ローン控除のためにわざわざつなぎ融資を利用する人はいないでしょうが、利用する人は控除の対象とはならないことを知っておかなければなりません。

デメリット3:銀行によって取り扱いがない

つなぎ融資の取り扱いに関しては、各金融機関によって対応が異なり、つなぎ融資を扱っていない金融機関もあります。

つなぎ融資がない金融機関では、住宅ローンの実行までに必要な分を自己資金で対応してもらうとしているところもあります。

また、住宅ローンの実行を土地購入や最初の支払いの時に行い、その後は資金管理をしながら業者に資金を振り込んでいくという対応を取る金融機関もあります。

対応にこれほど違いがありますので、住宅ローンの相談時にはつなぎの部分についても聞くようにし、どのような対応となるかを把握したうえで利用するようにしましょう。

まとめ

ろうきんのつなぎ融資は、「金利」・「保証料」・「手数料」という面で大きな恩恵を受けることができる商品となっています。

また、地域密着の金融機関である為、融資審査も柔軟で顧客に寄り添ったものとなっています。

住宅を購入するためには様々な費用が必要ですが、融資を受ける際の費用で節約できる部分は極力節約したいものです。

つなぎ融資に続く住宅ローンは、永い期間の取引となる為、様々な点でメリットのある商品を選びましょう。