奨学金を借りている人でも「住宅ローンを組みたい」「自動車ローンを借りたい」と考えている人も多いはず。

しかし、「奨学金を借りていて審査に通る?」と不安に感じている人も多いのではないでしょうか?

カードローンやクレジットカードに申し込むときに、記入する他社借入欄に奨学金も含まれるのでしょうか。

たしかに奨学金もお金を借りる教育ローンと似ているため、他社借入となるのかそれとも他社借入とはならないのか迷うところですよね。

返済が必要である以上は他社借入に含まれることは間違いありません。

しかし、奨学金については審査で問題になるケースとならないケースがあります。

そこで、奨学金が他社借入に含まれるかどうか、新しくローンの申し込みをするときにどのように記載すれば良いかなど解説します。

即日OK!あなたにおすすめのカードローン

| カードローン | 実質年率 最短融資 | 特徴 |

|---|---|---|

アイフル | 3.0%~18.0% 最短18分※ | ・初めてのご契約で最大30日間利息0円 ・事前診断で融資可能かチェック可 ・原則自宅/勤務先への連絡なし※₁ |

プロミス | 2.5%~18.0% 最短3分※₂ | ・20~30代に人気 ・初めて契約する方は30日間利息0円 ・借入可能か事前診断でチェック! |

SMBC モビット | 3.0%~18.0% 即日融資※₃ | ・審査が不安な人にも人気 ・WEB完結なら電話連絡、郵送物、原則なし※₄ ・事前審査結果 最短10秒 |

← スクロール可 →

※お申込み時間や審査状況によりご希望にそえない場合があります。

※₁審査状況により実施する場合があります。プライバシーに配慮し、担当者個人名で連絡します。

※₂お申込み時間や審査によりご希望に添えない場合がございます。

※₃申込曜日、時間帯によっては翌日以降の取扱

※₄収入証明を提出していただく場合があります。

この記事はこんな方におすすめ

今回の記事は以下の人におすすめの内容です。

- 奨学金は他社借入としてカウントされるか知りたい人

- 奨学金と総量規制の関係性が気になる人

- 他のローンを利用するときに奨学金がある場合の注意点を知りたい人

奨学金の借入が他社借入の審査に影響するのかどうか、影響するパターンとしないケースについて詳しく解説していますのでぜひご覧ください。

目次

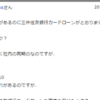

奨学金は借入に含まれるのか

奨学金の返済には10年以上の期間が必要となるため、奨学金を返済している最中にも住宅ローンや自動車ローンの借入れを考える人も多いでしょう。

金融機関にローンの申し込みをするときには、他社からの借入を記入する必要があります。

では、奨学金はこの他社借入として記入する必要はあるのでしょうか。

奨学金は他社借り入れに含まれない

結論から先に言うと、奨学金は他社借入に含まれないため、消費者金融や信販会社などの貸金業者の他のローンを借りるときには借入として記入しなくて大丈夫です。

貸金業者の借入の際に他社借入欄に記入しなければならないのは、金融機関から無担保無保証で現金を借入している場合です。 個人に対してお金の貸付を行っている企業を総じて貸金業者(銀行を除く)と言います。

貸金業法第2条によれば国や地方公共団体、及び他の法律によって特別に規制を受けている業者がお金を貸す業務は、貸金業とは見なさないことが規定されています。

したがって日本学生支援機構や育英会、日本政策金融公庫は貸金業者ではないと判断できます。

ということは、奨学金は他社借入欄に含める必要はないということですね。

奨学金で100万円借りていようが500万円借りていようが、借入件数や他社借入金額には含めなくても全く問題はありません。

ただし銀行が金融商品として提供している教育ローンは、他社借入欄に含めておいたほうがいい場合があります。

しかし、銀行の教育ローンの契約者は親になることが一般的ですよね。

借主が親で、学生本人が銀行と契約して教育ローンを利用していないのなら、奨学金と同じように他社借入に含める必要はありません。

カードローンはクレジットカードの申込書に他社借入を記入する欄には「住宅ローン以外の借入をご記入ください」と記載があります。

これは、住宅ローンは担保をとる借入だからです。

奨学金は担保借入と同じように消費者金融などの貸金業者からの借入の際には他社借入額の中にはカウントされない借入です。

奨学金はカードローンの総量規制の対象外

奨学金は総量規制に含まれるのでしょうか?

結論から先に言うと、奨学金は総量規制の対象外となります。

総量規制とは消費者金融など、貸金業者のための法律である「貸金業法」によって定められた借入金額に関する法律上の決まりで、年収の3分の1以上の融資を禁止しています。

したがって、総量規制の対象となる借入れは、原則的に消費者金融か信販会社もしくは、クレジットカードのキャッシング枠となります。

奨学金は独立行政法人である日本学生支援機構が行っている融資であるため、総量規制の対象となることはありません。

なお、銀行や信用金庫などの金融機関からの借入れは総量規制の対象にはなりませんが、近年銀行が高額貸付けの自主規制を行っているため、高額な借入を行うときには審査に注意が必要です。

ほとんどの銀行カードローンは年収の3分の1までしか融資を行なっていません。

しかし、銀行カードローンの審査の際にも奨学金は借入額として含めずに審査を行なっている銀行が多いようです。

他社借入に奨学金の記入は必要?

学生が学生時代または卒業して新社会人になってからカードローンやクレジットカードに申し込むと、記入が必要となる申込書には他社借入件数や他社借入金額の記入欄があります。

学生時代ならまだ奨学金の支払いが全額残っていることが多いでしょうし、社会人になってからもある程度返済期間が経たなければ、引き続き返済をしなければなりませんね。

ローンやクレジットカードの借入申込書は、正確に記入しなければ審査において不利になる、とインターネット検索をすれば簡単にでてきます。

お金を借りているのにその事実を隠して申し込むと、「虚偽申告」と認定されてしまい審査に落ちやすい原因となる、という情報もネット上で見うけられます。

そこで困ることに、奨学金として借りている借入先は他社借り入れに含まれるのかということではないでしょうか? 例えば日本学生支援機構や育英会、または日本政策金融公庫の教育ローンや銀行の教育ローンなどの教育資金を他社借入欄として記入するのかどうかですね。

クレジットカードやカードローンに申し込むのなら、誰もが審査に落ちたくないと思うはずです。

特に学生が申し込む場合は、審査に落ちたら、サークル活動や卒業旅行などにも影響がでてきますね。

中には奨学金を借りなければ、授業料が支払えずに進学できない人もいるでしょう。

「そんな状態でクレジットカードやカードローンに申し込んでも大丈夫なの?」

「クレジットカードでショッピングやキャッシング、カードローンでお金を借りればもっと生活が大変になりますよ」というようなありがたいお言葉は置いておきましょう。

ここでは、奨学金は他社借入欄に記入した方がいいのかをご説明してきたいと思います。

奨学金は記入しなくてよい

奨学金は基本的にどのようなローン商品を利用するときにも、金額を記入しなくても大丈夫です。

奨学金については、最初に説明した通り他社借入には含まれないため、記入の必要がある他社ローンには含みません。

後ほど詳しく解説しますが、金融機関はローン申込者の他社からの借入状況を1円単位で細かく把握できます。

しかし、この把握できる他社借入に奨学金の金額は含まれません。 また、奨学金の借入金額を記入しなくても、金融機関は確認する方法がありません。

逆に、借り入れた奨学金の金額を記入してしまうと、「この人はこれほどの借金をどこから借りているのか」と不審に思われるため、むしろ書かないことをおすすめします。

記入するかどうか迷う場合には、銀行や消費者金融などに「奨学金が〇〇円あるのですが、記載した方がよいですか?」などと聞いてみましょう。

奨学金を原則的に記載しなくてもよいということは奨学金の借入があっても審査では不利にならないということですので、奨学金の借入があることを金融機関の担当者に申告したとしても大きな問題にはなりません。

不安な場合には正直に確認することをおすすめします。

申込書は正確に記入

ローンなどの借入申込書ですが、審査にとおりたいのであれば申込書には正確な情報を記入する必要があります。

申込書の内容に間違いがある場合には、金融機関側は「この人は嘘をついてお金を借りようとしたのでは」と疑われてしまい、審査落ちをしてしまうリスクが一気に上がります。

間違えて記入した内容によっては、即座に審査落ちにならないケースもありますが、年収や勤続年数など審査に直結する内容は注意が必要です。

中でも他社からの借入状況を間違えてしまうと、審査では大きくマイナスとなってしまうので、正確に記入しなくてはいけません。

やはり心配な場合には、金融機関の担当者に奨学金の借入は申告する必要があるのか、ということをあらかじめ確認しておくことをおすすめします。

なぜ、他社からの借入状況を正確に記入しなければならないのか、嘘をついてしまったらどうなるのかなどの情報は、以下のページで詳しく解説しているので参考にしてください。

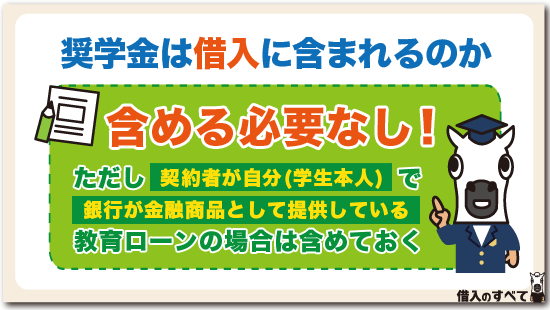

奨学金借入は信用情報に登録?

たとえ奨学金が他社借入に含まれないとしても、クレジットカードやカードローンに申し込むと信用情報機関にデータを照会されます。

奨学金が原因で、審査に落ちてしまうのではないかと心配ですよね。

奨学金を学生に貸し出している日本学生支援機構は全国銀行個人信用情報センター(KSC)に加入していますが、返済を滞りなく行っている人の個人情報は登録されません。

通常の借入金は借りた時点で契約内容が個人信用情報が登録されるので、他のローンなどの審査で個人信用情報をチェックされた時には他社借入がいくらなのか1円単位まで分かってしまいます。

しかし、奨学金の契約内容は個人信用情報には登録されずに、返済に長期間遅れた時のみ、個人信用情報に登録されることになります。

このため、通常に返済している限りは、他のローンの審査で奨学金の借入があるかどうかすら分かりようがないのです。

また、奨学金を借りる場合には親などの人的保証、つまり連帯保証人が必要です。 しかし、クレジットカードやカードローンのように無担保無保証の貸付ではないため、他社借入額に含めなくても問題はありません。

基本的に審査で他社借入額として申告しなければならないのは、無担保で保証人が必要ない借入です。

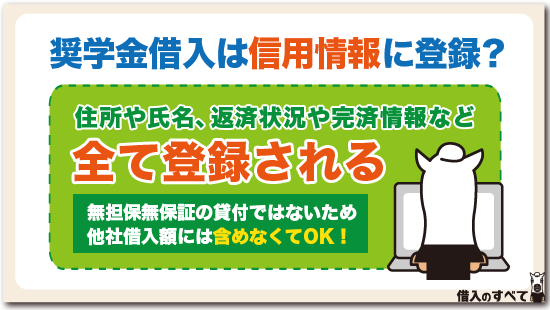

奨学金を滞納すると信用情報にキズ

奨学金の契約内容は個人信用情報には登録されません。

しかしこれは借入金が正常に返済されている場合に限ります。

注意したいのは、奨学金の返済を滞納してしまうと、その情報は信用情報機関に登録されてしまうということです。

平成21年度以降に奨学金を借りた人や、平成21年度以前に借りた人で同意書を提出している人が、返済を滞納してしまった期間が3か月を超える場合には、延滞情報として金融事故扱いをされてしまいます。

これは奨学金の滞納が社会問題化したことによる日本学生支援機構の対策です。

なお、奨学金の延滞情報は、カードローンやクレジットカードの延滞と同じように、個人信用情報機関に5年間にわたって登録され続けます。

また、住所や氏名、生年月日や電話番号など本人を特定する情報以外にいくらお金を貸したのか、最終返還期日がいつになっているのかの情報も登録されてしまいます。

もちろん毎月の返済状況や、親族などによる代位弁済、支払いが終わったときには完済情報が登録されます。

事故情報が5年間も登録されていると、学校を卒業し新社会人となってクレジットカードやカードローンに申し込む場合でも、審査に悪い影響を与えてしまいますよね。

特に滞納は、携帯電話の契約にも影響が呼ぶことがありますので、奨学金の滞納はしないようにしましょう。

また、奨学金を滞納してしまうと、車やバイクの購入にローンを使うときにも、審査に落ちる可能性は高くなってしまいます。

なお延滞情報として登録される条件は奨学金の返済が3カ月以上滞った場合です。 最速で延滞情報として登録されるのは6カ月間の経過時点で、延滞3カ月以上の場合となるため注意しましょう。

延滞3ヶ月以上になると契約内容が個人信用情報に登録され、さらに返済に遅れると延滞情報が個人信用情報が登録される可能性があります。

延滞情報はブラック情報として他のローンなどの審査で扱われる可能性があります。

ブラックになってしまうと前述したような日常生活で必要な借入ができなくなってしまいますのくれぐれも3ヶ月以上支払いに遅れないように注意してください。

また、日本学生支援機構以外は個人信用情報機関に加入していないため、奨学金の借入先によっては滞納をしても個人信用情報が残らない可能性もあるので、記憶に留めておいてください。

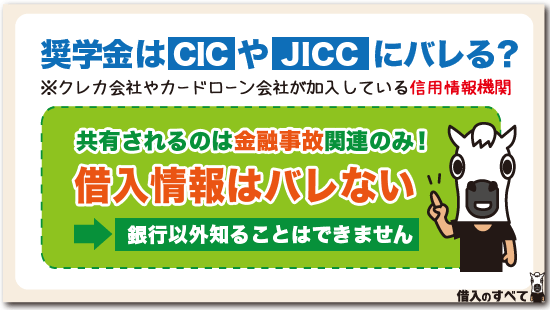

奨学金はCICやJICCには無関係

日本学生支援機構の奨学金は、銀行が加盟している信用情報機関である、全国銀行個人信用情報センター(KSC)に借入状況が登録されてしまいます。

ではクレジットカード会社やカードローン会社が加入しているCICやJICCに奨学金の借入状況がバレてしまうのか不安になりますよね。

ネットでは、信用情報機関はデータ共有が行われているため、事故情報を隠し通すことはできないという情報も見受けられます。

しかし基本的にKSCからCIC及びJICCにデータ共有されるのは金融事故に関してのみのデータであって、奨学金を利用しているのか、その金額はいくらなのかという情報までは共有されていません。

KSCが行なっているデータ共有システムはCRINと言って、自主的にデータ共有を行うもので強制力がないのです。

将来においてKSCが持っている奨学金の借入情報も強制的に共有されるようになるかもしれませんが、現在においてはまだ奨学金の借入情報は共有されていません。

したがって銀行を除くクレジットカード会社やカードローン会社は奨学金を借りている事実を知ることはできません。

ただし、長期間返済に遅れてしまった場合にはKSCに金融事故情報として登録されてしまう可能性がありますので、この場合にはCICやJICCにも情報共有されてしまい、他のローンやクレカの審査で不利になってしまう可能性は十二分にありますので注意しましょう。

奨学金があっても住宅ローンは借入可能?

奨学金の返済は10年以上となるケースもあるため、奨学金を完済する前に結婚などをして住宅ローンの申し込みを希望する場面になる可能性も十分あります。

奨学金の返済が完了していないとしても住宅ローンの借入は可能か気になりますよね。

実は他社借入に厳しいと言われている住宅ローンであっても、他のローンと同じように奨学金の金額は影響ありません。

カードローン審査やクレジットカード審査と同じように、奨学金の情報は滞納をしていない限り、住宅ローン審査でもローン申込時に奨学金の借入を知られる心配はありません。

奨学金の金額が残っていたとしても、住宅ローンの審査にはほぼ影響をあたえないため、気にせずに申込みができると言えます。

可能だけど返済負担率に気を付けよう

奨学金があったとしても、奨学金の借入がない人と同様に審査が行われ、住宅ローンの審査に通る可能性は十二分にあります。

しかし審査通過後の返済に影響をあたえないかは事前にシミュレーションしておきましょう。

一般的に、住宅ローンの審査では住宅ローンの返済額が年収に対して、何%占めているか(返済負担率)を元に審査を決めます。

しかし、銀行が算出してくれる返済負担率は、奨学金の金額を除いた割合であることが多いため、実際よりも年収に占める借金の比率は奨学金分が多くなってしまいます。

返済負担率は年収により適正値が少し異なりますが、15%~20%以下であれば生活ができるとされているため、住宅ローンの担当者と相談しながら契約を行いましょう。

「住宅ローン、奨学金、その他のローンの合計額が年収の15%〜20%になる」という計算をあらかじめ行なっておき、自分の返済能力から無理にない返済額になるように、住宅ローンの借入額や返済期間を設定するようにしてください。

審査に通ることができ、住宅ローンの借入ができたとしても返済をしていくことができなければ本末転倒で、借りた後にさらに苦しい思いをすることになってしまいます。

奨学金の返済額は審査では影響しませんが、自分であらかじめ計算して、住宅ローンの返済を無理のないものにしていくことが非常に重要です。

ただし学生ローンは審査に影響する

高校を卒業して大学・専門学校・短大に進学した学生を対象にした貸付として学生ローンがありますね。

学生ローンは消費者金融が扱っている商品ですから、学生を借りると確実に学生ろーんの借入情報がJICCに登録されることになります。業者によってはCICにも登録されることでしょう。

消費者金融は総量規制の対象となるため、いくら学生ローンを使って学費を払っていたとしても、クレジットカードの審査では「学生ローンの借入がある」ということが知られてしまいます。

近年では学生もクレジットカードに申し込むことが多くなっていますね。 20歳を超えてアルバイト収入があればショッピング枠以外にもキャッシング枠がつく場合があります。

学生ローンを利用しているとその分だけキャッシング枠が減らされることになる可能性があります。

総量規制によって金融機関が個人に貸してもいい借金の上限額は年収の3分の1です。

たとえばアルバイト収入が年間60万あったとしても、学生ローンで20万円借りていると、クレジットカードが持てる確率は低いでしょう。

また、ショッピング枠を持つことができたとしても確実にキャッシング枠は持つことはできません。

要するに、学生ローンを借りていると、奨学金とは異なり確実に個人信用情報に契約内容が登録され、さらに総量規制の枠も借入金額分だけ埋まってしまいます。

奨学金は正常に返済している限りは他のローンやクレジットカードの借入審査には何も影響しませんが、学生ローンは他のローンやクレジットカードの借入審査には悪影響することが多くなります。

また、毎月の返済状況も個人信用情報に記録される可能性が高いので、1日でも支払いに遅れがあると、その支払いの遅れが記録されて審査には不利になってしまう可能性があります。

学生ローンやクレジットカードは、奨学金よりも金利が高く返済の負担になりやすいため、しっかりとシミュレーションを行ってから利用してください。

まとめ

奨学金の返済が終わっていなかったとしても、他のローン商品に影響をあたえることは基本的にありません。

しかし、毎月返済をしなければならないため、くれぐれも他のローンを契約するときに奨学金返済の負担にならないよう気を付けましょう。

3ヶ月以上返済に遅れてしまうと奨学金の契約内容が個人信用情報に記録され、他のローンやクレジットカードの審査で「奨学金の借入が〇〇万円ある」と知られ、審査でマイナスになります。

また、長期間返済に遅れてしまうとKSCに返済遅れの情報が記録され、他社の審査でブラック扱いになってしまう可能性もありますので、絶対に3ヶ月以上奨学金の返済に遅れないように注意してください。

また、住宅ローンなどの高額なローンの申込は、綿密に返済シミュレーションを行ってからにしましょう。