親がブラックだと奨学金を借りられない?審査基準は厳しいの?

今回は奨学金の審査基準について解説します。

親がブラックリストに入っているから奨学金の審査に通らないのでは?と心配する人もいるでしょう。親がブラックリストに入っているというだけでは、本人の審査には影響はほぼありません。

ただし、親が連帯保証人となっている場合は審査に大きく影響を与えます。

既に奨学金の審査を受けていて落ちてしまったという人は、他の方法でお金を準備しなければなりません。

例えば、入学金や入学準備のためにまとまったお金が必要な時はカードローンという方法もありますよ。

こちらのページで「おすすめのカードローン」を紹介しているので興味のある人はご覧ください。

ただし、学費は長期間に渡って支払う必要がありますので、高金利のカードローンでの借入には向いていないことには注意してください。

- 執筆者の情報

- 名前:馬沢結愛(30歳)

職歴:平成18年4月より信用金庫勤務

連帯保証人の親がブラックだと奨学金は借りられない!では調べる方法は?

連帯保証人や保証人の審査は、加盟する個人信用情報機関に登録されている信用情報をもとに行われ、日本学生支援機構は「全国銀行個人信用情報センター(KSC)」に情報を照会します。

ここで親や親族がブラックリストであることが判明すると、審査に通ることはできず、奨学金を借りることができません。

KSCでは、任意整理や個人再生、代位弁済は完済後5年を超えない期間、自己破産は官報に載ってから10年を超えない期間登録されます。この期間中は連帯保証人や保証人となることができません。

KSCで信用情報を開示請求する

KSCでは、個人情報の開示請求のことを本人開示といい、郵送のみの受け付けしています。これを親に行ってもらうことで信用情報が把握できます。

必要なものは以下です。

- 開示請求申込書

- 手数料

- 本人確認資料(2種類)

手順や詳細は、公式ページがとても分かりやすく解説をしているので参考にしてください。

【全国銀行協会 公式ページ】

⇒ 本人開示の手続き | 全国銀行個人信用情報センター | 一般社団法人 全国銀行協会

保証機関の保証を受けて奨学金を借りる

親や親族を保証人・連帯保証人にするには不安が残るという場合には、保証機関の保証を受けて奨学金を借りることができます。

奨学金を保証してくれる機関は「(公財)日本国際教育支援協会」です。

保証機関を利用すると、毎月の奨学金から保証料が差し引かれるので、別途支払う手間がかかりません。

連帯保証人等の問題で奨学金を利用できないと思っている人でも、保証機関を利用することで借りることができるようになるでしょう。

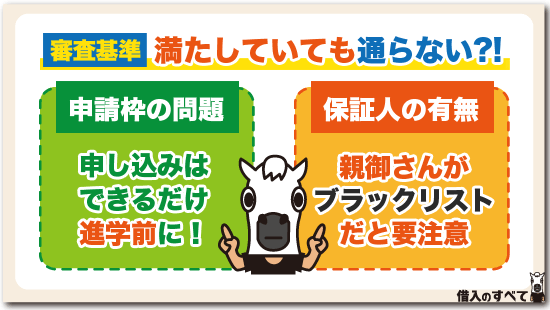

奨学金の審査基準を満たしていても審査に落ちることがある

審査通過に重要なのは「世帯主の年収」と「対象者の成績」ですが、この2点に問題がなく審査基準を満たしている場合でも審査に通らないこともあります。

その原因として考えられるのは下記の2点です。

- 申請枠の問題

- 保証人の有無

それではこれら2つが同審査に影響してくるのかを見ていきましょう。

申請枠の問題

日本学生支援機構の奨学金は進学後にも申し込むことができますが、進学前時とは審査に至るまでの選考方法が違ってきます。

進学前の場合には採用基準を満たしていればすべて審査に回され、予算内に応じて、優先順位に応じて上位者から審査通過します。

進学後の申し込みの場合には学校ごとに採用枠が決められており、申込者が採用枠を超えれば校内選考が行われ、それを通過した申込者だけが日本学生支援機構の審査に回されます。

中には、進学前でも同様に校内先行が行われ、日本学生支援機構の審査に回されなかったという口コミも見かけます。採用基準を満たしていても審査すら受けさせてもらえなかったということですね。

進学前の募集は高校等で行われるのが一般的なので、学校枠が設けられる年がある可能性も否めないでしょう。

この点は、学校の担当者に聞くなどして確認するようにしましょう。

保証人の有無

利用対象者の親がいわゆるブラックリストと呼ばれる状態の場合、日本学生支援機構の奨学金を受けることはできないのでは?と心配する声は多く見られます。

日本学生支援機構の奨学金の返済義務は対象利用者なので、返済義務が親御さんにある金融機関の教育ローンとは違い、親御さんの返済能力が原因となって審査落ちすることはほぼありません。あえて「ほぼない」と伝えましたが、これには理由があり、全く影響しないというわけではありません。

申込時には保証人と連帯保証人が必要になり、これには下記のような人物の保証を付けるのが一般的です。

- 保証人⋯⋯別居している親族等

- 連帯保証人⋯⋯親のいずれか(基本的には世帯主)

このことから、連帯保証人にブラックリストの親を付けてしまうと審査落ちの原因になりかねません。

これら各保証人は対象利用者が返済できなくなったときの保証をする意味合いを持つので、返済能力がないと判断されるブラックリストの人では審査に通さないのです。十分に気をつけましょう。

保証人・連帯保証人に求められる条件

| 種別 | 条件 |

|---|---|

| 保証人 | 1:奨学生本人および連帯保証人と別生計であること 2:奨学生本人の父母を除く、おじ・おば・兄弟姉妹等の4親等以内の親族であること 3:返還誓約書の誓約日(奨学金の申込日)時点で65歳未満であること。また、返還誓約書の提出後に保証人を変更する場合は、その届出日現在で65歳未満であること 4:未成年者および学生でないこと 5:奨学生本人または連帯保証人の配偶者(婚約者を含む)でないこと 6:債務整理中(破産等)でないこと 7:貸与終了時(貸与終了月の末日時点)に奨学生本人が満45歳を超える場合、その時点で60歳未満であること |

| 連帯保証人 | 1:奨学生本人が未成年者の場合は、その親権者(親権者がいない場合は未成年後見人)であること 2:奨学生本人が成年者の場合は、その父母。父母がいない等の場合は、奨学生本人の兄弟姉妹・おじ・おば等の4親等以内の親族であること 3:未成年者および学生でないこと 4:奨学生本人の配偶者(婚約者を含む)でないこと 5:債務整理中(破産等)でないこと 6:貸与終了時(貸与終了月の末日時点)に奨学生本人が満45歳を超える場合、その時点で60歳未満であること |

参考元:人的保証制度 – JASSO

奨学金には審査がある!基準は厳しい?

大学などへ進学する際の教育費は決して少ないものではなく、多くの人が借り入れによってまかなっています。この場合に利用を検討するのが奨学金です。

では、奨学金は誰でも借りられるものなのでしょうか。

そもそも奨学金とは、教育の機会均等の理念のもと、意欲と能力のある学生が自らの意志と責任において大学等で学ぶことができるように、給付や貸与するものです。

奨学金を利用するためには、一定の基準を満たした上で申し込み、審査を受けて通ることができなければ給付・貸与を受けることができません。誰でも借りられるというわけではなく、中には審査に通ることができない人もいます。

奨学金の審査は基本的には厳しくない

審査に通らない人がいるとはいいつつも、経済的に進学することが困難な人のための制度が奨学金です。このことを考慮するば、審査に対してそこまで不安を抱く必要はありません。

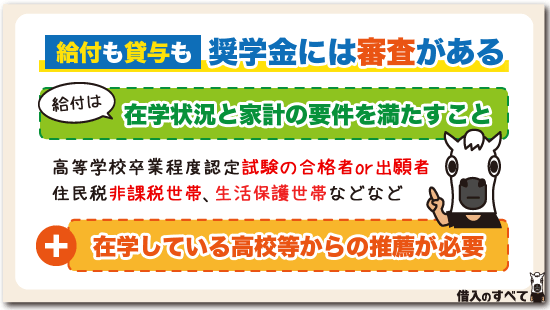

給付は学校の推薦が必要

返済義務の無い奨学金の給付を受けるためには、「在学状況の要件」「家計等の要件」を満たした上で、在学している高校等から推薦を貰わなくてはいけないので確認が必要です。

在学状況の要件は、以下のいずれかに該当する人でなければなりません。

- 大学・短期大学・専修学校の専門課程に進学を予定している高等学校等の最高学年、または高等学校等を卒業後2年以内の人

- 高等専門学校第4学年に進級を予定している高等専門学校第3学年または、第3学年終了後2年以内の人

- 高等学校卒業程度認定試験の合格者(合格後2年以内の人)または出願者

次に、家計等の要件は以下のいずれかに該当する人でなければなりません。

- 住民税非課税世帯(家計支持者の市区町村民税所得割額が0円の人)

- 生活保護世帯の人

- 社会的養護を必要とする人

推薦については、各学校がガイドラインに基づいて策定した推薦基準で審査し、定められた推薦枠の範囲内で採用候補者を推薦します。

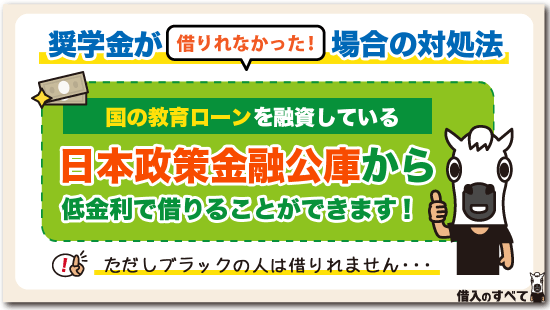

奨学金が借りられなかったときの対処法

「奨学金を借りることができなかった場合」や「奨学金では対応できない入学前に必要な資金を借りたい場合」に最もおすすめなのが、日本政策金融公庫です。

日本政策金融公庫では、子どもがいる家庭に支援することを目的として「国の教育ローン」を融資しています。融資対象者は学生ではなく親です。

この国の教育ローンは、銀行などの民間金融機関よりも審査は甘く、パートなどの信用が低い人でも借りることができます。金利も1.76%と低く、完済まで金利が変動しない固定金利で借りることができるので、返済額が変わる心配もありません。

しかし、日本政策金融公庫もKSCなどの個人信用情報機関に加盟しているため、ブラックリストに載っている人は借りることができません。

奨学金は日本学生支援機構の教育のためのローン

奨学金は簡単にいうと「日本学生支援機構という公共機関が貸手となる教育のためのローン」です。

民間銀行の教育ローンなどにはない特徴や魅力があるので、順番に確認しましょう。

メリットとデメリットは?

奨学金の1番のメリットは、民間教育ローンに比べて金利が低いという点です。

たとえば、三菱UFJ銀行が取り扱いしている教育ローンの金利は変動金利で3.975%ですが、奨学金の金利は変動金利か固定金利を選択でき、変動金利が0.01%、固定金利で0.27%です。

ただし、奨学金は教育ローンのように何百万円というまとまったお金を一気に借りるのではなく、毎月数万円を貸与してもらうという形式です。

奨学金には一種と二種があるけどその違いは?

奨学金には第一種奨学金と、第二種奨学金の2種類があります。

第一種奨学金は無利子というメリットがありますが、高校での成績が一定以上でなければ利用できません。

第二種奨学金は金利がつくものの、第一種奨学金より毎月の借入額が数万円多くなるというメリットがあります。

この2種類を合わせて利用することもできるので、利用可能額や詳しい借り入れ条件は、日本学生支援機構のホームページであらかじめ確認しておきましょう。

成績優秀であれば無利子?返さなくてもいい給付型は?

奨学金は低金利といっても借金にかわりないので、返済しなければなりません。

第一種、第二種に関わらず、借り入れが終了した月(卒業した月)から7ヶ月後から返済がはじまります。

ただし、奨学金の中には返さなくてもいい給付型もあります。

これは毎月の借入額が最大で4万円までと少なく、審査に通過するには優秀な成績や高校の推薦が必要です。しかし、家計や自分の将来に負担がかかりづらいので検討してみましょう。

連帯保証人は絶対に必要?

奨学金の契約者は学生本人です。これは教育ローンとは異なる部分ですね。

大学入学時の学生は多くが未成年であるため、奨学金を契約するためには原則として親が連帯保証人にならなければなりません。

ただし、特別な事情で親が保証人になれなかったり親がいなかったりする場合は、先述しましたが保証会社への保証料を支払うことで保証人は必要ありません。

収入が多すぎると申し込みができない?

奨学金はそもそもお金がなくて進学ができない学生のことを考えた制度なので、収入が多い世帯では利用できません。

たとえば第一種奨学金の場合、3人世帯の給与所得者であれば総支給額が657万円、自営業者であれば所得金額が286万円を超えると利用条件から外されます。

収入の制限は奨学金の種類や世帯数で異なるので、必ずチェックしておきましょう。中小企業の社長や個人事業主であれば、一定の範囲で収入や所得の調整ができるので、担当の税理士に確認してみてください。

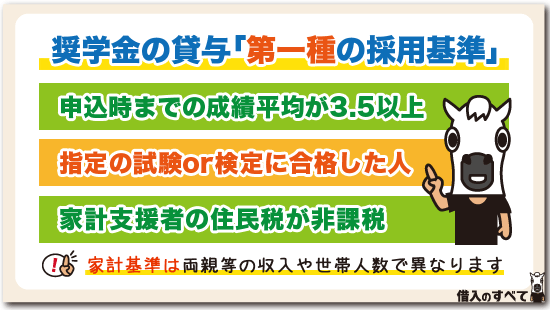

奨学金の貸与|第一種の採用基準

まずは第一種の基準を紹介しますが、ここでは進学前に奨学金の予約をする「予約採用」の場合で、大学で受ける奨学金を予約する際のものを解説していきます。

以下の申込資格は、第一種と第二種共通の要件です。

- 高等学校または専修学校(高等課程)を卒業する予定の人

- 高等学校または専修学校(高等課程)を卒業後、2年以内の人で、大学・短期大学・専修学校に入学したことのない人

- 高等学校卒業程度認定試験もしくは大学入学資格検定に合格した人(大学等へ入学したことがある人は除く)、科目合格者で機構の定める基準に該当する人、または出願者

学力基準と家計基準

奨学金第一種の学力基準は以下です。

- 1年生から申込時までの成績の平均値が3.5以上

- 高等学校卒業程度認定試験もしくは大学入学資格検定に合格した人、または科目合格者で機構の定める基準に該当する人

- 家計支援者の住民税が非課税であって、特定の分野において特に優れた資質能力がある、または進学先の学校における学修に意欲があり、特に優れた学習成績を修める見込みがある人で学校長の推薦を得られる人

家計基準は、家計支持者(父母など)の収入金額が選考対象となり、世帯人数や収入・所得で異なる上限額目安が定められています。

| 世帯人数 | 給与所得者 | 給与所得者以外 |

|---|---|---|

| 3人 | 657万円 | 286万円 |

| 4人 | 747万円 | 349万円 |

| 5人 | 922万円 | 514万円 |

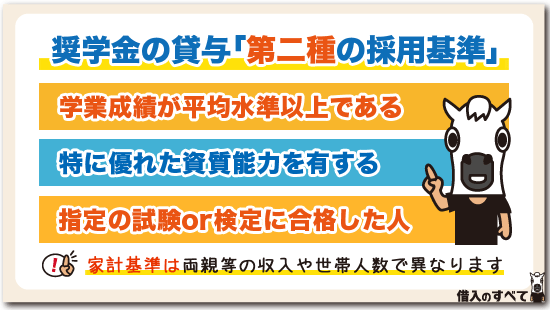

奨学金の貸与|第二種の採用基準

有利子で貸与する第二種の基準は第一種の基準よりも甘くなっています。

学力基準と家計基準は以下です。

学力基準

- 学業成績が平均水準以上と認められる者

- 特定の分野において特に優れた資質能力を有すると認められる者

- 大学における学修に意欲があり、学業を確実に終了できる見込みがあると認められる者

- 高等学校卒業程度認定試験(大学入学資格検定)に合格した者、または科目合格者で機構の定める基準に該当する人

家計基準

| 世帯人数 | 給与所得者 | 給与所得以外 |

|---|---|---|

| 3人 | 1,009万円 | 601万円 |

| 4人 | 1,100万円 | 692万円 |

| 5人 | 1,300万円 | 892万円 |

このように、第二種であれば「平均水準以上の成績」で基準を満たすという甘めの設定になっているので、多くの学生が利用することができるでしょう。

第一種と第二種の併用

奨学金の第一種と第二種はそれぞれ異なる基準ですが、併用して利用することもできます。

併用する場合の学力基準は、第一種と同じ基準であり家計基準に違いがあります。

| 世帯人数 | 給与所得者 | 給与所得以外 |

|---|---|---|

| 3人 | 599万円 | 245万円 |

| 4人 | 686万円 | 306万円 |

| 5人 | 884万円 | 476万円 |

奨学金の審査で事前に確認しておきたいこと

奨学金の審査に落ちれば人生計画はおろか、自分の資金計画も狂ってしまう可能性があります。

審査に必ず通過するためにも、これから話しするポイントを押さえておきましょう。

申し込みは一種と二種で併用できる!どちらかで審査通過するかも

奨学金の申込みは、第一種と第二種で併願できます。

つまり、一種の審査に落ちたとしても、二種の審査で通過する可能性があるのです。

併願することで特別な費用がかかったり、審査が不利になったりすることはないので活用しましょう。

入学してからも再チャレンジできる?在学採用とは

奨学金は予約採用といって、原則として大学進学前に審査を受けなければなりません。

ただし、在学採用といって、入学後に申し込みできる奨学金のタイプもあります。

在学採用であれば過去に奨学金の審査に落ちたとしても、再チャレンジできるので検討してみてはいかがでしょうか。

入学料・学費などの免除制度であれば半額・全額免除になる

在学採用と同じ時期に申し込みを行えるのが「免除制度」です。

免除制度と大きくひとくくりにしていますが、入学料、授業料、検定料など、細かく設定している大学もあるので事前に確認をしておきましょう。

他には、学校独自の奨学金、海外インターンシップ給付金、特待生制度まどさまざまなものがあります。

以下リンクは、日本学生支援機構の公式ページで「大学・地方公共団体等が行う奨学金制度」を検索することができます。入学する大学や行きたい大学について調べてみてください。

新聞社の奨学金制度は辛いが見返りが大きい

「奨学金で借りた数百万円を社会人になって返していく自信がない⋯⋯」

このように将来に対して不安を抱く人もいるのではないでしょうか。実際に奨学金の未納による自己破産などが問題になっています。

そこでおすすめしたいのが「新聞社が提供している奨学金制度」です。

朝・夕方の新聞配達に関わる作業をこなし学業をしなければならないため、相当大変ですが、奨学金、寮費、食費などが給料から差し引かれ、バイクのガソリン代などが支給されます。各社詳細が異なりますが、差し引かれて余れば、そのお金も自由に使うことができるでしょう。アルバイトのようなものですね。

「将来奨学金に悩まされたくない」「どうしても大学で学びたい」という人は1度検索をしてみましょう。

国の教育ローンであれば低金利?銀行はどう?

教育資金を賄えるのは奨学金だけではありません。

たとえば、日本政策金融公庫が取り扱いしている国の教育ローンであれば、1.76%という低金利かつ固定金利で借り入れできます。

大学の給付制度を利用できる可能性もあり、孤児などを対象とした教育支援団体からも給付を受けられる場合もあるでしょう。

このように教育資金を集める手段は1つではないで、進学後の夢をかなえるためにも諦めないでください。

まとめ

多くの人が利用する奨学金にも、申し込みの基準や審査があるので、誰でも借りられるというわけではありません。

しかし、奨学金を有利子で貸与する第二種であれば基準が甘めなので、多くの人が利用することができるでしょう。

最近では、奨学金を返済できなくなったことで信用情報がブラックになる人も多いです。奨学金を借りる際には卒業後の返済計画をしっかりと立てるようにしましょう。

一般の教育ローンを親に借りてもらうなどをして、奨学金の貸与額を少なくすることも選択肢としてあります。入学前に親と相談するようにしましょう。

タグ:目的別